Методи аналізу та прогнозування ризику інвестиційних рішень

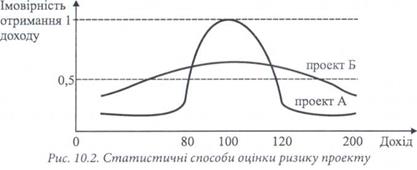

1. Статистичні - базуються на визначенні статистичних показників. Застосування цих методів потребує наявності статистичної бази даних за ряд років за регіонами про функціонування цього або подібного об’єкта. У результаті обробки бази даних розраховують такі показники:

- середнє очікуване значення (або математичне сподівання);

- дисперсію;

- середнє квадратичне (геометричне) відхилення;

- коефіцієнт варіації.

-

|

Що більші середнє квадратичне відхилення і дисперсія, то вищим вважається ступінь ризику.

За проектом А дохід є більш визначеним, прогнозованим, в межах від 80 до 120 тис. грн.

Якщо результати прогнозовані — ризику нема.

Менш ризикованим є проект А, бо за цим проектом менший ступінь мінливості результатів.

Проект Б характеризується більшим ризиком та вищим ступенем невизначеності, більшою дисперсією до середнього очікуваного доходу.

Коефіцієнт варіації:

|

де д- середньоквадратичне відхилення;

М(Х) - математичне сподівання або середнє очікуване значення прогнозованої величини (середній прогнозований доход або прибуток тощо).

Якщо значення коефіцієнту варіації в межах від 0 до 10% — низький ступінь ризику;

10-25% — помірний, допустимий ризик;

25% і вище - ризик високий.

Для фінансового ринку визначають P-коефіцієнти, які дозволяють оцінити ризик окремих цінних паперів по відношенню до системного ризику всього фондового ринку в цілому.

Якщо Р-коефіцієнт = 1 - це середній рівень ризику, що співпадає із систематичним рівнем ризику всього фондового ринку.

Якщо Р > 1 - рівень конкретних цінних паперів високий.

Якщо Р < 1 - низький (і, отже, цінні папери є надійним вкладенням).

2. У випадку, якщо інвестиційний проект не має аналогів або відсутня статистична база даних, то використовують експертні методи:

а) експертне опитування;

б) метод Дельфі;

в) мозкового штурму;

г) інтерв’ю.

На основі експертних оцінок коригується дисконтна ставка (г) або величина грошового потоку CF.

Всі проекти інвестиційного рішення в залежності від рівня ризику, поділяють на чотири типи:

1) безризикові інвестиції (інвестиційні рішення) - інвестиції в державні цінні папери;

2) інвестиції з допустимим рівнем ризику. Допустимий рівень ризику означає наявну можливість втрати частини чи всієї суми розрахункового прибутку від проекту чи операції;

3) інвестиції з критичним рівнем ризику (можлива втрата всієї виручки від реалізації (доходу) або частини доходу. В результаті підприємство не зможе відшкодувати свої витрати і понесе збитки в розмірі понесених витрат);

4) інвестиції з катастрофічним рівнем ризику - можливі втрати всіх активів інвестора в результаті банкрутства.

3. Специфічні - базуються на поєднанні попередніх методів із методами моделювання, використанні критеріїв ефективності проектів:

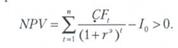

а) метод коригування норми дисконту - полягає в коригуванні базової ставки дисконту г у зв’язку із ризиком, що асоціюється з певним проектом, тобто до базової норми дисконту (г-ш1) додається премія за ризик і у відсотках і отримуємо скориговану ставку дисконту:

|

З урахуванням скоригованої норми дисконту перераховують NPV та інші показники ефективності інвестицій:

|

Якщо NPV>0, РІ> 1 і т.д. - проект приймається.

Недоліки методу коригування норми дисконту:

• метод передбачає однакову ставку дисконту для всіх років, в той час, як найбільш ризикованими є перші роки реалізації проекту;

• метод є звичайним дисконтуванням, тільки за вищою ставкою;

• метод не дає ніякої інформації щодо величини майбутніх грошових потоків.

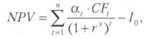

б) метод коефіцієнтів визначеності (або впевненості, достовірних еквівалентів) дозволяє коригувати величину прогнозованого грошового потоку.

Обсяги майбутньої виручки встановлюються на основі маркетингового аналізу. Експерти висловлюють свою думку щодо ймовірності отримання прогнозованої величини майбутнього грошового потоку.

В результаті за допомогою експертних оцінок встановлюються коефіцієнти впевненості а, для кожного року.

|

де а - понижуючий коефіцієнт для кожного періоду, відображає ступінь впевненості експерта в отриманні прогнозованої величини грошового потоку; якщо впевнений - 1, якщо не дуже - менше 1. Тобто,

|

Після встановлення коефіцієнтів впевненості здійснюють перерахунок NPVja інших критеріїв ефективності проекту. Найкращим буде вважатися той проект, скоригований грошовий потік якого забезпечуватиме найбільшу величину NPV.

Якщо після коригування величини грошового потоку NPV >0, то проект приймається, оскільки його ризики допустимі.

в) встановлення межі безпеки потоку платежів (оцінка межі безпеки і т.п.) - визначається можлива допустима помилка (у %) в оцінці потоку платежів, яка забезпечує беззбитковість проекту.

Що більша допустима величина помилки в прогнозуванні величини грошового потоку, то більший запас міцності проекту.

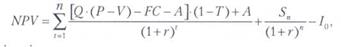

г) аналіз чутливості критеріїв ефективності (what-if - аналіз) - визначається вплив факторів на зміну результативного показника. Всі фактори вивчаються почергово, окремо. Чим менша ступінь чутливості критерію до впливу факторів, тим більший запас міцності проекту, тим менший ступінь ризику.

|

де Q - кількість;

Р - ціна;

V — змінні витрати на одиницю продукції;

FC - постійні витрати;

А - амортизація;

Т— ставка податку на прибуток;

S — залишкова вартість; п - кількість періодів реалізації проекту.

д) метод побудови сценаріїв - передбачає, що всі змінні фактори можуть змінюватися в певних діапазонах, тому найчастіше будується три варіанти (сценарії) вихідних даних:

Визначається результат за кожним варіантом й імовірність отримання кожного з результатів.

е) імітаційне моделювання Монте-Карло — складається велика кількість сценаріїв (більше 1000), які називаються “прогонами”.

Математична модель показника “імітаційно” проганяється на комп’ютері. При цьому вихідні дані замінюються випадковими величинами і йде розрахунок показника, що дає змогу отримати статистику результативного показника (NPV).

Коректність отриманих результатів залежить від дотримання умов моделювання:

- моделювання здійснюється таким чином, щоб вибір випадкової величини здійснювався не довільно, а у певному діапазоні значень;

- при випадковому виборі однієї змінної інша змінна обирається не довільно, а в діапазоні значень, не порушуючи відомих (встановлених) відносин кореляції між змінними. Для встановлення зв’язку між змінними застосовують кореляційний аналіз.

Результати імітації збираються і опрацьовуються статистично, на основі чого встановлюється міра ризику - це можлива частка (питома вага) отримання від’ємних результатів NPV.

На основі проведеного аналізу встановлюють міру ризику проекту. Зрозуміло, що висока частка від’ємних результатів NPV буде свідчити про високу міру ризику інвестиційного проекту, що розглядається.

Водночас слід враховувати, що рішення за проектом буде залежати від відношення до ризику особи, яка приймає рішення. Одні й ті ж статистичні результати виміру ризику можуть бути по різному оцінені різними людьми, що мають неоднакову схильність до ризику.

Питання для самоперевірки

1. Що таке інвестиції? Які види інвестицій Ви знаєте?

2. Що розуміють під інвестиційною діяльністю?

3. Як Ви розумієте інвестиційну привабливість? Назвіть етапи аналізу інвестиційної привабливості.

4. Які аспекти та показники аналізу інвестиційної привабливості та доцільності інвестування?

5. Які види грошових потоків розглядаються в інвестиційному аналізі?

6. Як визначити майбутню та теперішню вартість грошового потоку? ануїтету?

7. На яких принципах базується оцінка ефективності та привабливості довгострокових інвестиційних рішень?

8. Що таке дисконтна ставка? Яким може бути розмір дисконтної ставки?

9. Які критерії становлять систему оцінки ефективності інвестиційних рішень? Назвіть формалізовані та неформалізовані критерії оцінки ефективності інвестицій?

10. Які Ви знаєте способи розрахунку чистого приведеного доходу? За яких умов доцільно застосовувати той чи інший спосіб розрахунку?

11. Що таке період окупності інвестиційних вкладень? Які способи розрахунку періоду окупності? Які недоліки має цей показник?

12. Що таке внутрішня норма доходності? Які особливості розрахунку та застосування цього показника?

13. Назвіть приклади застосування критерію найменших дисконтованих витрат. Змоделюйте ситуацію із застосуванням цього показника.

14. Що розуміють під інвестиційним ризиком? Які бувають види інвестиційних ризиків?

15. Назвіть методи аналізу та прогнозування ризику інвестиційної діяльності.

16. У чому сутність та особливості застосування статистичних способів виміру ризику? Назвіть показники, за допомогою яких здійснюється статистична оцінка інвестиційних ризиків.

17. Яка залежність між середнім квадратичним відхиленням і коефіцієнтом варіації та ступенем ризику?

18. Які варіанти застосування методів експертної оцінки в аналізі інвестиційних ризиків?

19. Які види сценаріїв можна побудувати в інвестиційному аналізі? Яке завдання методу побудови сценаріїв?

20. Що таке імітаційне моделювання Монте-Карло? Які особливості та умови застосування цього методу в інвестиційному аналізі?

21. Як встановити міру ризику проекту?

Дата добавления: 2020-02-05; просмотров: 1084;