Методичні поради до вивчення теми

Фінансова політика фірми базується на стратегіях, розроблених для розвитку компанії. Незалежно від форми бізнесу, політику в галузі фінансів можна умовно поділити на консервативну та агресивну. Консервативна політика базується на дотриманні середніх значень ключових коефіцієнтів для підприємств даної галузі і на консервативній оцінці можливостей зростання ринку. Агресивна політика спирається на активну політику запозичень, яка обслуговує цілі зростання кампанії і завоювання більшої частки ринку. Фінансова політика розробляється з урахуванням того, що ефективність оцінюється через котирування акцій та ринкову вартість фірми.

За показником ринкової капіталізації складається рейтинг провідних фірм.

В сучасних умовах, в залежності від обсягів своєї діяльності, фірми спираються на ґрунтовне фінансове планування як інструмент фінансової політики. Розробляються довгострокові, середньострокові і поточні фінансові плани.

Основою планування є прогноз продажу, який визначає основні параметри майбутнього. Традиційно під час визначення прогнозу продажу виділяють основні товарні групи і аналізують їх динаміку, досліджують кон’юнктуру основних ринків збуту. Фінансове планування спирається на прогноз продажу, а не виробничих потужностей.

Планування здійснюється у формі розробки бюджету та прогнозних форм фінансової звітності : прогнозу продажу; pro forma балансу; pro forma звіту про прибуток; pro forma звіту про зміну фінансової позиції; pro forma звіту про зміну у власному капіталі корпорації; плану зовнішнього фінансування; бюджету капітальних вкладень; бюджету грошових надходжень і витрат. Середньостроковий прогнозний баланс корпорації складається методом визначення процентного співвідношення з продажем. Виділяються активи, на які суттєво впливають зміни в обсязі продажу, активи нечутливі до цих змін. Складання прогнозу руху грошових коштів дозволяє спроектувати рух грошових потоків і оцінити можливі ризики. Якщо нетто-сума за операційними та інвестиційними потоками від’ємна і внутрішніх джерел недостатньо, приймається рішення про застосування фінансових залучень. Це рішення потребує ретельного обґрунтування. В першу чергу вирішується питання про ступінь застосування фінансового важеля, оцінюються можливі негативні наслідки зростання боргового навантаження на фірму. Складається прогноз щодо можливостей залучення капіталу в залежності від стану фінансового ринку, процентних ставок на ньому, юридичних аспектів емісій.

Прогноз щодо дивідендної політики також грає дуже важливу роль, тому що означає утримання довіри інвесторів.

Якщо фірма має план агресивного зростання, який включає значні капітальні вкладення, фінансування науково-дослідних розробок, освоєння нових видів продукції, розширення конкурентної позиції, то фінансова політика базується на необхідності досягнення цих цілей.

На підставі про-форм фінансової звітності розраховуються коефіцієнти, яки прогнозують ефективність управління фірмою і порівнюються з досягнутим рівнем. Головними вважаються показники прибутковості активів та прибутковості акціонерного капіталу.

Показник прибутковості активів (Return on Total Asset Ratio — ROA) визначає прибуток на одиницю активів. Показник визначається за формулою:

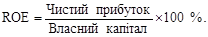

Показник прибутковості акціонерного капіталу (Return on Equity Ratio — ROE) визначається за формулою:

Зростання значення показників є найкращим сигналом для акціонерів і кредиторів кампанії, свідченням того, що фінансова політика є вірною.

Фінансова політика дуже часто спрямована на вирішення спеціальних фінансових завдань, які обумовлюються положенням фірми на ринку. Зокрема, можуть вирішуватися завдання злиття корпорацій, дроблення, викупу акцій.

Фінансова політика злиття базується на випуску цінних паперів, які обслуговують злиття. Метою злиття є досягнення ефекту синергії, диверсифікації, зменшення витрат. Злиття це фінансова операція, у результаті якої дві або кілька корпорацій об’єднують свої активи з метою створення нової корпорації. Злиття може відбутися шляхом поглинання однією корпорацією іншої. Фінансування операцій щодо злиття здійснюється випуском акцій або облігацій. Корпорація, що претендує на контрольний пакет, купує на фондовому ринку 5 % або менше акцій компанії, яку вона хоче поглинути і розміщує оголошення про купівлю додаткових акцій. Акціонери корпорації продають акції, якщо ціна їх влаштовує, або обмінюють їх на нові акції поглинача, який він емітує спеціально для проведення поглинання. Керівництво корпорації, якщо воно не поділяє ідею поглинання може здійснювати дії, спрямовані на підвищення курсової вартості акцій, що буде ускладнювати процес. Позитивний фінансовий результат злиття можна визначити тільки на підставі котирувань нових акцій, що є в обігу на фінансовому ринку.

Для досягнення конкретних змін у котируваннях акцій та у ринковій вартості фірми може застосовуватися політика підвищення ліквідності акцій та політика викупу акцій. Підвищення ліквідності здійснюється через дроблення акцій на акції з нижчою номінальною вартістю. При цьому загальна капіталізація акцій не змінюється, а кількість акцій збільшується. Зниження номінальної вартості акцій робить їх доступними для невеликих інвесторів, внаслідок попит на акції зростає. Інколи проводять консолідацію акцій, корпорації обмінюють декілька старих акцій на одну нову з подвоєним або потроєним номіналом. Загальна сума акціонерного капіталу не змінюється, кількість акцій в обігу скорочується.

Викуп корпорацією акцій з обігу здійснюється з метою підвищення

Показників ефективності акціонерного капіталу. За рахунок зменшення кількості акцій в обігу забезпечується зростання дивідендних виплат на одну акцію. Викуплені акції в балансі корпорації показуються окремо, на їх суму зменшується акціонерний капітал. Управління викупленими акціями здійснює казначейство корпорації. Викуп власних акцій сприяє призупиненню падіння їх курсової вартості. Наприклад, після так званого чорного понеділка 19 жовтня 1987 року, коли курси акцій впали в середньому на 508 пунктів, більше 700 корпорацій США оголосили про викуп акцій на загальну суму 45 млрд дол.

В умовах постійного зростання обсягів операцій на фінансових ринках, сформувався ринок похідних фінансових інструментів, який в своїй основі відрізняється від інших складових фінансового ринку. Політика фірми щодо використання похідних фінансових інструментів також є важливою складовою фінансової політики. Фірма використовувати деривативи з метою захисту від ризику, а не з метою отримання спекулятивного прибутку. Основними формами хеджування валютних та процентних ризиків є ф’ючерсний контракт, опціон та своп. Треба звернути увагу, що фінансові інструменти спочатку використовувались виключно для схем управління ризиком, але згодом все більша частина угод на ринку почала носити відверто спекулятивний характер. За оцінками експертів Банку міжнародних розрахунків, об’єм деривативів на різноманітні активи, деривативів на деривативи та деривативів, забезпечених деривативами на деривативи, склало астрономічну суму – більше п’ятисот трильйонів доларів США, що в 10 раз більше сукупного світового ВВП. Спотворення цінових механізмів на ринку похідних фінансових інструментів стало причиною зростання ризику операцій з використанням фінансових деривативів. Відсутність адекватного регулювання прискорило процеси дестабілізації всього фінансового ринку. В світові фінансові відносини були вбудовані схеми на дуже високому фінансовому важелі. Тому агресивні фінансові політики корпорацій, які активно використовували похідні інструменти виявилися хибними. Більш детально ці питання будуть розглянуті у курсі “Міжнародні фінанси”

Світова фінансова криза проявила себе вже в першому кварталі 2008року. Неплатежі за іпотечними кредитами у США викликали кризу ліквідності банківської системи, погіршення макроекономічних прогнозів, і як наслідок, відтік грошей з фондових ринків спричинило падіння фондових індексів. Наприклад, за першу декаду жовтня 2008 року фондові ринки втратили близько 5 трлн. доларів, найбільше Індекс Dow Johns Average - 5,02 %, S&P 500 - 6,78 %, NASDAQ Composite - 9,80 %.

Проблеми фінансового сектора потребували державного втручання. Уряд США сформував програму допомоги, зокрема виділив банку Citigroup 330 млрд. доларів. Погіршення макроекономічних показників країн, зокрема, зниження індексу ділової активності обумовили зменшення довіри інвесторів до фондових ринків і подальше падіння фондових індексів та курсів акцій. Інвестиційні банки «Lehman Brothers» та Merrill Lynch припинили операції на позначці півтора трильйона доларів збитків. З п’яти найбільших приватних інвестиційних банків США залишилося тільки два – Golden Sachs і Morgan Stanley.

В Європейському Союзі було спрямовано фінансовому сектору країн 200 млрд. євро. На цьому фоні позитивні корпоративні звіти продемонстрували небагато компаній, зокрема Vodafone Group, Master Card.

Серед масштабних антикризових подій можна виділити рішення центральних банків щодо відсоткової ставки: ФРС США – 0,25 %, Банк Англії – 0,5 %, ЄЦБ – 1,5 %.

Реакцією на кризову ситуацію і бажання вплинути на її причини обумовило рішення Самміту Великої Двадцятки у Вашингтоні щодо необхідності встановлення суворішого контролю для забезпечення прозорості світової фінансової системи.

Дата добавления: 2016-07-27; просмотров: 1198;