Методичні поради до вивчення теми

При вивченні інших тем було показано, що нерозподілений прибуток є важливим джерелом інвестицій, тому розподіл нерозподіленого прибутку є питанням стратегічного управління. Протиріччя цього процесу є предметом найбільш запеклих дискусій у фінансовому менеджменті. Чи потрібно сплачувати дивіденди акціонерам, чи краще направляти весь прибуток на інвестиції ? В контексті фінансового менеджменту цю дискусію можна сформулювати через питання чи впливає сплата дивідендів на ринкову вартість акцій і ринкову вартість фірми.

Дивіденди - як періодичні сплати доходів акціонерам корпорації. Виплачуються тільки з прибутку кампаній. Сукупність рішень, які визначають розмір та спосіб виплати дивідендів називають дивідендною політикою.

Декілька протилежних теорій описують сучасні погляди на природу дивідендної політики. Концепція Міллера та Модільяні базується на тому, що вартість корпорації визначається грошовими потоками фірми, одержаними в результаті інвестицій. Інвестування в нові проекти забезпечує збільшення прибутку в майбутньому. Якщо корпорація частину прибутку не розподілила у вигляді дивідендів, а реінвестувала, “багатство” інвесторів від цього зростає у зв’язку з тим, що частка активів, яка буде припадати на одну акцію збільшиться. Ринкова вартість такої акції теж буде зростати. Дохід акціонерів має форму не тільки дивідендів, але і форму зростання курсової вартості акцій. Як висновок, дивідендна політика є не визначальним чинником зростання ринкової вартості фірми.

Ця концепція викликала заперечення. Теорію необхідності сплати дивідендів називають «синиця в руці». Акціонеру вигідніше одержати високі дивіденди, тобто поточні доходи, ніж очікувати в майбутньому приросту вартості акцій. Дивіденди є менш ризикованими, ніж майбутнє зростання вартості активів. Дивідендна політика визначально впливає на ринкову вартість акцій.

І хоча на сучасний момент, дискусії щодо дивідендної політики тривають, практична діяльність корпорацій ґрунтується на цих протилежних підходах. Корпорації здійснюють вибір між політикою сплати дивідендів та політикою “нульових “ дивідендів і повного реінвестування нерозподіленого прибутку.

Дивіденди, які виплачуються за звичайними акціями у грошовій формі, можна спрощено поділити на регулярні та додаткові. Регулярні дивіденди корпорації США виплачують до 4 разів на рік, у Великобританії — 2 рази на рік. Дивіденди, які виплачуються наприкінці кожного кварталу або півріччя, до оголошення загальної суми, називаються проміжними, наприкінці фінансового року виплачуються остаточні дивіденди. Додаткові дивіденди корпорація виплачує нерегулярно, за певних обставин, наприклад, у разі одержання прибутку вище очікуваного.

Корпорація встановлює власну процедуру здійснення дивідендних виплат. Рада директорів корпорації визначає дату і суму регулярних дивідендів. Корпорація виплачує дивіденди всім акціонерам, які зареєстровані на встановлену дату. У тому разі, якщо акція продана іншій особі до дати реєстрації, дивіденди будуть виплачені першому власнику. Особи, які купили акції на вторинному ринку за чотири робочі дні до реєстрації, одержують право на дивіденд. У день виплати корпорація розсилає чеки на дивідендні доходи акціонерам.

Хоча виплата дивідендів в більшій мірі залежить від рішення корпорації, воно обмежується законодавчими правилами. В першу чергу регламентуються джерела виплати дивідендів. В США розповсюдженою є заборона виплачувати дивіденди в сумах, які перевищують нерозподілений прибуток. У Великобританії Акт про компанії 1985 року вимагає, щоб дивіденди виплачувалися тільки з чистого прибутку і згідно з аудиторськими рекомендаціями прибуток, призначений для розподілу розраховується з врахуванням збитків минулих років. Корпорація не повинна виплачувати дивідендів, якщо існує загроза неплатоспроможності і загроза незадоволення вимог кредиторів. Найбільш суттєво впливають на виплату дивідендів умови захисту інтересів власників корпоративних облігацій і привілейованих акцій. Максимальна сума дивідендів за звичайними акціями в визначається складі угоди з інвесторами, яка підписується під час емісії облігацій. Існують умови, які забороняють платежі дивідендів у тому разі, якщо сума прибутку або чистих активів буде нижчою встановленого рівня.

Законодавство забороняє також дії корпорації, спрямовані на зниження дивідендів до мінімуму, особливо у тому випадку, якщо корпорація занижує сплату дивідендів, щоб створити своїм акціонерам можливість зменшити податки з доходів.

Ліквідність і стійкий фінансовий стан корпорації дозволяють сплачувати дивіденди у встановлені терміни. Менеджери малих і середніх корпорацій можуть за проблем ліквідності вважати за доцільне не виплачувати дивіденди протягом певного терміну, не ризикуючи скороченням грошових потоків.

Дивідендна політика тісно пов’язана з проблематикою контролю над акціонерним капіталом. Як правило, акціонери прагнуть зберегти контроль над корпорацією, і тому рішення про нові емісії сприймаються як втрата контролю, що зумовлює відмову від поточних дивідендів і спрямування всього нерозподіленого прибутку на інвестування.

Проаналізуємо два типи дивідендної політики - “залишковий” та “постійного зростання”. За залишковим типом розмір дивіденду визначається після того, як складено оптимальний бюджет, в тому числі інвестицій. Підхід передбачає максимальне використання нерозподіленого прибутку для цілей корпорації. Коли корпорація здатна генерувати постійний рівень доходу, то найбільш прагматичною є політика виплат дивідендів у постійних розмірах. З розвитком, корпорації переходять до політики стійких темпів зростання дивідендів. Політика стабільного зростання задовольняє інтереси інвесторів. Попит на акцій з таким типом дивідендної політики є високим. Також на практиці застосовується варіант дивідендної політики, коли фірма регулярно виплачує низькі дивіденди плюс додаткові у сприятливі фінансові роки.

Дивідендна політика, як правило, достатньо вимогливо оцінюється ринком. Акціонери, потенційні інвестори, аналітики при вивченні фінансової звітності корпорації, в першу чергу знайомляться з показниками пов’язаними з доходністю акціонерного капіталу.

Найбільш важко здійснювати дивідендну політику у період, коли корпорація стає метою для недружнього поглинання. Корпорація має проводити захисні дії для підтримки високого курсу акцій, їй небажано знижувати коефіцієнт дивідендних виплат.

На думку дослідників, корпорації США проводять активну дивідендну політику. Прибуток, що розподіляється серед акціонерів у вигляді дивідендів досягає 60 відсотків. Вислів “ Існує не 10 а 11 заповідей Мойсея і 11 заповідь говорить : “Дивіденд має бути виплаченим” сприймається фінансовими менеджерами не як метафора, а практична необхідність.

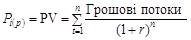

Оцінка вартості акцій з врахуванням сплати дивідендів є одним з основних методів визначення вартості акцій. Фундаментальна ціна довгострокового фінансового активу визначається дисконтуванням всіх майбутніх грошових потоків за даним цінним папером.

,

,

де Pi(p) — ціна акції.

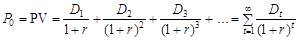

Для оцінювання акцій застосовується модель дисконтування дивідендів за дисконтною ставкою, яка відображає процентні ставки на ринку капіталів :

.

.

Формулу можна спростити, якщо вважати розмір дивіденду постійним, фіксованим щорічно:

.

.

Прибутковість акції розраховується за формулою

.

.

Вартість акції, яка має постійний темп зростання дивідендів розраховується за формулою Гордона, найбільш відомого прибічника теорії дивідендних виплат. Ціна визначається за формулою:

,

,

де Dt — дивіденд t року, який визначається як D0 (1 + g).

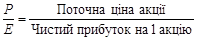

Дивіденди є сигналом для ринку. Інформація про дивіденди, яка надходить на фінансовий ринок, є одним з визначальних чинників формування курсу акцій. Також для визначення інвестиційної привабливості акцій, використовують показник EPS доходу на одну акцію та Р/Е співвідношення ціни і прибутку на одну акцію, який друкується у біржових зведеннях. Коефіцієнт Р/Е визначається за формулою:

.

.

Тенденцію майбутнього зростання курсу акцій можна прогнозувати, якщо значення показника високе.

Для заохочення акціонерів, корпорації застосовують програми реінвестування дивідендів , які полягають у тому, що дивіденди “сплачуються” додатковими акціями, по яким в майбутньому сплачуються дивіденди в грошовій формі.

План практичного заняття

1.Протиріччя розподілу перерозподіленого прибутку.

2.Аргументи проти сплати дивідендів.

3.Аргументи за сплату дивідендів.

4.Типи дивідендної політики

5.Оцінка ринкової вартості акцій.

6.Дивідендна політика провідних корпорацій.

Питання для самопідготовки і самоконтролю знань

1.Сутність та форми дивідендної політики.

2.Що є джерелом сплати дивідендів?

3.Теорія «нульових» дивідендів.

4.Основні методи дивідендної політики

5.Розрахунок вартості звичайної акції

6.Розрахунок вартості акції з постійним зростанням дивіденду.

8. Дивідендна політики корпорацій: практичний аспект.

Дата добавления: 2016-07-27; просмотров: 1297;