Методичні поради до вивчення теми

Серед фундаментальних теорій фінансового менеджменту прийнято виділяти теорію вартості грошей з урахуванням часу, теорію ризику, теорію ефективного ринку. Всі теоретичні концепції мають значний вплив, і тому рекомендується ретельно розібратися в висновках, які слідують з кожної з них.

Фінанси ґрунтуються на визнанні факту, що будь – який актив має вартість і завдання фінансів її визначити. Тільки на перший погляд актив має вартість, яка не змінюється і не потребує розрахунків. Згідно з теорією вартості грошей з урахуванням часу, гроші, як актив, а значить активи, в основі яких лежать грошові потоки мають різну цінність в залежності від часу. Гроші, які інвестовані можуть приносити дохід, що залежить від терміну їх розміщення та процентної ставки. Майбутня вартість грошей (Future Value — FV) це сума, яка буде отримана від їх інвестування на певний термін.

Майбутня вартість визначається за формулою:

,

,

де FVn — майбутня вартість у n-му році;

х0 — початкова сума капіталу ;

r — процентна ставка (rate).

Гроші, які функціонують в різних періодах не можна між собою порівнювати за абсолютними значеннями без проведення відповідної оцінки їх вартості. Якщо ви інвестували в проект 1000 доларів, і через рік отримали назад цю 1000 доларів, чи розумієте ви на рівні сприйняття, що ви маєте втрати , хоч і тримаєте в руках ту ж 1000 доларів ? Були втрачені проценти, які можна було б заробити, якщо розмістити 1000 доларів у банківський депозит. Таким чином, достатньо просто дійти до висновку, що у фінансах необхідно розраховувати якою є не тільки майбутня, але і реальна вартість грошей. Процес розрахунку теперішньої, або приведеної вартості грошей називається дисконтуванням. Дисконтуються майбутні грошові потоки, щоб визначити їх вартість відносно необхідного періоду часу.

,

,

де PVn — сьогоднішня вартість в n-му році;

Х0 — грошовий потік наприкінці n-го року;

r — дисконтна процентна ставка;

— коефіцієнт дисконтування;

— коефіцієнт дисконтування;

FV — майбутній грошовий потік.

Дисконтування здійснюється для того, щоб мати відповідну базу для порівняння грошових потоків у вигляді доходів від інвестицій і потоків, які інвестуються. Важливу роль грає показник n, який означає кількість періодів нарахування процентів. Дисконтування є процесом оберненим до нарахування складних відсотків. Коефіцієнт дисконтування менший 1:  . Це відповідає твердженню, що вартість майбутньої грошової одиниці менша, ніж грошової одиниці того періоду, відповідно до якого ми здійснюємо розрахунки.

. Це відповідає твердженню, що вартість майбутньої грошової одиниці менша, ніж грошової одиниці того періоду, відповідно до якого ми здійснюємо розрахунки.

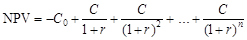

Традиційно, на підставі теорії розраховується чиста приведена вартість (Net Present Value, NPV) , або різниця між теперішньою вартістю грошових потоків, отриманих від інвестицій і інвестиціями. Проект є доцільним, якщо чиста приведена вартість вища, ніж інвестиції в проект. Чиста приведена вартість визначається за формулою:

,

,

де С0 — інвестиції в проект (вхідний грошовий потік);

і т. п. — дисконтовані річні суми грошових потоків від інвестицій.

і т. п. — дисконтовані річні суми грошових потоків від інвестицій.

Поняття ризику в фінансах означає невизначеність у русі майбутніх грошових потоків, і тому дуже важливо розуміти, яким чином впливає ризик на поведінку інвестора. В своїх дослідженнях Г. Марковіц і У.Шарп обґрунтували ряд положень, які стали фундаментальними основами теорії інвестицій та фінансів. Згідно з Марковіцем , основне завдання, яке прагне для себе вирішити інвестор це досягнення максимального рівня очікуваної дохідності інвестицій за скорочення можливого ризику. Г. Марковіц запропонував модель диверсифікації ризику на основі формування портфелю інвестицій. Ризик вимірюється двома статистичними показниками: дисперсією і стандартним відхиленням. Дисперсія (s2) є середнім значенням квадрату різниці між реальною дохідністю акції і середньою дохідністю.

Показники вимірюють відхилення

доходу даного року від середнього історичного, чим більше відхилення від середньої величини доходу, тим більш ризикованим є інвестування в даний цінний папір. За Марковіцем, формування портфелю може забезпечити рівень доходності з певним рівнем ризику. Диверсифікація вирішує завдання формування портфелю з наперед визначеними ознаками рівня ризику і дохідності. Ризик ділиться на дві частини: систематичний і несистематичний. Це ділення ризику запропонував Уільям Шарп. Систематичним він назвав ризик, пов’язаний зі станом фінансового ринку. Він залежить від змін в економіці і фінансах країни, а також від змін у світовій торгівлі, міжнародному русі капіталів і його не можна зменшити диверсифікацією. Несистематичний ризик має назву диверсифікований, або портфельний. Інвестор може вплинути на несистематичний ризик за допомогою диверсифікації портфеля, ступінь диверсифікації залежить від кількості цінних паперів у портфелі. Мірою систематичного ризику Шарп запропонував бета-коефіцієнт, який показує ризикованість інвестицій у цінні папери певного емітента в умовах загального ризику ринку. Коефіцієнт b визначається за формулою:

, або

, або  ,

,

де Covim, або sim — коваріація доходу за цінним папером і дохідність ринкового портфеля;

— дисперсія доходу ринкового портфеля;

— дисперсія доходу ринкового портфеля;

r — кореляція між доходом за цінним папером i і доходом ринкового портфеля;

si — стандартне відхилення ;

sm — імовірність відхилення фактичної дохідності ринкового портфеля від очікуваної.

Таким чином, висновком з теорії є те, що інвестори вкладають гроші в цінні папери на основі співвідношення між дохідністю та ризиком, ризик може бути систематичним (ринковим) та несистематичним , несистематичний ризик долається формуванням диверсифікованого портфелю інвестицій.

Інвестиційний прибуток завжди передбачає ризик, про що ще раз нагадало падіння курсів акцій і цін на цінні папери в час фінансової кризи. Більше того, інвестиційні вкладення в жодній державі не застраховані, на відміну від державного страхування депозитів до комерційних банків і тому кожний інвестор повинен оцінювати ризик своїх вкладень.

З погляду на це дуже важливою є гіпотеза ефективного фінансового ринку. Суть гіпотези полягає в тому, що ефективним вважається фінансовий ринок, який одержав всю інформацію. Ризики інвестування зростають в тій мірі, в якій інвестор може мати недостатню або неправдиву інформацію.

За гіпотезою ефективного ринку розрізняють три форми ринкової ефективності відповідно до отриманої інформації. Ринок має слабку форму ефективності, якщо має місце інформація про минулі ціни фондового ринку. Ринок вважається ринком середньої форми ефективності, якщо всі інвестори мають доступ до публічної інформації, і ця публічна інформація є адекватною. Третя вища форма ефективності заснована на всій інформації, як публічній, так і приватній.

Ефективний ринок відображає ідеальну модель ринку, яка працює в реальному світі. Теорія асиметричної інформації стосовно ринку капіталів стверджує, що вищі менеджери, в тому числі фінансові мають значно більше інформації про стан компанії , ніж інвестори - акціонери. Асиметричність інформації є об’єктивністю. Інвестиційна мотивація може знижуватися, якщо ринок буде працювати в умовах недостатньої інформації.

Середня форма ефективності має місце, якщо існує обов’язкове розкриття інформації, в фінансовій звітності емітентів. З фінансових звітів інвестор може отримати інформацію про активи та пасиви, рух грошових коштів, доходи та збитки, зміни у капіталі. Регламентація фінансової звітності, яка застосовується у більшості країн світу, спрямована саме на забезпечення надійної і ґрунтовної інформації про економічну і фінансову діяльність фірм. Особливо детально визначається надання звітності корпораціями - емітентами. Корпорація повинна не тільки оприлюднювати звітність, але обов’язково проходити аудиторські перевірки. Щорічна звітність корпорації включає в себе чотири обов’язкові форми та текстову частину, в якій пояснюються всі події, що вплинули на фінансові показники. Усі форми фінансової звітності пов’язані між собою і доповнюють одна одну. Активи балансу показують, якими ресурсами володіє корпорація, пасиви розкривають джерела формувань активів. Розкривається інформація щодо власного капталі та боргових зобов’язань. Вартість активів в балансі корпорації має надавати інформацію про реальну вартість. Найбільш вживаною є оцінка активів за ринковою вартістю. Звіт про прибуток та збитки показує результат підприємницької діяльності. Підсумковим рядком звіту про прибуток є чистий прибуток акціонерів, власників звичайних акцій. Звіт про рух грошових потоків показує зміни, що відбулись у фінансовій позиції корпорації. З цією метою зіставляються джерела і використання коштів протягом року. Аналізується три потоки: від операційної діяльності; інвестиційної діяльності; фінансової діяльності. Грошові потоки від фінансової діяльності показують рух фінансових фондів корпорації, а саме емісії акцій, облігацій, викуп власних цінних паперів, сплату дивідендів. Форма звітності про зміни у власному капіталі показує зміни в вартості звичайних акцій. Таким чином, інвестору забезпечується доступ до базової інформації , яка впливає на його інвестиційні рішення. Ознайомлення з фінансовою звітністю провідних компаній за певні періоди діяльності є важливою складовою вивчення даного курсу.

Публічна інформація міститься також в загальнодоступних доповідях, аналітичних звітах. Така інформація дає можливість певною мірою передбачити розвиток ділового циклу, на підставі чого можна спрогнозувати також тенденції фондового ринку і визначити стратегію. Для вивчення інформаційного середовища сучасного фінансового ринку рекомендується ознайомитися з матеріалами, наприклад, агентства “Bloomberg”.

З урахуванням гіпотез ефективного ринку та асиметричної інформації в більшості країн відбувається постійне удосконалення систем контролю за розкриттям інформації. Системи контролю історично сформувалися як урядові, в першу чергу через діяльність Комісії з цінних паперів та бірж (на прикладі США), так і з боку самоврядних фінансових організацій. Ці підходи відображено в законодавстві. Наприклад, в США здійснюється контроль операцій інсайдерів з цінними паперами. Інсайдер, як особа, що безпосередньо ознайомлена з внутрішнім економічним і фінансовим становищем компанії не має права використовувати внутрішню інформацію заради власної вигоди. Комісія по цінним паперам та біржам реєструє список інсайдерів, і здійснює ретельний контроль за купівлею або продажами цінних паперів компаній, з якими вони пов’язані.

Моральні норми ринкової економіки, засновані на довірі, засуджують маніпуляцію інтересами інвестора.

Велику роль в формуванні світогляду фінансових спеціалістів грає історія фінансового менеджменту, як науки. Вона показує які події впливали на дослідження і висновки авторів. Окреслимо шлях фінансової науки через найбільш суттєві досягнення. Проблему ризику і ціни капіталу досліджували Гаррі Марковіц (Нью-Йоркський університет) , Уільям Шарп (Стенфордський університет) і Мертон Міллер (Чиказький університет). Дослідження американських учених були відзначені Нобелівською премією з економіки в 1990 році. Франко Модільяні (Массачусетський університет) створив модель «життєвого циклу», яка пояснювала закономірність створення особистих заощаджень, присудження Нобелівської премії 1985 року. У 1996 році Джеймс Миррліс і Уільям Вікрей одержали Нобелівську премію за фундаментальний внесок в економічну теорію мотивів, роботи стосувалися теорії прийняття рішень з управління фінансами корпорацій в умовах асиметричної інформації.

Джордж Акерлоф, Міхаель Спенс і Джозеф Стигліц досліджували роботу фінансових ринків в умовах асиметричної інформації, за результати якої отримали Нобелівську премію в 2001 році.

У 1997 році Нобелівськими лауреатами в галузі економіки стали американські вчені Роберт Мертон і Мирон Шоулз за створення математичної формули для визначення вартості опціонів та інших похідних цінних паперів. Ці дослідження були викликані необхідністю обґрунтування цін на ринку похідних цінних паперів.

Посилення нестійкості на фінансових ринках викликало інтерес до питань психології фінансового ринку та ірраціональної поведінки інвестора. У 2002 році Даніель Канеман (Принстонський університет) і Вернон Сміт (Університет Джорджа Мэйсона) одержали Нобелівську премію за дослідження ірраціональності в прийнятті економічних рішень.

В 2007 році Нобелевською премією відзначено Леоніда Гурвіца, Еріка Маскіна,Роджера Маерсона за розробки теорії прийняття рішень. В 2008 році премія стала свідченням важливості досліджень в сфері міжнародної торгівлі вченого Поля Кругмана.

Питання для самопідготовки і самоконтролю знань

1. Формуларозрахунку майбутньої вартості грошей

2. Формула розрахунку теперішньої вартості грошей

3. Чиста приведена вартість

4. Поясніть, чому коефіцієнт дисконтування менший одиниці

5. Взаємозв’язок ризику і доходу

6. Поняття систематичного і несистематичного ризику, диверсифікація ризику

7. Теорія ефективного ринку, форми ефективності

8. Сутність теорії асиметричної інформації

9. Забезпечення інформації для інвестора через оприлюднення фінансової звітності

10. Зміст та розкриття інформації в балансі

11. Зміст та розкриття інформації в звіті про прибутки та збитки

12. Зміст та розкриття інформації в звіті про рух грошових коштів.

13. Роль Міжнародних стандартів фінансової звітності в захисті інтересів інвестора.

14. Основні досягнення науки управління фінансами та інвестуванням

Дата добавления: 2016-07-27; просмотров: 1456;