Критерії оптимізації структури капіталу

Критерії оптимізації структури капіталу:

1) ефект фінансового левериджу (важеля);

2) максимізація рівня рентабельності власного капіталу (максимі- зація прибутку на 1 звичайну акцію);

3) мінімізація вартості використання капіталу з усіх можливих джерел коштів (мінімальна плата за використання фінансових ресурсів з усіх джерел фінансування).

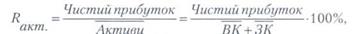

Зауважимо, що залучення позикового капіталу на вигідних для підприємства умовах (тобто, за умови, що рівень плати за користування кредитом не перевищує рентабельності активів підприємства) завжди буде забезпечувати зростання рентабельності власного капіталу швидшими темпами ніж ріст загальної рентабельності підприємства (його активів). Пересвідчитись у цьому досить легко, варто лише поглянути на формули розрахунку цих показників рентабельності. Так, рентабельність активів визначається розрахунком:

|

де ВК і З К — середньорічна вартість відповідно власного та залученого капіталу, тис. грн.

У формулі середньорічна сума активів прирівняна до середньорічної величини пасивів, тобто усіх джерел коштів підприємства, що відповідає принципу рівності активу і пасиву балансу. (Активи, тобто вартість майна підприємства, дорівнюють пасивам, тобто усім джерелам формування цих активів).

Рентабельність власного капіталу R :

|

Як випливає з наведених формул, рентабельність власного капіталу завжди буде вищою, оскільки знаменник у цій формулі менший, ніж у поперлий (за винятком випадків, коли підприємство немає абсолютно ніяких запозичень, навіть поточної заборгованості і фінансує свою діяльність виключно за рахунок власного капіталу).

Водночас зазначимо, що переваги фінансового важеля зникають при занадто великих обсягах позикових коштів. Так, III варіант структури капіталу у розглянутому прикладі (див. табл. 8.1) вже є досить ризикованим з точки зору фінансової стійкості, адже підприємство фінансується на 70 % за рахунок залучених коштів. З точки зору кредиторів зростає ризик неповернення боргів. Звичайно, фінансуючи підприємство з такою значною часткою залучених коштів кредитори беруть на себе високий ступінь ризику, виправдати який може лише висока дохідність участі в капіталі такого підприємства.

Зазначимо, що розрахунок показника ЕФВ і обгрунтування структури капіталу на основі цього показника має досить вузьку сферу застосування. Даний показник варто застосовувати лише в тих випадках, якщо підприємство здійснює вибір джерел фінансування поміж двома альтернативами: скористатися кредитом чи збільшити власний капітал шляхом додаткової емісії акцій. У такому разі слід порівняти переваги і недоліки обох варіантів фінансування. Так, випуск додаткових акцій і розміщення їх через фондовий ринок несе у собі загрозу переходу “контрольного пакета” акцій в інші руки та втрати контролю над управлінням компанією. З іншого боку, повертати кредит і сплачувати встановлені договором відсотки потрібно у будь-якому разі, в той час як рівень виплачених дивідендів буде залежати від фінансових результатів діяльності підприємства.

1. Максимізація прибутку на одну звичайну акцію.За цим критерієм структури капіталу найкращим буде таке співвідношення власного та залученого капіталу, що забезпечує найбільший рівень прибутку (дивідендів) на одну звичайну акцію. При цьому максимальний рівень прибутку до розподілу на одну звичайну акцію забезпечує не тільки оптимальне співвідношення між власним і залученим капіталом, а й між різними видами акцій-(привілейованими та звичайними). Акціонерний капітал господарюючого суб’єкта повинен забезпечувати стабільні доходи (у вигляді дивідендів) для акціонерів.

Аналіз різних варіантів структури капіталу, показує, що залучення до фінансування активів підприємства, окрім акціонерного капіталу, залучених коштів забезпечує найвищий рівень прибутку в розрахунку на одну звичайну акцію. Вирішальне значення мають рівень відсотків за кредитом та рівень дивідендів по привілейованим акціям.

2. Середньозважена вартість капіталу WACC(weighted average cost of capital) - показник, що визначає середній за рік рівень плати за користування фінансовими ресурсами з усіх джерел фінансування. За цим критерієм найкращим буде таке співвідношення власних і залучених джерел коштів з різних джерел їхнього формування, яке дає змогу мінімізувати витрати на формування капіталу підприємства (акціонерного товариства). WACCрозраховується як середньоарифметична зважена і визначається у відсотках:

|

де і — номер джерела фінансування підприємства, від і до я;

W — частка капіталу (фінансових ресурсів) з г-того джерела у загальній сумі капіталу підприємства, у % ( або у долях);

R. — рівень плати за користування фінансовими ресурсами з г-того джерела, %;

Wт W3K, WПр, W.(K, WKK- відповідно частка власного, залученого капіталу, привілейованих акцій, довго- та короткострокових кредитів у загальній сумі джерел коштів підприємства, у % (частках);

RBK, R3K - рівень плати за користування відповідно власним та залученим капіталом, %;

Rnp — рівень дивідендів по привілейованим акціям, %;

RMK, RKK - рівень позикового відсотку відповідно по довго- та короткостроковим кредитам.

Практично всі фінансові ресурси мають певну плату за користування ними. Найбільш очевидною є плата за користування довгостроковими чи короткостроковими позиками - кредитний відсоток. Для акціонерного товариства (AT) платою за використання коштів акціонерів, що становлять власний капітал AT, є дивіденди, рівень яких відображає рівень плати за використання власного капіталу. Відсотки за облігаціями будуть платою за залучення цього виду позикового капіталу.

Безповоротна фінансова допомога та державне фінансування мають нульовий рівень плати за використання. Користування поточною кредиторською заборгованістю теж практично безкоштовне, якщо період заборгованості не перевищує встановлений термін. Платою за прострочену кредиторську заборгованість є штрафи, пені, неустойки.

Навіть власний капітал пайового товариства чи товариства з обмеженою відповідальністю або державного підприємства теж не безкоштовний - платою за залучення цих коштів є так званий “нормальний” прибуток, - мінімальний рівень прибутковості, що дає змогу використовувати даний капітал у певній галузі економічної діяльності. 'Як тільки рівень отриманого прибутку у якомусь виді діяльності падає нижче рівня “нормального” середнього прибутку, власники капіталу намагаються вилучити капітал з цієї галузі діяльності і вкласти його в іншу Так діє механізм так званого міжгалузевого переливу капіталу.

Дата добавления: 2020-02-05; просмотров: 968;