Управление недвижимостью на тактическом уровне

Основной для управления на тактическом уровне является бизнес-план. Бизнес-план позволяет грамотно контролировать устойчивость проекта (бизнеса). Бизнес-план дает руководителю реальную возможность выбора, в то время как обычная текучка, работа без бизнес-плана на самом деле лишают этого выбора. Бизнес-план не командует, но на базе его анализа принимаются управленческие решения.

В бизнес-планировании необходимо соблюдать три правила:

- первое – в бизнес-плане не должно быть революций;

- второе – он должен быть глубоко пессимистичен (необходимо рассчитать риски);

- третье – он должен быть «скользящим» (адаптивным).

Бизнес-план – это системное, развернутое планирование всех сторон деятельности проекта и управляющей компании.

Рисунок 3.12 – Структура бизнес-плана

Управляющий фондами на тактическом уровне должен обеспечивать ежегодное обновление исходных данных и проводить совместно с оперативным управляющим анализ имеющейся информации. Полученные показатели расходов и доходов отдельного комплекса затем сравниваются с показателями подобных комплексов. То же касается данных о простое (незаполненности) помещений. В отношении всех статей доходов и расходов должен быть составлен бюджет на последующие пять лет. Кроме того, с учетом ежегодных корректировок должна быть составлена ежегодная смета доходов с аренды, недоимок по арендной плате вследствие простоя и возможных дополнительных вложений. Для технической инспекции должен быть составлен бюджет мелких внеплановых и плановых работ по содержанию.

Помимо этого необходимо составить смету ожидаемых в будущем расходов на необходимые работы по модернизации или перепланировке. Также необходимо определить стоимость реализации и ее изменения для нужд управления или внешнего (налогового) контроля. В отношении аренды необходимо провести анализ текущих договоров об аренде. В зависимости от рассматриваемого сектора рынка необходимо проверить, насколько фактическая ситуация соответствует ранее намеченным параметрам (политика в отношении комплексов прошедших лет). Управляющий фондами на тактическом уровне должен хорошо знать все, что имеет отношение к пользователям. В случае съемщиков-предприятий это означает ознакомление с планами на год, публикациями и прочей информацией, получаемой через дирекцию и т. д. На этом этапе в проведении анализа также необходимо учитывать юридические и налоговые аспекты. Под юридическими аспектами подразумеваются возможные изменения законодательства и их последствия для рассматриваемого комплекса или съемщиков. То же касается вопросов налогообложения (например, изменение законодательства об НДС).

Управляющий фондами на тактическом уровне должен таким образом быть хорошо информирован о технических новшествах, тенденциях в стране и за рубежом, потребностях съемщиков в плане размещения в целом и специфических пожеланиях отдельных пользователей в рассматриваемом комплексе в частности.

Управляющему фондами на тактическом уровне необходимо путем проведения всевозможных анализов отдельных комплексов и разработки на основании полученных результатов политики в отношении комплексов достичь оптимальной доходности на этапе эксплуатации (части) портфеля, а также позаботиться о максимальном повышении стоимости каждого комплекса в отдельности. Для этого в процессе эксплуатации чрезвычайно важен правильный выбор времени принятия решений. В вопросах оперативного управления управляющий фондами выполняет направляющую роль по отношению к управляющему собственностью. Так, управляющий фондами занимается составлением бюджетов и разработкой маркетинговой политики и плана управления недвижимостью.

Управляющему на тактическом уровне принадлежит инициатива привлечения возможных дополнительных инвестиций или продажи объекта. Он же отдает распоряжения об их исполнении. На нем также лежит ответственность за арендную политику и позиционирование комплекса на рынке и конечная ответственность за поддержание хороших отношений с потребителями (съемщиками).

Управление на тактическом уровне соответствует выполнению принятой конкретной программы по управлению отдельными комплексами недвижимости. Учитывая значительные различия в управлении и особенностях требований потребителей, портфель недвижимости, как правило, делится на соответствующие сегменты. Для инвесторов, располагающих определенным портфелем, управление имуществом (фондами) большей частью означает осуществление эксплуатации (включая продажу) той части портфеля, которую составляет недвижимость.

Недвижимость в ведении управляющего фондами (и управление ею) можно подразделить также по территориальному признаку. Выбор состава портфеля зависит от того, какое значение придается знанию местности, или экспертизе в области эксплуатации определенного типа недвижимости.

Управляющий фондами на тактическом уровне в конечном итоге отвечает за общую прибыль за весь период эксплуатации рассматриваемого портфеля (или его части).

Ключевым моментом в управлении имуществом на тактическом уровне является: анализ прибыльности, в результате которого должны быть:

- выработана так называемая «политика в отношении комплексов»;

- обеспечено поддержание отношений с потребителями (жильцами), с управляющими организациями, риэлтерами и консультантами;

- разработана тактическая программа для нужд оперативного руководства недвижимостью и ее согласование с управлением портфелем.

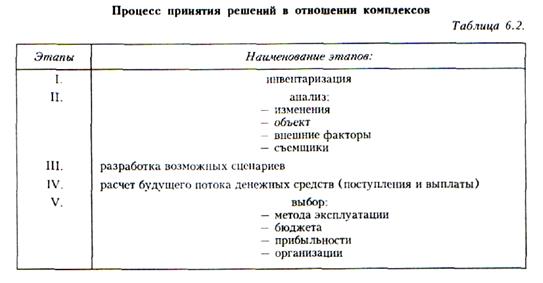

Для разработки тактической программы и осуществления в дальнейшем оперативного управления недвижимостью с целью получения максимальной прибыли в ходе эксплуатации (равно как и для максимизации прироста стоимости при продаже) управляющему фондами на тактическом уровне необходимо проводить ежегодный анализ состава портфеля в целом и каждого комплекса в отдельности. Политика в отношении комплексов генерирует информацию, необходимую для анализа прибыльности портфеля для эффективного управления им, равно как и специфическую информацию, необходимую для принятия решений в области эксплуатации отдельных комплексов. Это касается времени принятия решений по своевременному проведению реновации, перестройки или продажи рассматриваемого комплекса. Данные анализа рентабельности отдельных комплексов вместе служат в качестве сравнительной оценки при составлении смет поступлений и расходов. Процесс принятия решений в отношении комплексов состоит из пяти этапов (см. табл. 3.2.2).

Инвентаризация

Для проведения на последующем этапе анализа, необходима информация, которая состоит из параметров модели расчетов, определяемых на основе управления портфелем. Такими параметрами являются: процентная ставка кредитования, надбавка за риск, прогнозируемый уровень инфляции и индексы цен.

Для анализа конкуренции необходима информациия как о текущем состоянии рынка вокруг рассматриваемого комплекса, так и о возможных изменениях, появлении новостроек и изменениях в общем муниципальном плане. Управляющий на тактическом уровне должен знать ситуацию на рынке недвижимости в стране, в регионе, в городе, экономические и фискально-монетарные и социально-политические факторы.

А. Экономические и фискально-монетарные факторы

А.1. Инфляция:

Инфляционное снижение доходов с аренды компенсируется путем индексации арендной платы. Как показывает практика, рост арендной платы на рынке далеко не всегда совпадает с уровнем инфляции. Вследствие этого по истечении срока договора об аренде ставки арендной платы приходится снижать до среднерыночного уровня. Отсюда следует, что защита от инфляции действует лишь в случае, когда изменение арендных ставок на рынке соответствует уровню инфляции или превышает его. Путем индексации ставок арендной платы можно достичь практически достаточной защиты от инфляции. Это один из факторов, определяющих стоимость недвижимости в инвестиционном портфеле. При неизменной номинальной стоимости активов рост инфляции приводит к снижению реальной (фактической) ценности фондов. При ожидании высокой инфляции инвесторы склонны вкладывать капитал в недвижимость.

А.2. Уровень процентных ставок по кредитам.

Высокие процентные ставки делают привлекательными вложения в ценные бумаги с фиксированным процентом, а вложения в вещные активы (недвижимость) являются менее привлекательными. Наоборот, низкий уровень процентных ставок благоприятствует инвестициям в недвижимость. В этом случае повышенный интерес к недвижимости приводит к росту цен на рынке объектов недвижимости.

А.З. Деградация и обесценивание недвижимости.

Недвижимость, в особенности офисные помещения, быстрее подвержены техническому и экономическому старению, чем жилые здания. Это приводит к снижению необходимого уровня рентабельности. Обесценивание включает в себя снижение реальной стоимости арендной платы и, тем самым, стоимости объекта. Последствием обесценивания являются рост расходов на его содержание, страхование и управление. Проводя целенаправленную ремонтную и коммерческую политику (своевременную модернизацию, перепланировку и перестройку), можно ограничить или нейтрализовать влияние деградации и обесценивания недвижимости.

А4. Экономический рост.

Рост валового внутреннего продукта (ВВП) страны, как правило, сопряжен с одновременным ростом инвестиций в основные средства, ростом занятости населения и ростом народного потребления. Экономический рост в секторе услуг приводит к увеличению количества офисных рабочих мест и, в результате, к росту спроса на офисные помещения.

А. 5. Налоговое законодательство.

Большое значение для инвестиций в недвижимость и ее эксплуатацию имеют юридическое, налоговое и прочее законодательство. Упомянутые факторы с точки зрения инвестора определяют целесообразность инвестиций в стране или определенном регионе. Особенно существенны налоговые аспекты, ибо они влияют на приток денежных средств инвестора. Различия в законодательстве по вопросам аренды и в отношении оплаты коммунальных услуг разных стран весьма велики.

Б. Социально-политические факторы

Б. 1. Демография.

Изменения демографического характера оказывают прямое влияние на развитие рынка недвижимости. «Омоложение» (процентный прирост доли молодежи в общем составе населения) или «поседение» населения (увеличение доли пожилых) в стране, регионе, городе или районе сильно влияют на строительство новых и функционирование существующих объектов недвижимости. Это прежде всего относится к жилью и торговым помещениям, а также косвенно, через изменения численности трудоспособного населения, сектора офисных помещений.

Б. 2. Месторасположение.

На инвестиционную ценность недвижимости влияет месторасположение объекта. Управляющий фондами на тактическом уровне должен постоянно следить за происходящими событиями, которые могут повлиять на привлекательность месторасположения объекта. Выбор месторасположения предприятия определяется наличием высококвалифицированных кадров.

Б.З. Тенденции.

Развитие рынка недвижимости также обуславливается тенденциями в области семейных отношений, организации труда, продолжительности рабочего времени, проведении досуга и т. д.

Изменения в пространственно-экономической политике во многом определяются политическими методами - как на уровне государства, так и в регионах и на местах. Пространственно-экономическая политика правительства имеет особенно большое значение для инвестиций в недвижимость.

Рассмотренные в предшествующем анализе явления и тенденции в отношении пользователей комплекса, экономической, фискально-монетарной, социально-политической обстановки, а также решение проблем, сопряженных с этими явлениями, излагаются в так называемом сценарии возможного развития событий. Для отдельного комплекса могут быть составлены несколько возможных сценариев. В качестве исходного сценария всегда рассматривается два варианта: доведения эксплуатации объекта (комплекса) до конца его жизненного цикла (существования); скорейшей продажи комплекса в целом или его отдельных частей (квартир или офисов). Доведение эксплуатации до конца жизненного цикла и скорейшая продажа - это два граничных значения (крайности), между которыми возможны самые различные сценарии, включая всевозможные вариации во времени осуществления. Например, в случае офисного здания возможны сценарии модернизации через год, два или три года, с соответствующими последствиями по получаемым доходам.

В рамках разработки сценария необходимо также рассмотреть возможную перестройку объекта, например, реконструкцию и перепланировку старого офисного здания в центре города под жилой дом. При составлении возможных сценариев для комплекса можно воспользоваться услугами работающих в компании экспертов или консультантами извне. Все разрабатываемые сценарии должны проверяться на предмет исполнимости во избежание неэффективных и нереалистичных предложений.

Если раньше поиск решений проводился лишь в момент возникновения проблем, одним из главных критериев профессионального управления недвижимостью является умение выбрать подходящий момент для решения вопросов эксплуатации (как правило, о проведении каких-либо ремонтных работ), что позволяет предупреждать появление проблем в будущем. С помощью вычислительной техники можно просчитать все возможные сценарии на основе дисконтированного потока денежных средств.

Управляющий фондами на тактическом уровне должен хорошо владеть экономическими, финансовыми понятиями и моделями расчетов. Для расчетов вышеназванных сценариев важен выбор времени, объем будущего потока денежных средств, включая остаточную стоимость, а также величину риска.

А. Критерии оценки рентабельности

А.1. Внутренняя норма доходности (ее еще называют внутренней нормой рентабельности), была подробно рассмотрена в разделе 5.2.

А.2. Общий коэффициент рентабельности (ОКР), является показателем дохода за определенный период, например, за год. ОКР складывается из прибыли после проведения всех отчислений и прироста стоимости объекта. Из-за того, что рассматриваются отдельные периоды времени, величина ОКР может сильно колебаться.

A3. Начальный брутто-уровень рентабельности (НБУР): определяется делением рыночной стоимости аренды комплекса недвижимости на сумму расходов, связанных с инвестициями. В расчетах используется среднерыночная ставка арендной платы. Необходимо учесть, что эта ставка может отличаться от фактической получаемой арендной платы из-за отличающихся тарифов аренды и недоимок за счет простоя. При покупке или продаже недвижимости инвестор должен учитывать сопряженные с этими операциями расходы.

А. 4. Начальный нетто-уровень рентабельности (ННУР): рассчитывается путем деления дохода с аренды за первый год эксплуатации за вычетом эксплуатационных расходов на сумму общих расходов, связанных с инвестициями.

А.5. Чистая (текущая) дисконтированная стоимость (ЧДС) была подробно рассмотрена в разделе 5.1.

А.6. Среднеквадратическое отклонение дохода: этот показатель отражает рассчитанный на основе данных предшествующих периодов шанс отклонения от средней суммы прибыли (изменчивость доходности). Показатель удобен при принятии решений об инвестировании, так как позволяет определить рискованность выбора того или иного варианта относительно шанса получения намеченной прибыли. Политика, проводимая в отношении комплексов, и ежегодный покомплексный анализ доходности позволяют получить лучшее представление о соотношении рискованности и доходности.

АЛ. Соотношение собственных и заемных средств: с точки зрения минимализации риска для инвестора также важен способ финансирования недвижимости. Особенно финансирование за счет заемных средств может привести к увеличению или, наоборот, снижению прибыли на собственный капитал. Если процентная ставка по кредиту ниже, чем ВНД, финансирование за счет заемных средств дает положительный эффект на прибыль на собственный капитал. В этом случае речь идет о так называемом «позитивном соотношении собственных и заемных средств». «Негативное» соотношение может иметь серьезные последствия. Удельный вес заемных средств используется в качестве показателей финансовой устойчивости управляющей организации и в странах с развитой рыночной экономикой должен быть не выше 0,3, для России - не выше 0,2.

Б. Компоненты модели «Дисконтированного потока денежных средств»

Б. 1. Модель с использованием дисконтированного потока денежных

средств (ДПДС.) - это метод, позволяющий просчитать с помощью компьютерной программы все возможные варианты изменения будущей суммы средств, свести к расчету ВНД или, соответственно, ЧДС. При использовании этой расчетной модели особенно важны значения исходных величин. В отношении этой программы верно выражение: «ввод неправильных исходных данных приводит к выдаче компьютером неверной информации». Далее требуется качественная и количественная оценка надбавок на риск. Если в расчетах используется ставка дисконта с учетом желатель-I ной надбавки на риск, вводимые данные (текущей) суммы денежных средств должны быть максимально точны и не включать вышеназванные надбавки. Нужно исходить из реальной чистой суммы средств. Амортизационные выплаты, резервные фонды и т. п. должны исключаться из расчетов.

Оценка стоимости недвижимости подробно рассмотрена в главе 4 и в разделе 9.2.

Для проведения расчетов при помощи модели Дисконтированного потока денежных средств необходимо каждый год в течение рассматриваемого периода вводить данные о следующих переменных:

Б.2. Теоретический доход от аренды (ренты): доход от аренды поступает в течение всего срока действия договора аренды, причем учитывается ежегодная индексация указанной в договоре арендной платы и потери, вследствие простоя помещений, оцененные по рыночным аналогам. По истечении срока аренды договорная арендная плата заменяется рыночной ценой, которая определяется в зависимости от местонахождения объекта, роста инфляции и т. д.

Б. 3. Потери по арендной плате: эти потери состоят из потерь вследствие простоя помещений и возможных предоставленных скидок на аренду. Простой оценивается умножением пустующей площади на рыночную ставку аренды на момент оценки.

Б.4. Эксплуатационные расходы: расходы, связанные с эксплуатацией (стоимость содержания) за продолжительный период, могут быть с достаточной точностью определены профессиональными управляющими и техническими экспертами. Эти расходы состоят из расходов на плановый ремонт, на ремонт по вызову (в ответ на жалобы) пользователей, нерегулярный ремонт и т. п. Под расходами на нерегулярный ремонт подразумеваются средства, которые время от времени приходится тратить на преобразование помещений для улучшения их привлекательности для потенциальных съемщиков. Помимо этого, важной статьей расходов в разделе «эксплуатационные расходы» являются так называемые постоянные затраты (фиксированные платежи), состоящие из страховых, налоговых платежей и проч. Другими статьями расходов являются расходы, связанные с арендой (например, на поиск съемщика) и расходы на управление недвижимостью (собственными силами или при помощи наемных управляющих).

Б.5. Дополнительные вложения и изъятие капитала: возможные дополнительные вложения особенно важны на этапе анализа и разработки возможных сценариев. Они могут касаться, например, модернизации, реконструкции или реновации объекта. Судя по названию, величина дополнительных инвестиций зависит от того вклада на структурной основе, который вносит подобное преобразование в повышение прибыльности в долгосрочной перспективе. Оставшиеся после проведения преобразования расходы - это эксплуатационные расходы. В отношении вышеописанных дополнительных вложений должна быть составлена смета расходов.

При проведении подобных дополнительных инвестиций особенно необходимо тщательно изучить влияние этих вложений на другие доходы и расходы. Это в значительной степени позволяет определить разницу между различными сценариями эксплуатации и выбора времени проведения дополнительных вложений. Изъятие капитала касается продажи объекта другой организации или присоединение части или частей объекта к другому объекту.

Прочие переменные, имеющие значение для определения будущих доходов и расходов,- это ставка дисконта, а также НДС, особые поступления (например, премии или субсидии), расходы, связанные с финансированием, и специфические выплаты собственника.

Для всех возможных сценариев просчитывается суммарный доход от эксплуатации, включая продажу в кратко- или долгосрочной перспективе. Улучшенные компьютерные программы позволяют проводить более подробный анализ чувствительности расчетов по отношению, например, к изменениям выбранных величин инфляции, индекса капитализации, рыночной ставки аренды и цены продажи. Подобный анализ позволяет получить представление о пределах колебаний результатов прогнозов прибыльности.

Любое изменение в сфере доходов или расходов должно быть изучено на предмет возможных последствий для других категорий доходов или расходов. Результатом этого этапа должно стать представление управляющим фондами на тактическом уровне оптимальной с его точки зрения модели управления недвижимостью. В случае предложения варианта продажи объекта необходимо также рассмотреть стоимость реинвестиций.

Дата добавления: 2021-03-18; просмотров: 633;