Основні показники економічної ефективності інвестиційних проектів

Переважна більшість інвестиційних промислових проектів передбачає випуск нової продукції. Прийняття рішення щодо втілення певного проекту в життя приймається після ретельного вивчення усіх чинників, що впливатимуть на його реалізацію. Від цього залежать обсяги коштів, які потрібно вкласти у проект і які можна буде отримати від реалізації нової продукції протягом її життєвого циклу. Здебільшого реалізація інвестиційних проектів вимагає значних фінансових вкладень, які інвестори очікують повернути. Обґрунтування можливості повернення витрат є основою розрахунку економічної ефективності інвестиційного проекту.

При прийнятті рішення щодо реалізації інвестиційного проекту слід враховувати вартість капіталу, залученого з різних джерел на різних стадіях життєвого циклу інвестиційного проекту, і очікуваний прибуток від реалізації інвестиційної продукції.

При розрахунку економічної ефективності слід обов'язково враховувати зміну вартості грошей у часі, оскільки від вкладення інвестицій до отримання прибутку минає чимало часу. З огляду на це необхідне дотримання таких принципів:

1. Оцінювання ефективності використання інвестованого капіталу здійснюється зіставленням грошового потоку, який формується в процесі реалізації інвестиційного проекту, та загального розміру інвестицій за весь період функціонування проекту, а не, як вважають деякі фахівці, з початковим їх розміром. Проект вважається ефективним, якщо забезпечується повне повернення загальної суми інвестицій і досягнена дохідність для інвестора, що надав капітал.

2. Процес дисконтування капіталовкладень і грошових потоків здійснюється за різними ставками дисконту, які визначаються залежно від особливостей інвестиційних проектів. При визначенні ставки дисконту враховується структура інвестицій і вартість окремих складових капіталу, тобто норма дисконтування для інвестицій (негативних грошових потоків) може розраховуватися як середньозважена вартість залученого капіталу, а для позитивних грошових потоків – депозитним відсотком за вкладами з урахуванням інфляції та ризиків проекту.

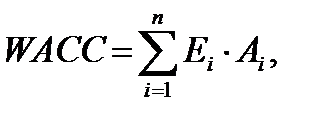

У разі змішаного капіталу норму дисконту можна визначити як середньозважену вартість капіталу (Weighted Average Cost of Capital), розраховану з огляду на структуру капіталу, податкову систему, умови виплат тощо. Таким чином, якщо є „n” видів капіталу, вартість кожного з яких після сплати податків дорівнює „Ei”, і його частка у загальному капіталі становить Ai, то норма дисконту „е” приблизно дорівнює WACC:

(12.1)

(12.1)

Для оцінювання ефективності проекту норма дисконту може також визначатися суб'єктом господарської діяльності шляхом урахування вартості альтернативних і доступних на ринку вкладень з порівнянним ризиком.

На практиці переважно використовують єдину норму дисконтування розраховану за формулою Фішера, яка має на ступний вигляд:

r = d + і + і * d, (12.2)

де d – ставка за депозитами, часток одиниці;

і – рівень інфляції в країні, часток одиниці;

– ризикова складова, часток одиниці.

– ризикова складова, часток одиниці.

Використовувані на практиці методи оцінювання економічної ефективності включають розрахунок кількох показників:

– інтегрального показника ефективності, розрахованого на основі чистої теперішньої (дисконтованої) вартості (NPV);

– індексу рентабельності інвестицій (PI);

– внутрішньої норми рентабельності (доходності) (IRR);

– терміну окупності та дисконтованого терміну окупності (PP та DPP);

– точки беззбитковості проекту (BP).

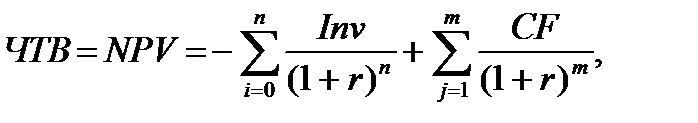

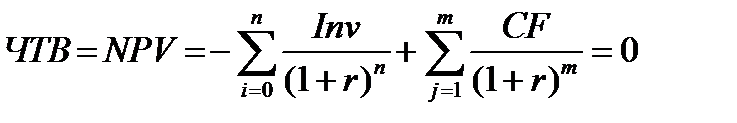

Чиста теперішня вартість ЧТВ (або інтегральний ефект) (Net Present Value). Це різниця результатів і витрат за розрахунковий період, приведених до одного, як правило, початкового року, тобто з урахуванням їх дисконтування:

(12.3)

(12.3)

де Inv – інвестиційні витрати в і–й рік реалізації проекту. При цьому: i є [0...n];

CF – позитивний грошовий потік в j–й рік реалізації проекту, j є [1...m].

При цьому:

CF = Р + А, (12.4)

де Р – розмір додатково отримуваного прибутку від реалізації проекту, грн.

А – амортизаційні відрахування, нараховувані на придбані для реалізації інвестиційного проекту основні фонди, грн.

Рішення доцільно впроваджувати, якщо ЧТВ є позитивною, а для альтернативних варіантів – більшим.

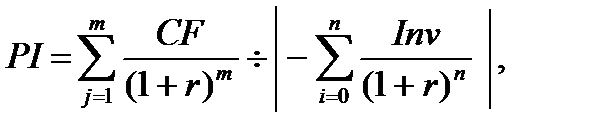

Індекс рентабельності інвестицій РІ (Profitability Index). Це відношенії приведених доходів до приведених на цю ж дату витрат, що супроводжують реалізацію інвестиційного проекту. Розрахунок індексу рентабельності здійснюють за формулою:

(12.5)

(12.5)

Індекс рентабельності чітко пов'язаний з ЧТВ. Якщо ЧТВ позитивна, то індекс рентабельності РІ > 1, і навпаки. При РІ > 1 інвестиційний проект вважається економічно ефективним, а якщо РІ < 1 – неефективним.

Цей показник доцільно використовувати для порівняння кількох альтернативних проектів. За жорсткого дефіциту коштів перевагу слід надавати тим проектам, для яких індекс рентабельності є найвищим.

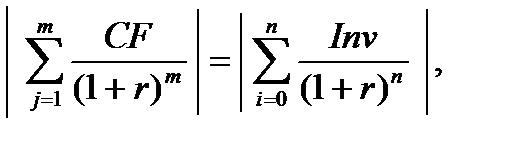

Внутрішня норма рентабельності (ВНР або ж IRR). Показує ту норму дисконту е*, за якої величина дисконтованих доходів за певне число років стає рівною інвестиційним вкладенням у реалізацію проекту. У такому разі доходи і витрати проекту визначаються приведенням до розрахункового моменту:

(12.6)

(12.6)

або ж

(12.7)

(12.7)

Отже, норма рентабельності це таке порогове значення рентабельності, яке забезпечує рівність нулю інтегрального ефекту, розрахованого на економічний термін життя інвестиційного проекту. Вона дорівнює максимальному відсотку за позиками, який можна платити за використання необхідних ресурсів, залишаючись при цьому на беззбитковому рівні.

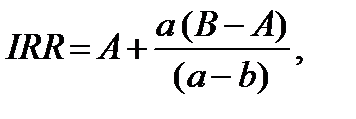

Розрахунок внутрішньої норми рентабельності здійснюють методом послідовних наближень величини ЧТВ до нуля за різних ставок дисконту. На практиці можна застосовувати таку формулу:

(12.8)

(12.8)

де А – величина ставки дисконту, за якої ЧТВ (NPV) позитивна;

В – величина ставки дисконту, за якої ЧТВ (NPV) негативна:

а – величина позитивної ЧТВ за величини ставки дисконту А;

b – величина негативної ЧТВ за величини ставки дисконту В.

Якщо значення ВНР (IRR) проекту для приватних інвесторів більше за існуючу ставку рефінансування банків, а для держави – за нормативну ставку дисконту, і більше за ВНР альтернативних варіантів проекту з врахуванням ступеня ризику, то рішення про його інвестування може бути позитивним.

Термін окупності інвестиційного проекту (ПО чи PP – Payback Period). Це період, протягом якого додатковий прибуток, отриманий внаслідок реалізації інвестиційного проекту, забезпечить повернення вкладених інвестицій. Його розрахунок також базується на грошовому потоці з його дисконтуванням для приведення до початкової (теперішньої) вартості. Необхідність такого розрахунку викликана бажанням інвестора впевнитися, що термін повернення інвестицій буде не надто великим, оскільки ризики інвестування в ринкових умовах є тим більшими, чим триваліший час їхньої окупності. За цей час можуть змінитися і кон'юнктура ринку, і ціни. Крім того, у галузях з високими темпами НТП поява нових технологій на час, коли інвестиції ще не окупилися, може швидко їх знецінити.

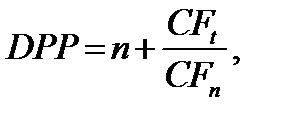

Для розрахунку дисконтованого періоду окупності можна розрахунок кумулятивних грошових потоків та використовувати наступну формулу (при цьому використовують продисконтовані грошові потоки):

(12.9)

(12.9)

де n – порядковий номер року, що передує повному погашенню інвестиційних вливань,

CFt – непокрита сума інвестицій в рік „n”;

CFn – розмір грошового потоку в період „n+1”.

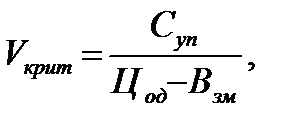

Точка беззбитковості. Використовують її для визначення того обсягу нової продукції, який потрібно реалізувати на ринку за прогнозного рівня цін на неї, досягнення якого забезпечуватиме прибутковість проекту. Точку беззбитковості (критичний обсяг продукції) можна розраховувати у натуральних одиницях за формулою:

(12.10)

(12.10)

де Суп – умовно–постійні витрати підприємства, грн.;

Цод – ціна одиниці продукції, грн.;

Взм – змінні витрати на одиницю продукції, грн.

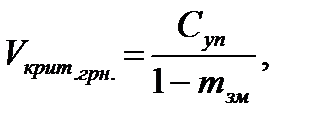

У вартісному вираженні критичний обсяг визначають за формулою:

(12.11)

(12.11)

де mзм – частка змінних витрат у ціні продукції.

За наявності альтернативних варіантів реалізації проекту приймають той варіант, який забезпечить більший запас фінансової міцності. Ним є різниця між прогнозним рівнем попиту на продукцію і критичним її обсягом.

Отже, якщо вказані показники свідчать про економічну вигідність проекту у межах його життєвого циклу при прогнозних рівнях попиту і цінах на продукцію, то рішення про інвестування може бути позитивним.

Дата добавления: 2016-07-22; просмотров: 2798;