Аналіз забезпеченості підприємства оборотними коштами та ефективності їх використання

Аналіз забезпеченості підприємства оборотними коштами перш за все здійснюють шляхом вивчення їх структури, джерел формування і динаміки, порівняння за елементами фактичної наявності з нормативом, а також за показниками завантаження, витратомісткості та тривалості одного обороту в днях.

Так структура оборотних активів вивчається за їх розміщенням у:

1) сферах постачання (виробничі запаси),

2) сфері виробництва і формування об’єктів діяльності (незавершене виробництво, готова продукція, товари),

3) сфері розрахунків (дебіторська заборгованість);

4) запасу грошових коштів (готівкові і безготівкові кошти).

Обсяги розміщення активів у кожній сфері залежать від виду економічної діяльності підприємств та їх технологічного процесу. Так, для підприємств з матеріальним виробництвом потрібні значні залишки виробничих запасів, для підприємств із тривалим технологічним процесом – незавершеного виробництва і готової продукції, на торгівельних підприємствах – товарів.

З метою нормального функціонування підприємства залишки його оборотних активів мають бути оптимальні. У процесі аналізу дотримання фактичних величин оборотних активів визначеним нормативам з’ясовуються причини утворення понаднормативних або менших за нормативи залишків.

Основними причинами нестачі (браку) оборотних коштів можуть бути:

1) незадовільна робота маркетингової служби;

2) недоотримання передбаченого прибутку;

3) невисока відповідальність підприємств за формування і збереження власних оборотних коштів та їх нецільове використання;

4) несвоєчасне фінансування приросту нормативу оборотних коштів;

5) наявність необґрунтованої дебіторської заборгованості (несвоєчасні розрахунки) тощо.

6) значне зростання цін у результаті інфляційних процесів.

До причин появи надлишку оборотних коштів можна віднести:

1) перевищення фактично отриманого прибутку над передбаченим планом;

2) несплату в повному обсязі платежів до бюджету та державних цільових фондів;

3) безоплатного надходження (отримання) товарно-матеріальних цінностей від інших організацій;

4) неповного використання прибутку на інші цілі, передбачені фінансовим планом, тощо.

В свою чергудля ліквідації понаднормативних залишків оборотних активів необхідно:

1) скоротити закупівлю тієї сировини, що є в надлишку,

2) реалізувати непотрібні матеріали,

3) здійснити реалізацію готової продукції і товарів,

4) забезпечити надходження коштів від дебіторів,

5) розмістити грошові кошти в матеріальних активах.

В свою чергу при прямому методі розрахунку нормативів, як основі аналізу достатності обсягу оборотних коштів застосовують два показники:

1) одноденні витрати (потреба споживання підприємством), що визначається згідно з кошторисом витрат за квартал, рік шляхом співставлення кошторисної вартості елементів оборотних активів до тривалості періоду;

2) норматив запасу в днях.

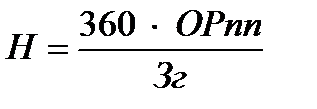

Формула розрахунку нормативу запасу матеріалів та інших елементів оборотних активів в днях має наступний вигляд:

, (4.1)

, (4.1)

де ОРпп - оптимальний розмір партії постачання;

Зг - необхідний обсяг закупівлі товарів (сировини і матеріалів) в рік (квартал);

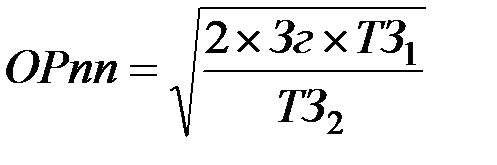

При цьому розрахунок оптимального розміру партії постачання, при якому мінімізуються сукупні поточні витрати по обслуговуванню запасів здійснюється по наступній формулі (відомій як модель Уїлсона):

, (4.2)

, (4.2)

де ОРпп – оптимальний розмір партії постачання;

Зг – необхідний обсяг закупівлі товарів (сировини і матеріалів) в рік (квартал);

ТЗ1 – розмір поточних витрат по розміщенню замовлення, доставці товарів і їх прийманню з розрахунку на одну партію поставки;

ТЗ2 – розмір поточних витрат по зберіганню одиниці запасів.

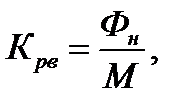

В процесі подальшого аналізу оцінюють стан оборотних коштів. Для цього перш за все визначають коефіцієнт реальної вартості оборотних коштів у майніпідприємства (Кр.в). Цей показник визначають як відношення вартості оборотних коштів до вартості майна підприємства:

(4.3)

(4.3)

де Фн – фактична наявність (вартість оборотних коштів, грн.); ar w:top="1134" w:right="850" w:bottom="1134" w:left="1701" w:header="720" w:footer="720" w:gutter="0"/><w:cols w:space="720"/></w:sectPr></w:body></w:wordDocument>">

М – вартість майна підприємства, грн.

Коефіцієнт реальної вартості оборотних коштів показує, яку частку в майні підприємства вони займають. Залежно від типу виробництва, виду продукції та інших чинників ця частка може бути різною. Однак бажано, щоб вона забезпечувала можливість ритмічного, безперебійного виробництва і, в разі потреби, швидкої ліквідності оборотних активів.

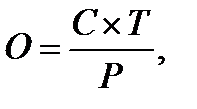

Для характеристики ефективності використання оборотних коштів на підприємствах використовують різні показники, найважливішим з яких є швидкість обороту, яку обчислюють у днях. Вона характеризується періодом, за який оборотні кошти підприємства здійснюють один оборот, тобто проходять усі стадії кругообігу на підприємстві:

(4.4)

(4.4)

де О – строк обороту оборотних коштів, днів;

С – середні залишки нормованих оборотних коштів, грн;

Т – тривалість періоду, за який обчислюється оборот, днів;

Р – обсяг реалізованої продукції, грн.

Середню вартість оборотних коштів можна розрахувати як середню арифметичну або середню хронологічну. Дані для розрахунку використовують залежно від періоду (рік, півріччя, квартал тощо), за який визначають оборотність. Якщо її розраховують за рік, то для розрахунку необхідно брати наявність оборотних коштів на початок кожного місяця.

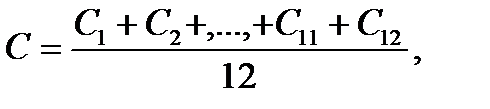

Отже, формула, за якою визначають середню арифметичну, буде мати такий вигляд:

(4.5)

(4.5)

де С1 + С2 +,..., + С12 – сума (вартість) оборотних коштів на початок кожного місяця року (з січня по грудень);

С13 – сума оборотних коштів на початок наступного року.

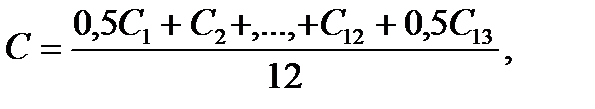

Середню суму оборотних коштів із середньою хронологічною обчислюють за формулою:

(4.6)

(4.6)

Хоча результати підрахунків за обома формулами мають незначні розбіжності, розрахунок, виконаний за формулою (4.6), статистика вважає точнішим.

Тривалість обороту коштів – це синтетичний показник, за допомогою якого можна визначити одночасно результати процесу матеріального відтворення – обсяг реалізації створених товарів і наданих послуг за даний період – та ефективність використання в цьому процесі матеріальних засобів і коштів.

Оборот оборотних коштів обчислюють за планом і фактично. Порівнюючи фактичний час їх обороту з плановим, визначають прискорення або уповільнення обороту як щодо всіх нормованих оборотних коштів, так і щодо окремих їх статей.

Внаслідок прискорення обороту оборотних коштів із обороту вивільняється частина коштів, яку обчислюють множенням фактичного одноденного обсягу реалізації продукції на дні прискорення обороту оборотних коштів.

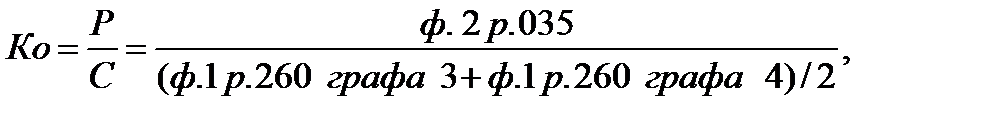

Для характеристики ефективності використання оборотних коштів використовують коефіцієнт обороту, який визначають за формулою:

(4.7)

(4.7)

де Ко – коефіцієнт обороту;

Р – обсяг реалізації;

С – середня величина оборотних коштів.

Цей показник характеризує кількість оборотів оборотних коштів за період, що аналізується. Чим більше оборотів вони здійснюють, тим краще використовуються.

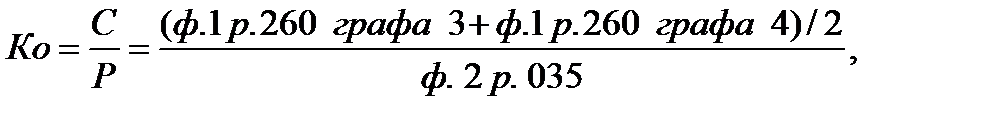

Коефіцієнт завантаження оборотних коштів є оберненим до коефіцієнта обороту показником і визначається за формулою:

(4.8)

(4.8)

Він характеризує наявність оборотних коштів у кожній гривні реалізованої продукції. Чим менше оборотних коштів припадає на 1 грн. обороту, тим ефективніше вони використовуються.

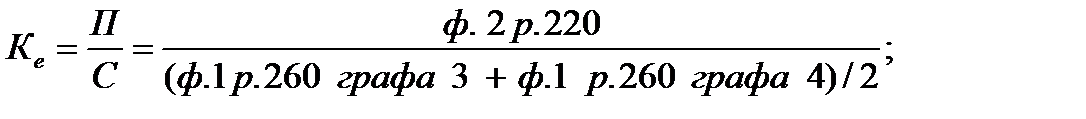

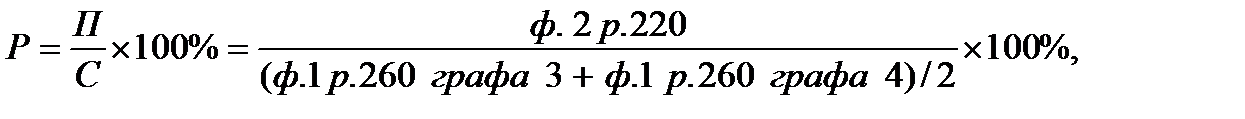

Для характеристики ефективності використання оборотних коштів застосовують коефіцієнт ефективності (прибутковість оборотних коштів) і рентабельності, які обчислюють за формулами:

(4.9)

(4.9)

(4.10)

(4.10)

де П – прибуток від реалізації продукції, грн.;

Р– рентабельність оборотних коштів, %.

Чим більше значення першого і другого показників, тим ефективніше використовуються оборотні кошти.

Аналіз оборотних активів за джерелами їх формування.

Далі в процесі фінансового аналізу вивчаються оборотні активи за джерелами формування та причини їх зміни. Для цього використовують наступні показники:

1. Наявність власних (чистих) оборотних активів (BOA) або ж власні оборотні кошти (ВОК), яка розраховується за формулами:

ВОА (ВОК) = ВК – НА (4.11)

або ВОА (ВОК) = ОА – ПЗ, (4.12)

де ВК – власний капітал;

НА – необоротні активи;

ОА – оборотні активи;

ЗП – зобов’язання підприємства.

Взагалі для визначення власних оборотних коштів нині немає єдиного алгоритму навіть на рівні державних органів – Аудиторської палати України, Міністерства фінансів України, Фонду державного майна України та Державної податкової адміністрації України.

Найчастіше власні оборотні кошти (ВОК) розраховують як різницю між оборотними активами та поточними зобов'язаннями (за рядками балансу 260 і 620):

ВОК = ОА – ПЗ = ф. 1 р. 260 – ф. 1 р. 620 (4.13)

Алгоритм цього розрахунку рекомендовано Аудиторською палатою України в Методичних рекомендаціях щодо підготовки аудиторського висновку при перевірці відкритих акціонерних товариств та підприємств – емітентів облігацій (крім комерційних банків). Схвалено Аудиторською палатою України. Протокол засідання АПУ від 23.02.2001 р. та в Положенні про порядок здійснення аналізу фінансового стану підприємств, що підлягають приватизації, затверджені наказом Міністерства фінансів України та Фонду державного майна України від 26.01.2001 № 49/121 і зареєстровані в Міністерстві юстиції України від 08.02.2001 р. за № 121/532.

За цим алгоритмом розрахунку власних оборотних коштів наявність розділу III активу Балансу, де містяться і оборотні активи, не враховується.

За Методичними рекомендаціями щодо аналізу фінансово-господарського стану підприємств та організацій, затвердженими Державною податковою адміністрацією України від 16.06.2000 р. власні оборотні активи розраховують як різницю між власним капіталом і необоротними активами, проте з останніх вираховують довгострокову дебіторську заборгованість:

ВОК = ВК- (НА - ДЗ) = ф. 1. 380 – (ф. 1 р. 080 – ф. 1 р. 050) (4.14)

Взагалі ж цей показник свідчить про те, яка сума оборотних активів залишається в розпорядженні підприємства після розрахунків за його зобов’язаннями.

Основним джерелом позитивної зміни цього показника є чистий прибуток, а негативної – збиток, що отримує підприємство в результаті здійснення господарської діяльності.

Таблиця 4.1

РОЗМІР ВЛАСНИХ ОБОРОТНИХ КОШТІВ ПІДПРИЄМСТВА

| № | Формула розрахунку |

| ф. 1 р. 260 - ф. 1 р. 620 | |

| (ф. 1 р. 260 + ф. 1 р. 270) - (ф. 1 р. 620 + ф. 1 р. 630) | |

| (ф. 1 р. 260 + ф. 1 р. 270) - (ф. 1 р. 480 + ф. 1 р. 620 + ф. 1 р. 630) | |

| ф. 1 р. 380 - (ф. 1 р. 080 - ф. 1 р. 050) | |

| ф. 1 р. 380 + ф. 1 р. 430 - ф. 1 р. 080 | |

| ф. 1 р. 380 + ф. 1 р. 430 + ф. 1 р. 630 - ф. 1 р. 080 | |

| ф. 1 р. 380 + ф. 1 р. 430 + ф. 1 р. 480 - ф. 1 р. 080 |

Господарські операції, що супроводжуються одночасними змінами вартісної величини оборотних активів та поточних зобов’язань або перегрупуванням їх складу, розмір власних оборотних активів не змінюють.

Ефективність приросту чистих оборотних активів залежить від об’єктів, в які розміщується чистий прибуток. Якщо діяльність підприємства супроводжується збільшенням виробничих і товарних запасів або дебіторської заборгованості, яке не обумовлено розширенням обсягів об’єктів діяльності, а отже, є невиправданим, то використання чистого прибутку на формування активів не можна розглядати як ефективне управлінське рішення.

Загрожує підприємству і ситуація, коли величина власних оборотних активів зменшується від збиткової діяльності або коли оборотні активи зростають меншими темпами, ніж поточні зобов’язання, оскільки це потребує додаткового фінансування необхідних активів на позиковій основі.

Отже, при дослідженні величини власних оборотних активів необхідно не тільки визначити розмір і динаміку зміни цього показника, а й з’ясувати їх причини та наслідки.

2. Величина власних та прирівняних до них оборотних активів (ВПА):

ВПА = ВК + ДЗ – НА (4.15)

Даний показник визначає оборотні активи, які фінансуються за рахунок власного капіталу і довгострокових зобов’язань (ДЗ). При цьому у підприємства збільшується свобода маневру активами з позиції короткострокової перспективи. Цей же результат можна одержати й іншим способом: від загальної суми оборотних активів (ОА) відняти поточні зобов’язання (ПЗ).

Зниження показника до від’ємних значень сигналізує про відсутність у підприємства не тільки платіжних засобів, а і власних виробничих запасів.

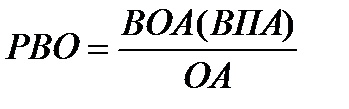

2. Рівень забезпеченості власними оборотними активами господарської діяльності (РВО). Його розраховують за формулою:

(4.16)

(4.16)

Показник свідчить, яка частка оборотних активів формується за рахунок власних або власних і прирівняних до них фінансових ресурсів підприємства, і чим вища вона, тим безпечніша господарська діяльність. Цей показник характеризується такими ж коливаннями і тенденціями, що й попередні показники BOA і ВПА. Вони є взаємопов’язаними, оскільки визначаються за величинами вартості оборотних активів, які забезпечуються за рахунок власних коштів.

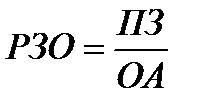

Інша частина оборотних активів визначає рівень їх забезпеченості за рахунок поточних зобов’язань (РЗО).

(4.17)

(4.17)

Значний рівень формування оборотних активів за рахунок позикових коштів свідчить про зниження фінансової стабільності підприємства і підвищення залежності від зовнішніх кредиторів.

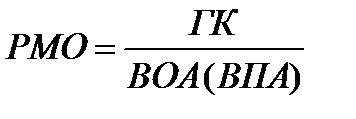

4. Рівень маневреності власних оборотних активів (РМО) який характеризує їх частку, що знаходиться у формі грошових коштів (ГК):

(4.18)

(4.18)

Зростання показника в динаміці розглядається як позитивна тенденція.

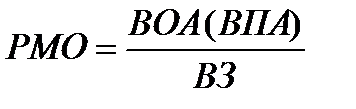

5. Рівень поточної забезпеченості господарської діяльності розраховується як відношення власних оборотних активів до виробничих запасів і витрат незавершеного виробництва (ВЗ), а в торгівельних підприємствах – товарних запасів:

(4.19)

(4.19)

Нижня межа, що рекомендується для цього показника, не менше 1,0. При розрахунку показника поточної забезпеченості господарської діяльності власні та прирівняні до них оборотні активи можна збільшити на короткострокові кредити і кредиторську заборгованість за отримані виробничі запаси. Суми власних, прирівняних до них і забезпечені поточними зобов’язаннями фінансових ресурсів, що розміщені в оборотних активах, і визначають загальну величину джерел фінансування залишків виробничих запасів (ЗВА).

Якщо значення цього показника менше за одиницю, то підприємству необхідно перегрупувати джерела залучених фінансових ресурсів у власні.

Виробничі запаси.

Найбільший вплив на стабілізацію діяльності підприємства має система управління виробничими запасами щодо оцінки їх стану, забезпечення ефективного використання та оптимізації залишків. Завдання аналізу полягає в тому, щоб знайти оптимальне співвідношення між залишками виробничих запасів і обсягами виробництва об’єктів діяльності підприємства.

За відповідності складу, структури й наявності запасів обсягу господарської діяльності, підприємство в змозі отримувати доходи з мінімальними витратами. У разі заниження розміру виробничих запасів можливі перебої в постачанні і виробничому процесі, зменшення обсягів господарської діяльності та чистого прибутку. Надлишок запасів призводить до нагромадження надмірних їх залишків та втрат від використання не за призначенням грошових коштів. Обсяги готової продукції на складі мають бути оптимальними щодо тривалості виробничого процесу, умов реалізації продукції і порядку розрахунків з покупцями.

Для здійснення контролю за оптимізацією залишків виробничих запасів, крім прямого дослідження їх рівня за кожним елементом, доцільно використовувати непрямі методи оцінки дотримання підприємством нормативів залишків, які забезпечують стабільну господарську діяльність.

Для аналізу використовують розрахунок нормативу залишків виробничих запасів і оцінку відхилень фактичних даних від нормативних за формулами:

(4.19)

(4.19)

(4.20)

(4.20)

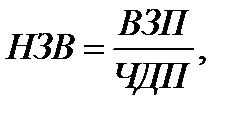

(4.21)

(4.21)

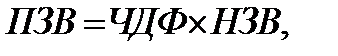

(4.22)

(4.22)

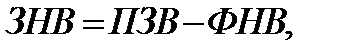

де НЗВ – норматив залишків виробничих запасів на 1 гривню створеного підприємством чистого доходу, грн.;

ВЗП – залишки виробничих запасів за планом, грн.;

ЧДП – плановий обсяг чистого доходу підприємства, грн.;

ПЗВ – потреба в залишках виробничих запасів, що відповідає оптимальному рівню, грн.;

ЧДФ – фактичний обсяг чистого доходу за досліджуваний період, грн.;

ПНВ – перевищення залишків наявних виробничих запасів на підприємстві, грн.;

ФНВ – фактична наявність виробничих запасів на підприємстві, грн.;

ЗНВ – заниження залишків наявних виробничих запасів на підприємстві, грн.

Ефективність управління залишками виробничих запасів можна оцінити за допомогою суми коштів, які можна було б вивільнити чи додатково залучити для забезпечення господарської діяльності підприємства.

Для розрахунку суми коштів, які можна вивільнити при зменшенні залишків виробничих запасів, використовують формулу:

(4.23)

(4.23)

де ФЗВ – фактичний залишок виробничих запасів на 1 гривню створеного на підприємстві чистого доходу грн.

Ефективність використання виробничих запасів досліджують за допомогою показників оборотності.

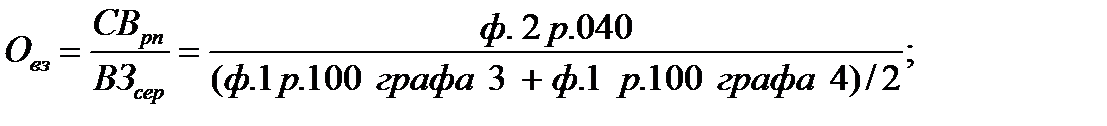

Швидкість обороту виробничих запасів визначають за формулою:

(4.24)

(4.24)

де СВрп – собівартість реалізованої продукції

ВЗсер. – середня величина виробничих запасів

Строк збереження запасів обчислюють за формулою:

(4.25)

(4.25)

де Тзвз – строк збереження виробничих запасів;

Т – тривалість періоду.

Для оперативного управління запасами проводять більш докладний аналіз їх обороту за кожним їх видом.

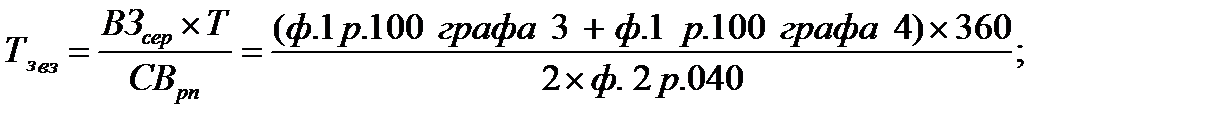

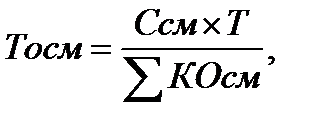

Період обороту запасів (сировини і матеріалів) дорівнює часу зберігання їх на складі від моменту отримання до передачі у виробництво. Чим менший цей період, тим менший за всіх рівних умов виробничо-комерційний цикл:

(4.26)

(4.26)

де Тосм – період обороту сировини і матеріалів

Ссм – середнє сальдо по рахунках сировини і матеріалів

Т – тривалість періоду

∑КОсм – сума кредитових оборотів по рахунках сировини і матеріалів

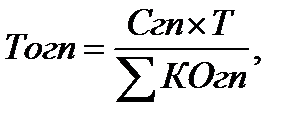

На підприємстві значну частку в поточних активах займає готова продукція. Тривалість знаходження капіталу в готовій продукції дорівнює часу зберігання готової продукції на складах від моменту її отримання з виробництва до відвантаження покупцям:

(4.27)

(4.27)

де Тогп – тривалість обороту готової продукції;

Сгп – середнє сальдо по рахунку «Готова продукція»;

∑КОгп – сума кредитових оборотів по рахунку «Готова продукція».

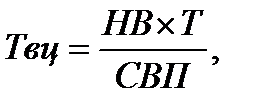

Оцінити стан незавершеного виробництва на підприємстві можна за допомогою визначення тривалості виробничого циклу. Тривалість виробничого циклу дорівнює часу, протягом якого із сировини виробляється готова продукція:

(4.28)

(4.28)

де Твц – тривалість виробничого циклу;

НВ – незавершене виробництво;

СВП – собівартість виробленої продукції.

Оптимальність величини залишку грошових коштів.

Оптимальність величини залишку грошових коштів визначається за оцінкою доцільності формування їх запасів на операційну діяльність, забезпечення резерву, інвестиційну діяльність та компенсаційну заставу.

Залишок коштів на операційну діяльність повинен забезпечити поточні платежі підприємства, пов’язані з придбанням ресурсів, виплатою заробітної плати, сплатою податків та поверненням позик відповідно до платіжного календаря. Необхідність формування страхового запасу обумовлюється ризиками несвоєчасного надходження грошових коштів та потребою підтримки постійної платоспроможності підприємства. Інвестиційний залишок грошових коштів формується з метою здійснення ефективних короткострокових фінансових інвестицій та депозитних операцій, які забезпечують підприємству більший відсоток прибутку, ніж їх використання для створення об’єктів діяльності. Компенсаційний залишок постійної величини коштів на рахунках може формуватися на вимогу банківських установ, як умова для одержання підприємством кредиту.

Основною метою аналізу грошових коштів підприємства є оцінка сум і рівня середнього залишку грошових активів з позицій забезпечення платоспроможності підприємства, а також визначення ефективності їх використання.

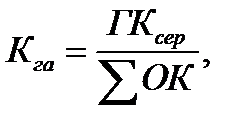

На першому етапі аналізу оцінюють ступінь участі грошових активів у оборотному капіталі. Оцінка здійснюється на основі визначення коефіцієнта участі грошових активів у оборотному капіталі:

(4.29)

(4.29)

де Кга – коефіцієнт участі грошових активів

ГКсер – середній залишок грошових коштів

∑ОК – середня сума оборотного капіталу

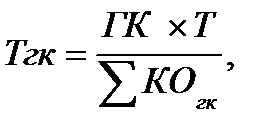

У процесі аналізу руху грошових коштів потрібно вивчати динаміку залишків готівки на рахунках у банку, період надходження капіталу в даному виді активів (період обороту грошових коштів) та кількість оборотів середнього залишку грошових коштів (оборотність грошових коштів).

Період обороту грошових коштів визначають так:

(4.30)

(4.30)

де Тгк – період обороту грошових коштів

ГК – середні залишки грошових коштів

Т – тривалість періоду

∑КОгк – сума кредитових оборотів на рахунках грошових коштів

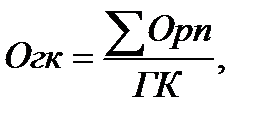

Кількість оборотів середнього залишку грошових коштів (оборотність грошових коштів) обчислюють за формулою:

(4.31)

(4.31)

де Огк – кількість оборотів грошових коштів;

∑Орп – загальна сума по обороту від реалізації продукції;

ГК – середній залишок грошових коштів.

Зміст аналізу дебіторської заборгованості.

Аналіз стану дебіторської та кредиторської заборгованості має велике значення, їх розмір має значний вплив на фінансовий стан підприємств. Небезпечним є стрімке накопичення взаємних валових боргів між підприємствами, які призводять до необґрунтованого банкрутства багатьох підприємств.

Особливе значення має аналіз і управління дебіторською та кредиторською заборгованістю в умовах інфляції, оскільки така іммобілізація власного оборотного капіталу стає найбільш невигідною для підприємств, тому що більшість з них відчувають гостру нестачу оборотного капіталу.

Методологічні засади формування у бухгалтерському обліку інформації про дебіторську заборгованість та її розкриття у фінансовій звітності визначаються П(С)БО 10 «Дебіторська заборгованість». Дебіторською заборгованістю вважають суму заборгованості дебіторів підприємству на певну дату. Уся дебіторська заборгованість поділяється на довгострокову й поточну. Відповідно до п. 6 П(С)БО 10 у разі відстрочення платежу за продукцію, товари, роботи, послуги з утворенням від цього різниці між справедливою вартістю дебіторської заборгованості та номінальною сумою грошових коштів та/або їх еквівалентів, що підлягають отриманню за продукцію, товари, роботи, послуги, така різниця визнається дебіторською заборгованістю за нарахованими доходами (процентами) у періоді її нарахування.

Довгострокова дебіторська заборгованість– сума дебіторської заборгованості, яка не виникає у ході нормального операційного циклу та буде погашена після дванадцяти місяців з дати балансу.

Поточна дебіторська заборгованість – сума дебіторської заборгованості, яка не виникає у ході нормального операційного циклу або буде погашена протягом дванадцяти місяців з дати балансу.

Поточна дебіторська заборгованість за продукцію, товари, роботи, послуги, щодо якої існує невпевненість у її погашенні боржником, називається сумнівним боргом. Поточна дебіторська заборгованість, щодо якої існує впевненість у її неповерненні боржником або за якою минув строк позовної давності – це безнадійна дебіторська заборгованість.

Для аналізу дебіторської заборгованості розраховують коефіцієнт відволікання оборотних активів у дебіторську заборгованість, який дорівнює відношенню суми дебіторської заборгованості за певний період до загальної суми оборотних активів підприємства. Коефіцієнт розраховують у динаміці.

Проаналізуємо середній період інкасації дебіторської заборгованості та кількість оборотів дебіторської заборгованості за визначений період.

Середній період інкасації дебіторської заборгованості обчислюють як відношення середнього залишку дебіторської заборгованості в періоді, що аналізується, до одноденної виручки від реалізації в цьому періоді.

Кількість оборотів дебіторської заборгованості характеризує швидкість обороту інвестованих у неї коштів протягом визначеного періоду і визначається як відношення загальної суми виручки від реалізації за період до середнього залишку дебіторської заборгованості за період, що аналізується.

Важливим є аналіз строку виникнення дебіторської заборгованості та розгляд складу простроченої дебіторської заборгованості, у межах якої виділяється сумнівна та безнадійна заборгованість.

Відповідно до облікової політики підприємства нормальною вважають дебіторську заборгованість зі строком погашення до 3-х міс., а зі строком погашення більше від 3-х міс. – простроченою. Коефіцієнт простроченої заборгованості розраховують як суму дебіторської заборгованості, несплаченої в строк, до загальної суми дебіторської заборгованості підприємства.

Середній «вік» простроченої дебіторської заборгованості визначають як відношення середнього залишку дебіторської заборгованості, неоплаченої в строк у період, що аналізується, до суми одноденного обороту по реалізації в цьому періоді.

Досить показовим при аналізі дебіторської заборгованості є порівняння наявного рівня заборгованості покупців з оптимальним її розміром.

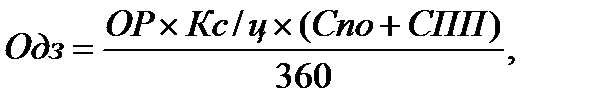

Оптимальний розмір дебіторської заборгованості визначають за формулою:

(4.32)

(4.32)

де ОР – плановий обсяг реалізації продукції з наданням комерційного кредиту;

Кс/ц – коефіцієнт співвідношення собівартості та ціни продукції;

Спо – середній період обороту дебіторської заборгованості в минулому періоді;

СПП – середній період прострочення платежів.

ТЕМА 5

Дата добавления: 2016-07-22; просмотров: 7301;