Менеджмент інвестицій

План лекції:

1. Мета і завдання інвестиційного менеджменту

2. Інвестиційна привабливість та рівні її визначення

3. Розробка та реалізація інвестиційної стратегії

4. Основи формування інвестиційного портфеля

5. Основний інструментарій інвестиційного менеджменту

6. Інвестиційний аналіз та його основні методи розрахунку деяких показників.

Ключові слова:

Інвестиційний менеджмент, інвестиційна привабливість, інвестиційна стратегія, інвестиційний портфель, інвестиційний аналіз, вертикальний аналіз, горизонтальний аналіз, структурний аналіз, PR-аналіз.

Найважливішою складовою управління інвестиційною діяльністю будь-якої організації є інвестиційний менеджмент, який є сукупністю наукових знань та практичного досвіду щодо розробки та реалізації управлінських рішень, пов'язаних із здійсненням інвестицій. Інвестиційних менеджмент має міждисциплінарний характер, оскільки тісно пов'язаний з іншими фундаментальними системами управління підприємствами. Зокрема, через формування інвестиційних ресурсів - з фінансовим менеджментом; через спільне управління формуванням основних та оборотних коштів - цей зв'язок опосередковується із виробничим менеджментом тощо.

Основною метою інвестиційного менеджменту є вибір способу забезпечення реалізації найефективнішої інвестиційної стратегії суб'єктів підприємницької діяльності на усіх етапах розвитку з метою підвищення ефективності виробництва, збільшення прибутку та мінімізації інвестиційних ризиків.

У процесі реалізації основної мети інвестиційний менеджмент в організації пов'язаний з такими основними завданнями:

- забезпечення високих темпів економічного розвитку суб'єктів підприємництва шляхом здійснення ефективної інвестиційної діяльності, розширення її обсягів, а також шляхом галузевої, асортиментної та регіональної диверсифікації цієї діяльності;

- максимізація вигід від інвестиційної діяльності. Це досягається вибором такого об'єкту серед наявних альтернативних напрямків інвестування, який забезпечить найбільшу віддачу в розрахунку на вкладений капітал;

- мінімізація інвестиційних ризиків з метою недопущення за несприятливих умов втрати не тільки прибутків, а і частини інвестиційного капіталу;

- забезпечення фінансової стабільності та платоспроможності суб'єктів підприємництва у процесі реалізації інвестиційних програм шляхом прогнозування впливу інвестиційної діяльності на фінансову діяльність суб'єкта та його платоспроможність під час формування джерел фінансового забезпечення інвестицій;

- визначення можливих варіантів прискорення реалізації інвестиційних програм, у зв'язку з необхідністю сприяння прискоренню економічного розвитку організацій, швидкого формування грошових потоків у вигляді вигід від інвестицій та амортизаційних відрахувань, скороченню темпів використання кредитних ресурсів, зменшення інвестиційних ризиків, пов'язаних із несприятливими змінами кон'юнктури інвестиційного клімату.

Виділені основні завдання тісно взаємопов'язані між собою та визначають функції управління інвестиційною діяльністю:

• дослідження зовнішнього інвестиційного середовища та прогнозування кон'юнктури інвестиційної діяльності;

• розробка стратегічних напрямків інвестиційної діяльності організації;

• розробка стратегії формування інвестиційних ресурсів суб'єкта інвестиційної діяльності;

• пошук та оцінювання найефективніших інвестиційних проектів;

• оцінювання інвестиційних якостей фінансових інструментів і вибір із них найефективніших;

• формування та оцінювання інвестиційного портфеля за критеріями доходності, ризику та ліквідності;

• поточне планування та оперативне управління реалізацією окремих програм та проектів пошук найефективніших заходів мінімізації інвестиційних ризиків;

• здійснення ефективного контролю за реалізацією інвестиційної діяльності.

Інвестиційний менеджмент має свою специфіку, реалізується через формування інвестиційної стратегії організації, інвестиційних портфелів на основі визначення інвестиційної привабливості об'єкту вкладення та пов'язаний з формуванням відповідних організаційно-економічних механізмів реалізації інвестицій за такими напрямами:

1. Управління реальними інвестиціями.

2. Управління фінансовими інвестиціями.

3. Управління інвестиційним портфелем підприємства.

4. Управління формуванням інвестиційних ресурсів.

Кожен із цих напрямків має свої особливі завдання.

При управлінні реальними інвестиціями важливим є формування програми реальних інвестицій, визначення загального обсягу та об'єктів реального інвестування з урахуванням високої ефективності, ліквідності та мінімального ризику.

Політика управління фінансовими інвестиціями включає в себе аналіз фінансових ринків, визначення обсягів фінансових інвестицій у поточному періоді, вибір об'єктів потенційного інвестування (фінансових інструментів), оцінку інвестиційних властивостей окремих фінансових інструментів, формування портфеля фінансових інвестицій та забезпечення ефективності управління ним.

При управлінні інвестиційним портфелем особливої уваги потребує процес його формування та реструктуризація з урахуванням доходності, ліквідності та ризикованості об'єктів, які формують портфель.

У процесі управління формуванням інвестиційних ресурсів визначається загальний обсяг необхідних інвестиційних ресурсів, обґрунтовується вибір ефективних схем фінансового забезпечення інвестиційної діяльності, розраховується максимальний обсяг залучення інвестиційних ресурсів за рахунок внутрішніх та зовнішніх джерел, визначається оптимальне співвідношення структури капіталу та забезпечення мінімізації вартості залучених інвестиційних ресурсів із різних джерел.

Таким чином, основною метою інвестиційного менеджменту є визначення напрямків, методів, способів, механізмів та форм інвестування з метою підвищення ефективності функціонування та забезпечення подальшого розвитку фірми.

Визначення та оцінка ефективності інвестиційного проекту на будь-якому рівні та будь-якого масштабу передбачає проведення заходів щодо аналізу основних перспектив отримання вигід та оцінки ризиків вкладення ресурсів, тобто передбачає оцінку привабливості. Оцінка інвестиційної привабливості як визначення перспективності реалізації проекту в певному оточенні може бути вкрай різноманітна: з точки зору фізичної особи, у підприємств різних організаційно-правових форм та форм власності: приватної, акціонерної, з іноземними інвестиціями, корпоратизованого або державного секторів, інших угруповань: концернів, промислово-фінансових груп, а також, окремих галузей, регіонів.

Якщо всю цю систему розглядати як національну економіку, то її складовими повинні бути суб'єкти господарювання, що реалізують свої економічні інтереси через різні напрями залучення та використання капіталу тобто розподілу результатів інвестиційної діяльності. Формування інвестиційної привабливості кожного напряму використання капіталу має на меті, перш за все, сприяння максимізації фінансового результату через мінімізацію ризику та орієнтоване на забезпечення конкурентоспроможності при задоволенні відповідних існуючих потреб. Саме виявлення та задоволення існуючих потреб і буде основою для отримання фінансового результату, а відтак сприятиме задоволенню економічного інтересу суб'єкту господарювання шляхом забезпечення економічної ефективності інвестицій.

Таким чином, з метою виявлення перспектив доступності фінансових ресурсів для досягнення інвестиційних цілей здійснюється визначення інвестиційної привабливості окремого напряму чи сфери діяльності, що враховує комплекс чинників, які формують зовнішні умови для реалізації інвестиційного проекту. Визначення інвестиційної привабливості може проводитися на загальнодержавному рівні (інвестиційний клімат), галузевому рівні (інвестиційна привабливість галузі), рівні конкретного регіону (інвестиційний імідж території), на рівні конкретного підприємства (економічний паспорт підприємства) та на рівні конкретного проекту (інвестиційна привабливість проекту). У будь-якому випадку мова йде про зацікавленість інвесторів в участі у конкретних проектах чи програмах та пов'язана з очікуванням максимальних вигод від такої участі.

Інвестиційна привабливість, або взагалі «економічний паспорт» окремого підприємства, може мати такий вигляд:

1. Загальна характеристика виробництва: характер технології; наявність сучасного устаткування, в т.ч. іноземного; екологічна шкідливість виробництва; складське господарство; наявність власного транспорту; географічне розташування; наближення до транспортних комунікацій.

2. Характеристика технічної бази підприємства, технології, вартість основних фондів, коефіцієнт зношення.

3. Номенклатура продукції, що випускається: обсяг виробництва; експорт; імпорт сировини та матеріалів; зв'язки з іншими підприємствами; постачальники та споживачі; оцінка стабільності збуту (попиту).

4. Виробнича потужність, можливість нарощування виробництва.

5. Місце підприємства в галузі, на ринку. Рівень монопольності стану підприємства.

6. Характеристика дирекції, схеми управління, чисельність персоналу, його структура, заробітна плата.

7. Статутний фонд, власники підприємства, номінал та ринкова ціна акції, розподіл пакета акцій.

8. Структура витрат на виробництво, в т.ч. за основними видами продукції, їхня рентабельність.

9. Обсяг прибутку та його використання за звітний період.

10. Фінанси підприємства: склад дебіторської та кредиторської заборгованості, аналіз за часом виникнення та характеристикою боржників; показники фінансової стабільності та ліквідності; аналіз платоспроможності; оцінка прибутковості.

Здійснення інвестиційної діяльності передбачає відповідне управління цим процесом: прийняття рішень, щодо забезпечення ресурсами, раціонального використання їх, а також техніки та технології виробництва, проблеми якості, ціни та збуту, досягнення запланованого кінцевого фінансового результату.

Інвестиційна діяльність будь-якої фірми являє собою досить тривалий час та повинна розроблятися та здійснюватися з урахуванням певної перспективи через конкретизацію її напрямків з урахуванням перспективи, тобто шляхом формування інвестиційної стратегії.

3 огляду на це, інвестиційна стратегія - це процес формування системи цілей інвестиційної діяльності та вибір найбільш ефективних шляхів їх досягнення з метою забезпечення подальшого розвитку на основі прогнозування умов реалізації інвестиційних задумів, врахування кон'юнктури інвестиційного ринку як у цілому, так й в окремих його сегментах.

Вихідною передумовою формування інвестиційної стратегії є загальна стратегія економічного розвитку фірми, з якою інвестиційна стратегія має узгоджуватися за своїми цілями та етапами розвитку. Таким чином, інвестиційна стратегія має розглядатися як найважливіший фактор забезпечення ефективного розвитку фірми згідно з обраною нею загальною стратегією розвитку.

Інвестиційна стратегія завжди пов'язана з поточним станом підприємства, його діючою технічною, технологічною та фінансовою базою, існуючою фінансово-господарською діяльністю. Стратегія дає відповіді на головні питання, що завжди стоять перед дирекцією підприємства:

1. Чи слід продовжувати чи змінювати напрями діяльності?

2. В яких напрямах необхідно здійснювати зміни?

3. В яких обсягах продовжувати чи змінювати виробництво продукції (послуг)?

4. Які результати дасть зміна діяльності через рік, два, три та на тривалішу перспективу?

5. Який обсяг ресурсів для такого розвитку потрібно, та де їх джерела? Навіть якщо приймається рішення нічого не змінювати на підприємстві й працювати як працювали, то це теж стратегія, яка має бути обґрунтована, досліджена та сформована.

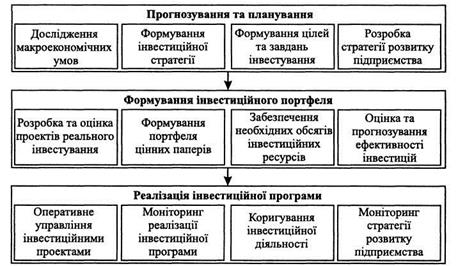

Рис. 9.1 - Порядок розробки інвестиційної стратегії при реалізації інвестиційних програм

Структура обраної інвестиційної стратегії втілюється у поняття інвестиційного портфеля, тобто спеціально підібраного набору конкретних інвестиційних проектів, що прийняті фірмою до реалізації.

Інвестиційний портфель - це конкретна структура обраної інвестиційної діяльності, з приводу спеціально підібраного набору конкретних інвестиційних інструментів (активів), прийнятих до реалізації в межах окресленої стратегії розвитку підприємства та дотримання пропорцій розподілу інвестованого капіталу між ними. У спрощеному розумінні інвестиційний портфель являє собою визначену сукупність об'єктів фінансового та реального інвестування, що формується відповідно до попередньо розробленої інвестиційної стратегії, залежно від інвестиційних цілей розвитку фірми.

Головною метою формування інвестиційного портфеля є забезпечення реалізації інвестиційної стратегії фірми шляхом підбору найбільш ефективних та безпечних об'єктів інвестування, при тому, що портфель може формуватися як сукупність певної кількості об'єктів реального чи фінансового інвестування.

На стадії аналізу та розробки стратегії інвестиційний портфель є запланованим засобом досягнення стратегічних цілей. На стадії реалізації кожного проекту поняття інвестиційного портфеля визначає структуру інвестицій.

Інвестиційні портфелі можна класифікувати за багатьма різними ознаками залежно від цілей, які ставить перед собою інвестор (табл. 9.1):

Таблиця 9.1

Класифікація інвестиційних портфелів

| Ознака класифікації | Характеристика інвестиційних портфелів |

| Мета інвестування | - з метою отримання прибутку - з метою збереження капіталу - з метою приросту капіталу - з метою забезпечення резервів - з метою підтримки ліквідності - з метою розширення економічного впливу - з метою забезпечення спекулятивних цілей |

| Вид | - портфелі ЦП - портфелі реальних інвестицій - депозитарні портфелі - іпотечні портфелі - валютні кредитні портфелі іноземних інвестицій - комбіновані |

| Рівень ризику | - без ризикові - з мінімальним ризиком - із середнім ризиком - високо ризикові - авантюрні |

| За спеціалізацією портфеля | - галузеві - регіональні - загальнодержавні - муніципальні - портфелі іноземних інвестицій |

| За прибутковістю | - портфель зростання - портфель доходу - портфель консервативний - портфель агресивний |

| За способами управління | - фіксований - керований |

Інвестиційний портфель, як і кожен проект, що його складає, формується, виходячи з цілого ряду критеріїв, якими керується інвестор:

1) забезпечення прибутковості;

2) терміновість;

3) оптимальний рівень ризику;

4) відповідність фінансовим ресурсам.

Формування інвестиційного портфеля - завдання багатокритеріальне, що повинне вирішуватися для майбутнього періоду і, відповідно, базуватися на прогнозах. Значною мірою це завдання, що не має цілком встановлених методик вирішення, але має типові процедури, загальні рекомендації та методи прогнозних розрахунків.

Критерій прибутковості знаходить своє відображення в очікуваному зростанні доходів або за рахунок зростання вартості самого об'єкта інвестування (портфель зростання), або за рахунок високих та регулярних дивідендів на інвестований капітал (портфель доходу). Портфель доходу - це такий інвестиційний портфель, що сформований за критерієм максимізації рівня інвестиційного прибутку в поточному періоді незалежно від темпів росту інвестованого капіталу на тривалу перспективу.

Портфель зростання являє собою інвестиційний портфель, сформований за критерієм максимізації темпів приросту інвестованого капіталу на тривалу перспективу незалежно від рівня прибутку з поточному періоді. Іншими словами, цей портфель орієнтований на забезпечення високих темпів зростання ринкової вартості підприємства.

Інвестиційний портфель, що має мінімальний ризик втрати інвестованого капіталу, визначається як консервативний і, навпаки, в разі значних показників очікуваної прибутковості інвестицій (і значного ризику) портфель називається "агресивний". Агресивний (спекулятивний) портфель — формується за критерієм максимізації поточного доходу чи приросту інвестованого капіталу незалежно від рівня інвестиційного ризику. Дозволяє отримати максимальну норму інвестиційного прибутку на вкладений капітал, але супроводжується найвищим рівнем інвестиційного ризику.

Поміркований (компромісний) портфель — інвестиційний портфель, за яким загальний рівень портфельного ризику наближається до середньо-ринкового. Звичайно, і норма інвестиційного прибутку на вкладений капітал також наближується до середньо-ринкової.

Консервативний портфель — сформований за критерієм мінімізації рівня інвестиційного ризику. Формується найбільш поміркованими інвесторами, практично виключає використання фінансових інструментів, рівень інвестиційного ризику за якими перевищує середньо ринковий.

Критерій терміновості досягнення інвестиційних цілей визначає вимоги інвестора до:

1) термінів реалізації інвестицій (до початку експлуатації об'єкта);

2) термінів досягнення потрібної прибутковості та окупності інвестицій;

3) термінів життя (експлуатації) об'єктів інвестицій.

Ризикованість інвестиційного портфелю визначається показником вірогідності недосягнення потрібної прибутковості або взагалі втрати інвестованих коштів за кожним проектом портфелю.

До цього критерію слід віднести і характеристику ліквідності проекту. Під цим будемо розуміти можливість зворотного процесу перетворення об'єкта інвестування (у різних формах) знову у кошти. При цьому без втрат не обійтися. їхній обсяг і час. потрібний для продажу об'єкта інвестування, визначають рівень ліквідності інвестиційного проекту. Його можна прогнозувати й керуватися ним під час вибору інвестиційного портфеля.

Відповідність проекту фінансовим ресурсам є критерієм вибору саме тих проектів, що відповідають обсягам коштів, які є або мають бути залучені інвестором. Це питання обсягів і розмірів інвестицій.

Співвідношення власних та залучених коштів може бути різним, але що більшою є частка власного капіталу ініціатора інвестиційного проекту (краще понад 50%), то надійнішим є проект.

Наведені вище критерії формування інвестиційного портфеля важко поєднати всі одразу.

Формування інвестиційного портфеля має здійснюватися за принципами:

1) відповідності складу портфеля інвестиційній стратегії компанії;

2) забезпечення відповідності портфеля інвестиційним ресурсам;

3) оптимізації співвідношення доходності та ризику;

4) оптимізації співвідношення доходності та ліквідності;

5) керованості інвестиційним портфелем.

Важливою складовою частиною механізму керування інвестиційної діяльності підприємства є системи й методи її аналізу.

Інвестиційний аналіз являє собою процес дослідження інвестиційної активності й ефективності інвестиційної діяльності підприємства з метою виявлення резервів їхнього росту.

За цілями здійснення інвестиційний аналіз підрозділяється на різні форми у відповідності з наступними ознаками:

1. За організацією проведення - внутрішнійі зовнішній.

Внутрішній інвестиційний аналіз проводиться інвестиційними менеджерами підприємства і його власників з використанням всієї сукупності наявних інформативних показників (результати такого аналізу можуть представляти комерційну таємницю).

Зовнішній інвестиційний аналіз здійснюють працівники податкових органів, аудиторських фірм, комерційних банків, страхових компаній з метою вивчення правильності відбитті результатів інвестиційної діяльності і її впливів на фінансову стійкість підприємства.

2. За обсягами аналітичного дослідження - повний і тематичний.

Повний інвестиційний аналіз проводиться з метою вивчения всіх аспектів інвестиційної діяльності й всіх характеристик інвестиційної позиції підприємства в комплексі.

Тематичний інвестиційний аналіз обмежується вивченням окремих сторін інвестиційної діяльності, стану інвестиційного портфеля, ефективності реалізації окремих проектів підприємства й т. п.

3. За глибиною аналітичного дослідження - експрес-аналіз і фундаментальний аналіз.

Експрес-аналіз проводиться за даними фінансової звітності на основі стандартних алгоритмів розрахунку основних аналітичних показників інвестиційної діяльності підприємства.

Фундаментальний аналіз включає факторне дослідження показників динаміки обсягів інвестиційної діяльності підприємства і її ефективність.

4. За об'єктами інвестиційного аналізу - аналіз інвестиційної діяльності підприємства в цілому, аналіз діяльності окремих "центрів інвестицій" підприємства й аналіз окремих інвестиційних операцій підприємства.

При аналізі інвестиційної діяльності підприємства в цілому предметом вивчення є інвестиційна діяльність підприємства в цілому без виділення його окремих структурних одиниць і підрозділів.

Аналіз діяльності окремих "центрів інвестицій" спрямований звичайно на дослідження ефективності використання инвестуємого капіталу, якщо дане підприємство не має закінченого циклу формування власних інвестиційних ресурсів. Ця форма аналізу базується в основному на результатах управлінського обліку.

Аналіз окремих інвестиційних операцій підприємства вивчає окремі операції, пов'язані з короткостроковими або довгостроковими фінансовими вкладеннями, з фінансуванням окремих проектів і т. п.

5. За періодом проведення - попередній, поточний і наступний.

Попередній аналіз пов'язаний з вивченням умов здійснення окремих фінансових операцій (наприклад, оцінка інвестиційних якостей окремих цінних паперів напередодні формування інвестиційних рішень про напрямки довгострокових фінансових вкладень, оцінка рівня кредитоспроможності напередодні рішення про залучення для інвестування великого кредиту й ін.).

Поточний або оперативний аналіз проводиться в контрольних цілях у процесі реалізації окремих інвестиційних проектів або здійснення окремих фінансових операцій для оперативного впливу на хід інвестиційної діяльності (як, правило, він обмежується коротким проміжком часу).

Наступний або ретроспективний інвестиційний аналіз здійснюється підприємством за звітний період (місяць, квартал, рік). Він дозволяє глибше й повніше проаналізувати інвестиційну позицію й результати інвестиційної діяльності підприємства в порівнянні з попереднім і поточним аналізом, тому що базується на завершених звітних матеріалах статистичного й бухгалтерського обліку.

Кожна з перерахованих форм аналізу здійснюється по наступних основних етапах:

- відбір і підготовка до аналітичного дослідження необхідної вихідної інформації:

- аналітична обробка відібраної вихідної інформації, формування аналітичної інформації:

- інтерпретація отриманої аналітичної інформації:

- підготовка висновків і рекомендацій з результатів проведеного аналізу.

Для рішення конкретних завдань інвестиційного менеджменту застосовується ряд спеціальних систем і методів аналізу, що дозволяють одержати конкретну кількісну оцінку результатів інвестиційної діяльності в розрізі окремих її аспектів, як у статиці, так й у динаміку. А теорії інвестиційного менеджменту залежно від використовуваних методів розрізняють наступні основні системи інвестиційного аналізу: горизонтальний, вертикальний, порівняльний, аналіз коефіцієнтів, інтегральний аналіз.

1. Горізонтальний (трендовий) аналіз базується на вивченні динаміки окремих показників інвестиційної діяльності в часі. У процесі використання цієї системи аналізу розраховуються темпи росту (приросту) окремих інвестиційних показників за ряд періодів і визначаються загальні тенденції їхньої зміни (тренда). Основні види горизонтального аналізу:

- дослідження динаміки показників звітного періоду в зіставленні з показниками попереднього періоду;

- дослідження динаміки показників звітного періоду в зіставленні з показниками аналогічного періоду минулого року;

- дослідження динаміки показників за ряд попередніх періодів.

Всі види горизонтального аналізу доповнюються звичайно дослідженням впливу окремих факторів на зміну відповідних результатів інвестиційної діяльності. Результати такого дослідження дозволяють побудувати відповідні динамічні факторні моделі, які використаються потім у процесі інвестиційного планування окремих показників.

2. Вертикальний або структурний інвестиційний аналіз базується на структурному розкладанні окремих показників інвестиційної діяльності підприємства. У процесі здійснення цього аналізу розраховується питома вага окремих структурних складових агрегованих показників. У практиці керування інвестиціями найбільше поширення одержали наступні види вертикального аналізу:

- Структурний аналіз інвестицій. У процесі його визначаються питома вага різних форм інвестицій, склад інвестиційного портфеля й ін. Результати цього аналізу використаються в процесі оптимізації складу інвестицій підприємства.

- Структурний аналіз інвестиційних ресурсів. У процесі цього аналізу визначаються питома вага окремих використовуваного підприємством в інвестиційних цілях власного й позикового капіталу, склад використовуваного позикового капіталу по періодах його надання (коротко- і довгостроковий), склад використовуваного позикового капіталу по його видах (банківський кредит, фінансовий кредит ін. фірм, товарний або комерційний кредит). Результати цього аналізу використаються в процесі оцінки ефекту фінансового левериджа, визначення середньозваженої вартості инвестуємого капіталу, оптимізації структури джерел формування позикових інвестиційних ресурсів й в інших випадках.

- Структурний аналіз грошових потоків по інвестиційній діяльності. У процесі цього аналізу в складі загального грошового потоку виділяють грошові потоки по інвестиційній діяльності підприємства, у складі цього виду грошового потоку більш глибоко структуризуются надходження й витрати коштів, склад грошового потоку по окремих його елементах.

3. Порівняльний інвестиційний аналіз базується на зіставленні окремих груп аналогічних показників між собою. У процесі використання цієї системи аналізу розраховуються розміри абсолютних і відносних відхилень порівнюваних показників. Найбільше поширення одержали наступні види порівняльного аналізу:

- Порівняльний аналіз показників інвестиційної діяльності даного підприємства й середньогалузевих показників. У процесі цього аналізу виявляється ступінь відхилення основних результатів інвестиційної діяльності даного підприємства від середньогалузевих з метою оцінки своєї інвестиційної позиції й виявлення резервів подальшого підвищення ефективності інвестиційної діяльності.

- Порівняльний аналіз показників інвестиційної діяльності даного підприємства й підприємств-конкурентів. У процесі цього аналізу виявляються слабкі сторони інвестиційної діяльності підприємства з метою розробки заходів щодо поліпшення його інвестиційної позиції.

- Порівняльний аналіз показників інвестиційної діяльності окремих структурних одиниць і підрозділів одного підприємства ("центрів інвестицій"). Такий аналіз проводиться з метою порівняльної оцінки й пошуку резервів підвищення ефективності інвестиційної діяльності внутрішніх підрозділів підприємства.

- Порівняльний аналіз звітних і планових (нормативних) показників інвестиційної діяльності. Такий аналіз становить основу организуємого на підприємстві моніторингу поточної інвестиційної діяльності. У процесі цього аналізу виявляється ступінь відхилення звітних показників від планових (нормативних), визначаються причини цих відхилень і вносяться рекомендації з коректування окремих напрямків інвестиційної діяльності підприємства.

4. Аналіз фінансових коефіцієнтів (R-аналіз) базується на розрахунку співвідношення різних абсолютних показників інвестиційної діяльності підприємства між собою. У процесі використання цієї системи аналізу визначаються різні відносні показники і їхній вплив на рівень фінансового стану підприємства. Найбільше поширення одержали наступні групи аналітичних фінансових коефіцієнтів: коефіцієнти оцінки рентабельності інвестиційної діяльності, коефіцієнти оцінки оборотності операційних активів, коефіцієнти оцінки оборотності инвестуємого капіталу, коефіцієнти оцінки фінансової стійкості й ін.

Аналіз фінансових коефіцієнтів базується на розрахунку співвідношення різних абсолютних показників інвестиційної діяльності підприємства між собою.

Коефіцієнт оцінки рентабельності всього капіталу, використовуваного в інвестиційній діяльності підприємства:

Р кід =НП ід / СК сі,

де - НП ід - сума чистого прибутку, отримана від всіх видів інвестиційної діяльності підприємства;

СК сі - середньоінвестиційна сума капіталу, використовуваного в інвестиційному процесі.

Коефіцієнт рентабельності власного капіталу, використовуваного в інвестиційній діяльності підприємства:

Р скід = НП ід / СВК іс ,

де НП ід - сума чистого прибутку, отримана від всіх видів діяльності підприємства;

- СВК іс середня сума власного капіталу, використовуваного в інвестиційному процесі.

Коефіцієнт оборотності всього капіталу, використаного в процесі реального інвестування:

ДО до = ОР / СК ,

де ОР - загальний обсяг реалізації продукції;

СК - середня сума власного капіталу підприємства, задіяного у формуванні операційних активів.

Коефіцієнт оборотності власного капіталу, використаного в процесі реального інвестування:

ДО ск = ОР / ССК ,

де ССК - середня сума власного капіталу підприємства.

Період обороту всього капіталу, використаного в процесі реального інвестування:

ПО до = К р / ОР про ,

де К р - сума реального капіталу;

ОР об - одноденний обсяг реалізації продукції.

Коефіцієнти оцінки фінансової стійкості підприємства дозволяють виявити рівень фінансового ризику, зв'язаного зі структурою джерел формування інвестиційних ресурсів підприємства, а, відповідно, і ступінь його фінансової стабільності в процесі майбутньої інвестиційної діяльності. Для проведення такої оцінки в процесі інвестиційного аналізу використаються наступні основні показники:

Коефіцієнт автономії показує, у якому ступені обсяг використовуваних підприємством активів сформований за рахунок інвестованого власного капіталу й наскільки воно незалежно від зовнішніх джерел фінансування:

КА =ВК /ЗК ,

де ВК - сума власного капіталу;

ЗК - загальна сума капіталу підприємства на даний момент.

Коефіцієнт фінансування характеризує обсяг залучених позикових засобів на одиницю власного капіталу, тобто ступінь залежності підприємства від зовнішніх джерел фінансування:

КФ =ПК /ВК,

де ПК - сума позикового капіталу;

ВК - сума власного капіталу підприємства.

Коефіцієнт заборгованості показує частку позикового капіталу в загальній використовуваній сумі капіталу:

КЗ = ПК / К ,

де ПК - сума позикового капіталу;

К - загальна сума капіталу підприємства.

Коефіцієнт абсолютної платоспроможності або "кислотний тест" показує, у якому ступені всі поточні фінансові зобов'язання підприємства забезпечені наявними в нього готовими засобами платежу на певну дату:

КАП =( ГАК + КФВ ) / КФО ,

де ГАК - сума грошових активів підприємства;

КФВ - сума короткострокових фінансових вкладень підприємства;

КФО - сума всіх короткострокових (поточних) фінансових зобов'язань підприємства на поточну дату.

Інвестиційний анализ може доповнюватися таким методом анализу, що широко використовується в менеджменті для вирішення різноманітних управлінських завдань - SWOT - аналізом – це дослідження сильних і слабких сторін інвестиційної діяльності підприємстві, а також позитивного або негативного впливу окремих зовнішніх факторів на умови її здійснення в майбутньому періоді.

STREGTHS - сильні сторони підприємства

WEAKNESSES - слабкі сторони підприємства

OPPORTUNІTІES - можливості розвитку підприємства

TREARS - погрози розвитку підприємства.

Результати SWOT - аналізу звичайно представляють графічно по комплексному дослідженню впливу окремих факторів.

Запитання для самоконтролю:

1. Назвіть основну мету управління інвестиційною діяльністю.

2. У чому полягає сутність технології управління інвестиційною діяльністю?

3. Які можна виділити функції управління інвестиційною діяльністю?

4. У чому сутність інвестиційної привабливості? Які є рівні її визначення?

6. Які фактори утворюють інвестиційний клімат України в сучасних умовах?

8. Охарактеризуйте інвестиційну стратегію її види, параметри та показники.

9. Охарактеризуйте методи розробки інвестиційної стратегії.

10. Охарактеризуйте зміст портфельного інвестування.

11. Назвіть основні принципи формування інвестиційного портфелю.

12. Визначте, які види інвестиційних портфелів можуть бути сформовані підприємствами.

13. Визначте основні завдання інвестиційного менеджменту?

15. Як співвідносяться між собою інвестиційна привабливість підприємства та його життєвий цикл?

16. Назвіть основні принципи формування інвестиційного портфеля.

17. Які є типи інвестиційних портфелів?

18. Яка процедура прийняття інвестиційних рішень на різних рівнях?

19. Назвіть основні види інвестиційного аналізу.

20. Які основні показники розраховуються при проведенні інвестиційного аналізу?

Література: [3], [4], [15], [16], [17], [18], [20], [21], [23], [24], [25], [30], [32], [33], [34], [35].

Дата добавления: 2016-07-22; просмотров: 3404;