Метод визначення рентабельності інвестицій (RОІ):

У цьому випадку, якщо період розрахунку дорівнює одному року, при розрахунку коефіцієнту використовується річна величина прибутку (за балансом) та середньорічна сума активів. Для розрахунку за певний період: місяць, квартал або півріччя, сума прибутку множиться відповідно на 12, 4 та 2. При цьому використовується середня за період величина сумарних активів.

Цей показник вказує, скільки грошових одиниць потрібно підприємству для отримання однієї грошової одиниці прибутку. Вважається, що цей показник є одним з найбільш важливих індикаторів конкурентоспроможності:

,

,

де  - обсяг прибутку після оподаткування;

- обсяг прибутку після оподаткування;

- загальний обсяг інвестицій.

- загальний обсяг інвестицій.

У цьому випадку під обсягом інвестицій розуміються не тільки витрати на капіталовкладення, але й вкладення в обіговий капітал.

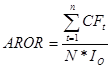

3. Метод визначення розрахункової норми прибутку (AROR):

Цей показник характеризує доходність проекту як відношення між середньорічними надходженнями від його реалізації та величиною початкових інвестицій.

Визначення цього показника подібне до середньої ставки доходу, за тим виключенням, що до уваги приймається балансовий прибуток, а не сукупний доход (як у ССД).

,

,

де  - початкові інвестиції;

- початкові інвестиції;

- чистий грошовий потік періоду t (місяць);

- чистий грошовий потік періоду t (місяць);

N - тривалість проекту (років);

n - тривалість проекту (місяців).

Динамічні методи оцінки інвестицій:

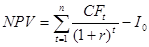

1. Чистий приведений доход (ЧТВ, NPV) по інвестиційному проекту розраховується за формулою (при умові здійснення інвестиційних витрат одночасно) :

,

,

де:  - сума грошових потоків по проекту

- сума грошових потоків по проекту

- початкова сума інвестицій у проект.

- початкова сума інвестицій у проект.

t - номер кроку розрахунку,

r – постійна норма дисконту (у %).

2. Метод розрахунку внутрішньої норми прибутку / внутрішньої норми доходу / внутрішньої ставки доходу/прибутку (IRR)

Ця методика по суті є визначенням міри прибутковості проекту. Це така ставка дисконту, за якої теперішня вартість грошових потоків дорівнює початковим інвестиціям. Тобто - це дисконтна ставка, за якої NPV=0. Ставка, нижче якої проекти відхиляються, називається граничною ставкою, крайньою або необхідною. Фірми розраховують свої граничні ставки, виходячи з вартості фінансування та ризикованості проекту. Потім прогнозують майбутні грошові потоки і розраховують IRR. Якщо ІRR вище граничної ставки, проект рекомендується до реалізації. Отже, ІRR визначається як дисконтна ставка r, яка прирівнює теперішню вартість очікуваних грошових надходжень по проекту та теперішню вартість очікуваних необхідних витрат.

= 0,

= 0,

тобто ІRR являє собою таку ставку дисконту, за якої NРV = 0.

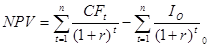

3. Увипадку, якщо інвестиційні витрати здійснюються в декількаетапів, чистий приведений доход (NPV) по інвестиційному проекту розраховується за формулою:

,

,

де:  - сума грошових потоків по проекту

- сума грошових потоків по проекту

- початкова сума інвестицій у проект.

- початкова сума інвестицій у проект.

t - номер кроку розрахунку,

r – постійна норма дисконту (у %).

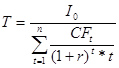

5. Дисконтований строк окупності проекту(при умові здійснення інвестиційних витрат в єдиний момент часу) :

,

,

де:  - сума грошових потоків по проекту

- сума грошових потоків по проекту

- початкова сума інвестицій у проект.

- початкова сума інвестицій у проект.

t - номер кроку розрахунку,

r – постійна норма дисконту (у %).

6. Індекс (коефіцієнт) доходностідозволяє також виявити співвідношення між обсягом інвестиційних витрат з чистим грошовим потоком по проекту, і при одночасних витратах розраховується за формулою:

За окремими видами проектів надходження можуть здійснюватися через рівні проміжки часу та в однакових обсягах, тобто можуть бути ануїтетом.

Потік платежів, всі елементи якого розподілені в часі так, що інтервали між будь-якими двома послідовними платежами постійні, називають фінансовою рентою чи ануїтетом .

Теоретично, залежно від умов формування, можуть бути отримані дуже різноманітні види ануїтетів: із платежами рівної або довільної величини; зі здійсненням виплат на початку, у середині чи кінці періоду та ін.

У фінансовій практиці часто зустрічаються так звані прості чи звичайні ануїтети, що припускають одержання або виплату однакових за величиною сум протягом усього терміну операції наприкінці кожного періоду (року, півріччя, кварталу, місяця тощо).

Виплати за облігаціями з фіксованою ставкою купону, банківськими кредитами, довгостроковій оренді, страховим полісам, формування різних фондів - усе це далеко неповний перелік операцій, грошові потоки яких, являють собою звичайні ануїтети.

Відповідно до визначення, простий ануїтет має дві важливі властивості:

- усі його елементи рівні між собою;

- відрізки часу між виплатою/одержанням сум однакові, тобто, на відміну від разових платежів, для кількісного аналізу ануїтетів нам знадобляться усі виділені раніше характеристики грошових потоків.

Найчастіше використання ануїтету застосовується при розрахунках з банком або оцінки ефективності операцій з цінними паперами. Зокрема, використання ануїтету здійснюється для визначення накопиченої на депозиті за весь період депозитної угоди суми, якщо буде здійснюватися збільшення депозиту через рівні проміжки часу на одну й ту саму суму. У цьому випадку визначається майбутня вартість ануїтету.

Майбутня вартість звичайного ануїтету являє собою суму всіх платежів, що її складає з нарахованими відсотками на кінець терміну проведення операції.

Відповідно до визначення, простий ануїтет має дві важливі властивості:

- усі його n- елементи рівні між собою:

CF1 = CF2 =… = CFn = CF = A

-відрізки часу між виплатою/одержанням сумCFоднакові, тобто

tn – t n-1 = t2 –t1.

На відміну від разових платежів, для кількісного аналізу ануїтетів нам знадобляться усі виділені раніше характеристики грошових потоків: FV, PV, CF, r, t, n.

Запитання для самоконтролю:

1. У чому полягає економічна сутність концепції вартості грошей у часі?

2. Який економічний зміст альтернативної вартості?

3. Як змінюється майбутня вартість грошей при збільшенні тривалості інвестування?

4. Яка вартість грошей є реальною: майбутня чи теперішня?

5. Який грошовий потік називається ануїтетом?

6. Що дає можливість визначити розрахунок теперішньої та майбутньої вартості ануїтету? У яких випадках їх доцільно використовувати? Наведіть приклади.

7. Поясніть особливості застосування схем пренумерандо та постнумерандо.

8. В чому полягає основна схема оцінки ефективності інвестицій без урахування та з урахуванням зміни вартості грошей у часі?

9. Що означає результат застосування методу NРV?

10. Як змінюється значення чистої теперішньої вартості при збільшенні ставки дисконту?

11. Поясніть графічно сутність методу внутрішньої норми рентабельності проекту.

12. Яким методом слід скористатися при порівнянні оцінки ефективності інвестицій у проекти, коли важко або неможливо оцінити грошові потоки від їх освоєння?

Література: [3], [4], [16], [17], [18], [19], [18], [20], [21], [25], [26], [32], [33], [34], [35].

Дата добавления: 2016-07-22; просмотров: 2488;