Інвестиційні проекти

План лекції:

1. Поняття та сутність інвестиційного проекту

2. Види інвестиційних проектів, їх особливості

3. Структура інвестиційних проектів

4. Життєвий цикл інвестиційного проекту

5. Основні показники інвестиційного проекту

6. Поняття про грошові потоки інвестиційного проекту.

Ключові слова:

Інвестиційний проект, монопроект, мультіпроект, мегапроект, бюджет проекту, грошовий потік проекту, релевантний потік, постійний потік, кумулятивний потік.

Оскільки інвестування, перш за все, орієнтується на забезпечення процесу розширеного відтворення, слід зосередити увагу на тому, що інвестиційний проект має свою специфіку. Інвестиційний проект передбачає досить тривалий період освоєння та довготривалий період реалізації. В ході експлуатації створеного об'єкту інвестування стає можливим отримання відповідної продукції проекту, продаж якої забезпечує відшкодування інвестору вкладень у створення такого об'єкту. Разом з тим за своєю сутністю інвестиційний проект на відміну від традиційного проекту орієнтується на забезпечення інвестиційних цілей та сприяє подальшому розвитку. Власне саме орієнтація на довгострокову перспективу відрізняє інвестиційний проект від великої сукупності того, що в сучасному світі називають проектами як планами створення чогось.

Таким чином, інвестиційний проект - це комплекс взаємопов'язаних заходів, розроблених для досягнення інвестиційних цілей протягом заданого часу при встановлених ресурсних обмеженнях.

Основними особливостями інвестиційного проекту слід визначити:

1) порівняно тривалий період освоєння початкової суми вкладень;

2) поетапний поступовий вихід на проектну потужність в ході експлуатації створеного об'єкта інвестування;

3) необхідність додаткових вкладень у проект протягом його реалізації для виконання поставлених цілей, які використовуються на забезпечення об'єкту обіговим капіталом, витратами на поточний та капітальний ремонт тощо;

4) необхідність здійснення значних початкових вкладень.

Проект є організаційною формою реалізації процесу інвестування. У цьому понятті зосереджені як стратегічне планування інвестиційної діяльності, так і практична реалізація щоденного оперативного управління.

Інвестиційний проект - це спеціальним способом підготовлена документація, що містить максимально повний опис і обґрунтування всіх особливостей майбутнього інвестування. У такому розумінні проект є документованим інвестиційним планом.

Інвестиційний проект - це комплекс заходів, що здійснюються інвестором з метою реалізації свого плану нарощування капіталу. Дії інвестора мають бути оптимальними для досягнення поставлених цілей при обмежених часових, фінансових та матеріальних ресурсах.

Разом з тим, розгляд проекту як документу призводить до певних спрощень його сутності та ототожнення з бізнес-планом або техніко - економічним обґрунтуванням. Однак, на відміну від поняття «інвестиційний проект» терміном «бізнес – план» позначають спеціальний документ, що містить тільки економічний план реалізації проекту та його обґрунтування. Бізнес-план є складовою інвестиційного проекту.

Слід зазначити, що інвестиційний проект як план дій інвестора в обраному напрямку впливає на ефективність самого процесу інвестування. Можна стверджувати, що за наявності плану інвестор (чи його менеджер по проекту) досягне вищих результатів, ніж за відсутності плану (проекту) інвестування. Проект вносить системність та організованість у процес інвестування.

Виходячи з визначення суті проекту, виділяють такі його головні ознаки:

- наявність чітко сформованої мети проекту;

- структуризація проекту за цілями;

- обов'язкова зміна стану проекту для досягнення його мети;

- обмежений бюджет, тобто обмеженість ресурсів;

- наявність часових рамок, тобто обмеженість проекту в часі;

- неповторність.

Отже, інвестиційний проект - це система організаційно-правових та розрахунково-фінансових документів, які визначають систему взаємопов'язаних у часі й просторі та узгоджених з ресурсами організаційних заходів і дій, спрямованих на розвиток підприємства.

До основних ознак класифікації проектів, які впливають на трудомісткість проведення передінвестиційних досліджень, розробки проекту та оцінки доцільності його реалізації можна віднести: масштаб, складність, обсяг початкового бюджету, тривалість. Саме співвідношення цих ознак між собою дає чітке уявлення про надвеликі, великі, середні та малі проекти.

Тому визначення типу проекту за співвідношенням між основними ознаками має суттєве значення для його розробки та деталізації проведення оцінки ефективності. Насамперед, враховуючи, що розробка бізнес-плану чи ТЕО проекту є надзвичайно важливим елементом ведення бізнесу сьогодні, і вартість послуг за проведення передінвестиційних досліджень може перевищити сам бюджет проекту.

Інвестиційні проекти поділяються:

- За складністю - на монопроекти, мультипроекти, мегапроекти. За якістю проекти поділяються на звичайної якості та бездефектні. На відміну від звичайних до бездефектних проектів висуваються особливі вимоги щодо якості.

- За тривалістю проекти поділяються на короткострокові, середньострокові та довгострокові.

- За наслідками прийняття рішень - на взаємовиключні (якщо реалізація одного проекту одночасно позбавляє необхідності реалізації інших), заміщувальні (якщо один і той же проект може бути використаний і для іншого виду діяльності, економлячи при цьому кошти на реалізацію останнього - побудова греблі для отримання електроенергії і побудова греблі для зрошення земель), синергійні (один проект викликає необхідність реалізації іншого або підвищує ефективність від реалізації іншого).

Період часу, протягом якого готуються й реалізуються інвестиційні наміри інвестора, становить життєвий цикл проекту. Він розбивається на кілька типових етапів інвестування:

• формування інвестиційних намірів;

• розробка концепції інвестування (конкретизація завдань, вибір продукту проекту, визначення джерел фінансування, вибір учасників проекту, попереднє опрацювання маркетингового і фінансового плану);

• розробка проекту як документованого плану (деталізованого інвестиційного обґрунтування і плану дій на всю глибину життєвого циклу проекту;

• передінвестиційний аналіз проекту (вивчення потенційних можливостей проекту, оцінка реальності фінансових планів, зовнішньої й внутрішньої узгодженості проекту, його комерційної реалістичності та доцільності);

• створення чи придбання інвестиційного об'єкта "під ключ" і підготовка до початку його експлуатації;

• експлуатація інвестиційного об'єкта і повернення через накопичення поточного прибутку інвестованих у проект коштів;

• отримання чистого прибутку за проектом (понад вкладені в проект кошти);

• ліквідація інвестиційного проекту (демонтаж основних засобів, продаж оборотних коштів та інших активів, вирішення організаційних і юридичних питань припинення фінансово-господарської діяльності з використанням активів проекту).

Таким чином, життєвий цикл проекту - це час від першої затрати на проект до останньої вигоди від проекту.

Програмою промислового розвитку ООН (UNIDO) запропоновано своє бачення проекту як циклу, що складається з трьох окремих фаз:

- Передінвестиційної. Передінвестиційна фаза має такі стадії: визначення інвестиційних можливостей, аналіз альтернативних варіантів і попередній вибір проекту - попереднє техніко - економічне обґрунтування, висновок по проекту і рішення про інвестування.

- Інвестиційної. Інвестиційна фаза має такі стадії: встановлення правової, фінансової та організаційної основ для здійснення проекту, придбання і передача технологій, детальне проектне опрацювання і укладання контрактів, придбання землі, будівельні роботи і встановлення обладнання, перед виробничий маркетинг, набір і навчання персоналу, здача в експлуатацію та запуск.

- Експлуатаційної. Фаза експлуатації розглядається як у довгостроковому, так і в короткостроковому планах. У короткостроковому плані вивчається можливе виникнення проблем, пов'язаних із застосуванням обраної технології, функціонуванням обладнання або з кваліфікацією персоналу. У довгостроковому плані до розгляду береться обрана стратегія та сукупні витрати на виробництво і маркетинг, а також надходження від продажу.

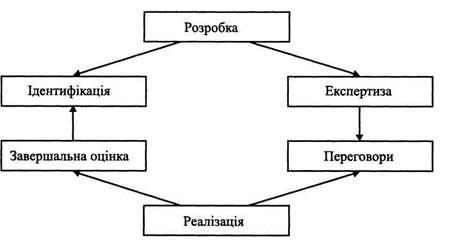

На рис. 7.1 показано шість стадій, які відіграють важливу роль у більшості проектів: ідентифікація, розробка, експертиза, переговори, реалізація, завершальна оцінка.

Рис. 7.1 - Цикл проекту

Інвестиційний проект як документований план інвестування складається з таких документів.

1. Економічний опис - бізнес-план і матеріали для його обґрунтування.

2. Технічна документація.

3. Технологічна документація.

4. Контрактне супроводження, тобто набір уже укладених або підготовлених контрактів (договорів) чи більш м'яких форм закріплення майбутніх взаємовідносин між можливими і реальними учасниками проекту.

5. Експертне супроводження як набір експертних висновків, оцінок або інших форм представлення висновків фахівців (фізичних або юридичних осіб), компетентних в оцінці процесів та явищ, з якими буде пов'язана реалізація проекту.

6. Інші документи, їх копії або аналітичні матеріали, що характеризують: учасників проекту, ситуацію на ринку, установчі документи підприємств, копії звітів підприємств про фінансово-господарську діяльність, прогнози, свідоцтва про права власності, нормативно-законодавчі акти державного та місцевого рівня, які впливають на проект.

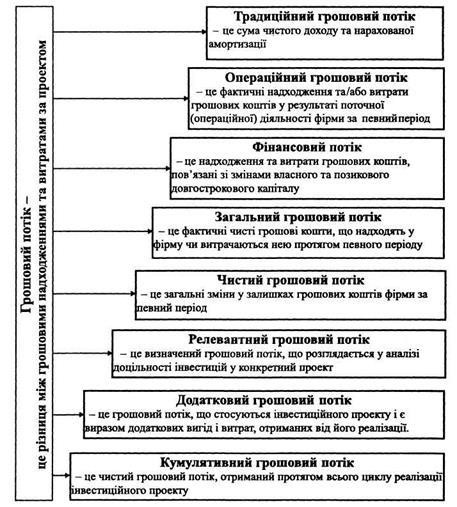

При аналізі інвестиційних проектів важливо зробити оцінку грошових потоків, які будуть прийняті при розрахунках критеріїв та показників його ефективності. Такі грошові потоки називаються релевантними. Грошові потоки можуть бути релевантними, тобто можуть розглядатися з точки зору застосування критеріїв ефективності проекту, та додатковими, якщо активи та пасиви, не є показниками бухгалтерського балансу (фірма одночасно здійснює поточну діяльність та інші проекти), а стосуються одного інвестиційного проекту.

Рух коштів, що відображає динаміку грошових надходжень та витрат і являє собою грошовий потік - різницю між грошовими надходженнями та витратами.

У фінансовому менеджменті управління грошовим потоком є одним з найважливіших завдань. У здійсненні аналізу інвестиційних проектів оцінка та прогнозування грошових потоків використовуються при обґрунтуванні ефективності кожного проекту та розрахунках забезпечення їх коштами, що є центральною проблемою прийняття виваженого рішення про доцільність інвестування.

Поняття «грошовий потік» означає «рух коштів», що відображає динаміку грошових надходжень та витрат і являє собою різницю між грошовими надходженнями та витратами за певний час реалізації проекту.

Рух грошових коштів фірми є безперервним процесом. А основні методи аналізу та прогнозування грошових потоків використовуються при обґрунтуванні ефективності проекту та розрахунках забезпечення проекту необхідним обсягом коштів.

Чистий потік інвестиційного проекту відображає загальні зміни у залишках грошових коштів фірми за певний період часу в межах загального життєвого циклу проекту.

Розрахунок загального грошового потоку можна здійснити за формулою:

,

,

де:  - грошові надходження

- грошові надходження

- грошові витрати.

- грошові витрати.

Види грошових потоків по інвестиційним проектам представлено на рис. 7.2.

Рис. 7.2 - Основні види грошових потоків

Запитання для самоконтролю:

1. Що таке проект? Чим проект відрізняється від програми та плану?

2. Які особливості інвестиційних проектів?

3. Чим відрізняється звичайний проект від інвестиційного?

4. Які основні класифікаційні ознаки проектів?

5. Що таке фази та стадії циклу проекту?

6. Які проекти відносять до взаємовиключних? До заміщуючих? До сінергійних?

7. Які основні підходи виділяються щодо визначення циклу проекту?

8. Чим відрізняється ТЕО проекту від бізнес-плану?

9. Які основні проблеми виникають при розрахунку початкової вартості проекту? З чим пов'язані заниження вартості та помилки в розрахунках початкової вартості?

10. Які основні аспекти аналізуються у ході проведення експертизи інвестиційних проектів?

Література: [3], [4], [15], [16], [17], [18], [20], [21], [22], [24], [20], [32], [34], [35].

Дата добавления: 2016-07-22; просмотров: 4563;