Обґрунтування доцільності інвестицій

План лекції:

1. Поняття про доцільність інвестиційної діяльності

2. Основні показники оцінювання економічної ефективності

3. Поняття про концепцію зміни грошей у часі

4. Статичні й динамічні методи оцінювання, їх переваги та недоліки, порядок розрахунку

5. Поняття ануїтету при здійсненні інвестиційної діяльності.

Ключові слова:

Доцільність інвестицій, економічна ефективність, економічний ефект, дисконтування, норма дисконту, майбутня вартість грошей, теперішня вартість грошей, чистий дисконтований доход, дисконтований строк окупності, внутрішня норма рентабельності, індекс доходності.

Оцінка доцільності інвестицій — це прийняття рішення про те, варто чи не варто вкладати гроші у той або інший проект.

Інвестиції, що плануються, реалізуються та вже здійснені, набувають форми інвестиційних проектів. Однак, проекти потрібно підібрати, розрахувати, виконати, а головне - оцінити їх ефективність на підставі порівняння витрат на проект та результатів його реалізації.

Оцінка доцільності інвестицій вимагає здійснення різного роду фінансово-економічних розрахунків, пов'язаних з потоками грошових коштів у різні проміжки часу. Ключову роль у цих розрахунках відіграє оцінка зміни грошей у часі. Концепція такої оцінки базується на тому, що вартість грошей протягом часу змінюється з урахуванням норми прибутку на грошовому ринку, в якості якої зазвичай виступає норма позичкового капіталу (або відсотку).

Вихідним положенням при розгляді особливостей застосування концепції зміни вартості грошей у часі в інвестиційному аналізі є розуміння суті поняття "інвестиції" з позицій фінансової теорії, а саме: "обмін певної сьогоднішньої вартості придбання фінансових чи реальних активів на можливо невизначену майбутню вартість". Тим самим майбутня вартість, на яку очікує інвестор має компенсувати йому відмову від поточного споживання відповідної сьогоднішньої вартості.

Враховуючи, що інвестування являє собою тривалий процес, в інвестиційній практиці часто приходиться порівнювати вартість грошей на початку їх інвестування з вартістю грошей при їх поверненні у вигляді майбутнього прибутку, амортизації, грошового потоку тощо. Тому приймаючи рішення про інвестування слід враховувати:

- інфляцію;

- ризик, невизначеність;

- схильність до ліквідності;

- можливість альтернативного використання коштів.

Отже, одна й та сама сума коштів має різну цінність у часі по відношенню до моменту їх використання.

Уявимо будь-який інвестиційний проект як певний "чорний ящик", що являє собою систему і перетворює вхідні ресурси на вихідний продукт протягом певного часу. Від моменту освоєння ресурсів до початку експлуатації створеного об'єкту проходить певний час, який необхідний для перетворення ресурсів у кінцевий результат проекту (продукція чи послуга). І тому важливим фактором, що обмежує інвестиційну діяльність є фактор часу: між рішенням про інвестування коштів та матеріалізованими в продукції чи послугах результатами в межах життєвого циклу проекту існує певний час, врахування якого є одним з важливіших методичних прийомів прийняття інвестиційних рішень та базується на фундаментальних поняттях теорії цінності грошей у часі.

Загальною методологічною основою прийняття інвестиційних рішень є економічна теорія, мікроекономіка, макроекономіка та системний аналіз. В їх межах сформувалися та широко використовуються основні та важливі для інвестування поняття: майбутня вартість, теперішня вартість, альтернативна вартість.

В практиці інвестування необхідно порівнювати суму грошей, що вкладаються в проект, із сумою, яку інвестор сподівається отримати після завершення інвестиційного періоду. Для порівняння суми грошових коштів під час їх вкладання з сумою, яка буде одержана, використовують поняття майбутня та теперішня вартість грошей.

Майбутня вартість грошей — це та сума, в яку повинні перетворитись через визначений час вкладені сьогодні під відповідний відсоток кошти.

Розрахунок майбутньої вартості грошей пов'язаний із застосуванням концепції компаундування, тобто компаундуванням або нарощуванням початкової суми. Нарощування передбачає збільшення початкової суми грошей шляхом приєднання до суми нарахованих на неї процентних платежів за відповідний період часу.

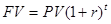

Для розрахунку майбутньої вартості грошей використовується формула складних процентів:

,

,

де: FV – майбутня вартість (сума)

PV – теперішня вартість (сума)

t - номер кроку розрахунку,

r – постійна норма дисконту (у %).

Коефіцієнт дисконтування:

,

,

де t - номер кроку розрахунку,

r – постійна норма дисконту (у %).

Таким чином, відсотки за складним нарахуванням - це сума доходу, яку отримає інвестор у результаті інвестування певної суми грошей за умов, що простий процент не сплачується наприкінці кожного періоду, а додається до суми основного вкладу і в наступному періоді також приносить доход.

Як правило, у процесі аналізу короткострокових інвестиційних операцій, для дисконтування і нарощення використовують прості схеми нарахування відсотків.

Процентна ставка використовується не тільки як інструмент нарощування вартості грошових коштів, але і як норма дохідності інвестиційних операцій. Дисконтування означає перерахунок вигод і витрат для кожного розрахункового періоду за допомогою норми (ставки) дисконту. При дисконтуванні за допомогою приведеної процентної ставки, що визначається альтернативними інвестиційними можливостями, здійснюється розрахунок відносної цінності однакових грошових сум, одержуваних або сплачуваних у різні періоди часу.

Норма дисконту - це процентна ставка, яка застосовується до грошових сум, які інвестор планує отримати в майбутньому, для того, щоб визначити розмір інвестицій сьогодні.

Результат порівняння двох проектів з різним розподілом витрат і вигод у часі може істотно залежати від норми дисконту. Питання визначення величини норми дисконту досить суттєве.

У стабільній ринковій економіці величина норми дисконту стосовно власного капіталу визначається з відсотків за депозитом з урахуванням інфляції та ризиків проекту. Якщо норма дисконту буде нижчою депозитного процента, інвестори вкладатимуть гроші в банк. Якщо норма дисконту істотно перевищуватиме депозитний банківський процент (з урахуванням інфляції та інвестиційних ризиків), виникне підвищений попит на гроші, а отже, підвищиться банківський процент.

Норма дисконту стосовно позикового капіталу являє собою відповідну процентну ставку, яка визначається умовами процентних виплат і погашення позик.

При визначенні дисконтних ставок враховують такі принципи:

- з двох майбутніх надходжень вищу дисконтну ставку матиме те, що надійде пізніше;

- чим нижчий визначений рівень ризику, тим нижчою повинна бути ставка дисконту;

- якщо загальні процентні ставки на ринку зростають, зростають і дисконтні ставки.

Для одержання коректних результатів при проведенні розрахунків критеріїв ефективності інвестиційних проектів необхідно дотримуватися таких умов:

1. Початковий розрахунковий період проекту має бути чітко позначений як нульовий або як перший. Якщо передбачаються значні інвестиції у початковому розрахунковому періоді, часто застосовується система з нульовим періодом, що власне і випливає з розуміння інвестицій з позицій фінансової теорії.

2. Вибір моменту часу для дисконтування грошових потоків має бути узгоджений до початку розрахункового періоду для всіх витрат даного періоду.

Норма дисконту може зменшитись, якщо існує перспектива ділового підйому, зниження інфляції та процентних ставок. Якщо зменшується дисконт, то зростає теперішня вартість майбутніх доходів.

Розрахунок майбутньої та теперішньої вартості грошей можна здійснити за допомогою звичайного або фінансового калькулятора, а також фінансових таблиць. У фінансових таблицях по горизонталі вказані ставки процентів, а по вертикалі - номер періоду. На перетині значень знаходиться величина відповідного коефіцієнту компаундування або дисконтування.

Таким чином, будь-яку суму грошей можна розглядати як майбутню або теперішню вартість грошей. При цьому вартість грошей у майбутньому арифметично завжди більша. Визначення теперішньої вартості грошей є важливим для прийняття рішення щодо вибору альтернативних варіантів інвестиційних проектів.

Дата добавления: 2016-07-22; просмотров: 3177;