Характерні ознаки кредиту в ринковій економіці

| Позичальники | Як правило, ними виступають суб"єкти господарювання, що тимчасово потребують додаткових ресурсів |

| Кредитори | Переважно банківські установи, кредитно-фінансові заклади, суб'єкти господарювання |

| Кредитні ресурси | Гроші, надані в позику позичальником, використовуються як капітал (на виробничі потреби). Тимчасово вільні матеріальні цінності |

| Джерело позичкового процента | Прибуток, що отриманий від використання позичених коштів |

| Мета використання кредиту | Як механізм ефективного перерозподілу капіталів у суспільному виробництві для вирівнювання норми прибутку |

Кредитором стає суб'єкт кредитних відносин, який надав позичку іншій особі у тимчасове використання. Джерелами позички можуть бути як власні, так і позичені кошти.

Позичальником виступає той суб'єкт кредитних відносин, який отримав позичку. Ним може стати будь-яка юридична або фізична особа, яка потребує додаткових коштів. На основі цього склалися загальні принципи кредитування: поворотності, строковості, платності, забезпеченості, цільовий характер використання позички і диференційований підхід до позичальників.

Взаємодія кредитора з позичальником виникає навколо позиченої вартості, яка стає об'єктом кредиту, має бути наявною і фактично передаватися у розпорядження і використання позичальника. Позичена вартість є реальною величиною у формі грошової суми, товарів, виконаних робіт чи наданих послуг і має бути збережена, але не в первісній формі, а за своїм обсягом. Запорукою збереження позиченої вартості є її ефективне використання позичальником.

Принципи кредитування - це визначальні правила поведінки банку і позичальника в процесі реалізації кредитних операцій.

1) строковість - повернення позики в строки, що передбачені кредитною угодою;

2) поверненість - надання позики чужої власності у тимчасове кредитування позичальника і повне повернення вартості основного боргу;

3) платність - за користування позикою клієнт сплачує банку додаткову суму у вигляді процентів;

4) цільовий характер - вкладення позичених коштів у конкретно вказані господарчі процеси;

5) забезпеченість - відповідність між заборгованістю за позикою і вартістю майна, що є заставою за позикою

На основі дотримання принципів кредитування виник особливий кредитний механізм, який включає також кредитне планування і управління кредитом, умови і методи кредитування, способи їх кількісного регулювання. В умовах інфляційної нестабільності кредит і механізм його реалізації здатний стати провідним структурним елементом антиінфляційного комплексу заходів досягнення стабільності грошей і економіки.

Особливостями кредиту, що відрізняють його від інших економічних категорій, є:

1) позичальник, отримавши кредит, лише реалізує право тимчасового користування наданими коштами чи цінностями (об'єкт кредиту залишається у власності кредитора);

2) суб'єкти кредитних відносин здатні одночасно почергово виступати в ролі кредитора і позичальника;

3) позичальник, щоб отримувати позичку, зобов'язаний пред'явити кредиторові економічні та юридичні гарантії повернення боргу;

4) повернення кредиту (боргу) здійснюється позичальником, а у виключних випадах - третьою особою - гарантом, якщо позичальник неспроможний це зробити сам;

5) конкретний термін повернення кредиту залежить від двох обставин: - особливостей і часу кругообігу коштів і ефективної діяльності самого позичальника. Він розраховує, на який час необхідні кошти і коли він зможе нагромадити їх, щоб погасити позику;

6) можливостей кредитора. На який час у нього з'являються тимчасово вільні кошти, які й стають предметом кредитування;

7) характерної рисою кредиту є сплата процентів за користування кредитованими ресурсами як товаром. Формула руху позичкового капіталу має вигляд:

Кредитні відносини реалізуються тоді, коли інтереси кредитора і позичальника відносно конкретних параметрів позики співпадають, насамперед цільового призначення, забезпечення терміну та величини процента.

Основна маса кредитів надається під забезпечення: під заставу чи під фінансові гарантії. Комерційні банки використовують такі форми забезпечення:

В ринковій економіці кредит на основі позичкового капіталу тісно взаємодіє з категоріями «фінанси», «проценти», «товар». Цей зв'язок можна розглянути на прикладі схеми.

При цьому у кредитних операціях:

• позичальниками, як правило, виступають суб'єкти господарювання, а кредиторами - банківські установи;

• гроші, що надані в позику, використовуються позичальником як капітал (на виробничі потреби);

• джерелом позичкового процента є прибуток на позичені кошти;

• кредит використовується як механізм перерозподілу капіталів у суспільному виробництві та як спосіб вирівнювання норми прибутку.

Кредитному процесові властиві: економічність, комплексність, добровільність, свобода вибору партнерів та їх рівноправність, повага прав і обов'язків сторін, взаємовигода та економічна доцільність партнерських відносин. Важливо володіти закономірностями і механізмом руху кредиту на макро- і мікроекономічному рівні, розглядати кредит як динамічно змінюваний процес, починаючи зі стадії формування кредитних ресурсів як позичкового капіталу, далі розміщення нагромаджених засобів і, завершаючи, погашенням заборгованості та сплатою процентів. Механізм руху кредитованих ресурсів доцільно розглянути на прикладі формули:

де Г - грошова позичка; Т - товар у формі виробничого капіталу; В - процес виробництва нової вартості; V - новий виріб, що висувається на ринок як товар; Г - грошова виручка внаслідок реалізації товару; К - позичений капітал; П - прибуток позичальника.

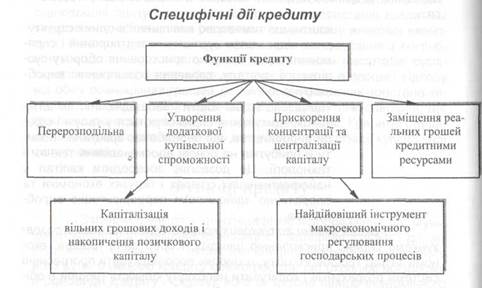

Функції кредиту

Загалом функція - це специфічне відображення дії. Функціями кредиту в ринковий економіці є специфічні ознаки і дії, які відрізняють кредити від інших економічних категорії і виражають його суть. Функцією кредиту є його робота, що охоплює всі форми й різновиди кредиту і формує його як цілісне явище.

Перерозподільна функція кредиту полягає у перерозподілі тимчасово вільної вартості одних суб'єктів господарювання у використання в господарському обороті інших; перерозподілу піддаються:

• кошти, що тимчасово вивільнені в одних структурних підрозділах суспільного відтворення і спрямовані в інші з метою прискорення обороту суспільного капіталу, сприяння розширенню виробництва;

• тимчасово вільні кошти і заощадження, які шляхом кредитування спрямовуються у галузі і сфери виробництва, що передбачає зростання попиту й прибутків на основі вдосконалення техніки і технології. Це дозволяє зосередити капітал у найефективніших сферах і галузях економіки та оперативно здійснювати переорієнтацію виробництва.

Функція заміни готівкових коштів безготівковими розрахунками сприяє прискоренню швидкості обертання грошей, економії затрат грошового обігу, дозволяє впроваджувати прогресивні системи розрахунків і коригувати необхідну кількість грошей в обігу та забезпечувати купівельну стабільність грошової одиниці.

Фактична перерозподільна функція кредиту для ефективного перерозподілу вартості на макро- і мікроекономічному рівнях охоплює не лише економічних агентів, а й галузі та сфери економіки, регіональні утворення і знаходить відображення в глобальному аспекті кредитних відносин.

Дата добавления: 2016-07-22; просмотров: 3362;