Форми і види кредиту

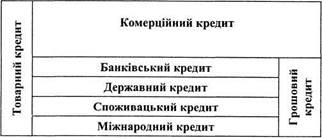

В залежності від об'єкту кредитування розрізняють грошову і товарну форми кредиту.

В товарній формі кредитні відносини виникають між продавцями і покупцями за умов отримання товару чи послуги покупцем з відстроченням платежу. Дана форма кредиту охоплює комерційний кредит, який товаровиробники надають один одному у формі продажу товарів і наданні послуг з відстрочкою платежу. Регулюються відносини комерційного кредиту за допомогою векселів та інших платіжних засобів. Погашення комерційного кредиту здійснюється такими способами:

а) оплатою комерційного кредиту боржником за допомогою векселя;

б) шляхом передачі векселя іншій юридичній особі (крім банків та інших кредитних установ;

в) шляхом переоформлення комерційного кредиту у банківський.

За суб'єктами кредитних відносин розрізняють чотири види кредиту:

• комерційний кредит, який надається товаровиробниками один одному у вигляді продажу товарів з відстрочкою терміну платежу, що оформляється переважно векселями;

• банківський кредит надається банками, як правило, у грошовій формі. На кредитному ринку банки виступають одночасно і кредиторами і позичальниками;

• державний кредит надається юридичними та фізичними особами державі в особі її центральних (казначейство, міністерство фінансів тощо) та місцевих органів влади. Реалізується державний кредит у формі емісії та розміщення державних позик;

• міжнародний кредит надається у формі позичкових капіталів однієї країни іншій у тимчасове використання на засадах поворотності, строковості, платності. Суб'єктами міжнародного кредиту виступають банки, фірми, держави, міжнародні кредитно-грошові організації.

За рівнем розвитку і обсягами провідним видом кредиту в ринковій економіці є банківський кредит. З відомих різновидів доцільно розглянути таку класифікацію банківських кредитів.

| Види класифікації | Види банківського кредиту |

| За призначенням | • на виробничі цілі (юридичним особам під заставу основних засобів і обігових коштів) • споживацький кредит (фізичним особам) |

| За строками користування | • короткострокові (до 1 року) • середньострокові (до 3 років) • довгострокові (понад 3 роки) |

| За формою забезпечення | • забезпечені заставою (майном, цінними паперами, майновими правами) • гарантовані (банками, фінансами чи майном третьої особи) • з іншим забезпеченням (поручительське свідоцтво страхової кампанії) • незабезпечені (бланкові) |

| За ступенем ризику | • стандартні • нестандартні • сумнівні • незабезпечені • безнадійні |

В умовах ринкової економіки основними видами матеріального кредиту є вексельний і лізинговий кредит.

Вексельними кредитами реалізуються ділові угоди шляхом видачі векселів у розрахунок за поставлені у кредит" товари, надані послуги чи виконані роботи. Провідними формами вексельного кредиту є: по-перше, отримання банківських векселів і наступні розрахунки за їх допомогою; по-друге отримання грошей під заставу векселів; по-третє, дисконт векселів у банках та ін. Головними перевагами вексельного кредиту є його нижча вартість і спрощений механізм отримання.

Лізинговий кредит - це відносини між незалежними особами з приводу передачі в оренду засобів праці, а також фінансування набуття рухомого і нерухомого майна на певний строк. Він охоплює участь трьох суб'єктів: ринкові відносини підприємств, що виготовляють обладнання; орендодавців (лізингові компанії); орендарів (підприємства й організації, які отримують у свій оборот матеріальні цінності на певний час. З цих позицій лізингові угоди є своєрідною формою фінансування капітальних вкладень, які можуть поділятися на два види:

1) Оперативний лізинг,що передбачає використання машин, обладнання тощо з неповною його окупністю. В свою чергу оперативний лізинг охоплює наступні різновиди:

• рейтинг - короткострокові угоди оренди строком від одного дня до одного року без права наступного придбання орендованого майна;

• хайринг - середньострокова оренда, що передбачає здачу майна в найом від одного року до трьох. Цим передбачається багаторазова передача майна, машин і обладнання від одного орендаря до іншого аж до завершення повної амортизації.

2) Фінансовий лізинг- оренда з виплатою протягом точно визначеного періоду сум повної амортизації капітальних вкладень і отримання належного прибутку орендодавцем. Особливості взаємозв'язків між учасниками лізингового кредиту розкриває схема.

Розширення кредитування в процесі зростання збуту забезпечує факторинг.

Факторинг- це різновид товарно-комісійних операцій, пов'язаних з кредитуванням обігового капіталу клієнта, що вимагають інкасування його дебіторської заборгованості, кредитування і гарантію від кредитних і валютних ризиків.

Форфейтинг- це безоборотний дисконт пакету векселів однієї дати видачі, але різних строків погашення, шляхом купівлі їх комерційним банком у експортера. Пред'явника векселів для безобо-ротного їх врахування і отримання дисконтової суми, називають форфетистом, а банк – форфетором.

В залежності від форми і порядку оформлення кредитних відносин провідні види кредиту і механізми їх дії аналізуються так.

Аналіз форм і видів кредиту має охоплювати специфіку їх використання, переваги і недоліки застосування, інфраструктуру реалізації, взаємодію із загальною системою кредитних відносин.

Теорії кредиту

Натуралістична теорія склалася як результат досліджень класиків економічної теорії А.Сміта (1723-1790) і Д.Рікардо (1772-1823). Суть натуралістичної теорії кредиту характеризують такі положення:

• об'єктом кредиту стає тимчасово вільний капітал у вигляді натуральних матеріальних цінностей, які можуть бути позичені одним учасником економічних відносин іншому. Тобто кредитуванню підлягають негрошові ресурси;

• кредит - це рух лише натуральних благ, тому кредитуванню підлягають лише існуючі в даному суспільстві цінності. Тому кредит є способом їх перерозподілу;

• позичковий капітал ототожнювався з реальним капіталом, тобто з капіталом у речовій формі;

• кредит здатний виконувати лише пасивну перерозподільчу функцію. Тому пасивні операції нібито є первинними порівняно з активними;

• банки виступають лише посередниками у кредиті, їх роль зводиться спочатку до акумулювання вільних коштів, а потім до їх розміщення у позику.

Отже, прихильники натуралістичної форми теорії кредиту активно сприяли вдосконаленню теорії і практики кредиту. Водночас, цей підхід мав багато суттєвих недоліків. Зокрема:

• не до кінця було з'ясовано особливості позичкового капіталу та його відмінності від реального капіталу;

• нагромадження позичкового капіталу помилково розглядалося як відображення реального капіталу;

• визначаючи похідний характер кредиту від виробництва, А.Сміт і Д.Рікардо не зрозуміли його зворотний вплив на сферу виробництва, не з'ясували оборот реального капіталу;

• одностороннім був підхід до банків лише як посередників, що не дозволило з'ясувати їх активного впливу на процес відтворення;

• помилковим було тлумачення суті процента, який виводився з норми прибутку, та ігнорування залежності процента від зміни попиту на позичковий капітал, його пропозиції та відносної самостійності руху процента і його впливу на зміну ринкової кон'юнктури.

Оскільки вказані обмеження можливості кредиту суперечили реальній активній ролі банків у грошово-кредитній сфері, з'явилися нові теорії, в тому числі експансіоністська відтворювальна і фондова, які склалися на основі капіталотворчої теорії кредиту.

Капіталотворча теорія кредиту визнавала кредит як і гроші безпосереднім капіталом, суспільним багатством, а тому розширення кредиту тлумачила як нагромадження капіталу. Основоположні концепції капіталотворчої теорії сформував англійський економіст Дж.Ло (1671-1729). Він обґрунтував ідею, що кредит не залежить від процесу відтворення. Йому належить вирішальна роль в економіці. Щоб розірвати вузькі межі обігу грошей, Дж.Ло пропонував емітувати в обіг незабезпечені нерозмінні грошові знаки і з їх допомогою в короткий термін часу збагатити країну. Але, реалізуючи цю ідею на практиці, Дж.Ло привів свій банк до краху, а саму ідею капіталотворчої теорії дискредитував.

Проте з розвитком кредитної системи ідеї капіталотворчої теорії відродилися. Ідеї Дж.Ло далі розвивали Г.Маклеод, Й.Шумпетер, А.Ган та інші, які кредит вважали безмежним, а тому безмежним нібито є і капітал та депозити, які він створює. Інфляційний кредит нібито і є рушійною силою відтворення й економічного зростання.

На думку Г.Маклеода, кредит не створює капітал, а сам є капіталом, і то продуктивним капіталом, оскільки дає прибуток у вигляді процента. Банки становлять собою «фабрики кредиту» та створюють кредит, а отже, і капітал. Тому між емісійними банками і депозитними суттєвої різниці немає. Якщо перші здійснюють кредитування за рахунок готівкової емісії, то другі за рахунок емісії депозитної.

Аналіз цих та інших концепцій послідовників капіталотворчої теорії слід сприймати критично. Зокрема:

• помилковим було ототожнення Г.Маклеодом категорій кредиту, грошей і капіталу, кредиту і грошей з багатством;

• розміри банківського кредиту визначаються умовами суспільного відтворення, а не обсягами позичкових операцій банків, як це твердили прихильники капіталотворчої теорії.

Помилковість концепцій капіталотворчої теорії підтвердила й Велика криза 1929-1933 pp.

Водночас капіталотворча теорія мала і свої позитивні сторони, її положення:

• стимулювали розвиток теорії кредиту та застосування напрацьованих ідей у практиці;

• Дж.Кейнс та його послідовники ідеї капіталотворчої теорії застосували для обґрунтування принципів кредитного регулювання економіки, ліквідації кризи і безробіття за допомогою втручання в економічні процеси емісійного банку й уряду. Посиленням кредитної експансії вони прагнули збільшити масу грошей в обігу і пропозицію позичкового капіталу;

• в кінцевому рахунку за допомогою зниження норми позичкового процента можна відповідно розширити інвестиції, стимулювати зростання виробництва і споживацького попиту, а відтак - зменшити безробіття.

Відсоток за кредит

Процент за кредит або позичковий процент (від лат. «pro centum» - на сотню) означає плату позичальника у боргових (кредитних) відносинах за надані в позику гроші чи матеріальні цінності. Процент належить до числа категорій товарного виробництва, яке і визначає суть кредитних відносин. Величина норми процента відображає економічні відносини між власником позичкового капіталу і підприємцем, який прибутково використовує у своєму обороті чужу власність, і становить собою ціну капіталу, що взятий у кредит.

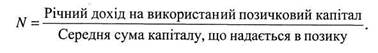

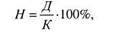

Норма процента (N) розраховується за формулою:

Норма процента - динамічна величина, що залежить насамперед від середньої в даній країні норми прибутку як міри прибутковості калітальних вкладень у виробництво. Дж.Кейнс суть процента розглядав як «плату за розставання з ліквідністю», а величина позичкового процента, за Кейнсом, залежить від двох факторів: 1) прямо пропорційна перевагам ліквідності; 2) обернено пропорційна кількості грошей, що перебувають в обігу.

Реальна динаміка норми позичкового процента визначається дією ринкового механізму і, насамперед, законами попиту і пропозиції кредитних ресурсів та державним грошово-кредитним регулюванням економіки.

Як правило, середня норма процента не перевищує норми прибутку. Зокрема, середня норма прибутку становить максимальну межу норми прибутку. Мінімальної межі норми процента не визначають. Водночас її розмір має покривати витрати кредитора, пов'язані з даною кредитною операцією, і приносити йому хоча б мінімальний дохід. Загалом, розмір процентної стави за кредит на макроекономічному рівні залежить:

| Фактори | Наслідки впливу чинників |

| Попит і пропозиція кредитних ресурсів на кредитному ринку | Підвищення попиту викликає підвищення процентної ставки. Але міжбанківська конкуренція нівелює процентну ставку в країні |

| Рівень інфляції | Підвищення темпів інфляційного процесу викликає збільшення плати за кредит, оскільки зростають ризики втрат кредитора |

| Рівень облікової ставки національного банку | Основу розміру процентної ставки кожного банку складає величина облікової ставки національного банку |

| Розмір кредиту | За великими кредитами розмір процентної ставки має бути меншим, бо питома вага витрат банку за такими кредитами відносно менша, ніж за малими |

| Термін користування кредитом | Чим довший термін, тим вища процентна ставка за кредит, оскільки зростає фактор ризику і вищою є вартість довгострокових ресурсів кредитора |

| Рівень ризику | Позички з вищим ризиком надаються під вищі проценти, щоб компенсувати кредиторові премію за ризик |

Вказані чинники важливо враховувати на макро- і мікроекономічному рівні. Розмір процентної ставки на макроекономічному рівні залежить від попиту і пропозиції, які склалися на кредитному ринку, стабільності монетарного ринку в країні, рівня облікової ставки національного банку. Як правило, комерційні банки за основу позичкового процента беруть облікову ставку національного банку з додачею маржі. Маржа(від франц. marge - край) - різниця між процентною ставкою за наданий банком кредит і ставкою, яку сплачує банк за куплені ресурси. На розмір процентної ставки на мікроекономічному рівні впливають: мета використання кредитних ресурсів, розмір кредиту, термін його використання та ступінь ризику. Розрізняють переважно два види норми процента за кредит:

1) ринкову, котра складається під дією кон'юнктури монетарного ринку;

2) середню норму процента, що складається на монетарному ринку за певний період.

Застосовуються процентні ставки фіксовані (постійні), які протягом певного періоду не змінюються, і плаваючі (змінні). Час, впродовж якого процентна ставка залишається незмінною, називають процентним періодом.

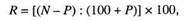

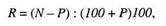

Проблема захисту позичкового капіталу особливо актуальна в періоди економічної нестабільності й інфляції. Ось чому потрібно відслідковувати номінальну і реальну процентні ставки. Номінальна процентна ставка- це ціна грошової позики, що визначається як відношення річного доходу, отриманого на позичковий капітал, до суми позики без урахування зміни рівня цін під тиском інфляційного процесу. Реальна ставка процентавизначається шляхом порівняння між собою товарних еквівалентів з урахуванням інфляційного впливу. Розраховується вона за формулою:

де R - реальна процентна ставка; N- номінальна процентна ставка; Р - річне зростання цін.

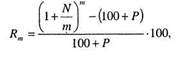

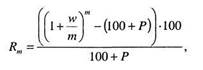

Якщо процентна ставка за кредит нараховується частіше, ніж за рік, то річна процентна ставка обчислюється за формулою:

де т - кількість разів нарахування процентів протягом року.

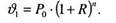

Норма позичкового процента за кредитами обчислюється за формулою:

де Н - норма позичкового процента; Д - дохід, отриманий на позичений капітал; К- сума наданого кредиту.

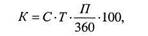

Депозитна ставка на основі простих процентів розраховується так:

де К - розмір плати за користування коштами; С - сума депозиту чи кредиту; Т- термін користування грошима (у днях); Я- процентна ставка.

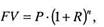

Дана формула ефективно використовується для обрахунків короткострокового депозиту. Для нарахування заощаджувальних вкладів довготермінового зберігання вживається формула:

де FV- розмір плати за користування коштами; Р - сума наданих коштів; R - процентна ставка; п - кількість періодів.

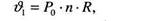

Простий процент нараховується за початковим вкладом у кінці одного банківського терміну. Його обчислення виконується на основі такої формули:

де Ро - початкова сума вкладу; п - кількість нарахувань у роках; R - ставка процента (десятковий дріб).

Складні проценти нараховуються з урахуванням нарощення суми у попередньому періоді. Для цього використовується така формула:

Ставка процента реальна (R) розраховується за формулою:

де N- номінальна річна процентна ставка, %; Р - річне зростання цін, %.

Якщо проценти нараховуються частіше, ніж раз на рік, то ставка процента реальна обчислюється за формулою:

де m - кількість разів нарахування процентів протягом року.

Кредитні системи

Дата добавления: 2016-07-22; просмотров: 3226;