Д. Международный опыт применения аудита эффективности

ISSAI 300 Основополагающие принципы аудита эффективности

Согласно документам международных организаций высших органов государственного контроля к основным вопросам проведения аудита эффективности относятся:

экономичность использования ресурсов – приобретение ресурсов в достаточном количестве и нужного качества при минимальных затратах

эффективность использования ресурсов – достижение максимально возможной отдачи от имеющихся в наличии ресурсов для каждого вида деятельности

результативность – соответствие фактических результатов запланированным.

Исследование методологии аудита эффективности, проведенное в ряде зарубежных стран (США, Великобритания, Канаде и др.), позволило сделать следующие принципиальные выводы:

· методики проведения аудита эффективности во многом повторяют положения общепринятых международных стандартов

аудита

· практические рекомендации по проведению аудиторских проверок адаптируются к каждой конкретной ситуации;

Аудит эффективности проводится на основе имеющихся лучших практик, установленных критериев и индикаторов эффективности, реже – на основе экспертного мнения аудитора.

Вопрос 15. Понятие, роль, цели и методы использования финансовых инструментов в формировании доходов и финансировании расходов бюджетов публично-правовых образований в РФ

Под термином «финансовые инструменты» понимаются различные формы краткосрочного и долгосрочного инвестирования, торговля которыми осуществляется на финансовых рынках.

К ним относятся денежные средства, ценные бумаги, опционы, форвардные и фьючерсные контракты, свопы и т. д. Рынок ценных бумаг объединяет часть кредитного рынка и рынка инструментов собственности. Он охватывает операции по выпуску и обращению инструментов займа (облигаций, сертификатов, векселей) инструментов собственности (акций), а также их гибридов (которые имеют признаки как облигаций, так и акций) и производных дериватов.

Облигации — это фактически долговые расписки. Их выпускает эмитент — компания (или государство, оно тоже может быть эмитентом), которой нужны деньги.

Различают:

Государственные (Российской Федерации и ее субъектов) — их выпускают, чтобы покрыть дефицит бюджета;

муниципальные — их выпускают органы местного самоуправления, как правило, чтобы профинансировать различные проекты;

корпоративные — их выпускают юридические лица для финансирования своей деятельности.

Депозиты:

Средства федерального бюджета могут размещаться на банковских депозитах в кредитных организациях в случае их соответствия требованиям законодательства. Размещение средств федерального бюджета на банковских депозитах осуществляется Федеральным казначейством.

РЕПО

РЕПО (от англ. repo – repurchase agreement) – вид сделки, при которой ценные бумаги продаются и одновременно заключается соглашение об их обратном выкупе по заранее оговоренной цене.

Сделкой прямого РЕПО называется сделка продажи с обязательством обратной покупки ценной бумаги.

Сделкой обратного РЕПО (reverse repo) называется сделка покупки с обязательством обратной продажи ценной бумаги

В случае же РЕПО «овернайт» — то это сделка РЕПО с совершением обратной сделки на следующий день — обе части заключаются на рынке спот (первая часть — today, вторая — tomorrow).

Под биржевой сделкой РЕПО понимается сделка РЕПО, заключенная на биржевом рынке. Для заключения такой сделки в биржевой заявке указывается признак того, что заключается сделка — «РЕПО».

Хорошо развитый финансовый рынок способствует росту эффективности общественного производства за счет повышения эффективности распределения капитала в рамках национальной экономики. Развитие финансового рынка и в первую очередь рынка акций способствует удлинению горизонта инвестиционных проектов, реализуемых в национальной экономике, способствует реализации долгосрочных проектов, в наибольшей степени влияющих на конкурентоспособность национальной экономики в отдельном будущем. Развитый финансовый рынок создаёт широкий круг финансовых инструментов, облегчающих задачу управления макроэкономической стабильностью.

Эффективно работающий финансовый рынок выполняет важную макроэкономическую функцию, способствуя перераспределению инвестиционных ресурсов, обеспечивая их концентрацию в наиболее доходных и перспективных отраслях и одновременно отвлекая финансовые ресурсы из отраслей, которые не имеют четко определенных перспектив развития. Таким образом финансовый рынок является одним из немногих возможных финансовых каналов, по которым сбережения перетекают в инвестиции. В то же время рынок ценных бумаг предоставляет инвесторам возможность хранить и преумножать их сбережения.

Вопрос 16. Финансовый контроль как функциональный элемент управления финансами, его необходимость, виды и органы, которые его осуществляют на различных уровнях финансовой системы РФ

Определение: финансовый контроль - это контроль за законностью и целесообразностью действий в области образования, распределения и использования денежных фондов государства и субъектов местного самоуправления в целях эффективного социально-экономического развития страны и отдельных регионов.

Виды:

· бюджетный, банковский, таможенный, налоговый, валютный (по содержанию)

· предварительный, текущий, последующий (по времени проведения)

· обязательный и инициативный

Необходимость: роль финансового контроля в социально-экономических преобразованиях выражается в том, что при его проведении проверяются, во-первых, соблюдение установленного правопорядка в процессе финансовой деятельности государственными и общественными органами, предприятиями, учреждениями, организациями, гражданами и, во-вторых, экономическая обоснованность и эффективность осуществляемых действий, соответствие их задачам государства. Таким образом, он служит важным способом обеспечения законности и целесообразности проводимой финансовой деятельности.

Уровни финансовой системы + органы финансового контроля:

· Государственный уровень(органами контроля являются: министерство финансов; счетная палата Российской Федерации; министерство по налогам и сборам; федеральная служба налоговой полиции; ЦБ РФ; контрольно-счетные органы субъектов Российской Федерации; контрольно-счетные органы муниципальных образований; федеральное казначейство; органы (должностные лица) исполнительной власти субъектов Российской Федерации; финансовые органы субъектов Российской Федерации; органы (должностные лица) исполнительной власти местных администраций; финансовые органы муниципальных образований)

· Уровень предприятий, организаций(финансовые службы предприятия: бухгалтерия, финансовые отделы, службы внутреннего аудита, ревизионные комиссии; аудиторские фирмы)

· Уровень домохозяйств(прямого воздействия государство на финансы домохозяйств не оказывает, взаимодействие происходит через налоговые органы и органы социальной защиты населения)

В органах государственной власти развитых стран Запада прослеживается ряд тенденций в государственном управлении, заключающихся в переключении фокуса с четкого выполнения текущих операций и управления финансами на управление результатами деятельности в долго- и среднесрочном периоде, усложнении методов управления госрасходами.

Повышение качества внутреннего финансового контроля и аудита предполагает проведение следующих мероприятий:

• разработка и совершенствование нормативного и методического обеспечения внутреннего финансового контроля и аудита;

• внедрение риск-ориентированного планирования внутреннего финансового аудита;

• внедрение системы внешней и внутренней оценки качества внутреннего финансового контроля и аудита на основе установленных количественных показателей эффективности деятельности должностных лиц в сфере внутреннего финансового контроля и аудита;

• анализ и учет международных стандартов внутреннего финансового контроля и аудита.

Вопрос 17. Понятие, классификация, методы оценки и управления рисками в корпоративных финансах

Управление рисками - это целенаправленный поиск и организация работы по снижению степени риска, искусство получения и увеличения дохода (выигрыша, прибыли) в неопределенной хозяйственной ситуации.

Оценка представляет собой качественное и количественное описание выявленных рисков, определение таких характеристик, как вероятность и размер возможного ущерба.

Риск - это любое событие или действие, которое может помешать компании достигнуть тактических и стратегических целей.

Классификация основных видов риска:

§ Рыночный риск (изменения конъюнктуры рынка: колебания цен, курсы валют, котировки ценных бумаг)

§ Кредитный риск (неспособностью контрагента полностью или частично выполнить свои кредитные обязательства)

§ Риск ликвидности (вероятность получения убытка из-за недостатка денежных средств и неспособности выполнить свои обязательства)

§ Инвестиционный риск (нарушение графика или превышения бюджета => увеличение срока окупаемости, недополучение выручки)

§ Операционный риск (ошибки, непрофессиональные или противоправные действия персонала, сбой в работе оборудования)

§ Юридический риск (потери в результате изменения законодательства, несоответствие документов законодательным нормам)

§ Налоговый риск (потери в результате изменения налогового законодательства, а также непрофессиональных или противозаконных действий персонала)

§ Информационный риск (утечка информации и использование ее конкурентами, технические сбои каналов передачи информации)

§ Маркетинговый риск (недополучения прибыли из-за снижения объема реализации или цены товара)

Методы оценки риска:

Ø Статистические (Имитационное моделирование, Технология «Risk Metrics»);

Ø оценки целесообразности затрат;

Ø экспертных оценок;

Ø аналитические (Анализ чувствительности, Метод сценариев);

Ø оценки финансовой устойчивости и платежеспособности;

Ø метод использования аналогов;

Ø комбинированный.

Методы управления рисками:

· Уклонение - отказе от совершения рискового мероприятия. Включает Поглощение ( признании ущерба и отказе от его страхования) и Лимитирование (установление лимита, т.е. предельных сумм расходов, продажи, кредита и т.п.)

· Управление активами и пассивами преследует цель тщательной балансировки наличных средств, вложений и обязательств, с тем чтобы свести к минимуму изменения чистой стоимости.

· Диверсификация - уменьшение совокупной подверженности риску за счет распределения средств между различными активами, цена или доходность которых слабо коррелированы между собой (непосредственно не связаны).

· Страхование риска предварительное резервирование ресурсов, предназначенных для компенсации ущерба от ожидаемого проявления различных рисков.

Хеджирование - страхование рисков от неблагоприятных изменений цен на любые товарно-материальные ценности по контрактам и коммерческим операциям, предусматривающим поставки (продажи) товаров в будущих периодах.

Вопрос 18. Понятие, классификация и основные тенденции развития финансовых инноваций в РФ

Финансовые инновации предполагают применение методов осуществления сделок с новыми видами финансовых активов или новых операций с действующими активами и пассивами с целью эффективного использования финансовых ресурсов.

Под финансовыми инновациями понимается создание и использование новых или усовершенствованных финансовых инструментов, технологий, институтов и рынков, главной целью которых является эффективное перераспределение финансовых ресурсов, повышение доходности, ликвидности активов, минимизация рисков.

Финансовые инновации можно разделить на несколько групп: финансовые инструменты, финансовые технологии, финансовые институты, финансовые рынки. При этом следует отметить, что финансовые инновации неразрывно связаны с

использованием информационных технологий.

Тенденции и финансовые инновации:

· Механизм секьюризации: форма привлечения финансирования путем выпуска ценных бумаг, обеспеченных активами, генерирующими стабильные денежные потоки (портфель ипотечных кредитов, автокредитов, лизинговые активы, коммерческая недвижимость, генерирующая стабильный рентный доход и др.) Сущность секьюритизации заключается в преобразовании займов в пакеты ценных бумаг, передаваемых за плату инвесторам.

· Блокчейн-технология представляет собой четко структурированную базу данных с определенными правилами построения цепочек транзакций и доступа к информации, которая исключает кражу данных, мошенничество, нарушение имущественных прав и т.д. В России блокчейн-технологии находятся на стадии становления.

· Краудинвестинг – финансовый инструмент для привлечения капитала в стартапы и предприятия малого бизнеса от широкого круга микроинвесторов. Данная индустрия сильно проигрывают западным странам в России, но у нас есть такие порталы, как Boomstarter, Planeta и Smipon

· P2P кредитования – финансовый рынок займов, кредитование между частными лицами (банки в процессе кредитования участия не принимают).

· Блокчейн протоколы – используется для контроля финансовых операций крупных компаний, отслеживания эмиссии ценных бумаг и обмена данными о ситуации на рынке.

· Российский центробанк планирует внедрять технологию SupNech (Supervision Technology), которая позволит более эффективно анализировать аффилированность заемщиков, прогнозировать спрос на наличность, анализировать и прогнозировать стабильность кредитных организаций и выявлять мошеннические операции.

· Использование искусственного интеллекта. Искусственный интеллект помогает в прогнозировании потребности компании в оборотном капитале и финансировании канала поставок (англ. supply chain), а технология распределенного реестра (блокчейн) применяется для отправки платежей, а также выпуска и отслеживания оборота.

· Технология страхования Zendrive способна оценивать стиль вождения, который использует покупатель и предлагает ему подходящий страховой пакет.

· Использование мобильных приложений для инвестиций. Сервисы Robinhood и Fundrise позволяют вкладывать денежные средства в ценные бумаги, валюты, недвижимость и цифровые деньги, такие как Биткоин и Эфириум.

Вопрос 19. Государственные программы как метод эффективного планирования государственных расходов: понятие, роль, виды и текущее состояние в РФ

Госпрограмма— это документ стратегического планирования, содержащий комплекс планируемых мероприятий, взаимоувязанных по задачам, срокам осуществления, исполнителям и ресурсам, и инструментов государственной политики, обеспечивающих в рамках реализации ключевых государственных функций достижение приоритетов и целей государственной политики в сфере социально-экономического развития и обеспечения национальной безопасности Российской Федерации.

Государственные программы Российской Федерации разрабатываются на период, определяемый Правительством Российской Федерации.

Государственные программы Российской Федерации включают в себя подпрограммы, содержащие в том числе ведомственные целевые программы и отдельные мероприятия органов государственной власти РФ.

В 2011 году были утверждены 2 государственные программы «Доступная среда» и «Информационное общество». В период с 2012 по 2013 годы были разработаны и утверждены еще 37 государственных программ.

В соответствии с требованиями Бюджетного кодекса Российской Федерации в 2014 году 39 государственных программ были актуализированы и приведены в соответствие с утвержденными параметрами федерального бюджета на 2014 год и плановый период 2015–2016 гг. Также в 2014 году была утверждена государственная программа «Социально-экономическое развитие Арктической зоны Российской Федерации на период до 2020 года», первым годом реализации которой был определен 2015 год.

Актуализация государственных программ и приведение их в соответствие с утвержденными параметрами федерального бюджета на 2015 год и плановый период 2016–2017 гг. не осуществлялась ввиду приостановления до 1 января 2016 года действия советующей нормы Бюджетного кодекса РФ.

Программно-целевой метод бюджетного планирования заключается в системном планировании выделений бюджетных средств в соответствии с утвержденными целевыми программами, составляемыми для осуществления экономических и социальных задач.

Роль: Этот метод планирования финансовых ресурсов способствует соблюдению единого подхода к формированию и рациональному распределению фондов финансовых ресурсов по конкретным программа и проектам, и их концентрации и целевому использованию, улучшению контроля. Все это повышает уровень эффективности освоения средств.

Целевые программы подразделяются на:

- программы развития отраслей;

- программы развития регионов;

- программы решения социальных задач.

Целевые программы как документ содержат набор разделов, включая цели и задачи, ожидаемые от реализации результаты, заказчика программы, исполнителей, мероприятия и меры по годам реализации и объемы финансирования в целом и по годам.

Нормативный метод планирования расходов и выплатиспользуется в основном при планировании средств на финансирование бюджетных мероприятий и составлении смет бюджетных учреждений.

Нормы устанавливаются законодательными или подзаконными актами.

В последнее десятилетие в нашей стране этот метод бюджетного планирования и финансирования неуклонно расширяется. Этому способствуют разработка и осуществление многих федеральных и региональных экономических, социальных, экологических и других программ. Следует полагать, что в перспективе этот метод будет находить все более широкое распространение.

Вопрос 20. Государственный бюджет: понятие, классификация доходов и расходов, и источники финансирования дефицита в условиях международных санкций

Государственный бюджет – Форма образования и расходования денежных средств, предназначенных для финансового обеспечения задач и функций государства и местного самоуправления.

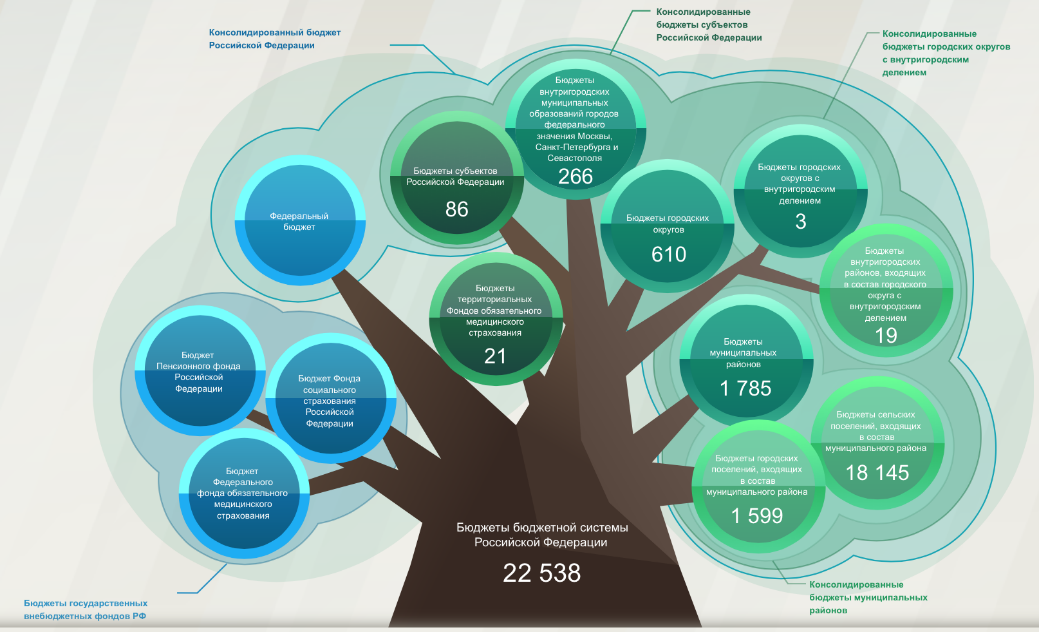

Консолидированный бюджет - свод бюджетов бюджетной системы Российской Федерации на соответствующий территории (за исключением бюджетов государственных внебюджетных фондов) без учета межбюджетных трансфертов между этими бюджетами.

Государственный бюджет составляется правительством и утверждается высшими законодательными органами. По окончании финансового года Правительство Российской Федерации должно отчитаться об исполнении бюджета..

· доходная часть – показывает источники денежных средств бюджета;

· расходная часть – показывает, на какие цели направляются аккумулированные государством средства.

Источники доходов:

- налоговые доходы:

а) налог на прибыль;

б) налоги на товары и услуги, лицензионные сборы;

в) налоги на совокупный доход;

г) налоги на имущество;

д) налоги на внешнюю торговлю и внешнеэкономические операции;

е) прочие налоги и сборы;

- неналоговые доходы:

а) доходы от продажи имущества, находящегося в государственной и муниципальной собственности

б) доходы от продажи земли;

в) административные платежи и сборы;

г) штрафные санкции (за налоговые нарушения);

д) доходы от внешнеэкономической деятельности;

- безвозмездные перечисления:

а) от бюджетов других уровней;

б) от государственных внебюджетных фондов;

в) от государственных организаций.

г)от нерезидентов

Собственные доходы бюджетов – это виды доходов, закрепленные законодательством РФ на постоянной основе полностью или частично за соответствующими бюджетами. К собственным доходам бюджетов относятся: налоговые доходы, закрепленные законодательством РФ, неналоговые доходы и безвозмездные перечисления.

К регулирующим доходам бюджетов относятся федеральные и региональные налоги и иные платежи с установленными нормативами отчислений (в процентах) в бюджеты других уровней на очередной финансовый год, а также на долговременной основе (не менее чем на три года).

Источниками финансирования дефицита федерального бюджета являются (для всех 3 уровней) :

1) внутренние источники в следующих формах:

- кредиты, полученные Российской Федерацией от кредитных организаций в валюте Российской Федерации;

- государственные займы, осуществляемые путем выпуска ценных бумаг от имени Российской Федерации;

- бюджетные кредиты, полученные от бюджетов других уровней бюджетной системы Российской Федерации;

- поступления от продажи имущества, находящегося в государственной собственности;

- сумма превышения доходов над расходами по государственным запасам и резервам;

- изменение остатков средств на счетах по учету средств федерального бюджета;

2) внешние источники в следующих формах (не актуальны во время санкций):

- государственные займы, осуществляемые в иностранной валюте путем выпуска ценных бумаг от имени Российской Федерации;

- кредиты правительств иностранных государств, банков и фирм, международных финансовых организаций, предоставленные в иностранной валюте, привлеченные Российской Федерацией.

Государственный бюджет в кризисные годы не был достаточно эффективным. Он не включал средств для стимулирования отраслей, которые могли бы стать локомотивами социально-экономического развития. Финансирование Министерства обороны в 2017 году сократилось на 3% . Постепенно снижаются расходы на агропромышленный комплекс

Вопрос 21. Понятие финансовой работы в частном и государственном секторах, типовые функциональные обязанности финансиста, а также роль и виды профессиональной сертификации специалистов сферы финансов

Финансист в частном секторе экономике - как состоятельный предприниматель, осуществляющий деятельность в финансовой сфере, так и обычный наёмный работник, отвечающий по долгу службы за финансовые операции своей компании. Это профессионал, который качественно управляет финансовыми потоками и разрабатывает эффективные финансовые стратегии.

Финансист в государственном секторе экономики - государственный или муниципальный служащий, занимающийся комплексным прогнозированием, эффективным бюджетированием и распределением финансовых ресурсов.

Финансовый директор отвечает за:

· финансовую политику

· корпоративное планирование

Функции финансового директора: Обеспечение потребности бизнеса в деньгах.; Планирование и координация деятельности предприятия.; Обеспечение эффективности организации.; Обеспечение всех заинтересованных лиц информацией, необходимой для принятия решений.; Обеспечение экономической безопасности предприятия.

Финансовому директору подчиняются казначей и главный бухгалтер

Полномочия Казначея:

· финансовые исследования и анализ

· управление заемным капиталом

· управление инвестициями и ценными бумагами

· страхование рисков

· управление ликвидностью

Функции:

· осуществлять сбор и анализ информационного и статистического материала.

· планировать, распределять и управлять движением финансовых потоков и рабочим капиталом.

Полномочия главного бухгалтера:

· организация бухгалтерского учета

· управленческий учет

· анализ затрат и прибыли

· финансовый учет

· внутренний контроль и аудит

· налоговое планирование

Функции:

· Формирование учетной политики с разработкой мероприятий по ее реализации.

· Руководство составлением отчетности и ведением бухгалтерского учета и на предприятии.

· Оказание методической помощи работникам структурных подразделений предприятия по вопросам контроля, бухгалтерского учета и отчетности.

· Осуществление мер, направленных на устранение непроизводительных затрат и потерь, выявление внутрихозяйственных резервов.

· Обеспечение составления расчетов по зарплате, перечислений и начислений сборов и налогов в бюджеты разных уровней, а также платежей в банковские учреждения.

· Внедрение современных информационных технологий и технических средств.

· Обеспечение безопасных и здоровых условий труда для подчиненных сотрудников, контроль соблюдения ими требований нормативных, законодательных и правовых актов по охране труда.

· Контроль правильности и своевременности оформления бухгалтерской документации.

1. CFA (Chartered Financial Analyst) — это международный сертификат финансового аналитика. CFA считается одним из самых престижных и узнаваемых сертификатов в сфере финансовой и инвестиционной деятельности, «золотой стандарт».

2. CIMA — ориентирована на финансистов и управленцев высшего звена. Основная цель — развитие управленческих навыков.

3. MBA — престижная степень для управленцев различного уровня. Ценность во многом определяется престижем бизнес-школы, аккредитациями и преподавательским составом. Для финансистов есть специализированные учебные программы «MBA-Финансы».

4. CPA — квалификация имеет высокую ценность для специалистов финансового учета. Основной упор на изучение МСА и МСФО, налогообложения. Это обучение является обязательным для тех, кто планирует работать финансистом или бухгалтером в Америке.

5. ACCA — популярная квалификация среди аудиторов, налоговиков, финансистов, бухгалтеров. Главный акцент на подробном изучении налогообложения, финансового учета, права, МСФО.

22. Профессиональная этика и преступления в финансовой сфере: понятие, актуальные примеры и проблемы развития проф. Фин. этики в современных российских условиях.

Профессиональная этика в сфере финансов - специализированный свод нравственных норм и правил, которыми должны руководствоваться в профессиональной деятельности работники сферы финансов.

Национальные и корпоративные этические кодексы разрабатываются на базе международных. Так Кодекс этики членов института профессиональных финансистов разработан на основе Кодекса этики МФБ (Международной федерации бухгалтеров).

В национальных и международных этических кодексах закреплены аналогичные принципы и нормы, против которых не возникает каких-либо возражений. Так, для достижения профессиональных целей (достоверность, профессионализм, высокое качество услуг, уверенность пользователей услуг) профессиональный финансист (аудитор) обязан соблюдать ряд исходных условий и фундаментальных принципов: честность, объективность, профессиональная компетентность и должная тщательность, конфиденциальность, профессиональное поведение, соблюдение регламентирующих документов и т.п.

Этика финансиста включает в себя:

· Честность и порядочность. Финансист обязан:

- избегать фактических или возможных конфликтов интересов;

- отказываться от любых подарков, гостеприимства и т. д., то есть, от того, что может оказать влияние на его последующие действия;

- сообщать и передавать кому бы то ни было как благоприятную, так и неблагоприятную информацию, а также оценки и мнения профессионалов.

· Компетентность. Финансист обязан:

- достичь необходимого уровня профессиональной компетенции путем постоянного повышения квалификации;

- выполнять свои профессиональные обязанности в соответствии с действующими законами, правилами и стандартами;

- формировать полные и четко оформленные заключения и рекомендации после проведенного анализа соответствующей информации.

· Конфиденциальность. Финансист обязан:

- не раскрывать конфиденциальную информацию, полученную в процессе выполнения работы, за исключением случаев, требуемых законом;

- воздерживаться от использования конфиденциальной информации для неэтичных или незаконных целей как персонально, так и через третьих лиц.

· Объективность. Финансист обязан:

- формировать и передавать достоверную и объективную информацию;

- полностью раскрывать всю соответствующую информацию, необходимую для более полного понимания пользователем представленных отчетов, комментариев и рекомендаций.

Для нашей страны проблема видится в том, что большинством специалистов ощущается более слабая связь (или не ощущается вовсе) между продуктом их труда и запросами внешних пользователей информации.

При отсутствии полноценного общественного интереса и общественного порицания неэтичного профессионального поведения процесс интериоризации (переводу общепринятых профессиональных этических принципов во внутренние установки, личные убеждения отдельного специалиста) представляется проблематичным. Дисциплинарные меры взыскания, такие как замечание, предупреждение, приостановление членства в общественной профессиональной организации, исключение из членов общественной профессиональной организации остаются недейственными.

Финансовые преступления — общественно опасные деяния, посягающие на финансово-экономические отношения, урегулированные нормами финансового (в том числе налогового, валютного) права, по формированию, распределению, перераспределению и использованию фондов денежных средств (финансовых ресурсов государства), органов местного самоуправления, иных хозяйствующих субъектов.

Правонарушения, совершаемые в финансовой сфере, можно условно поделить на несколько категорий:

· Посягательства на экономические и общественные взаимоотношения (нарушение работы фондовых рынков, кредитных компаний, отрицательное влияние на формирование государственного бюджета и другие деяния).

· Посягательства на финансовые капиталы, находящиеся в частных руках.

· Преступления, совершаемые в сфере предпринимательства.

· Незаконное банкротство.

· Случаи налоговой махинации.

Пример: нелегальный бизнес, уклонение от уплаты налогов, подделка банкнот и т.д.

Вопрос 23. Финансовые ресурсы коммерческих организаций, структура и стоимость их финансирования, а также методы расчета стоимости капитала (ставки дисконтирования).

Финансовые ресурсы – совокупность фондов денежных средств, находящихся в распоряжении государственных, муниципальных образований, организаций, домохозяйств, создаваемых в процессе распределения и перераспределения стоимости валового внутреннего продукта, национального богатства, поступлений от внешнеэкономической деятельности

Финансовые ресурсы коммерческих организаций

Доходы – финансовые ресурсы, получаемые от непосредственной экономической деятельности организаций:

1. Прибыль

2. Проценты по депозитам, дивиденды и проценты по ценным бумагам, курсовые разницы

3. Средства от реализации не основной продукции

4. Средства от сдачи в аренду имущества

Поступления – финансовые ресурсы, получаемые организациями не от осуществления непосредственной экономической деятельности:

1. Взносы в уставный капитал

2. Субсидии, бюджетные инвестиции

3. Пожертвования, гранты

4. Кредиты, займы

5. Страховые выплаты

Накопления – доходы и поступления прошлых финансовых периодов, не использованные ранее и сохраненные в форме финансовых резервов:

1. Амортизационные и резервные фонды

2. Банковские вклады, ценные бумаги, паи инвестиционных фондов, сертификаты и др.

3. Иностранная валюта

К основным источникам формирования финансовых ресурсов коммерческой организации относятся:

- выручка от реализации продукции, работ и услуг;

- выручка от прочей реализации (например, выбывших основных фондов, производственных запасов и т.п.);

- внереализационные доходы (полученные штрафы, дивиденды и проценты по ценным бумагам и др.);

- бюджетные средства;

- средства, поступившие в порядке перераспределения финансовых ресурсов внутри вертикально интегрированных структур и отраслей.

Направлениями использования финансовых ресурсов коммерческой организации являются: платежи в бюджеты разного уровня и внебюджетные фонды, уплата процентов за пользование кредитом, погашение ссуд, страховые платежи, финансирование капитальных вложений, увеличение оборотных средств, финансирование научно-исследовательских и опытно-конструкторских работ, выполнение обязательств перед собственниками коммерческой организации (например, выплата дивидендов), материальное поощрение работников предприятия, финансирование их социальных нужд, благотворительные цели, спонсорство и т.п

Дата добавления: 2021-06-28; просмотров: 698;