Показатели эффективности и интенсивности использования капитала. Методика их расчета и анализа

Бизнес в любой сфере деятельности начинается с определенной суммы денежной наличности, за счет которой приобретается необходимое количество ресурсов, организуется процесс производства и сбыт продукции. Капитал в процессе своего движения проходит три последовательные стадии кругооборота: заготовительную, производственную и сбытовую (рис. 13.8).

Рис. 13,8. Стадии кругооборота капитала На первой стадии предприятие приобретает необходимые ему основные фонды, производственные запасы; на второй стадии часть средств в форме запасов поступает в производство, а часть используется на оплату труда работников, выплату налогов, платежей по социальному страхованию и другие расходы; заканчивается она выпуском готовой продукции. На третьей стадии готовая продукция реализуется, и на счет предприятия поступают денежные средства, причем, как правило, превышающие первоначальную сумму на величину полученной прибыли от бизнеса. Следовательно, чем быстрее капитал сделает кругооборот, тем больше Предприятие получит и реализует продукции при одной и той же сумме капитала за определенный отрезок времени. Задержка движения средств на любой стадии ведет к замедлению оборачиваемости капитала, требует дополнительного вложения средств и может вызвать значительное ухудшение финансового состояния предприятия.

Достигнутый в результате ускорения оборачиваемости эффект выражается в первую очередь в увеличении выпуска продукции без до-

|

полнительного привлечения финансовых ресурсов. Кроме того, за счет ускорения оборачиваемости капитала увеличивается сумма прибыли, так как обычно к исходной денежной форме капитал возвращается с приращением. Если производство и реализация продукции являются убыточными, то ускорение оборачиваемости средств ведет к ухудшению финансовых результатов и «проеданию» капитала. Из сказанного следует, что нужно стремиться не только к ускорению движения капитала на всех стадиях кругооборота, но и к его максимальной отдаче, которая выражается в увеличении суммы прибыли на рубль капиталам. Повышение доходности капитала достигается рациональным и экономным использованием всех ресурсов, недопущением их перерасхода, потерь на всех стадиях кругооборота. В результате капитал вернется к своему исходному состоянию с прибылью.

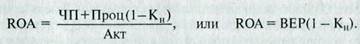

Таким образом, эффективность использования капитала характеризуется его доходностью (рентабельностью), а интенсивность его использования - скоростью оборота.

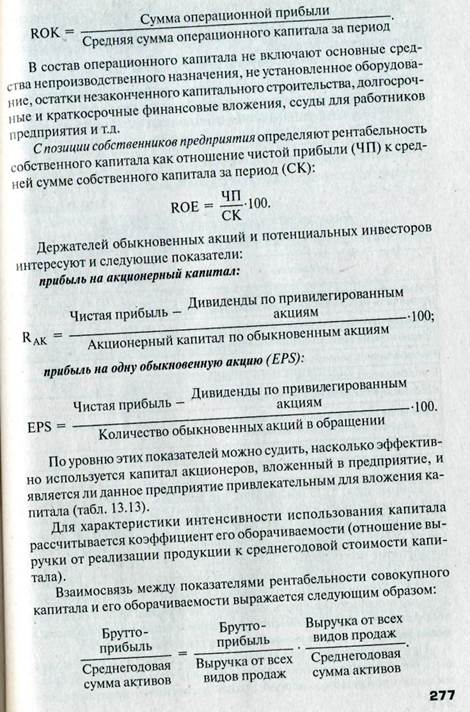

В зависимости от того, с чьих позиций оценивается деятельность предприятия, существуют разные подходы к расчету показателей рентабельности капитала.

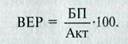

С позиции всех заинтересованных лиц (государства, собственников и кредиторов) общая оценка эффективности использования совокупных ресурсов производится на основании показателя рентабельности совокупного капитала, который определяют отношением общей суммы брутто-прибыли до выплаты налогов и процентов к средней сумме совокупных активов предприятия за отчетный период:

Данный показатель рентабельности показывает, сколько прибыли зарабатывает предприятие на рубль совокупного капитала, вложенного в его активы. Он характеризует доходность всех активов, вверенных руководству, независимо от источника их формирования.

С позиции собственников и кредиторов определяют рентабельность совокупного капитала отношением чистой прибыли и процентов за кредиты с учетом налоговой экономии к средней сумме совокупных активов за отчетный период:

Рентабельность операционного капитала, непосредственно задействованного в основной (операционной) деятельности предприятия, рассчитывается следующим образом:

|

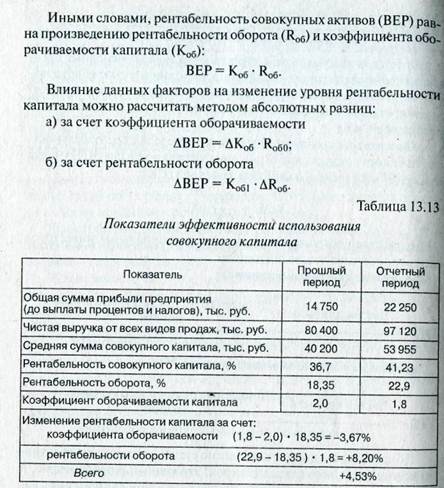

Данные табл. 13.13 показывают, что доходность капитала за отчетный год повысилась в целом на 4,53% (41,23-36,7), в том числе из-за роста рентабельности продаж — на 8,2%. Из-за замедления оборачиваемости капитала его доходность снизилась на 3,67%. Очевидно, что предприятие может достичь значительного успеха за счет мер, направленных на ускорение оборачиваемости капитала (увеличения объема продаж, сокращения неиспользуемых активов и т.д.). Поэтому последующий анализ должен быть направлен на изучение причин снижения коэффициента оборачиваемости капитала и поиска резервов его роста с целью увеличения уровня рентабельности совокупных активов.

Причин низкой рентабельности производства продукции может быть очень много: низкий уровень производительности труда, организации производства, неприбыльный ассортимент продукции, не-

полное использование производственных мощностей с сопутствующими высокими постоянными издержками производства, избыточные коммерческие и административные расходы и т.д.

Дата добавления: 2016-10-18; просмотров: 3686;