Оценка эффективности использования заемного капитала. Эффект финансового рычага

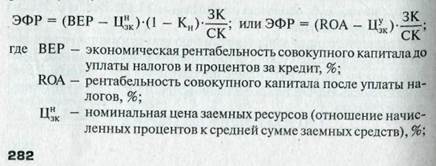

Одним из показателей, применяемых для оценки эффективности использования заемного капитала, является эффект финансового рычага (ЭФР):

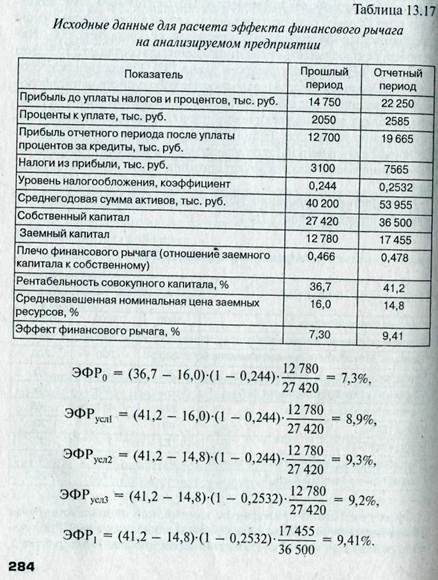

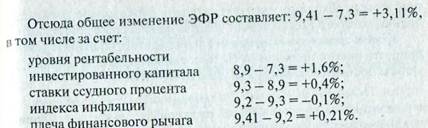

сформировав свои активы на 50% за счет собственных средств и на 50% за счет заемных средств, увеличило рентабельность собственного ка-питала на 7,6% за счет того, что за кредитные ресурсы оно платит c учетом налоговой экономии 7,6% [10- (1 - 0,24)], а рентабельность совокупного капитала после уплаты налогов (ROA) составляет 15,2%. Используя данные табл. 13.17, рассчитаем эффект финансового рычага за прошлый и отчетный год на анализируемом нами предприятии и факторы изменения его уровня.

|

Следовательно, в сложившихся условиях выгодно использовать заемные средства в обороте предприятия, так как в результате этого повышается размер собственного капитала.

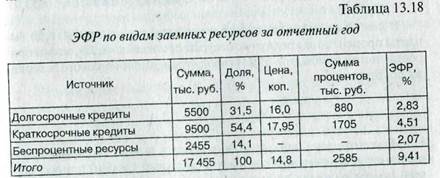

Эффект финансового рычага можно рассчитывать не только в целом по всему заемному капиталу, но и по каждому его источнику (долгосрочным, краткосрочным кредитам банка, займам, товарным кредитам, кредиторской задолженности, беспроцентным заемным ресурсам и т.д.). Тогда в вышеприведенную формулу нужно подставлять не средневзвешенную цену заемного капитала, а цену конкретного его источника, например среднюю ставку процента за краткосрочные кредиты банка или средний процент купонных выплат по

облигациям и т.д.

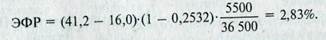

К примеру, используя данные табл. 13.17 и 13.18, рассчитаем ЭФР

по долгосрочным кредитам банка:

Аналогичные расчеты сделаны и по другим заемным ресурсам. Полученные результаты, представленные в табл. 13.18, позволяют оценить долю каждого вида заемных средств в формировании уровня ЭФР.

Таким образом, привлекая заемные ресурсы, предприятие миле! увеличить собственный капитал, если рентабельность инвестированного капитала окажется выше цены привлеченных ресурсов. Однако

|

при этом необходимо учитывать степень финансового риска, для оценки которого рассчитывают уровень финансового левериджа.

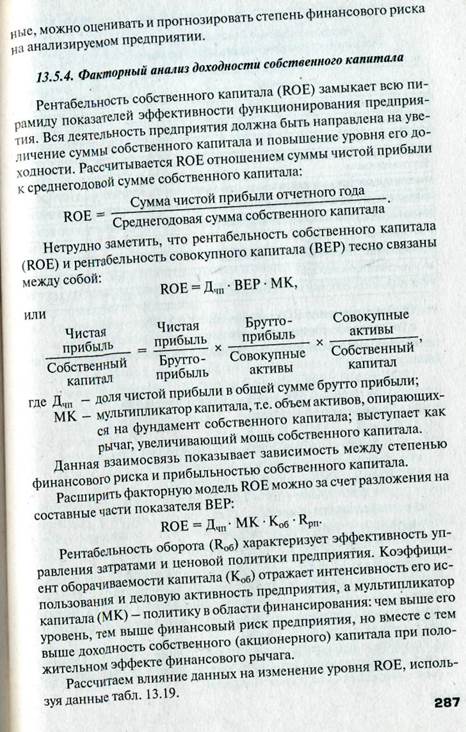

Уровень финансового левериджа измеряется отношением темпов прироста чистой прибыли (АЧП %) к темпам прироста прибыли до уплаты процентов по обслуживанию долга (АП%):

Он показывает, во сколько раз темпы прироста чистой прибыли превышают темпы прироста прибыли, заработанной для себя и для кредиторов. Это превышение обеспечивается за счет использования заемных средств. Увеличивая или уменьшая плечо рычага в зависимости от сложившихся условий, можно влиять на прибыль и доходность собственного капитана.

Возрастание финансового левериджа сопровождается повышением степени финансового риска, связанного с возможным недостатком средств для выплаты процентов по кредитам и займам. Незнание тельное изменение темпов прибыли в условиях высокого финансового левериджа может привести к значительному изменению чистой, прибыли, что опасно при спаде производства.

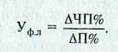

Рассчитаем уровень финансового левериджа по данным анализируемого предприятия.

В нашем примере темп прироста общей суммы прибыли до выплаты процентов за кредитные ресурсы составляет 48,2%, а темп прироста чистой прибыли — 53%. Отсюда уровень финансового левериджа составляет:

На основе этих данных можно сделать вывод, что при сложившейся структуре источников капитала каждый процент прироста общей суммы прибыли до выплаты процентов обеспечивает увеличение чистой прибыли на 1,1 %. В такой же пропорции будут изменяться данные показатели и при спаде производства. Используя эти дан-

|

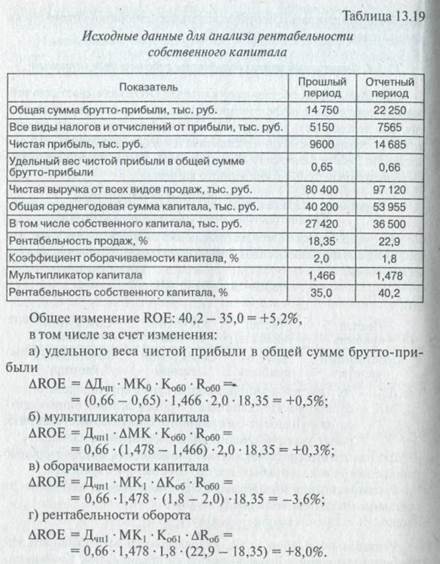

Следовательно, доходность собственного капитала повысилась в основном из-за повышения уровня рентабельности продаж. Остальные факторы оказали незначительное влияние на ее уровень. В связи с замедлением оборачиваемости капитала доход на рубль собственного капитала снизился на 3,6 коп.

Углубить анализ рентабельности собственного капитала можно за счет более детального изучения причин изменения каждого факторного показателя исследуемой модели.

Дата добавления: 2016-10-18; просмотров: 4280;