Анализ состояния дебиторской задолженности

Большое влияние на оборачиваемость капитала, вложенного в оборотные активы, а следовательно, и на финансовое состояние предприятия оказывает увеличение или уменьшение дебиторской задолженности. Искусство управления дебиторской задолженностью

заключается в оптимизации общего ее размера и обеспечении своевременной ее инкассации.

Резкое увеличение дебиторской задолженности и ее доли в оборотных активах может свидетельствовать о неосмотрительной кредитной политике предприятия по отношению к покупателям, либо об увеличении объема продаж, либо о неплатежеспособности и банкротстве части покупателей. Сокращение дебиторской задолженности оценивается положительно, если оно происходит за счет сокращения периода ее погашения. Если же дебиторская задолженность уменьшается в связи с сокращением отгрузки продукции, то это свидетельствует о снижении деловой активности предприятия.

Следовательно, рост дебиторской задолженности не всегда оценивается отрицательно, а снижение — положительно. Необходимо различать нормальную и просроченную задолженность. Наличие последней создает финансовые затруднения, так как предприятие будет ощущать недостаток финансовых ресурсов для приобретения производственных запасов, выплаты заработной платы и др. Кроме того, замораживание средств в дебиторской задолженности приводит к замедлению оборачиваемости капитала. Просроченная дебиторская задолженность означает также рост риска непогашения долгов и уменьшение прибыли. Поэтому каждое предприятие заинтересовано в сокращении сроков погашения причитающихся ему платежей. Ускорить платежи можно путем совершенствования расчетов, своевременного оформления расчетных документов, предварительной оплаты, применения вексельной формы расчетов и т.д.

В процессе анализа нужно изучить динамику, состав, причины и давность образования дебиторской задолженности, установить, нет ли в ее составе сумм, нереальных для взыскания, или таких, по которым истекают сроки исковой давности (табл. 13.12). Если такие имеются, то необходимо срочно принять меры по их взысканию (оформление векселей, обращение в судебные органы и др.).

Источники информации: баланс, материалы первичного и анна- литического бухгалтерского учета, а также «Приложение к балансу» (форма № 5).

Работник, занимающийся управлением дебиторской задолжен- ностью, должен сосредоточить внимание на наиболее старых долгах и уделить больше внимания крупным суммам задолженности.

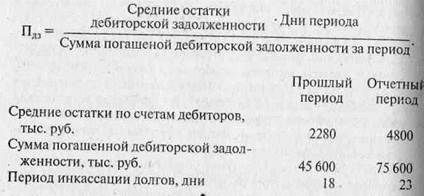

Важно изучить также качество и ликвидность дебиторской задолженности. Одним из показателей, используемых для этой цели является период оборачиваемости дебиторской задолженности (Пдз) или период инкассации долгов. Он равен времени между отгрузкой товаров и получением за них наличных денег от покупателей:

Для характеристики качества дебиторской задолженности определяется и такой показатель, как доля резерва по сомнительным долгам в общей сумме дебиторской задолженности. Рост уровня данного коэффициента свидетельствует о снижении качества последней.

На анализируемом предприятии за отчетный год период инкассации дебиторской задолженности возрос с 18 до 23 дней, а доля резерва по сомнительным долгам - от 3 до 5%, что свидетельствует о снижении ее качества.

Особую актуальность проблема неплатежей приобретает в условиях инфляции, когда происходит обесценение денег. Чтобы подсчитать убытки предприятия от несвоевременной оплаты счетов дебиторами, необходимо от просроченной дебиторской задолженности вычесть ее сумму, скорректированную на индекс инфляции за этот срок.

13Л. 6. Анализ остатков и движения денежных средств

Управление денежными средствами имеет такое же значение, как и управление запасами и дебиторской задолженностью. Искусство управления оборотными активами состоит в том, чтобы держать нз счетах минимально необходимую сумму денежных средств, которые 270

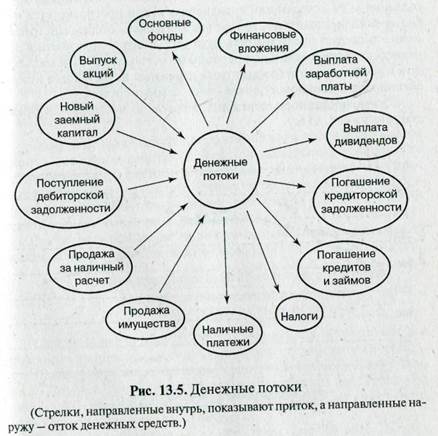

нужны для текущей оперативной деятельности. Сумма денежных средств, которая необходима эффективно управляемому предприятию, — это, по сути дела, страховой запас, предназначенный для покрытия кратковременной несбалансированности денежных потоков; его должно хватить для производства всех первоочередных платежей. Поскольку денежные средства, находясь в кассе или на счетах в банке, не приносят дохода, а их эквиваленты — краткосрочные финансовые вложения — имеют невысокую доходность, их нужно иметь в наличии на уровне безопасного минимума (рис. 13.5).

Увеличение или уменьшение остатков денежной наличности на счетах в банке обусловливается уровнем несбалансированности денежных потоков, т.е. притоком и оттоком денег. Превышение положительного денежного потока над отрицательным денежным потоком увеличивает остаток свободной денежной наличности, и наоборот,

|

превышение оттоков над притоками приводит к нехватке денежный средств и увеличению потребности в кредите.

В финансовом анализе и менеджменте различают такие понятия, как валовой и чистый денежные потоки, Валовой денежный поток – это совокупность всех поступлений и расходования денежных средств в анализируемом периоде. Чистый денежный поток — это разность между положительным и отрицательным потоками денежных средств.

Денежные потоки планируются, для чего составляется план до-ходов и расходов по операционной, инвестиционной и финансовой деятельности на год с разбивкой по месяцам, а для оперативного уп-- равления — по декадам или пятидневкам. Если прогнозируется избыточный денежный поток на протяжении довольно длительного времени, то следует предусмотреть пути выгодного использования денежных средств. В отдельные периоды может возникнуть недостаток денежной наличности (дефицитный денежный поток). Тогда нужно спланировать источники привлечения заемных средств.

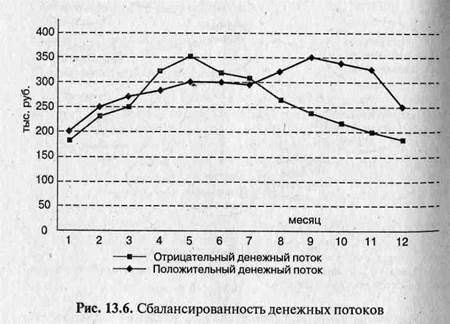

Сбалансированность денежных потоков по месяцам года представлена на рис. 13.6.

Из рисунка видно, что на анализируемом предприятии денежные потоки не сбалансированы: в I, III.и IV кварталах ожидается излишек, а во II - недостаток денежных средств.

В процессе анализа необходимо также изучить динамику остатков денежной наличности на счетах в банке и период нахождения капитала в данном виде активов.

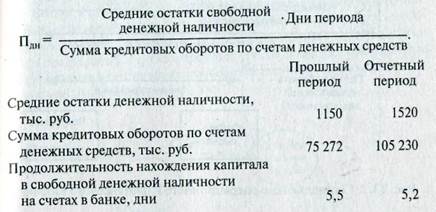

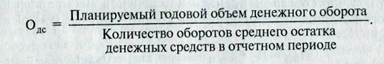

Период нахождения капитала в денежной наличности (Пдн) определяется следующим образом:

Приведенные данные свидетельствуют о том, что за отчетный год период нахождения капитала в денежной наличности уменьшился на 0,3 дня, что следует оценить положительно. При отсутствии просроченных платежей это свидетельствует об организации более планомерного поступления и расходования денежных средств, т.е. о лучшей сбалансированности денежных потоков.

Для расчета прогнозируемой суммы остатка денежных средств можно использовать следующую формулу:

Следует также определить продолжительность операционного и финансового циклов и оценить интенсивность денежного потока.

Операционный цикл, как видно из рис. 13.7, включает в себя период от момента поступления на склад предприятия приобретенных товарно-материальных ценностей до поступления денег от покупателей за реализованную им продукцию.

|

Сложив продолжительность всех стадий кругооборота, получим общую продолжительность операционного цикла (П0ц):

|

Анализ динамики финансового цикла и его составляющих позволит установить, на каких стадиях кругооборота произошло замедление оборачиваемости денежных средств, и разработать мероприятия, направленные на более интенсивное их использование.

Сокращение финансового цикла оценивается положительно. Это свидетельствует о повышении интенсивности использования денежных средств. Как видно из вышеприведенной формулы, этому будет способствовать не только сокращение операционного цикла, но и некоторое замедление погашения кредиторской задолженности. Если товары приобретаются на условиях предоплаты, то финансовый цикл будет больше операционного на период от перечисления денег поставщикам до получения товаров.

Дата добавления: 2016-10-18; просмотров: 9712;