Види державної податкової політики і пріоритети її розвитку в Україні

Ефективність державного податкового менеджменту багато в чому залежить від типу прийнятої податкової політики. Цим пояснюється важливість класифікації податкової політики. Її можна провести за декількома функціональними критеріями:

- за масштабністю і тривалістю цілей;

- залежно від пріоритетів загальної цільової і стратегічної спрямованості;

- за територіальною ознакою;

- за вузькою спеціалізацією.

За масштабністю і тривалістю цілей і завдань слід розрізняти: стратегічну (зазвичай довготривалу, на термін від трьох і більше років) і тактичну (від року до трьох років) складові загальної податкової політики. Стратегія і тактика повинні доповнювати і розвивати одна одну. Якщо тактичні завдання постійно змінюються, не вирішуючись до кінця і суперечать загальній податковій стратегії, то сумнівно очікувати від такої податкової політики дієвого позитивного результату.

Залежно від пріоритетів загальної цільової спрямованості заходів у сфері управління податковим процесом слід виокремити такі різновиди податкової політики:

- фіскальну;

- регулюючу;

- контрольно-регулятивну;

- комбіновану (рівноважну).

Фіскальнийтип податкової політики характеризується тим, що наріжним каменем її є пріоритет максимально можливого збільшення доходів без урахування стратегічних інтересів економіки країни, регіонів і платників податків. Різновидом такої політики є політика «високих податків» з властивими їй великою кількістю податків і зборів, високими податковими ставками і надмірним податковим тягарем, мінімумом податкових пільг, «ножицями» тягаря нарахованих і сплачених податків тощо.

У регулюючійподатковій політиці акцент ставиться на посиленні регулюючої ролі податків (навіть за умов збитковості реалізації їх фіскального потенціалу). Такій політиці властиві надмірне захоплення податковими пільгами, пільговими економічними зонами і податковими режимами, слабкість податкового контролю, встановлення ставок податків на рівні, що не забезпечує мінімальних потреб держави у фінансових ресурсах тощо.

Контрольно-регулятивнаполітика в чистому вигляді зустрічається украй рідко і обумовлена, як правило, або слабкістю виконання податками фіскальної і регулюючої функцій, або тривалістю проведення державою жорсткої політики «високих податків». Це призводить до масового ухилення підприємствами та громадянами від оподаткування і відтоку легальної економіки в «тінь». Держава, не змінюючи практично елементи податкового процесу, намагається відшкодувати фіскальні і економічні втрати репресивними контрольними заходами, штрафами, іншими санкціями.

Усі перелічені типи податкової політики мають очевидні суттєві недоліки. Тому ефективною, збалансованою зазвичай є тільки комбінована податкова політика (стратегія і тактика), спрямована на максимальну реалізацію в комплексі всіх функцій податків.

Комбінована(рівноважна) податкова політика орієнтована на створення умов для стабільного і рівномірного забезпечення бюджетної системи податковими доходами. Їх збільшення досягається за рахунок зростання легальних обсягів виробництва, споживання та доходів, активізації інвестиційної діяльності та ефективного функціонування системи податкового контролю за умов оптимізації ставок основних податків і податкового тягаря, раціоналізації складу та структури податкової системи, податкових пільг і податкових санкцій, підвищення рівня добровільної сплати податків і зниження заборгованості за розрахунками з бюджетом.

У реальному житті складно, а іноді неможливо провести чіткі межі між першими трьома типами податкової політики. Як правило, податкова політика, що проводиться державою, має комбінований (з переважанням рис однієї з них), але не завжди рівноважний (збалансований) характер. Тому найважливіше завдання держави – розроблення ефективної комбінованої податкової стратегії і тактики.

Залежно від стратегічної спрямованості державного регулювання слід розрізняти стимулюючу і стримуючу податкову політику. Останній тип податкової політики можливий для країн із розвиненою ринковою економікою в періоди, коли виникає необхідність запобігання кризі перевиробництва і встановлення за цих умов жорсткіших податкових режимів. Для країн, що знаходяться в умовах стагфляції, мова може йтися тільки про ефективну стимулюючу політику.

За територіальною ознакою податкову політику умовно можна розділити на державну та місцеву. Умовно тому, що на цей час місцеві органи влади в Україні не володіють поки що відповідними податковими правами і повноваженнями, достатніми для проведення самостійної податкової політики. Проте державною залишиться прерогатива розроблення основних напрямків податкової стратегії і тактики, в межах яких регіони і органи місцевого самоврядування повинні формувати свою податкову політику. Це необхідно для дотримання і зміцнення принципу єдності податкового простору і податкової політики на території всієї країни.

За ознакою вузької спеціалізації виокремлюють такі види:

- інвестиційну політику;

- соціальну політику;

- митну політику;

- політику у сфері застосування спеціальних податкових режимів;

- політику податкового регулювання доходів тощо.

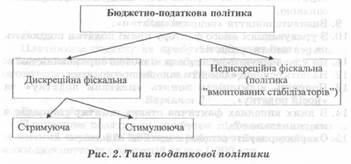

Дискреційноюполітика називається тоді, коли уряд свідомо вносить зміни в податкову систему і витрати бюджету з метою впливу на реальний валовий внутрішній продукт (ВВП), зайнятість, інфляцію. Таким чином, при проведенні дискреційної політики зміни в податковій системі залежать від рішень уряду.

Дискреційна політика може бути стимулюючою і стримуючою.

Вважається, що стимулюючу політикудоцільно проводити при економічному спаді.

Вона передбачає зменшення податкових вилучень з доходів громадян із метою збільшення сукупного попиту.

Стримуюча бюджетно-податкова політикадоцільна тоді, коли економіка знаходиться в стані надмірного підйому і попит перевищує пропозицію. У такому випадку виникає інфляція попиту і з’являється необхідність обмеження споживчих витрат населення. Це можна зробити або зменшуючи витрати бюджету, або збільшуючи податкові вилучення шляхом підвищення ставок оподаткування чи раціоналізації податкових пільг.

Недискреційна бюджетно-податкова політикаабо політика «вмонтованих стабілізаторів», базується на теоретичному припущенні, що податкова система сама по собі має здатність автоматично впливати на економічний цикл, тому що навіть без її зміни податкові вилучення збільшуються при зростанні ВВП і зменшуються при його спаді, тобто має місце стабілізуючий ефект. Найбільш високий цей ефект при прогресивній податковій системі, що передбачає збільшення податкових вилучень поряд зі збільшенням доходів. Поняття «податки – вмонтовані стабілізатори» ввів Дж. М. Кейнс.

У фінансовій науці виділяють такі три форми податкової політики:

1. Політика максимальних податків. При проведенні такої політики держава застосовує достатньо високі податкові ставки, скорочує податкові пільги і запроваджує нові податки з метою максимального збільшення суми податкових надходжень. За умови, коли відсутні економічні, соціальні і політичні передумови для проведення політики максимальних податків (економічна криза, надзвичайний політичний стан, війна), зразу ж проявляються негативні наслідки:

- скорочення фінансових ресурсів у податкоплатників робить неможливим забезпечення економічного росту і суттєво скорочує обсяги розширеного відтворення в суспільстві;

- небажання платити високі податки спотворює податкову етику платника податку і породжує таке суспільно-соціальне зло, як ухилення від сплати податків;

- масово розвивається тіньова економіка, основою якої є просте викачування фінансових ресурсів із національного багатства суспільства і переведення їх на закордоні рахунки іноземних банків.

2. Політика економічного розвитку. Держава в максимально можливих розмірах податкового навантаження враховує не тільки фіскальні інтереси, а більше уваги приділяє економічним інтересам податкоплатників. Послаблюючи податкове навантаження на бізнес, держава стимулює нарощення фінансових ресурсів у податкоплатників і створює умови для розширення суспільного відтворення. Основна мета при проведенні такої політики – збільшення економічного росту шляхом покращення інвестиційної активності за рахунок найбільш вигідного податкового клімату. Але при проведенні такої політики випливають і наступні недоліки:

- скорочення податкових надходжень неминуче призводить до недофінансування певних соціальних програм, освіти, охорони здоров’я, науки;

- суттєво скорочується сфера суспільних благ, тобто тих благ, які опосередковано оплачуються за рахунок бюджетних видатків;

- обмежується вплив держави на процеси споживання, на зайнятість і скорочується соціальний захист малозабезпечених верств населення.

А тому, така політика за своєю економічною значущістю й суспільно-соціальними негараздами виправдовує себе лише за умови, коли вона використовується як засіб державного регулювання в період стагнації економіки.

3. Політика виважених податків. Суть такої політики полягає у встановленні такого рівня оподаткування, який би максимально забезпечив фіскальні інтереси держави і одночасно не підтримав би економічних інтересів податкоплатників. Політика збалансування інтересів при проведенні податкових маніпуляцій вимагає високої фіскальної техніки і виваженої податкової етики податкоплатників із одночасним системним контролем зі сторони держави за всім процесом оподаткування.

Наявність різних форм здійснення податкової політики засвідчує багатогранність внутрішнього змісту соціально-економічного поняття податкової політики. Хоча по суті податкова політика, будучи складовою економічної і фінансової політики, багато в чому накладається саме на них і залежить від дивергенції економічної і фінансової політики.

Перед українським урядом та іншими суб’єктами державного податкового менеджменту постає найважливіше стратегічне завдання – створення податкового режиму, здатного забезпечити повне і своєчасне справляння податків в достатньому обсязі для фінансування необхідних державних витрат і створити сприятливі умови для пришвидшеного економічного зростання.

Негативними факторами, що вплинули на вирішення цих проблем, стали основні напрями податкової політики в 90-х рр. минулого століття, зокрема:

- орієнтація податкової системи і елементів окремих податків (ставок, податкових баз) на виконання переважно фіскальної функції, що призводить до ефекту зайвої фіскальності (наприклад, високі ставки примушують платників податків ухилятися від оподаткування і приховувати доходи від оподаткування, в результаті бюджет недоотримує необхідних сум);

- орієнтація податкової системи на непрямі форми оподаткування – 65-70 % всіх податкових доходів бюджету припадає на інфляційні, економічні дестимулюючі непрямі податки на бізнес (на виробництво і імпорт);

- надлишковий сукупний тягар нарахованих податків на виробничу сферу (в середньому 45-50 коп. на 1 грн виручки від реалізації продукції);

- надлишковий тиск податкових нарахувань на оплату праці (майже 40 коп. на 1 грн заробітної плати);

- неефективність системи податкових пільг, її відірваність від інвестиційної діяльності.

Незважаючи на реалізовані останніми роками урядом заходи у сфері реформування оподаткування, ще тривалий час основними пріоритетами ефективної податкової політики залишаться такі її стратегічні напрями:

1. проведення реструктуризації і переорієнтація цільової спрямованості податкової системи України. Необхідно змінити структуру податкової системи, виявити «тіньові» фінансові потоки, побудувати оподаткування таким чином, щоб зацікавити підприємства і підприємців у легалізації обсягів виробництва, експорту, продажу і доходів (прибутку, оплати праці, підприємницького і валового доходів). У податковій системі необхідно змінювати співвідношення між непрямі податками на бізнес і прямими прибутковими, особистими податками у напрямку збільшення частки прямих податків до рівня не менше 50 % всіх податкових доходів. Потрібно підвищити значущість майнових податків та змістити акцент на реальне оподаткування в податковій політиці;

2. забезпечення зростання податкових надходжень до бюджетів і позабюджетних фондів всіх рівнів виключно за рахунок нарощування обсягів виробництва, продажу та доходів;

3. зниження податкового тягаря на виробничу сферу до оптимального для України рівня на основі оптимізації податкових ставок і впорядкування податкової бази основних податків, що визначають структуру доходів бюджету.

2.2. Сутність державного податкового планування

Державне податкове планування повинне забезпечити виконання встановлених законом кількісних та якісних показників у процесі поточного виконання бюджетів і позабюджетних фондів всіх рівнів, а також реалізацію довготривалих напрямків економічної та податкової політики держави. Кінцевою метою державного податкового планування є забезпечення реалізації всіх функцій податків, включаючи максимальний рівень сплати запланованих обсягів податкових надходжень за всіма їх видами.

Завдання податкового планування неоднозначні. Вони відрізняються залежно від того, хто їх ставить – державні органи чи керівники підприємницьких структур. Відповідно, сфера податкового планування неоднорідна, вона поділяється на:

1) загальнодержавне податкове планування, основним завданням якого є регламентація оподаткування і контроль за сплатою податків, зборів і обов’язкових платежів,

2) корпоративне податкове планування, основним завданням якого є сплата податків, зборів і обов’язкових платежів, а також їх оптимізація.

При податковому плануванні та прогнозуванні реалізуються не тільки фіскальні завдання, але й закладаються основи оптимізації тактики і стратегії податкового регулювання і контролю.

Державне податкове плануванняє сукупністю форм і методів визначення економічно обґрунтованих (оптимальних) податкових параметрів і рішень відповідних державних органів управління, спрямованих на реалізацію функцій податків і забезпечення максимально можливого обсягу податкових надходжень до бюджетів усіх рівнів у межах заданих параметрів податкового потенціалу.

Державне податкове планування вирішує такі основні завдання:

- формування правового поля та податкового законодавства;

- побудова раціональної податкової системи з огляду на конкретні соціально-економічні ситуації, що базується на оптимальних параметрах сукупного податкового тягаря і структури системи податків;

- оптимізація об’єктів оподаткування та податкової бази;

- розроблення раціональної системи податкових знижок та пільг;

- розроблення податкового бюджету на майбутній фінансовий рік і середньострокову перспективу.

Залежно від періоду, цілей і завдань розрізняють

- оперативне (на місяць, квартал),

- поточне (на один фінансовий рік)

- стратегічне (довгострокове) податкове планування.

В основі поточного і стратегічного планування лежать прогнозні параметри податкового потенціалу.

Під податковим потенціаломслід розуміти здатність бази оподаткування в межах будь-якої адміністративної одиниці забезпечувати доходи у вигляді податкових надходжень (йдеться не про фактичну суму надходжень, а саме здатність, можливість).

Стратегічний податковий потенціал визначається як прогнозований обсяг сукупної податкової виручки, отриманої у сфері виробництва і обігу після вирахування сукупних витрат. Серед найбільш суттєвих чинників, що визначають стратегічний податковий потенціал виокремлюють обсяг грошової маси в обігу, залежні від нього параметри ВВП, майнові та трудові чинники виробництва, індекси цін, інфляції тощо.

Тактичний податковий потенціал визначається як сумарна величина прогнозованого обсягу податкових надходжень, що розраховується з урахуванням стратегічного податкового потенціалу і податкових ставок.

Стратегічне податкове планування перебуває у тісному зв’язку з перспективною оцінкою прибутковості території, тобто з визначенням стратегічного податкового потенціалу. Інструментом, за допомогою якого здійснюється така оцінка, є прогнозування податкових надходжень.

У цілому процес податкового планування на державному рівні можна подати у вигляді наступної послідовності:

- встановлюються цілі, на досягнення яких орієнтована система оподаткування;

- розробляються методи і конкретні заходи з реалізації поставлених цілей;

- розмежовуються податкові повноваження і доходні джерела між органами влади і управління різних рівнів;

- визначаються і встановлюються конкретні пропорції розподілу податків між бюджетами різних рівнів, що складають основу податкового планування;

- складається прогнозний розрахунок загальної суми податків, що справляються на певній території (адміністративній одиниці), результатом має стати забезпечення економічно обґрунтованих планових показників;

- визначаються загальні обсяги податкових надходжень на короткострокову і довгострокову перспективи на основі прогнозних розрахунків зміни прибутковості підприємств, окремих галузей, економіки в цілому на державному і регіональному рівнях.

Необхідно відзначити єдність поточного і стратегічного податкового планування. Без ретельного опрацьовування перспектив розвитку оподаткування, здійсненого з урахуванням можливих змін зовнішнього середовища, неможливо розробити реалістичні податкові плани.

Методом державного податкового планування слугує оцінка співвідношення податкового потенціалу та фактичних надходжень податків. Як результат, визначаються економічно обґрунтовані обсяги та структура надходжень податків до бюджетної системи в планованому періоді.

Тому податкове прогнозування і планування правомірно розглядати як єдиний процес, в межах якого відбувається регулярне коригування рішень, перегляд заходів щодо досягнення намічених показників на основі безперервного контролю і моніторингу змін.

Дата добавления: 2020-10-14; просмотров: 902;