Аналіз вартості капіталу

Аналіз структури пасиву балансу, що характеризує джерела коштів, свідчить про те, що основними їх видами є внутрішні джерела, позикові кошти, тимчасово запозичені кошти (кредиторська заборгованість).

Залучення того чи іншого джерела фінансування пов’язано для підприємства з певними витратами: акціонерам потрібно сплатити дивіденди, банкам – відсотки за надані їм кредити та позики. Загальну суму коштів, яку необхідно сплатити за використання певного обсягу фінансових ресурсів, називають ціною капіталу, її величина, або вартість капіталу, певною мірою визначається наявними у підприємства можливостями вибору джерел фінансування. Під вартістю капіталу слід розуміти те, у скільки обходиться підприємству весь капітал, що використовується. У широкому розумінні вартість капіталу являє собою розмір фінансової відповідальності, яку бере на себе підприємство за використання у своїй діяльності власного і позикового капіталу. У такій інтерпретації поняття «ціна (вартість) капіталу» дуже близьке за економічним змістом поняттю «рентабельність капіталу», а тому є одним із основних у теорії капіталу.

Ціна капіталу передбачає не тільки визначення відсотків, які необхідно сплатити власникам фінансових ресурсів, а й характеризує ту норму рентабельності інвестованого капіталу, яку має забезпечити підприємство, щоб не зменшити своєї ринкової вартості. Якщо підприємство бере участь в інвестиційному проекті, дохідність якого менша, ніж ціна капіталу, ціна підприємства по завершенні цього проекту зменшиться.

Отже, оцінка вартості капіталу підприємства дуже корисна для порівняльного аналізу ефективності авансування коштів у його діяльність, а також для здійснення його власної інвестиційної політики.

Така оцінка на підприємстві поступово здійснюється в кілька етапів:

1) оцінка вартості власного капіталу;

2) оцінка вартості позикового капіталу;

3) оцінка середньозваженої ціни капіталу.

Власний капітал не є безплатним з різних причин. Основною серед них є та, що капітал може бути вкладений за межами підприємства. Тому вартість власного капіталу звичайно розглядають з погляду втраченої вигоди. Наприклад, акціонер, надаючи капітал, втрачає інші можливості отримання доходу від вкладання наявних у нього коштів. Відповідно компенсацією або платою за втрачену вигоду акціонеру мають стати майбутні доходи у вигляді дивідендів і росту вартості акцій.

Проблема визначення вартості власного капіталу є складною. Невипадково в літературі, присвяченій цій проблемі, розглядаються різні підходи до визначення ціни власного капіталу. Серед них можна виділити такі:

1) на основі дивідендів;

2) на основі доходів;

3) на основі визначення ціни капітальних активів.

Перший підхід полягає в тому, що вартість власного капіталу визначається поточною вартістю дивідендів, які акціонери або отримують, або очікують отримати від підприємства. Логіка концепції полягає в тому, що явні або очікувані витрати чистого прибутку у вигляді дивідендів розглядаються як плата за власний капітал.

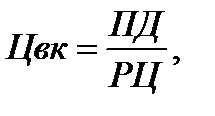

У зарубіжній практиці для розрахунку вартості власного капіталу таким способом використовують формулу:

(5.10)

(5.10)

де ПД – прогноз дивіденду на акцію;

РЦ – поточна ринкова ціна.

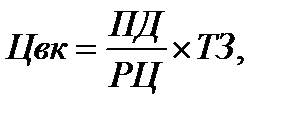

Включення у формулу прогнозного значення очікуваного темпу зростання дивідендів дає змогу уточнити розрахунок:

(5.11)

(5.11)

де ТЗ – очікуваний темп зростання дивідендів.

Однак використання цих формул у вітчизняній практиці ускладнюється відсутністю стабільної інвестиційної та дивідендної політики, стабільного рівня очікуваного чистого прибутку та деяких інших умов.

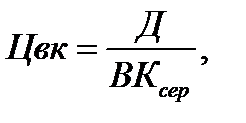

Тому спрощеним варіантом розрахунку є така формула визначення ціни власного капіталу:

(5.12)

(5.12)

де Д – дивіденди, сплачені у звітному періоді

ВКсер – середня величина власного капіталу

Недолік такого способу розрахунку полягає в тому, що формула оперує оцінками вартості власного капіталу за звітний, тобто минулий, період. Іншими словами, модель має історичний характер і не враховує ні можливі зміни в структурі капіталу, які можуть мати місце в майбутньому періоді, ні зміни в очікуваннях акціонерів щодо виплати їм дивідендів. Тому при виборі способу розрахунку цього показника слід виходити з цілей аналізу, наявності задовільної з погляду надійності інформації, професійного судження аналітика.

У цілому дивідендний підхід до визначення ціни власного капіталу є зрозумілим та наочним, у чому полягають його переваги. Акціонери не нададуть капітал, якщо натомість не отримають дивіденди. Звідси дивіденди і є плата за власний капітал, а вартість капіталу визначається співвідношенням першого показника до другого.

Разом з тим такий підхід має також і суттєвий недолік, пов’язаний з тим, що при його використанні не враховується капіталізована частина прибутку, тобто частина чистого прибутку, що залишається на підприємстві (реінвестується).

Включення в розрахунок вартості власного капіталу тільки тієї частини чистого прибутку, яка буде сплачена акціонерам у вигляді дивідендів, призводить до її зниження. Саме тому вважаємо, що нерозподілений прибуток слід розглядати як джерело фінансування, що бере участь у формуванні активів і має ціну. Ціна дорівнює величині доходів, яку отримали б акціонери в результатів повного розподілення чистого прибутку.

На цьому припущенні ґрунтується другий підхід – дохідний, який передбачає включення повного розміру прибутку, що залишається в розпорядженні підприємства. Проблеми використання цього підходу пов’язані з надійністю прогнозу очікуваного чистого прибутку і, власне, існуванням ринкової вартості акцій.

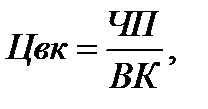

Варіантом розрахунку ціни власного капіталу в межах цього підходу є такий спрощений спосіб:

(5.13)

(5.13)

де ЧП – обсяг чистого прибутку за період.

Так само, як і при дивідендному підході, аналітику необхідно обирати між історичним і прогнозним значенням показників, що беруть участь у визначенні ціни власного капіталу.

Третій підхід передбачає встановлення нормальної ринкової дохідності акцій, скоригованої залежно від ступеня ризику. Для використання цього підходу необхідна інформація про оцінку рівня дохідності вільних від ризику цінних паперів, оцінку рівня дохідності цінних паперів, середніх за ступенем ризику, характеристику величини ризику. Останнім параметром виступає коефіцієнт р, який визначає величину систематичного ризику, тобто ризику, що виникає у результаті коливань дохідності на ринку цінних паперів.

При цьому підході використовують формулу:

(5.14)

(5.14)

де Rf – ставка дохідності за безризиковими вкладеннями;

Rm – середньорічний рівень дохідності звичайних акцій;

– коефіцієнт «бета».

– коефіцієнт «бета».

Складова  являє собою коригування на ризик у порівнянні з дохідністю вкладень, вільних від ризику.

являє собою коригування на ризик у порівнянні з дохідністю вкладень, вільних від ризику.

Слід мати на увазі, що необхідною умовою використання такої моделі є наявність розвинутого ринку цінних паперів.

Залучення позикового капіталу для підприємства – один зі способів розширення його діяльності. При цьому окремі види позикових коштів для підприємства мають різну вартість.

Однак незважаючи на велику кількість видів заборгованості, загальним підходом до визначення вартості позикового капіталу може бути такий: ціна позикового капіталу визначається відношенням витрат, пов’язаних із залученням фінансових ресурсів, до величини капіталу, що залучається.

Визначивши вартість окремих джерел фінансування – власного і позикового, розраховують середню вартість капіталу, яка може бути визначена як середньозважена величина вартості всіх категорій капіталу.

Головна мета розрахунку цього показника полягає в тому, щоб отримати критерій вибору для майбутніх інвестицій, які оцінюються за ставкою дохідності, достатньої, щоб компенсувати витрати вкладникам капіталу.

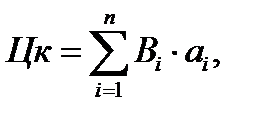

Середньозважену вартість капіталу визначають за формулою:

(5.15)

(5.15)

де Ві – вартість конкретного джерела фінансування;

аі – частка конкретного джерела фінансування в загальній сумі.

Отже, середньозважена вартість капіталу характеризує рівень компенсації вкладникам капіталу відмови від використання коштів іншим чином – поза даним підприємством. Ураховуючи, що ступінь участі різних вкладників капіталу у фінансування діяльності не рівноцінна, вартість окремих видів фінансування зважується виходячи з частки даного джерела в загальному обсязі фінансування.

ТЕМА 6

Дата добавления: 2016-07-22; просмотров: 2916;