Начало ДСЭГК: стоимость замещения основана на нефтяном паритете

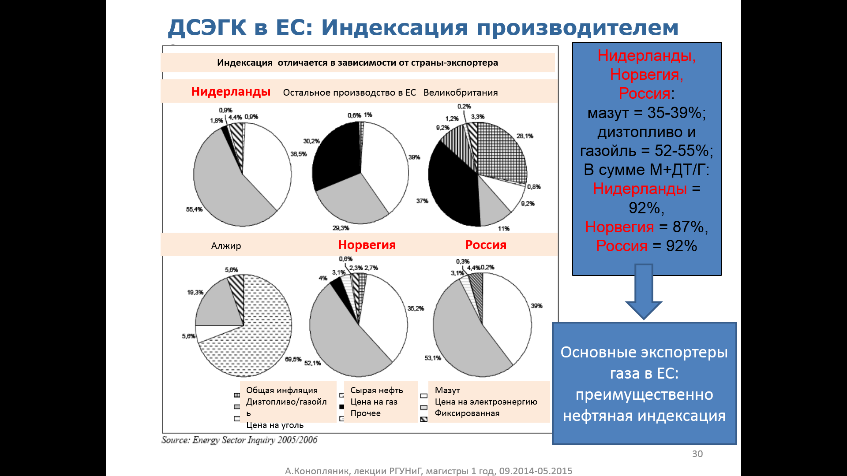

• «Стоимость замещения» соответствовала «нефтепродуктовой индексации» на этапе формирования (1962) и последующего применения Гронингенской формулы

• В 1960-е мазут (промышленность и электроэнергетика) и газойль/дизтопливо (домашние хозяйства) действительно были замещающими газ ЭР (низкая эффективность, но и низкие цены + обильные поставки из БВС-СА),

• Цена газойля/дизтоплива на 15% выше, а мазута на 30% ниже цены нефти (АРА), газойль/мазут в формуле = 60/40 (50/50) =>цена газ/нефть = 60-80%

• Опережающее сокращение доли «дешевого» мазута в формуле ведет к росту соотношения газ/нефть в сторону 100% (арифметический эффект)

• Долгосрочные контракты замораживают ситуацию, которая была на рынке на момент его заключения, а потом с помощью пересмотра формулы цены пытаются догонять меняющуюся ситуацию на рынке.

• Впоследствии – для удобства/простоты применения – от экономической сути формулы контрактной цены газа как «средневзвешенная стоимость замещения» перешли к расчету арифметического «нефтяного паритета», а от определения «стоимости замещения» у потребителя – к оценке цены нефти на границе Германии (средневзвеш. импортной) или в портах Италии (как, например, в российско-украинском контракте 2009-2019 гг.)

• ДСЭГК = фиксация формулы с нефтяным паритетом на десятилетия (несмотря на контрактную возможность пересмотра формулы); пролонгация ДСЭКГ = пролонгация действия действующей формулы с «нефтяным паритетом» несмотря на уменьшение роли нефти как замещающего газ ЭР =>инерционность контрактных структур, всегда отстающих от развития рынка =>pricereviewclauses

Черная – конкуренция газ-газ

ЛЕКЦИЯ 1-2

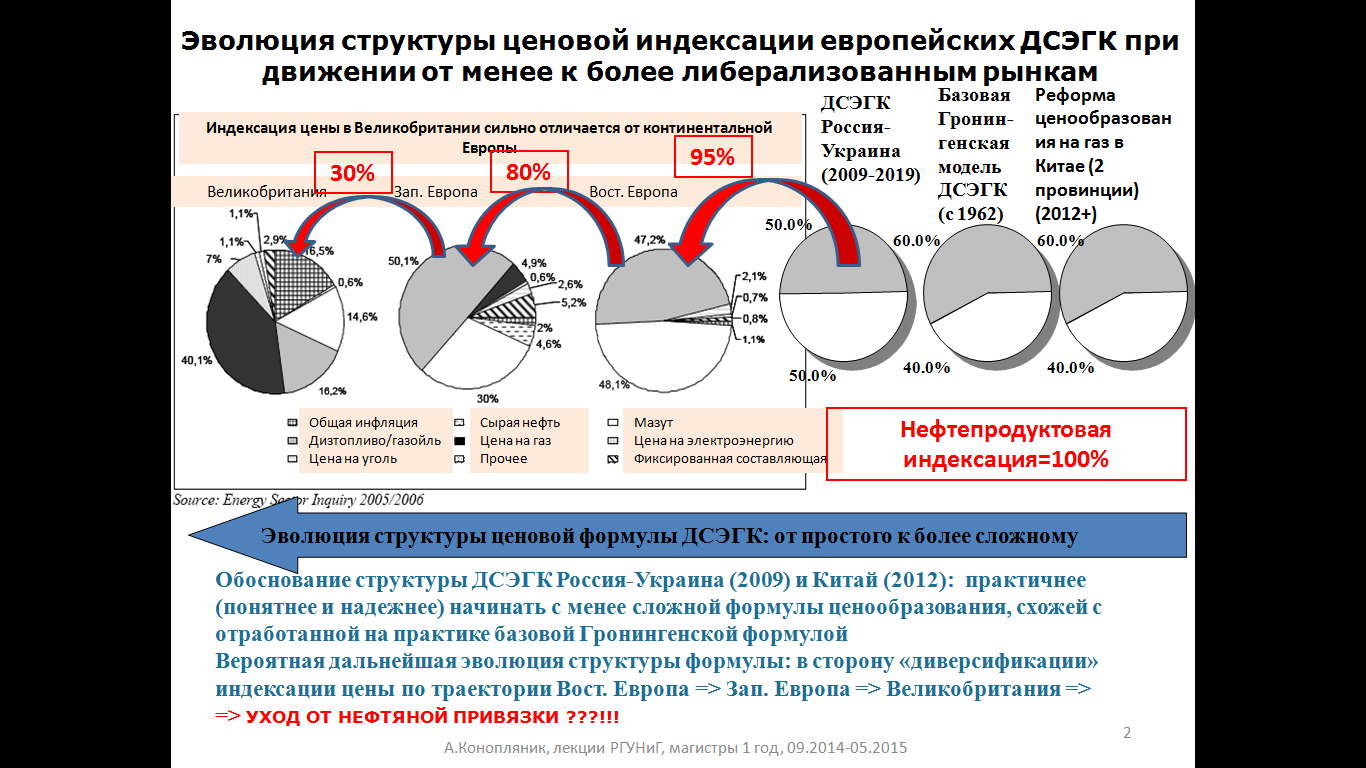

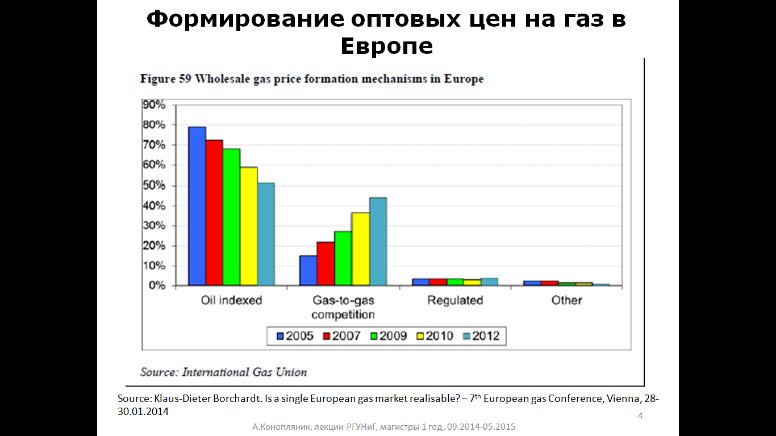

Рынок газа европейский может быть охарактеризован следующим образом, до 2009 года он был растущим, не достаток предложения, долгосрочные контракты, нефтепродуктовая индексация, после 2009 года образовался избыток предложения, расшатался механизм контрактов и ценообразования, либерализация рынка, третий энергопакет – шаг к либерализации рынка газа, появилась возможность конкурентного выбора. Произошло изменение большого цикла единой контрактной структуры и ценообразования на всем пространстве большой энергетической Европы. Гронингенская модель – инвестиционный инструмент, применяемый производителями. Снижение срочности контрактов – уже построена вся капиталоемкая инфраструктура, по мере освоения мы двигаемся от более крупных к более мелким месторождениям.

- Долгосрочные контракт Украина – Россия;

- Гронингенский контракт;

- Китайская реформа ценообразования

Величина доказанных извлекаемых запасов – это сумма накопленной добычи за полный срок его разработки.

ЛЕКЦИЯ 3-4

В контрактных структурах движение идет от долгосрочных контрактов к спотам, а в ценообразовании от простого к сложному. При вхождении газа на рынок идет привязка к тому ресурсу, с которым он должен конкурировать, поэтому нефтяная индексация (в Японии), а в Европе (нефтепродуктовая). Высокосернистые сорта нефти для азиатского региона напрямую использовались в промышленности.

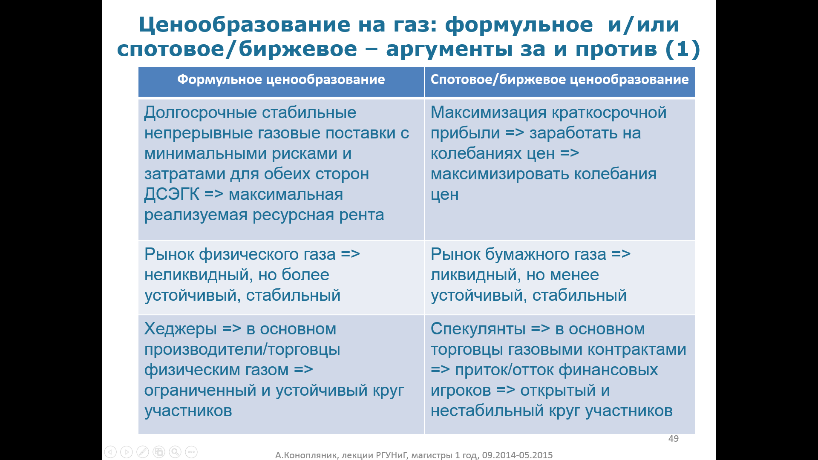

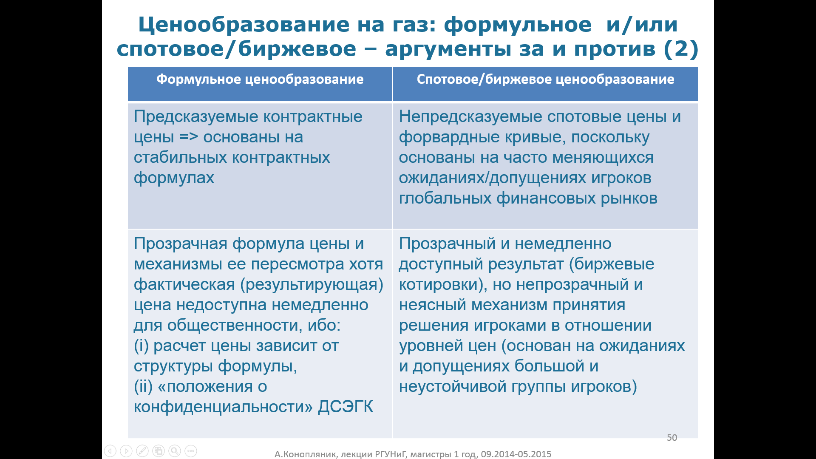

Вхождение на рынок – инвестиционный инструмент и нахождение на рынке- инвестиции окупились, две разные ситуации по гибкости ценообразования. Привязка газ-газ – рынок более либерализован. Формирование двухсегментного рынка: контрактный и спотовый, гибкий переход. Увеличение доли газовой индексации.

Рынок СПГ не имеет жесткой привязки. Через механизм – сделки замещения СПГ может оказаться в Европе. Попытка избежать конкуренции газ-газ. 2009 год - точка перелома, уменьшение доли нефтепродуктовой индексации, развитие спотовой торговли, общая либерализация рынка.

ЛЕКЦИЯ 5-6

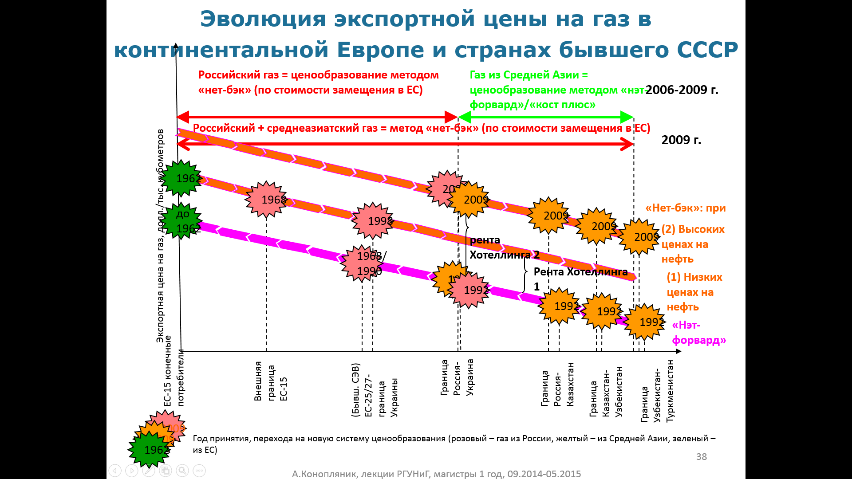

Расширение зоны спотовых сделок. Сформировались два сегмента, нефтепродуктовая индексация и конкуренция газ-газ. Два механизма ценообразования 1) костплюс: издержки производства плюс стоимость транспортировка, 2) «нет-бэк» от стоимости замещения: цена замещения газа у потребителя минус стоимость транспортировки от того пункта, от которого мы начинаем поставлять. Чем ниже цена в гроненгской модели, тем ниже расположена кривая, а чем выше, то наоборот.Чем меньше цена на рынке замещающих энергоресурсов, тем меньше рента Хотеллинга и наоборот. До 1962 года тот газ, который добывался работала формула костплюс, в 1962 году введагроннегская модель (низкие цены на нефть), промышленность практически не заметила перехода с костплюс на нет-бэк от стоимости замещения, переход не дал сильных негативных потрясений. 1968 год - первые поставки газа СССР на экспорт на базе гроненнгской модели, но проходя через страны СЭВ мы поставляли газ, соответственно, и им, но им газ поставлялся по формулам льготного ценообразования костплюс(усреднение цен, соответственно цены росли с замедлением). В 80 годы цены на нефть стали падать это привело к тому что дополнительные льготы перестали существовать. В 90 годы после распада системы СЭВ, мы продолжали им поставлять газ по льготным ценам, и закупка среднеазиатского газа тоже происходила по ценам костплюс. 1998 год произошел перевод поставок газа в странах Восточной Европы с костплюс на «нет-бэк» от стоимости замещения (цена на нефть провалилась вниз). В 2004 году переход на контрактные принципы ЕС в странах, которые пожелали вступить в ЕС после распада системы СЭВ. 2006 год - первый транзитный кризис, Россия перевела Украину с механизма костплюс на «нет-бэк» от стоимости замещения только ту часть поставок газа, которая добывалась на территории России, 15% от поставок, остальная часть- это газ, реэкспортируемый из Азии, цены на нефть стали расти привело к резкому увеличению цены на газ. 2009 год перевели оставшуюся часть поставок из России на Украину на формулу «нет-бэк» от стоимости замещения, стартовая цены оказались очень высокая.Когда в 2009 году образовался избыток предложения (экономический кризис, эффект американской сланцевой революции, повышение эффективности энергопотребления) появилось много коллизий.Разные механизмы перехода на гроненгскую модель с Украиной и Белоруссией.

Чехия ЕС разрыв между рыночной и политической ценой и динамика цен сброс вниз, чувствительность низкая. Украина и Белоруссия переход против их воли, разрыв был существенно больше, чувствительность высокая, цена вопроса достаточна велика между тем, что было бы при переходе в 1998 или в 2006(2007).

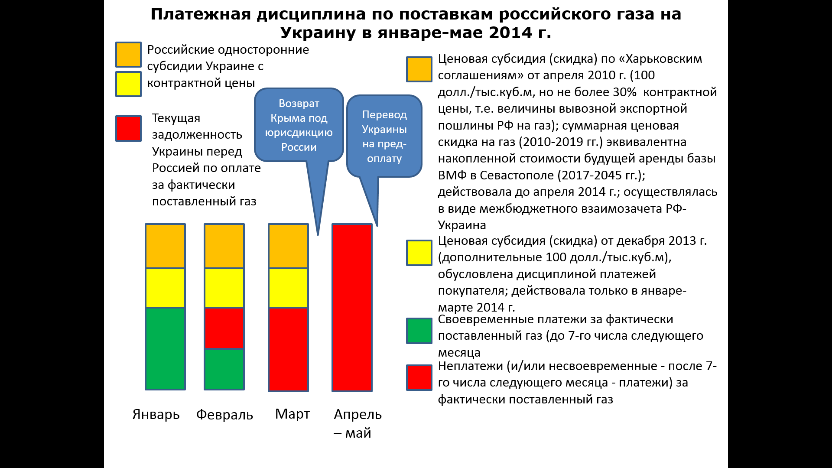

С 2009 года, когда работает долгосрочный контракт на поставку газа, логика определения уровня цен в рамках этого контракта: есть рыночная цена, которая определяется по европейской формуле с нефтепродуктовой индексацией (рыночная цена) с нее начинает работать система скидок: в 2009 году 20% скидка на год, чтобы облегчить привыкание к более высокой цене. В 2010 скидка на 100 долларов за счет механизма межбюджетного взаимозачета (продление аренды морской военной базы). Дополнительные скидки 100 долларов, если регулярно платите по контракту, то получаете скидку, а если нет, то наоборот. Отказ от штрафных санкций за недобор.

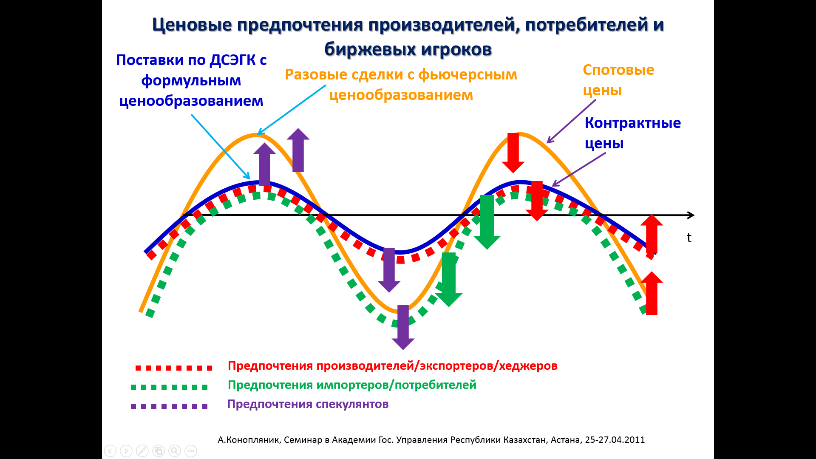

Спотовые котировки крутятся примерно вокруг траектории контрактных цен.

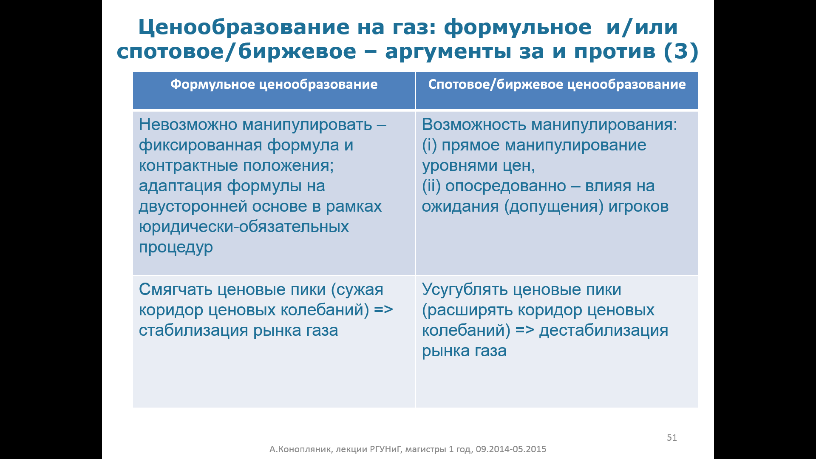

Производители, экспортеры предпочтения работать по траектории более устойчивой и предсказуемой, где разброс ценовых колебаний небольшой

Потребители все равно их интересует в данные момент времени наименьшая цена.

Спекулянты - диапазон колебаний цены должен быть больше

Неликвидный – один поставщик производитель, инвестиционные проекты, большие контракты, параметр черн=1.

Дата добавления: 2016-05-28; просмотров: 2365;