Стратегія хеджування ризиків

Одним із напрямів нейтралізації фінансових ризиків є активна стратегія нейтралізації із використанням похідних цінних паперів або введенням певних застережних умов до господарських договорів, що забезпечують прив’язку зміни результуючого показника до певного індикатора — хеджуваиня ризиків. У сучасній практиці корпоративних фінансів похідні фінансові інструменти використовуються для страхування ризиків, що пов’язані із потенційною зміною цін на певні активи, зокрема зміною валютних курсів, вартості сировини та матеріалів.

Механізм хеджування фінансових ризиків зміни цін на базові активи полягає в обґрунтуванні управлінських фінансових рішень щодо стратегії здійснення зустрічних торговельних операцій з купівлі-продажу базових активів на основі сукупності похідних фінансових інструментів. До таких інструментів відносять:

форвардні контракти;

ф’ючерсніконтракти;

опціони;

своп-контракти;

варранти та ін.

Аналізуючи особливості формування стратегій хеджування фінансових ризиків на основі зазначених вище похідних цінних паперів, необхідно наголосити на наявності функціонально- організаційних відмінностей у порядку використання похідних інструментів для цілей нейтралізації ризиків зміни цін на базові активи та отримання спекулятивного прибутку. Ідентифікація та структурування господарських операцій суб’єкта господарювання із похідними цінними паперами як складових елементів стратегії хеджування передбачає дотримання певних критеріїв, у тому числі:

по-перше, ідентифікація носія фінансового ризику — базового активу, щодо якого існує достатньо високий рівень імовірності зміни масштабу цін, що, відповідно, формує загрозу негативного впливу на фінансово-господарську діяльність суб’єкта господарювання і, відповідно, вимагає її нейтралізації (хеджування); "

по-друге, обґрунтування типу інструменту хеджування ідентифікованого фінансового ризику та однозначне визначення ринкової позиції стосовно такого інструменту;

по-третє, оцінка адекватності абсолютної величини хеджу та її достатності для попередження (або покриття) потенційних збитків підприємства в результаті зміни масштабу цін на базові активи.

Невідповідність особливостей використання похідного фінансового інструменту визначеним критеріям дає змогу ідентифікувати його як спекулятивний.

Варіантом хеджування ризиків при обґрунтуванні емісійної стратегії суб’єкта господарювання на ринку корпоративних облігацій може вважатися введення застережень щодо визначення відносної величини регулярного купону, що виплачується підприємством власнику такої облігації. Отже, підприємство може випустити та розмістити такі види корпоративних облігацій:

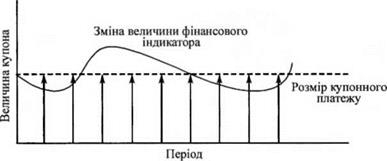

корпоративні облігації із фіксованим купоном (рис. 9.9). Дана форма фіксації величини купона за облігаціями дає змогу уникнути різкого зростання вартості залучення капіталу на ринку, однак підприємство повністю несе ризики, пов’язані з різким падінням процентної ставки і, відповідно, необхідністю «переплачувати»;

Рис. 9.9. Формування величини фіксованого купона за облігаціями

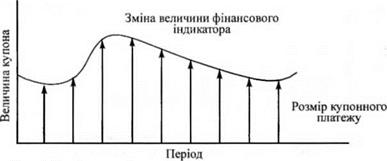

корпоративні облігації із плаваючим купоном. За такого варіанта фіксації величини купона за корпоративними облігаціями (прив’язка до фінансового індикатора) підприємство має можливість у певний спосіб перерозподілити ризики із власником такої облігації шляхом періодичного перегляду величини регулярного купонного платежу (рис. 9.10). Серед можливих варіантів визначення абсолютної величини купона можна визначити такі:

Рис. 9.10. Формування величини плаваючого купона за облігаціями

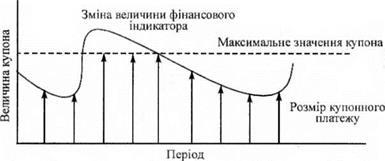

корпоративні облігації із плаваючим купоном, із установленим максимумом величини купона дають змогу суб’єкту господарювання суттєво зменшити (залежно від величини встановленого максимуму) втрати, пов’язані із ризиком зростання вартості обслуговування залученого капіталу (рис. 9.11);

Рис. 9.11. Формування величини плаваючого купона за облігаціями із обмеженням по максимальній величині

корпоративні облігації із плаваючим купоном, із установленим мінімумом величини купона. Дана форма фіксації величини купонного платежу емітента використовується з метою підвищення інвестиційної привабливості облігацій, оскільки гарантує певний мінімальний рівень доходу власників таких облігацій (рис. 9.12);

Рис. 9.12. Формування величини плаваючого купона за облігаціями з обмеженням по мінімуму

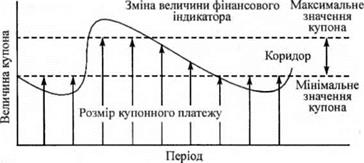

корпоративні облігації із плаваючим купоном, із установленим коридором зміни (мінімумом та максимумом) величини купона — рис. 9.13.

Використання різних методів визначення величини купона дає змогу підприємству (як емітенту, так і інвестору) управляти ризиком зміни процентних ставок на ринку капіталу, оскільки плаваючий купон прив’язується до певного індикатора (на західних ринках капіталу найчастіше використовується ставка LIBOR).

Рис. 9.13. Формування величини плаваючого купона за облігаціями з коридором зміни

Питання для самоконтролю

Охарактеризуйте внутрішнє та зовнішнє середовище функціонування підприємства та сформулюйте поняття невизначеності.

Назвіть критерії класифікації ризиків підприємства.

Охарактеризуйте сукупний ризик суб’єкта господарювання та структуруйте його.

Визначте поняття операційних ризиків та приведіть господарські операції, реалізація яких є джерелом такого ризику.

Визначте поняття інвестиційних ризиків та приведіть господарські операції, реалізація яких є джерелом такого ризику.

Визначте поняття фінансових ризиків та приведіть господарські операції, реалізація яких є джерелом такого ризику.

Охарактеризуйте сучасні концепції організації управління ризиками.

Обґрунтуйте показники фінансово-господарської діяльності підприємства, що можуть використовуватися в моделі оцінювання відхилення, приведеного на ризик.

Охарактеризуйте модель управління ризиками та визначте основні її складові.

Обґрунтуйте можливі напрями застосування портфельного аналізу для управління фінансовими ризиками.

Визначте функціонально-організаційні характеристики управління ризиками на етапі їх нейтралізації.

Визначте основні стратегії нейтралізації ризиків.

Обґрунтуйте основні переваги та недоліки стратегій нейтралізації ризиків, що визначають сферу їх оптимального використання.

Охарактеризуйте явище толерантності ризику та визначте особливості стратегії уникнення ризиків.

Обґрунтуйте оптимальну сферу використання при управлінні ризиками стратегії уникнення та стратегії утримання.

Визначте особливості реалізації стратегії страхування ризиків.

Порівняйте доцільність використання самострахування та комерційного страхування для потреб управління ризиками.

Обґрунтуйте функціональні моделі диверсифікації фінансових ризиків підприємства.

Визначте основні цілі хеджування ризиків як форми їх нейтралізації.

Порівняйте переваги та недоліки варіантів стратегії утримання ризиків (страхування, диверсифікація, хеджування).

Дата добавления: 2021-12-14; просмотров: 483;