Система показателей анализа финансового состояния страховщика

В соответствии со ст. 25 Закона об организации страхового дела гарантиями обеспечения финансовой устойчивости (платежеспособности) страховщика и, следовательно, инструментами финансового менеджмента являются:

а) экономически обоснованные страховые тарифы;

б) страховые резервы, достаточные для исполнения обязательств по договорам страхования, сострахования, перестрахования, взаимного страхования;

в) собственные средства;

г) перестрахование.

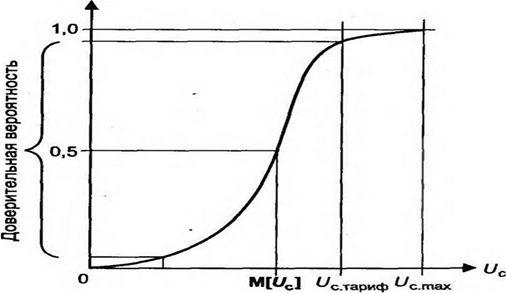

Нехватка денег у страховщика (неплатежеспособность) может возникнуть по различным причинам, но результат будет один — невозможность исполнить обязательства перед страхователями и последующее банкротство. Таким образом, возникают страхователя — неполучение (или неполное получение) денежного возмещения при наступлении страхового случая и риск страховщика — неплатежеспособность. Для анализа риска страховщика вновь рассмотрим интегральный закон распределения случайной величины суммарного убытка

Рис. 1. Интегральный закон распределения суммарного убытка Uc и расчет тарифа

Для оценки «качества» риска с точки зрения страхования используют коэффициент вариации. Такой подход, в частности, предложен К. Бурроу. Если принятые страховщиком объекты страхования (риски) незначительно различаются между собой по вероятности наступления и величине убытка и случайные величины убытков по единичным рискам распределены примерно одинаково, т.е. страховой портфель однороден, то при увеличении объема договоров в п раз коэффициент вариации уменьшается в раз. Отсюда следует важный для практики вывод: чем больше в портфеле компании однородных договоров страхования, тем она устойчивее.

Обязательным условием обеспечения платежеспособности страховых компаний является соблюдение определенного соотношения имеющихся у страховщика активов и принятых им обязательств. Это соотношение называют маржой платежеспособности (технической платежеспособностью). Маржа платежеспособности является гарантией выполнения обязательств страховщика. Согласно Европейским страховым директивам, страховщики должны обладать достаточными средствами в форме минимального гарантийного фонда в начале страховой деятельности и собственными средствами для ведения бизнеса, которые служат резервным запасом для выполнения обязательств перед страхователями в любой момент времени.

В нормативных документах Минфина России для оценки соотношения активов и принятых страховых обязательств используется величина, в пределах которой страховщик должен обладать собственным капиталом, свободным от любых будущих обязательств, за исключением прав требования учредителей, уменьшенным на величину нематериальных активов и дебиторской задолженности, сроки погашения которой истекли. Эта величина называется фактическим размером маржи платежеспособности (F), который должен превосходить его нормативный размер, рассчитываемый отдельно по страхованию жизни и иным рисковым видам страхования.

Подробно расчет технической платежеспособности описан в Положении о порядке расчета страховщиками нормативного соотношения активов и принятых ими страховых обязательств (приказ Минфина России от 02.11.01 № 90н в редакции от 14.01.05 № 2н). Ниже этот расчет представлен в несколько упрощенном виде, более удобном для понимания его сути.

Ежеквартально должно выполняться следующее условие:

F > Nx + N

где Nx - нормативный размер маржи платежеспособности по страхованию жизни, равный произведению суммы резервов по страхованию жизни на поправочный коэффициент;

КпоПр < 0,85; - нормативный размер маржи платежеспособности по иным видам страхования, равный

Дата добавления: 2018-05-10; просмотров: 1098;