Венчурное финансирование

Венчурное финансирование является разновидностью проектного финансирования в той его форме, когда средства от внешнего инвестора привлекаются в уставный капитал специализированных предприятий, создаваемых для осуществления конкретных инвестиционных проектов.

Термин «венчурное финансирование» происходит от английского слова «venture», которое наиболее точно переводится как «рисковое начинание». В понимании сути венчурного финансирования, следовательно, возможны два акцента: (1) финансирование рисковых (инвестиционных) проектов; (2) финансирование еще только начинающихся проектов.

Инновационными проектами, которые в состоянии привлечь венчурных инвесторов обещанием в случае своего успеха существенного повышения стоимости учреждаемой для их осуществления компании, являются, как правило, проекты по разработке и освоению:

• производства радикально новых видов продукции (товаров, услуг);

• выпуска новых продуктов, которые ориентированы на удовлетворение среди широкого круга потенциальных покупателей новых приоритетных потребностей;

• новых технологических процессов, при использовании которых без серьезного повышения издержек можно изготавливать гораздо более высококачественную продукцию;

• новых технологических процессов, обеспечивающих серьезное снижение издержек при выпуске (без потери качества) продукции (товаров, услуг).

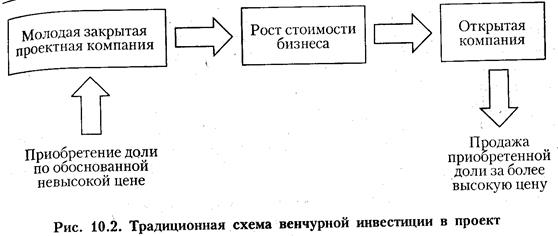

Организационно венчурное финансирование обычно осуществляется в соответствии со схемой, отраженной на рис. 10.2.

Согласно приведенной схеме венчурное финансирование в проект привлекается таким образом, что в компанию, вновь учреждаемую в форме закрытого акционерного общества для реализации запланированного инновационного проекта (в схеме на рис. 10.2 именуемую «молодой проектной компанией»), приглашается в качестве соучредителя венчурный инвестор. Ему предлагается за денежный взнос в уставный капитал этой компании приобрести долю в ней. Это делается либо на этапе учреждения компании, либо несколько позднее. В первом случае венчурный инвестор изначально выступает соучредителем компании. Во втором случае для него по закрытой подписке выпускаются дополнительные акции. Денежный взнос (реже — имущественный в виде необходимых для проекта активов), внесенный непосредственно в уставный капитал, и представляет собой венчурное финансирование проекта, которое затем используется для нужд оплаты капитальных затрат, предусмотренных бизнес-планом проекта.

Чтобы привлечь в проект венчурное финансирование, необходимо ясно просчитывать последующие действия и быть способным удовлетворить интересы венчурного инвестора. Они также отражены в схеме на рис. 10.2.

Венчурный инвестор будет:

• способствовать организации и становлению намеченного в проекте бизнеса, активно участвуя в управлении проектом (предприятием, созданным для его реализации);

• отслеживать оценочную рыночную стоимость бизнеса и ведущей его компании (пока еще не подтверждаемую фондовым рынком, так как достаточно длительное время компания будет оставаться закрытой), стремясь обеспечить как можно более значительный и быстрый рост указанной стоимости;

• настаивать на том, чтобы компания стала открытой (для этого нужно будет осуществить первичное размещение акций компании на фондовом рынке), предварительно убедившись в том, что оценочная рыночная стоимость бизнеса и компании серьезно возросла по сравнению с величиной уставного капитала на момент вхождения венчурного инвестора в компанию;

• анализировать возможность продажи (или распродажи) своей доли (пакета акций) в компании, убедившись в том, что после появления акций компании на фондовом рынке они станут достаточно ликвидными и позволят венчурному инвестору с наименьшими трансакционными издержками продать свою долю; отметим, что инвестор, возможно, получит гораздо более высокую цену по сравнению с суммой, уплаченной им ранее за долю в уставном капитале молодой компании. Изначальное намерение через достаточно строго планируемое время с выгодой дивестировать (т. е. вывести) средства, вкладываемые в молодые компании, также служит важнейшим отличительным признаком венчурного инвестора.

Рассмотрим описанную последовательность действий венчурного инвестора более подробно.

Во-первых, венчурный инвестор обычно соглашается войти в долю в молодых создаваемых под конкретный проект компаниях лишь при условии, что эта доля достаточно значительна (примерно 40-50% уставного капитала). Это нужно венчурному инвестору для того, чтобы: (а) контролировать изнутри предприятия, на что в действительности идут вложенные им средства; (б) иметь возможность в решающей мере влиять на менеджмент компании, нацеливая его не только на текущее управление проектом компании, но и в первую очередь на управление стоимостью компании — так, чтобы подготовить существенный ее рост именно к моменту намеченного венчурным инвестором вывода средств из компании (дивестирования, продажи своей доли).

Зачастую при этом венчурный инвестор обусловливает свое участие в молодой компании тем, чтобы его представители заняли ключевые посты в менеджменте — например, такие, как вице-президент (заместитель генерального директора) по финансам.

Во-вторых, наиболее существенный рост стоимости организуемого по проекту бизнеса и ведущего его предприятия обеспечивают инновационные проекты по созданию и освоению новой (для рынка) продукции, а также по созданию и освоению новых технологических процессов. Первые нацелены на прибыли от существенного увеличения продаж, вторые — на прибыли в результате снижения себестоимости при внедрении ресурсосберегающих, ресурсозаменяющих и снижающих брак технологий, а также вследствие роста продаж более качественной продукции, которую можно будет производить с используемых новых технологических процессов.

Самый большой скачок в росте стоимости молодого предприятия, созданного для осуществления инновационного проекта, происходит после того, как в результате реализации проекта удастся произвести и удачно продать первые партии новой продукции либо продукции уже известной, но изготовленной по новой технологии. В том, что касается радикально новой (для рынка) продукции, достаточным может оказаться даже просто то, что ее первые единичные промышленные образцы привлекли повышенный интерес, будучи вывезены на престижные специализированные или иные выставки.

Если к тому времени акции предприятия уже будут размещены на фондовом рынке, то указанный скачок объясняется тем, что многие стремятся приобрести акции в расчете на ожидаемые будущие прибыли предприятия. В итоге спрос на акции молодого предприятия значительно растет, и цена на них серьезно увеличивается.

Главное здесь то, что венчурному инвестору предоставляется шанс получить значительную прибыль на перепродаже своей доли в предприятии, приобретенной ранее за небольшие деньги, задолго до того, как само предприятие в ходе дальнейшей реализации инновационного проекта сможет получить прибыли вследствие роста продаж продукции либо экономии на ее себестоимости.

В-третьих, схема венчурного финансирования предполагает, что венчурный инвестор будет осуществлять мониторинг за изменением стоимости предприятия по мере продвижения по этапам его целевого инновационного проекта. Для этого он станет предпринимать следующие действия: (а) пользуясь доступом к внутренней информации предприятия, своими силами регулярно применять простые методы, которые позволяют устанавливать направление (увеличение либо уменьшение) и приблизительный темп изменения обоснованной (оценочной) стоимости пока еще закрытой молодой компании; (6) настаивать на том, чтобы время от времени предприятие нанимало бы специализированных оценщиков бизнеса, ожидая от них детальных заключений по оценке как можно более точной абсолютной величины стоимости предприятия и своего пакета акций в нем.

Эффективность венчурного финансирования инновационных проектов может определяться с точки зрения привлекающего финансирование инициатора проекта или венчурного инвестора.

Инициатор проекта обычно бывает доволен максимально не обязывающими его условиями венчурного финансирования. Если, однако, эти условия оказываются стандартными, то инициатору проекта приходится руководствоваться некими финансовыми расчетами. Критерием принятия положительного решения о привлечении венчурного финансирования проекта тогда служит минимизация средневзвешенной стоимости капитала (Weighted Average Cost of Capital, WACC), привлекаемого инициатором проекта для его реализации.

Привлечь венчурное финансирование особенно реально в случае, когда:

• целевой проект молодой компании — объекта венчурной инвестиции направлен на создание нового продукта, в котором на местном рынке есть отчетливо выраженная полностью не удовлетворяемая потребность, подкрепленная платежеспособном спросом — так, что успех в освоении производства этого продукта с повышенной вероятностью повлечет за собой быстрый рост стоимости компании и стоимости ее налаженного бизнеса;

• имеются причины, по которым потенциальные сторонние инвесторы не просто заранее планируют через определенный срок дивестировать свои средства, но и просто опасаются надолго вкладывать свой капитал в ту или компанию в данной стране.

Очевидно, этот случай пока достаточно характерен именно для России. В нашей стране в силу ее накопившегося технологического отставания в ряде областей действительно имеется уже подкрепленная достаточной платежеспособностью потребность в высокотехнологичных товарах и услугах (как потребительских, так и инвестиционных). Полностью удовлетворять эту потребность за счет импорта невозможно, так как есть многочисленные группы потенциальных потребителей, которые не могут позволить себе платить высокие цены за импортные товары и услуги. Следовательно, если возможно освоить выпуск соответствующих (замещающих импорт) более дешевых, но достаточно качественных продуктов местного производства, то быстрый коммерческий успех подобных инновационных проектов очень вероятен.

Выводы

Финансирование капитальных вложений представляет собой расходование денежных средств на приобретение элементов основного капитала (основных фондов, основных средств), в том числе на новое строительство, расширение, реконструкцию и техническое обновление действующих предприятий, приобретение машин, оборудования, инструмента, инвентаря, проектно-изыскательские работы и др.

Источники финансирования инвестиций включают собственные и привлеченные средства. К собственным источникам относятся капитал, прибыль и амортизационные отчисления. Привлеченные источники включают ресурсы, мобилизуемые на финансовом рынке (кредиты, займы, средства от продажи акций) и средства, поступающие в порядке распределения (паи, членские взносы, средства вышестоящих организация и государственные ассигнования).

Внутреннее финансирование обеспечивается из средств предприятия, планирующего осуществить тот или иной инвестиционный проект — за счет поступлений от операционной деятельности, от продажи избыточных активов и пр. Чтобы финансирование инвестиционного проекта из внутренних источников предприятия стало действительно проектным, на предприятии могут создаваться механизмы контроллинга или выделяться дочерние проектные предприятия.

Инвестиционный кредит как форма целевого проектного финансирования характеризуется длительным сроком предоставления с отсрочкой выплаты основного долга, необходимостью предоставить имущественное обеспечение, подробный бизнес-план и информацию о финансовом состоянии предприятия. Инвестиционный кредит часто выдается в виде кредитных линий.

Облигационные займы имеют ряд преимуществ перед кредитом. Они не требуют подробного бизнес-плана и позволяют заемщику эффективнее манипулировать объемом и направлениями использования заемных средств. Однако этот метод финансирования подходит только для очень известных, финансово устойчивых предприятий.

Долевое проектное финансирование может проводиться в двух формах дополнительная эмиссия акций и учреждение дочернего предприятия. Эта форма финансирования требует еще большего доверия к предприятию-эмитенту и в настоящее время в России применяется достаточно редко.

Лизинг это специфическая операция аренды имущества с последующим выкупом. Лизинговые операции во многом схожи с кредитом, они осуществляются специальными лизинговыми компаниями. К преимуществам лизинга относятся большая гибкость платежей, отсутствие необходимости в дополнительном залоговом обеспечении, возможность применения механизма ускоренной амортизации.

Венчурное финансирование – это форма инвестирования в высокорисковые инновационные проекты с целью получения сверхприбыли за счет роста курсовой стоимости акций новой компании-проекта. Венчурное финансирование как правило осуществляется специализированными венчурными компаниями. Данные компании активно ищут перспективные проекты, инвестируют в них средства для получения контроля над предприятием и с помощью команды специалистов выводят новую компанию на рынок. После того, как акции компании вырастают в цене, венчурный инвестор продает свою долю.

Вопросы для самоконтроля

1. Дайте классификацию источникам финансирования инвестиций.

2. Расскажите о собственных источниках финансирования инвестиций.

3. Расскажите о привлеченных источниках финансирования инвестиций.

4. В чем особенности внутреннего финансирования?

5. В чем преимущества и недостатки привлечения кредита?

6. В чем преимущества и недостатки облигационных займов?

7. В чем преимущества и недостатки долевого проектного финансирования?

8. Что такое лизинг и в чем его особенности как метода финансирования инвестиций?

9. Что такое венчурное финансирование?

Глоссарий

Проект— уникальный процесс, предполагающий координированное выполнение взаимосвязанных действий для достижения определенных целей в условиях временных и ресурсных ограничений.

Инвестиции— денежные средства, имущественные и интеллектуальные ценности, направляемые на создание новых компаний, расширение, реконструкцию и техническое перевооружение действующих, приобретение недвижимости, ценных бумаг и других активов с целью получения прибыли и иного положительного эффекта.

Инвестиционный проект— это последовательность действий, связанных с обоснованием объемов и порядка вложения средств, их реальным вложением, введением мощностей в действие, текущей оценкой целесообразности проекта и итоговой оценкой результативности проекта по его завершении.

Инвестор— частное или юридическое лицо, располагающее достаточными денежными средствами, стремящееся приобрести те или иные активы, заинтересованное в сохранении вкладываемых средств и получении дохода на них в том или ином виде.

Инвестирование— вложение инвестиций в экономику, осуществление действий в целях получения прибыли или иного полезного эффекта.

Инвестиционный процесс— совокупное движение инвестиций различных форм и уровней.

Последующее инвестирование— дополнительное инвестирование, осуществляемое существующим инвестором. Дополнительное инвестирование может быть оговорено специальным документом, подготовленным при первичном инвестировании.

Переходное финансирование— тип венчурного финансирования, в форме кратко- или среднесрочного кредитования компаний, намеревающихся впервые зарегистрировать свои акции на фондовой бирже.

Строительство компании— участие венчурного инвестора в превращении компании, получившей инвестиции, в привлекательный объект для последующей продажи принадлежащего ему пакета акций компании.

Активный инвестор— инвестор, который активно участвует в управлении компанией, поощряя менеджеров опционами на акции или иными способами, и обычно сразу планирует выход из проинвестированной компании.

«Бизнес-ангелы»— состоятельные люди, вкладывающие собственные средства в начинающийся или расширяющийся бизнес.

Оценка— соотнесение объекта с принятым критерием, образцом или нормой.

Риск:

• в широком смысле — возможность появления обстоятельств, обусловливающих неуверенность или невозможность получения ожидаемых результатов от реализации поставленной цели, нанесение материального ущерба, опасность валютных потерь;

• в узком смысле — поддающаяся измерению вероятность понести убытки или упустить выгоду.

Инфляция (inflation)— (от лат. «inflatio» — вздутие) переполнение каналов обращения денежной массы сверх потребностей товарооборота, что вызывает обесценивание денежной единицы и рост цен.

Сегментирование рынка, сегментация покупателей, сегментация потребителей(market segmentation; customer segmentation) — разбивка рынка на четкие группы покупателей, для каждой из которых могут потребоваться отдельные товары и/или комплексы маркетинга. По результатам сегментирования компания может воспользоваться тремя стратегиями охвата рынка — недифференцированным маркетингом, дифференцированным маркетингом, концентрированным маркетингом.

Финансовое планирование, бюджетирование капиталовложений(financial planning; capital budgeting) — процесс оценки и выбора проекта капитальных вложений, а также его формализация в виде бюджета или финансового плана. Финансовое планирование подразумевает: 1) выявление потребностей в капиталовложениях; 2) анализ альтернативных вариантов удовлетворения этих потребностей; 3) подготовку доклада для менеджеров; 4) выбор лучшей альтернативы; 5) распределение имеющихся ресурсов между различными направлениями инвестирования.

Анализ финансовых отчетов(analysis of financial statements) — выявление взаимосвязи и взаимозависимости показателей деятельности компании, включенных в ее отчетность.

Анализ хозяйственной деятельности(analysis of economic activity; operating analysis) — изучение различными методами и средствами производственной, финансовой и торговой деятельности компании, направленное на выявление величины и изменения во времени экономических показателей, характеризующих производство, обращение, потребление продукции, товаров, услуг, эффективность использования ресурсов, качество производимого продукта.

Финансовая модель— величины, характеризующие финансовые аспекты деятельности, допущения и зависимости, поддающиеся обработке с помощью математического аппарата. Варианты входных величин вводятся в модель и обрабатываются в соответствии с заданными зависимостями.

Эффективность— показатель выпуска товаров и услуг (результата) в расчете на единицу затрат.

Дисконтированный денежный поток— будущая стоимость ожидаемых денежных поступлений и выплат на конкретную дату.

Срок окупаемости— период полного возврата инвестированных средств с учетом инфляции.

Чистая внутренняя норма доходности— отношение дохода от возврата всех полностью реализованных инвестиций ко всей сумме сделанных инвестиций после вычета вознаграждения управляющим, платы за управление и других дополнительных расходов.

Норма доходности— отношение дохода от реализации принадлежащего инвестору пакета акций компании к сумме сделанных им инвестиций в эту компанию.

Доход на инвестицию— отношение выплаты, причитающейся инвестору к размеру сделанной им инвестиции.

Стоимость капитала— величина процентной ставки на привлекаемые заемные средства или норма доходности на инвестиции в акционерный капитал, используемая при расчете стоимости инвестируемой компании.

Дисконт— разница между заданной стоимостью в будущем и ее современной величиной.

Ставка, величина дисконта— коэффициент, применяемый для расчета текущей стоимости инвестируемой компании.

Потребность в финансировании— потребность компании в привлекаемых инвестициях, рассчитываемая инвестором на основании изучения представленного бизнес-плана.

Амортизация, обесценение, износ(depreciation; amortization):

• в широком смысле — бухгалтерская и налоговая концепции, используемые для оценки потери величины стоимости активов с течением времени;

• в узком смысле — списание балансовой стоимости основных фондов.

Доход(income):

• поток денег или общая сумма денег, поступающая в виде заработной платы, жалования, ренты, дивидендов, процентов, предпринимательской прибыли в течение определенного периода;

• увеличение активов или уменьшение обязательств компании, которые вызваны обычной хозяйственной деятельностью компании и приводят к увеличению собственного капитала.

Затраты косвенные(indirect cost) — затраты, которые нельзя напрямую отнести на себестоимость каждого конкретного продукта, выпускаемого компанией (накладные расходы на материал, производственные накладные расходы, административные и торговые накладные расходы и др.).

Затраты прямые(direct expenses; direct costs) — затраты, которые можно напрямую отнести на себестоимость определенного вида продукции.

Издержки— истекшие затраты, включающие: обобщенные производственные затраты по использованию продуктов и услуг в процессе производства конечной продукции; затраты, относящиеся к уже проданной продукции и соответствующей выручке с продаж; собственно издержки, не входящие в производственную себестоимость товаров проданных, к примеру: издержки реализации, общие и административные издержки; издержки по выплате процентов и налогов; убытки, относимые на издержки, например: незастрахованные активы, пострадавшие от пожара, судебные издержки.

Налоги(taxes) — обязательные платежи, взимаемые центральными и местными органами государственной власти с физических и юридических лиц.

Оборот— время, в течение которого капитал проходит все стадии кругового оборота.

Оборот валовой— суммарная стоимость всех видов продукции, произведенной за определенный период (готовых изделий, полуфабрикатов собственной выработки, незавершенного производства и работ промышленного характера независимо от дальнейшего использования).

Оборот товарный, товарооборот(turnover) — объем продажи товаров и оказания услуг в денежном выражении за определенный период времени.

Прибыль валовая(gross margin; gross margin from sales; gross profit; gross income; contribution margin; earnings before interest and taxes (EBIT); profit before interest and taxes (PBIT)) — сумма превышения чистой выручки от продаж над прямыми переменными затратами на производство продукции или оказание услуг (затратами на материалы, затратами труда и производственными накладными затратами). Валовая прибыль может рассчитываться и как удельная величина в расчете на цену единицы продукции

Прибыль операционная, прибыль от основной деятельности(operating profit) — разность между валовой прибылью и операционными затратами. Операционная прибыль — чистый объем продаж минус затраты на производство реализованной продукции и операционные затраты.

Процентное покрытие(interest cover) — расчетный показатель уровня, при котором доходы компании покрывают выплату процентов по займам.

Расходы непроизводственные(non-operating costs, non-production expenses) — расходы, связанные с реализацией произведенной продукции, которые входят в полную себестоимость продукции сверх ее производственной себестоимости.

Расходы инвестиционного фонда годовые операционные(annual fund operating expenses) — вознаграждения за управление, расходы на ведение документации акционеров, на предоставление акционерам финансовой отчетности, на предоставление попечительских и бухгалтерских услуг.

Себестоимость приобретенных товаров(cost of goods manufactured) — чистая цена приобретенных товаров плюс затраты на доставку их к месту хранения или использования.

Себестоимость запасов(cost of inventories) — все затраты на закупку, обработку и прочие затраты, произведенные в целях доведения запасов до их текущего состояния и транспортировки к месту их текущего расположения.

Себестоимость продукции, основные затраты(cost of product; product costs) — совокупность прямых издержек, связанных с производством изделия; все виды затрат, понесенные при производстве и реализации определенного вида продукции. Себестоимость включает в себя затраты на материалы, прямые затраты на рабочую силу, переменные издержки (материальные затраты, амортизация основных средств, заработная плата основного и вспомогательного персонала, накладные расходы, непосредственно связанные с производством и реализацией). Различают производственную и полную себестоимости.

Себестоимость изготовления(conversion cost) — часть затрат на изготовление продукции, включающая производственную заработную плату и накладные расходы.

Себестоимость производственная(manufacturing costs; operational costs; production cost) — сумма затрат на выпуск продукции, включая стоимость полуфабрикатов, покупных изделий и услуг других компаний, а также затраты по обслуживанию и управлению производством. Производственная себестоимость — себестоимость, отражающая все расходы, связанные с изготовлением продукции и доставкой ее на склад готовых изделий.

Себестоимость реализованной продукции(cost of sales; cost of good sold) — затраты на производство продукции и услуг, выручка от реализации которых получена в течение отчетного периода. Себестоимость реализованной продукции включает прямые затраты труда, сырья, материалов, а также накладные затраты, связанные непосредственно с превращением сырья и материалов в готовую продукцию.

Себестоимость совокупная заводская, общие издержки производства— себестоимость продукции плюс косвенные накладные расходы.

Себестоимость полная (full cost)— совокупность учетных затрат компании на производство и реализацию продукции, выраженная в денежной форме. Полная себестоимость — производственная себестоимость плюс коммерческие расходы, связанные с реализацией продукции.

Себестоимость капитала(cost of capital) — средневзвешенный процент прибыли, который компания должна выплачивать своим инвесторам.

Дата добавления: 2021-04-21; просмотров: 627;