Анализ чувствительности

Одной из задач анализа проекта является определение чувствительности показателей эффективности к изменениям различных параметров. Необходимо анализировать устойчивость проекта к возможным изменениям как экономической ситуации в целом (изменение структуры и темпов инфляции, увеличении сроков задержки платежей), так и внутренних показателей проекта (изменение объемов сбыта, цены продукции). Такой анализ называется анализом чувствительности.

Анализ чувствительности позволяет ответить на вопрос: «Что будет, если значение такого-то фактора изменится на столько-то?»

Анализ чувствительности дает возможность провести сравнительный анализ вариантов проекта. Этапы анализа чувствительности:

- выделение ключевых параметров проекта (NPV, IRR, FV и т. д.), изменение которых существенно отразится на потоках проекта и влияющих на их значения факторах (выручка, себестоимость, зарплата, налоги и т. д.);

- расчет ключевых параметров при базовых значениях факторов;

- последовательное изменение факторов и расчет ключевых параметров при новых условиях;

- проверка чувствительности выбранных параметров при вероятности отклонений первого типа (вероятность того, что фактор изменится, то есть станет больше, меньше или останется плановым) и второго типа (если фактор все же окажется ниже планового уровня, то с вероятностью 60% отклонение будет не более 10%);

- определение наиболее чутких к этим изменениям ключевых параметров и факторов, оказывающих самое большое воздействие;

- сравнение чувствительности проекта по каждому фактору.

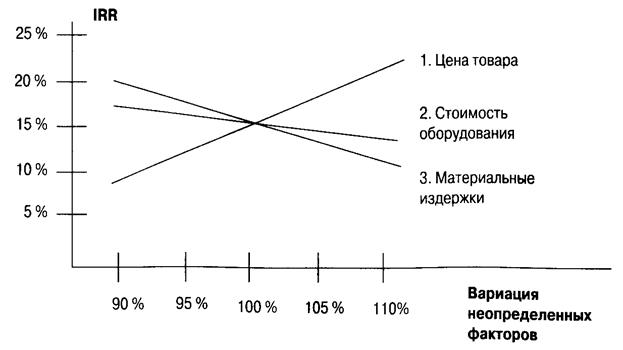

Исследование чувствительности показателей эффективности к изменению ставки дисконтирования позволяет определить устойчивость проекта по отношению к колебаниям конъюнктуры финансового рынка и возможным изменениям макроэкономических условий деятельности (рис. 11).

Чем шире диапазон параметров, в котором показатели эффективности остаются в пределах приемлемых значений, тем выше запас прочности проекта, тем лучше он защищен от колебаний различных факторов, оказывающих влияние на результаты реализации проекта.

Факторный анализ

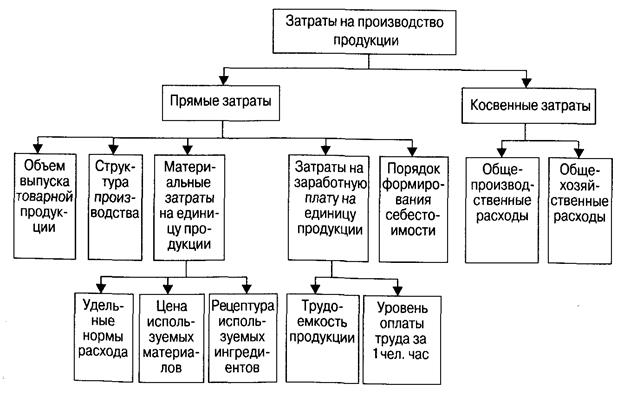

Факторный анализ — группа методов многомерного статистического анализа, которые позволяют представить в компактной форме обобщенную информацию о структуре связей между наблюдаемыми признаками изучаемого объекта на основе выделения некоторых непосредственно не наблюдаемых факторов (рис.12). Факторный анализ определяет предполагаемые факторы риска и степень их воздействия на деятельность компании или на проект.

Выделяют четыре основных метода факторного анализа:

1) метод цепных подстановок;

2) интегральный метод;

3) индексный метод;

4) дифференцирование.

Метод Монте-Карло

Цель метода Монте-Карло (статистического анализа) состоит в определении степени воздействия случайных факторов на показатели эффективности проекта. Метод основан на сборе и обработке больших массивов данных как о проекте (компании), так и о внешней среде, с использованием статистических методов и моделей. На практике метод применяется редко.

Анализ производится следующим образом. Допустим, мы определили, какие именно данные следует признать неопределенными, а также установили диапазон значений, в пределах которого они могут изменяться случайным образом. Если речь идет, например, о двух параметрах, это означает, что определена область значений исходных данных, имеющая форму прямоугольника.

Для трех переменных эта область представляет собой параллелепипед, а для L-переменных — L-мерный параллелепипед. В любом случае совокупность исходных данных, от которых зависит судьба проекта, отображается точкой, лежащей внутри выделенной области. Таких точек великое множество, поэтому выполнить расчет проекта для каждой из них невозможно. Тем не менее необходимо определить, какое воздействие оказывает неопределенность исходных данных на поведение модели.

Предположим, в нашем распоряжении имеется способ выбирать точки в выделенной области данных случайным образом, аналогично рулетке в игорном заведении. Для каждой выбранной таким способом точки мы проведем расчет показателей эффективности и запишем их в таблицу. Проделав достаточно большое количество опытов, мы можем подвести некоторые итоги.

Для количественной оценки результатов используются два критерия: среднее значение и неопределенность.

Предположим, мы проделали N опытов и получили набор значений некоторого показателя (я = 1,..., N). Тогда среднее значение М определяется по формуле:

Неопределенность (или коэффициент вариации) рассчитывается следующим образом:

Величину М можно интерпретировать как ожидаемое значение случайной величины fn, а Э — как характеристику рассеяния значений fn. Чем меньше Э, тем ближе лежат значения fn друг к другу, тем точнее средняя величина М характеризует ожидаемое значение fn.

Неопределенность можно рассматривать так же, как оценку риска, связанного с тем, что значение fn отклонится от ожидаемой величины М.

Экспертный анализ

Экспертный анализ устанавливает степень воздействия риска на компанию (проект) путем экспертных оценок специалистов в этой области.

При анализе рисков формируется таблица экспертного мнения (табл. 12).

| Пример таблицы | Таблица 12 экспертного мнения | |||||||||||||

| Предполагаемый риск | Линейка риска | |||||||||||||

| -60% | -40% | -20% | -10% | 0% | 10% | 20% | 40% | 60% | ||||||

| Политический фактор | — | — | — | — | — | X | — | — | — | |||||

| Риск снижения/повышения стоимости сырья | — | — | — | — | — | X | — | — | — | |||||

| Риск инфляции | — | — | — | — | X | — | — | — | — | |||||

| Предполагаемый риск | Линейка риска | |||||||||||||

| -60% | -40% | -20% | -10% | 0% | 10% | 20% | 40% | 60% | ||||||

| Риск стагнации/развития рынка | — | — | X | — | — | — | — | — | — | |||||

| Риск снижения/повышения объемов продаж | — | — | — | — | — | — | — | X | — | |||||

| Риск появления товара заменителя | — | — | — | X | — | — | — | — | — | |||||

| Риск потери основных средств | — | X | — | — | — | — | — | — | — | |||||

В таблице рассматриваются любые возможные риски и уровень их воздействия на рассматриваемый проект. Таблица не имеет отношения к какой-либо определенной дате, отрасли или экономическим обстоятельствам. Уровень предполагаемых рисков и их список формируется в соответствии с индивидуальными знаниями о них.

Для того чтобы заполнить таблицу, необходимо иметь в наличии мощную аналитическую базу. При наличии всех необходимых данных аналитик вносит в таблицу мнение специалистов по анализируемой отрасли. Риск определяется в процентах. Чем выше процент, тем больше предполагаемый риск. Затем финансовые показатели дисконтируются в соответствии с данными рисками для того, чтобы определить возможное воздействие рисков на деятельность компании (реализацию проекта).

Выводы

Существует два основных способа учета роста цен и влияния инфляции на показатели проекта – расчет в постоянных и в текущих ценах.

С использованием постоянных цен руководитель, принимающий решение, получает возможность взвесить и оценить планируемые результаты осуществления проекта, не выходя за рамки существующего на момент принятия решения масштаба цен. Именно вследствие этого преимущества, расчеты в денежных единицах с постоянной покупательной способностью значительно чаше практикуются при проведении предынвестиционных исследований.

Второй аспект, способствующий широкому применению метода расчета в постоянных ценах – это простота подготовки требующейся информации. Использование денежных единиц с постоянной покупательной способностью позволяет легче рассчитать и проследить реальную динамику таких важных показателей, как объемы продаж, цены реализации, себестоимость продукции, рентабельность и т.д.

В отличие от метода расчетов в постоянных ценах метод расчетов в текущих ценах позволяет увидеть «действительную» картину происходящих процессов, а, в дальнейшем, после начала осуществления проекта, и сопоставлять планировавшиеся (проектируемые) показатели с уже достигнутыми.

Определение, расчет и анализ факторов риска — одна из главных частей инвестиционного проектирования. Созданный проект является, в сущности, прогнозом, который показывает, что при определенных значениях исходных данных могут быть получены расчетные показатели эффективности. Однако строить свои планы на таком жестко заданном прогнозе рискованно, поскольку даже незначительное изменение исходных данных может привести к совершенно неожиданным результатам. Успех реализации проекта зависит от множества переменных величин, которые вводятся в описание в качестве исходных данных, но в действительности не являются полностью контролируемыми параметрами. Все эти величины можно рассматривать как случайные факторы, оказывающие влияние на результат проекта, и есть риск изменения этих случайных факторов.

Выделяют следующие основные методы анализа (моделирования) рисков:

- анализ сценариев;

- анализ безубыточности (точек равновесия);

- анализ чувствительности;

- факторный анализ;

- метод Монте-Карло (статистический анализ, имитационное моделирование);

- экспертный анализ;

- дерево решений.

Вопросы для самоконтроля

1. В чем преимущества и недостатки расчета в постоянных ценах?

2. В чем преимущества и недостатки расчета в текущих ценах?

3. Расскажите про метод сценарного анализа.

4. Расскажите про метод анализа безубыточности.

5. Расскажите про метод анализа чувствительности.

6. Расскажите про метод Монте-Карло.

7. Расскажите про метод экспертных оценок.

Дата добавления: 2021-04-21; просмотров: 655;