Теории структуры капитала. Традиционный подход.

В финансовом менеджменте различают понятия:

1. «Финансовая структура» – способ финансирования деятельности организации (подразумевает структуру всех источников средств, включая краткосрочные);

2. «Структура капитала» – финансовая структура долгосрочных пассивов (СК и ЗК);

3. «Оценка капитала» (балансовая и рыночная). Балансовая – оценка объекта, представленная в бухгалтерском балансе. Рыночная оценка, например, уставного капитала – рыночная (а не номинальная) оценка акций компании. Балансовая оценка верифицируема (наличие оправдательных документов) и стабильна. Рыночная – вариабельна и субъективна;

4. Привлекательность фирмы как объекта инвестирования и ее рейтинг оценивают показателем «рыночной капитализации» - произведение рыночной цены акции на число акций в обращении;

5. «Рыночная стоимость фирмы» - сумма рыночных стоимостей акционерного и заемного капитала. Чем больше эта стоимость, тем более крупной и успешной считается компания. Наращивание рыночной стоимости фирмы осуществляется: эмиссией ценных бумаг, получение кредитов, реинвестирование прибыли;

6. «Гудвилл» - разность между рыночной оценкой пассивов и рыночной оценкой активов. Это есть стоимостная оценка наработанной фирмой нематериальной ее ценности (торговая марка, не указанные в балансе патенты, сложившийся коллектив). Гудвилл выявляется и отражается в балансе при купле/продаже фирмы в составе нематериальных активов.

Поскольку стоимость различных источников средств варьирует, возникает вопрос, возможно ли увеличить стоимость компании путем изменения структуры капитала? Нужно соотнести риск и доходность в отношении акционеров. СК / ЗК – ключевой показатель, характеризующий степень риска инвестирования финансовых ресурсов в предприятие. Привлечение ЗК не только вызывает увеличение рисковости компании, но и должно сопровождаться повышением ожидаемой доходности СК. Проект принимается, если его рентабельность выше, чем WACC. Если СК не хватает и приходится привлекать ЗК, т.е. повышение доходности сопровождается ростом риска, возникает несколько вопросов: 1) достаточно ли ожидаемого повышения доходности для компенсации возросшего риска 2) какова должна быть оптимальная структура.

Существуют два подхода к этой проблеме: а) традиционный; б) теория Модильяни-Миллера (Modigliani and Miller approach).

Положения традиционного подхода:

1. стоимость капитала фирмы зависит от его структуры;

2. существует оптимальная структура капитала, минимизирующая WACCи, следовательно, максимизирующая рыночную стоимость фирмы.

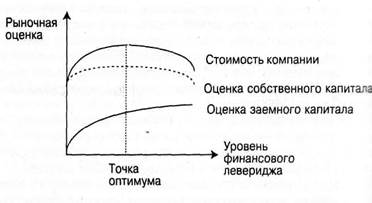

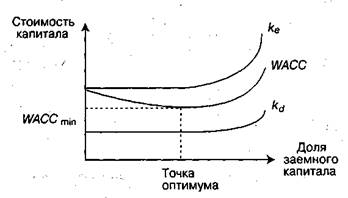

WACC зависит от стоимости его составляющих (СК и ЗК). В зависимости от структуры капитала стоимость каждого из этих источников меняется, причем темпы изменения различны. Многочисленные Умеренный рост доли ЗК, т.е. повышение финансового риска, не вызывает немедленной реакции акционеров в плане увеличения требуемой доходности, однако при превышении некоторого порога безопасности ситуация меняется и акционеры начинают требовать большей доходности для компенсации риска. Одновременно и стоимость ЗК, оставаясь сначала практически неизменной, при определенном изменении состава источников начинает возрастать. Поскольку стоимость ЗК (Кd)в среднем ниже, чем стоимость СК (Ке), существует структура капитала, называния оптимальной, при которой показатель WACC имеет минимальное значение, а, следовательно, рыночная стоимость фирмы будет максимальной.

WACC зависит от стоимости его составляющих (СК и ЗК). В зависимости от структуры капитала стоимость каждого из этих источников меняется, причем темпы изменения различны. Многочисленные Умеренный рост доли ЗК, т.е. повышение финансового риска, не вызывает немедленной реакции акционеров в плане увеличения требуемой доходности, однако при превышении некоторого порога безопасности ситуация меняется и акционеры начинают требовать большей доходности для компенсации риска. Одновременно и стоимость ЗК, оставаясь сначала практически неизменной, при определенном изменении состава источников начинает возрастать. Поскольку стоимость ЗК (Кd)в среднем ниже, чем стоимость СК (Ке), существует структура капитала, называния оптимальной, при которой показатель WACC имеет минимальное значение, а, следовательно, рыночная стоимость фирмы будет максимальной.

Зависимость стоимости и структуры капитала

Пример. Расчет оптимальной структуры капитала, %

| Показатель | Структура капитала | ||

| 1 вариант | 2 вариант | 3 вариант | |

| Доля СК | |||

| Доля ЗК | |||

| Стоимость СК | 13,3 | 14,0 | 15,0 |

| Стоимость ЗК | 7,0 | 7,1 | 7,5 |

| WACC | 12,67 | 12,64 | 12,75 |

Оптимальная структура капитала достигается в случае СК / ЗК = 80 / 20, при этом WACC имеет наименьшее значение 12,64%

Дата добавления: 2016-10-07; просмотров: 3829;