Мировая финансовая архитектура

Кризисы, потрясшие финансовые рынки в 90-х и 2000-х гг., акцентировали внимание на необходимости глобального регулирования и реформирования всего механизма взаимодействия международных финансовых организаций. Для обозначения процесса взаимодействия международных финансовых институтов с целью определения глобальных «правил игры», по которым функционирует все мировое финансовое сообщество для предотвращения финансовых кризисов, все чаще используют термин «мировая финансовая архитектура» (МФА).

По аналогии с термином «архитектура» каркасом основой мировой финансовой архитектуры выступают принципы построения, функционирования и развития мировой финансовой системы. Однако в отношении мировой финансовой архитектуры, скорее, подходит использование аналогий с «компьютерной (программной, сетевой) архитектурой», которая предполагает последовательную обработку данных, установление стандартов, норм и принципов, на основе которых формируется и функционирует программа.

Используя такое определение понятия «мировая финансовая архитектура», в ее составе выделяют три основных компонента:

1) национальная: функционирование национальной финансовой системы с целью установления наиболее благоприятного сочетания между стабильностью национальной денежной единицы, уровнем либерализации внутреннего финансового сектора и выполнением регулирующих функций государством;

2) международная: деятельность государства по преодолению противоречия в установлении свободного движения капитала и сохранения относительной автономии страны, с использованием механизмов валютной политики;

3) глобальная (наднациональная): выработка нового механизма управления международным сообществом как единым целым, без ограничения суверенитета государств, через систему международных финансовых институтов.

Валютные отношения

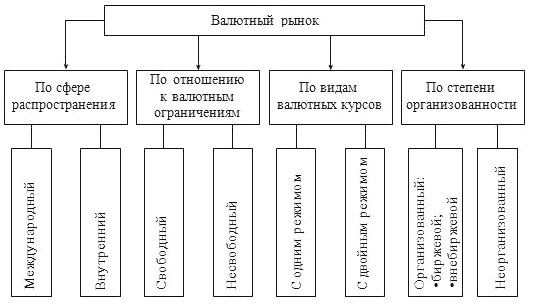

Развитие высокоэффективной экономики невозможно без развитого финансового рынка, составной частью которого является валютный рынок (рис. 8.1).

Рис. 8.1. Классификация валютных рынков

Основными участниками валютного рынка являются банки и предприятия — экспортеры и импортеры (табл. 8.2).

Основой функционирования валютного рынка любой страны является совокупность отношений, опосредующих осуществление операций по купле-продаже иностранной валюты и ценных бумаг в иностранной валюте, а также операций по движению капитала иностранных инвесторов – валютные отношения.

Деньги, используемые в международных экономических отношениях, становятся валютой. Важно отметить, что использовать термины «валюта» и «деньги» как синонимы не вполне корректно, важно понимать их различную смысловую нагрузку.

Валюта — деньги, способные обслуживать международные экономические отношения, связывать национальную экономику с мировой, обеспечивать их взаимодействие. Валютой является любой товар, выполняющий функции денег на международном уровне.

Таблица 8.2

Участники валютного рынка

| Участник рынка | Сделки | Мотивы |

| Коммерческие банки | Сделки для клиентов | Проведение платежей |

| Торговля за собственный счет | Получение прибыли или выравнивание позиций по клиентским сделкам | |

| Предприятия (импортеры, экспортеры) | Покупка и продажа валюты | Платежи в иностранной валюте |

| Сделки для страхования валютных рисков | Создание надежной базы для калькуляции себестоимости, исключение валютных рисков | |

| Получение и предоставление кредита в иностранной валюте | Получение выгодных условий | |

| Центральный банк | Покупка и продажа валюты | Платежи, инкассация чеков, учет векселей и т.п. |

| Интервенции | Покупка-продажа валюты для поддержания валютных рынков, обеспечения их нормального функционирования | |

| Брокеры | Посредничество при валютных и процентных сделках, установлении курса | Получение прибыли в виде комиссионных или процентов от сделки |

| Валютные биржи | Сделки для клиентов | Получение прибыли в виде комиссионных или процентов от сделки |

Национальная (внутренняя) валюта — законное платежное средство на территории выпускающей его страны. К валюте Российской Федерации национальное валютное законодательство относит денежные знаки в виде банкнот и монеты Банка России, находящиеся в обращении в качестве законного средства наличного платежа на территории Российской Федерации, а также изымаемые либо изъятые из обращения, но подлежащие обмену указанные денежные знаки; средства на банковских счетах и в банковских вкладах.

Иностранная (внешняя) валюта — законное платежное средство других стран, легально или нелегально используемое на территории страны. В соответствии с законодательством иностранной валютой на территории Российской Федерации признаются денежные знаки в виде банкнот, казначейских билетов, монеты, находящиеся в обращении и являющиеся законным средством наличного платежа на территории соответствующего иностранного государства или группы государств, а также изымаемые либо изъятые из обращения, но подлежащие обмену указанные денежные знаки; средства на банковских счетах и в банковских вкладах в денежных единицах иностранных государств и международных денежных или расчетных единицах.

Важной характеристикой валюты любого государства мира являются условия конвертируемости валюты. По степени конвертируемости валюты подразделяются:

• на свободно конвертируемые валюты, которые можно без всяких ограничений обменивать на любые иностранные валюты. Именно наличие любых валютных ограничений лишает валюты права называться свободно конвертируемыми. В число свободно конвертируемых валют входят доллар США, евро, фунт стерлингов. С 1 июля 2006 г. российский рубль также приобрел статус свободно конвертируемой валюты;

• частично конвертируемые валюты стран, где сохраняются валютные ограничения;

• неконвертируемые валюты стран, где для резидентов и нерезидентов введен запрет на обмен национальной валюты на иностранную валюту.

Особенности современного этапа развития мировой экономики оказали воздействие на ключевые характеристики распространения и использования валюты в международных экономических отношениях. Так, в зависимости от степени интернационализации валюты можно выделить доминирующую в международных экономических отношениях валюту — доллар США. Кроме того, в отдельную группу выделяют ведущие валюты, т.е. используемые во внешнеторговых и валютообменных сделках, но не являющиеся национальной для торгующих стран (доллар США, евро, фунт стерлингов и т.п.). К особой категории конвертируемой валюты относится резервная (ключевая) валюта, которая выполняет функции международного платежного и расчетного средства, служит базой определения валютного паритета и валютного курса для других национальных валют, используется для проведения валютной интервенции с целью воздействовать на курс валют стран — участниц мировой валютной системы и в официальных резервах других стран. На сегодняшний день это в полной мере относится к доллару США и евро.

Для обеспечения взаимного обмена валютами между странами при торговле товарами и услугами, для обеспечения движения капиталов, сравнения цен мировых и национальных рынков используют валютный курс. Валютный курс — цена денежной единицы одной страны, выраженная в денежных единица другой страны или в международных валютных единицах. Таким образом, определенное количество валюты одной страны всегда можно обменять на валюту другой страны, используя механизм валютного курса.

Фиксирование соотношения национальной денежной единицы и иностранной называется котировкой. В мировой практике используют прямой и обратный метод котировки.

Прямой метод котировки предполагает выражение единицы иностранной валюты (торгуемой или базовой валюты) в национальной валюте (валюте котировки или конвертируемой валюте). Этот метод применяется в большинстве стран, в том числе и в России. Например, курсы валют, установленные ЦБ РФ на определенную дату, при использовании данного метода представляются следующим образом:

1 дол. США = 30,0763 руб.,

1 евро = 41,5895 руб.

Косвенный метод котировки предполагает, что за единицу принимается национальная валюта, курс которой определяется в соответствующем количестве иностранной валюты, т.е. является обратным прямому методу котировки. Применяется в основном в Великобритании и в США с 1978 г. по ряду валют, а также по евро. Например:

1 ф. ст. = 2,0054 дол. США;

1 дол. США = 1,2270 швейц. франка;

1 дол. США = 98,38 яп. иены;

1 евро = 1,3504 дол. США.

Метод котировки (прямой или обратный) не влияет ни на уровень валютного курса, ни на его состояние, поскольку сущность валютного курса не меняется, а используется только иная форма его выражения. Использование косвенного метода котировки позволяет сопоставить курс национальной валюты с иностранными валютами на любом валютном рынке, а сочетание прямого и косвенного методов котировки делает возможным сравнение валютных курсов без дополнительных расчетов.

Валютный курс можно также рассматривать с точки зрения участников валютных рынков. Тогда он распадается на курс покупателя и курс продавца. При прямом методе котировки курс покупки обозначается как курс Bid, по которому банк-резидент покупает торгуемую (базовую) иностранную валюту за национальную и продает национальную.

Курс продавца — курс Offer — курс, по которому банк продает торгуемую валюту и покупает национальную.

Банки продают иностранную валюту за национальную дороже, чем покупают ее по курсу продавца. Величина, на которую курс Bid отличается от курса Offer, называется спрэдом.

Например, российское предприятие желает продать 10 000 дол. за рубли и по котировке своего банка: USD/RUR — 30,0763/30,0765. Это означает, что банк-дилер готов за 1 дол. платить 30,0763 руб., а при продаже 1 дол. желает получить 30,0765 руб. Предприятие, напротив, получит 30,0763 рубля за 1 дол. и должно заплатить 30,0765 руб. за 1 дол. Предприятие продает банку 10 000 долларов по курсу 30,0763 и получает эквивалент — 300 763 руб.

Используя обратный метод котировки, курс Bid является курсом, по которому банк покупает торгуемую валюту, а курс Offer, по которому национальная валюта продается. Если британское предприятие хочет продать 1 млн. фунтов стерлингов за доллары, то, получив от своего банка в Англии котировку GBP/USD — 2,0053/2,0054, это будет означать, что банк покупает 1 фунт стерлингов за 2,0053 дол., а продавать намерен по 2,0054 дол. за 1 ф. ст. Предприятие же при обмене 1 млн. ф. ст. по курсу 2,0053 дол. получит 2 005 300 дол.

В сложившейся практике при любой котировке клиент продает торгуемую валюту по курсу Bid того, кто ее котирует, т.е. по более низкому курсу, а покупает по курсу Offer (по более высокому курсу).

Котировка двух иностранных валют, не являющихся национальной валютой участника сделки, или соотношение двух валют, вытекающие из их курса по отношению к третьей валюте, называется кросс-курс.

На состояние валютного курса воздействуют факторы структурного характера, отражающие состояние экономики данной страны и влияющие на спрос и предложение валюты. К ним относятся:

• показатели экономического роста (ВНП, объемы промышленного производства и пр.);

• состояние платежного баланса, степень зависимости от внешних источников сырья;

• рост денежной массы на внутреннем рынке;

• уровень инфляции и инфляционные ожидания;

• уровень процентной ставки;

• платежеспособность страны и доверие к национальной валюте

на мировом рынке.

Наряду с перечисленными структурными факторами действуют конъюнктурные (постоянно меняющиеся под влиянием тенденций развития на мировом рынке) факторы:

• спекулятивные операции на валютных рынках;

• степень развития других секторов мирового финансового рынка.

Различают два основных режима валютного курса — фиксированный и плавающий. Внутри этих двух групп выделяют следующие разновидности валютного курса.

1. Режим фиксированного валютного курса:

А) режимы жесткой привязки:

• отсутствие национального платежного средства (официальная или формальная долларизация). В качестве законного средства страна использует валюту другого государства. Власти, решившиеся на официальную долларизацию, полностью отказываются от внутренней денежно-кредитной политики, что может рассматриваться как самая жесткая форма фиксированного валютного курса. Применяется, например, в Эквадоре, Панаме, Восточном Тиморе;

• отсутствие раздельного платежного средства (валютный союз). Страна становится членом валютного, или денежного, союза, где все участники объединения используют одно платежное средство. Как и в случае с официальной долларизацией, власти теряют денежно-кредитный суверенитет. Используют страны еврозоны: Австрия, Бельгия, Финляндия, Германия, Греция и пр.;

• валютное правление. Денежные власти принимают на себя обязательство обмена национальной валюты на иностранную по фиксированному курсу, которое закрепляется на законодательном уровне. Денежная база полностью обеспечивается золотовалютными резервами, а центральный банк теряет функции денежно-кредитного регулятора последней инстанции. Используют, например, Босния и Герцеговина, Бруней-Даруссалам, Болгария, Литва;

Б) режимы мягкой привязки:

• традиционная фиксация к якорной валюте или к валютному композиту. Страна формально или неофициально привязывает свою валюту к валюте другой страны или к корзине валют. Корзина состоит из валют главных внешнеторговых или финансовых партнеров, веса в ней задаются исходя из географического распределения торговли товарами и услугами, движения капитала. Валютный композит может быть стандартизирован, если якорем выступают СДР. Валютный курс колеблется в рамках узкого диапазона в ±1% от центрального паритета, или же разница между максимальным и минимальным значениями курса не должна превышать 2% в течение двух месяцев. Используется в Латвии, Ливии, Марокко;

• ползущая привязка. Валютный курс периодически корректируется на заданную величину по отношению к якорной валюте или корзине валют. Размер девальвации может быть фиксированным либо обусловливаться количественными индикаторами (инфляционным дифференциалом с главным внешнеторговым партнером, разницей между целевой и прогнозной инфляцией, спрэдом между валютными курсами официального и парцельного рынков). Ползущая привязка определяется как запаздывающая, если девальвация компенсирует накопленный дифференциал количественного индикатора, или как опережающая, если девальвация соответствует прогнозному дифференциалу. Используется в Боливии, Коста-Рике, Тунисе;

• фиксация в рамках горизонтального коридора. Валютный курс свободно колеблется в заданном диапазоне значений, который определяется в ±1% от формального или неофициального центрального паритета. В любой момент времени власти готовы с помощью прямых или косвенных интервенций защитить горизонтальный коридор. Применяется в Словении, Венгрии, Тонга;

• фиксация в рамках наклонного (ползущего) коридора. Валютный курс осуществляет свободное плавание в пределах ±1% от формального или неофициального центрального паритета, который периодически корректируется. Границы диапазона колебаний могут быть симметричными относительно центрального паритета или постепенно асимметрично расширяться во времени. Используется в Беларуси.

2. Режим плавающего валютного курса:

А) управляемое плавание, без предопределенного диапазона колебаний. Денежные власти с помощью прямых и косвенных интервенций удерживают валютный курс возле долгосрочного тренда без предустановленного диапазона колебаний или без заданного целевого валютного курса. Направление и частота коррекции валютного курса определяются позицией платежного баланса страны, объемом золотовалютных резервов, конъюнктурой валютного рынка и т.д. Интенсивность и эффективность валютных интервенций характеризуют степень жесткости управления валютным курсом. Страны, в которых применяется данный режим валютного курса: Бангладеш, Египет, Иран, Молдова и др.,

Б) независимое плавание. Валютный курс определяется рынком самостоятельно исходя из соотношения спроса и предложения. Если валютные интервенции проводятся, то они направлены на сглаживание и предотвращение колебаний валютного курса, не соответствующих фундаментальным макроэкономическим факторам. Страны: Австралия, Канада, Колумбия, Исландия, Норвегия, Турция, Япония.

В настоящее время основу валютных отношений между развитыми рыночными государствами составляют плавающие курсы. Международный валютный фонд определяет режим валютного курса в России как управляемый плавающий, без предварительно объявляемой траектории валютного курса. В России, как и во многих других странах, наиболее активно используемым инструментом управления плавающим курсом является валютная интервенция ЦБ РФ. Покупая или продавая иностранную валюту, Банк России создает дополнительный спрос или соответственно предложение на нее. Такой спрос и предложение компенсируют диспропорцию первоначального спроса и предложения на валюту и определяют стабильность существующего валютного курса как равновесной цены.

Финансовая глобализация привела к тому, что валютные отношения постепенно заняли особое место в системе международных экономических отношений и оформились в виде валютной системы.

Валютная система — форма организации и регулирования валютных отношений, закрепленная национальным законодательством или международными соглашениями. Выделяют национальную, региональную и мировую валютные системы. Национальная валютная система функционирует в рамках какой-либо страны (например, в России, Великобритании, Аргентине). Региональная валютная система складывается и получает развитие, когда несколько стран принимают решение о про- ведении общей экономической и валютной политики и, следовательно, для этого им необходима общая валютная единица. Примером региональной валютной системы, функционирующей в полной мере, является Европейская валютная система. Мировая валютная система включает в себя все национальные и региональные валютные системы.

Дата добавления: 2020-10-25; просмотров: 593;