Понятие, функции и роль финансового посредничества

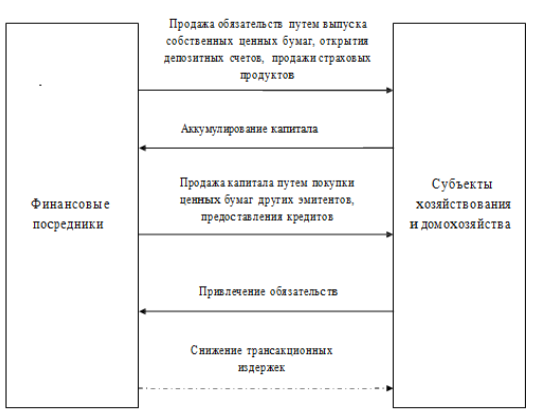

Финансовые посредники – это организации, основная деятельность которых заключается в аккумулировании свободного денежного капитала населения и субъектов хозяйствования путем его приобретения в обмен на собственные обязательства и предоставлении этого капитала лицам, имеющим в них необходимость путем его продажи, способствующие снижению транзакционных издержек участников соглашения (см. рис. 2.3.).

Рис. 2.3. Сущность и функции финансовых посредников

Одна из важнейших функций финансовых институтов – это посредничество на финансовом рынке. Посредническая функция является логическим дополнением функции сбережения. Так как аккумуляция сберегаемых денежных средств подразумевает необходимость платы за них, финансовые институты вынуждены максимально эффективно использовать данные средства для получения дохода в размере, позволяющем не только выплатить вкладчикам причитающийся им процент, но получить доход. Таким образом, в процессе передачи кумулированных средств вкладчиков заемщику у финансовых институтов возникают обязательства по их возврату, а также вознаграждению кредитора.

При привлечении денежных средств финансовый посредник выдает обязательство по их возврату на определенных условиях. Затем привлеченные средства в определенной комбинации предоставляются заемщику или заемщикам под обязательство их возврата с вознаграждением. Возврат средств может происходить опосредованно через рынок капитала в зависимости от того, какие финансовые инструменты используются.

Выделим следующие преимуществафинансового посредничества:

1) возможность вовлечения широкого круга людей в инвестиционный процесс (зачастую многие вкладчики не обладают высокими знаниями в финансовой сфере и прибегают к услугам финансовых посредников);

2) инвестор (вкладчик), воспользовавшись услугами профессионалов, экономит собственное время и ресурсы, поскольку пропадает необходимость поиска конкретных инструментов для инвестирования средств;

3) деньги вкладчика (инвестора) начинают работать;

4) вкладчик (инвестор) имеет возможность получения дохода, тем самым побуждая финансового посредника максимально эффективно использовать полученные им средства;

5) при помощи финансовых посредников появляется возможность диверификации, снижения или передачи риска другому лицу;

6) поскольку финансовые посредники аккумулируют денежные средства различных вкладчиков (от мелких до крупных), у них появляется возможность вложения сконцентрированных таким образом средств в крупные инвестиционные проекты, которые недоступны мелким инвесторам или вкладчикам.

Таким образом, можно выделить следующие функции финансовых посредников:

· сбережение финансовых ресурсов (saving);

· финансовая трансформация (maturity transformation);

· передача риска (risk transfer);

· организация валютных операций (foreign exchange operations);

· управление ликвидностью (liquidity)

· организация операций по изменению организационно-правовых форм компаний (going public and going private transactions).

Рассмотрим подробнее сущность перечисленных функций.

Сбережение финансовых ресурсов. Функция сбережения финансовых ресурсов является следствием необходимости накопления средств для их использования в будущем, как на целевое инвестирование, так и на потребление. Возможно исключение финансовых посредников из процесса накопления денежных средств, но это чаще всего экономически не выгодно и небезопасно.

Функция финансовой трансформации проявляется в том, что краткосрочные финансовые активы и обязательства могут быть трансформированы в долгосрочные. Трансформация срочности активов происходит по средством секъюритизации. Секъюритизация выглядит следующим образом: кредитное учреждение объединяет в пул предоставленные им кредиты, обеспечением по которым является относительно однородное имущество, а затем выпускает ценные бумаги под общее обеспечение. Существует также и обратный вариант, когда привлекаются средства на короткий срок, а ссужаются на длительный. К примеру, компании необходимо осуществить инвестиции, при этом привлечь необходимый объем денежных средств на долгосрочный основе она не может. В этом случае компания может привлекать короткие займы для вложения в долгосрочный проект. В этом случае требуется периодическая пролонгация краткосрочных кредитов и уверенность в достаточности текущих доходов для выплаты процентов и основной суммы краткосрочно кредита. В данной ситуации компания подвергается большему риску повышения процентных ставок. Кроме того, важно, чтобы источники краткосрочного финансирования были возобновляемы.

Передача риска. Поскольку практически все финансовые операции сопряжены с риском, естественным является желание его избежать или минимизировать. Это может быть достигнуто различными способами, например, путем получения гарантий и обеспечений, передачи финансовому посреднику части риска.

Организация валютных операций. Ввиду процесса глобализации мировой экономики, очень многие компании в той или иной степени связаны с валютными операциями. Речь идет о привлечении иностранных займов, прямого участия иностранных партнеров в развитии бизнеса, организации совместных предприятий и т.п. Поэтому роль финансовых посредников при проведении валютных операций чрезвычайно велика, как в случае развитых, так и развивающихся рынков.

Управление ликвидностью. Все компании нуждаются в наличных денежных средствах (в данном случае речь идет о денежных средствах в кассе и на расчетных счетах), но, объем этих средств – вопрос спорный. Так как текущая активность (в частности это касается притоков и оттоков денежных средств) не может быть строго предопределенной, всегда появляется вопрос создания страхового запаса денежных средств, которым бы использовался, когда, например, наступил срок погашения кредиторской задолженности, но денежные средства от дебитора, на которые рассчитывала организация, так и не поступили. Формирование резерва денежных средств – самый распространенный способ страховки – не всегда оказывается самым выгодным, поскольку средства, находящиеся без движения, не только не приносят доход, но, напротив, приводят к убыткам (будучи подвержеными инфляции). Поэтому наиболее эффективным является инвестирование денежных средствв высоколиквидные финансовые продукты, которые предлагаются различными финансовыми институтами, например в высоколиквидные акции, краткосрочные обязательства.

Изменение организационно-правовых форм компаний. Наиболее распространенной операцией подобного типа является реорганизация компании в АО и ПАО. Обычно бизнес развивается по такому сценарию, что по мере развития компании и роста масштаба ее деятельности учредители компании не всегда способны обеспечить достаточное финансировании организации, либо не хотят этого делать. В таких случаях логичным развитием компании и ее организационно-правовой формы является преобразование в АО и ПАО и, соответственно, у компании появляется возможность привлекать дополнительное финансирование. Однако, процедура преобразования в АО и ПАО довольна сложная и трудоемкая, поэтому для ее реализации привлекают специализированных финансовых институтов.

Таким образом, финансовые посредники необходимы в равной степени, как заемщикам, так и кредиторам. Преимущества финансовых посредников для обоих участников представлены в таблице 2.1.

Таблица 2.1

Преимущества финансовых посредников для инвестора и заемщика

| Со стороны инвестора (кредитора) | Со стороны заемщика |

| 1. Посредники осуществляют диверсификацию риска путем распределения вложений по видам финансовых инструментов, что уменьшает кредитный риск. 2. Посредники осуществляют проверку платежеспособности заемщика и организуют систему распространения своих услуг, что также снижает кредитный риск. 3. Посредники позволяют обеспечить постоянный уровень ликвидности для своих клиентов (т.е. возможность получить наличные деньги). | 1. Посредники упрощают проблему поиска кредиторов, готовых предоставить кредит на приемлемых условиях. 2. Наличие посредника зачастую позволяет уменьшить ставку за кредит именно за счет снижения риска и увеличения объема операций. 3. Посредники осуществляют трансформацию сроков, восполняя разрыв между предпочтением долгосрочных кредитов заемщиком и предпочтением ликвидности кредитором. 4. Посредники удовлетворяют спрос заемщиков на крупные кредиты за счет аккумулирования средств инвесторов. |

Таким образом, речь зачастую идет о процессе косвенного финансирования. В большинстве стран косвенное финансирование является основным маршрутом для перевода средств от кредиторов к заемщикам (рис. 2.4).

Рис. 2.4. Движение капитала через финансовую систему

Финансовая система преобразовывает накопления домашних хозяйств в средства, которые возможно использовать для инвестиций компаниями. Тем не менее, значение финансовых рынков и финансовых посредников варьируется от государства к государству, также как и виды активов домашних хозяйств.

Дата добавления: 2020-10-25; просмотров: 789;