Зміст та послідовність проведення аналізу платоспроможності підприємства

На відміну від ліквідності підприємства, фінансовий стан з погляду платоспроможності може бути досить змінним: незважаючи на те, що підприємство на конкретну дату характеризується як платоспроможне, вже наступного дня ця ситуація може кардинально змінитися внаслідок настання строків розрахунку, з одного боку, і відсутності коштів, наприклад, у результаті їх не надходження за відвантажену раніше продукцію – з другого.

Таким чином, підприємство через фінансову недисциплінованість своїх дебіторів саме стає неплатоспроможним. Якщо затримка з надходженням платежу має короткостроковий або випадковий характер, то ситуація з погляду платоспроможності може найближчим часом змінитися на краще, однак не виключені також інші менш сприятливі варіанти. Такі критичні ситуації особливо часто мають місце в комерційних організаціях, які через певні причини не підтримують у достатньому обсязі страховий запас грошових коштів на поточному рахунку.

Неплатоспроможність може бути випадковою, тимчасовою, хронічною або тривалою. Тому, аналізуючи стан платоспроможності підприємства, необхідно розглянути причини фінансової скрути, частоту її виникнення та тривалість прострочених боргів.

Причинами неплатоспроможності можуть бути:

1) невиконання плану по виробництву і реалізації продукції;

2) підвищення її собівартості;

3) невиконання плану по прибутку і, як результат, нестача власних джерел самофінансування.

Однією з причин погіршення платоспроможності може бути неправильне використання оборотного капіталу: відволікання коштів у дебіторську заборгованість, а також вкладення в понадпланові запаси та на інші цілі, які тимчасово не мають джерел фінансування. Іноді причиною неплатоспроможності є не безгосподарність підприємства, а незаможність його клієнтів. Високий рівень оподаткування, штрафних санкцій за несвоєчасну сплату податків також може стати однією з причин неплатоспроможності суб’єкта господарювання.

Тому з метою оперативного внутрішнього аналізу поточної платоспроможності, щоденного контролю за надходженням коштів від продажу продукції, погашення дебіторської заборгованості та іншими надходженнями грошових коштів, а також для контролю за виконанням платіжних зобов’язань перед постачальниками, банками та іншими кредиторами складають платіжний календар, в якому, з одного боку, розраховують наявні та очікувані надходження грошових коштів, а другого – розмір їх витрачань на той самий період.

Оперативний платіжний календар складають на основі даних про відвантаження та реалізацію продукції, закупівлю засобів виробництва, документів про розрахунки з оплати праці, видавання авансів працівникам, виписки з банківських рахунків тощо, табл. 7.1.

Таблиця 7.1

ОПЕРАТИВНИЙ ПЛАТІЖНИЙ КАЛЕНДАР НА 15.03.11

| Платіжні кошти | Сума, грн. | Платіжні зобов’язання | Сума, грн. |

| Залишок грошових коштів: у касі; на поточному рахунку | Виплата заробітної плати | ||

| Цінні папери із строком погашення до 15.03.11 | Відрахування у фонд соціального захисту | ||

| Надходження грошових коштів до 15.03 від: реалізації продукції; іншої реалізації; фінансової діяльності | Платежі до бюджету та в державні цільові фонди | ||

| Аванси, отримані від покупців | Сплата рахунків постачальників | ||

| Кредити, позики | Сплата відсотків за кредит | ||

| Погашення простроченої дебіторської заборгованості | Повернення банківського кредиту | ||

| Інше | Погашення іншої кредиторської заборгованості | ||

| Усього | |||

| Перевищення платіжних коштів над платіжними зобов’язаннями | |||

| Баланс | Баланс |

Для визначення поточної платоспроможності слід платіжні кошти на відповідну дату порівняти з платіжними зобов’язаннями на ту саму дату. Ідеальним є варіант, коли цей коефіцієнт буде становити одиницю або дещо більше (від 1,5 до 2).

Для з’ясування причин зміни рівня платоспроможності важливе значення має аналіз виконання фінансового плану за дохідною та витратною частинами. Для цього дані Звіту про рух грошових коштів, а також Звіту про фінансовий результат порівнюють з даними фінансової частини бізнес-плану. У процесі аналізу насамперед установлюють виконання плану щодо надходження грошових коштів, в основному від реалізації продукції, робіт та послуг, майна, з’ясовують причини зміни суми виручки та виявляють резерви її збільшення. Особливу увагу приділяють використанню грошових коштів, оскільки навіть при виконанні дохідної частини фінансового плану перевитрати та нераціональне використання грошових коштів можуть призвести до фінансових труднощів.

Витратну частину фінансового плану аналізують за кожною статтею зі з’ясуванням причини перевитрат, які можуть бути виправданими і невиправданими. За результатами аналізу фінансового плану мають бути виявлені резерви збільшення планомірного надходження грошових коштів для забезпечення стабільної платоспроможності підприємства в перспективі.

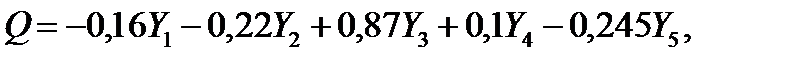

Певний науковий інтерес представляє французька методика оцінки платоспроможності. На основі дослідження 95 малих та середніх підприємств була розроблена модель, яка дає змогу оцінити ймовірність затримки платежів фірмою залежно від значення такого дискримінантного показника:

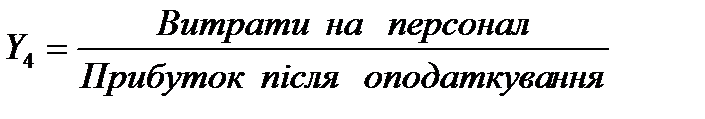

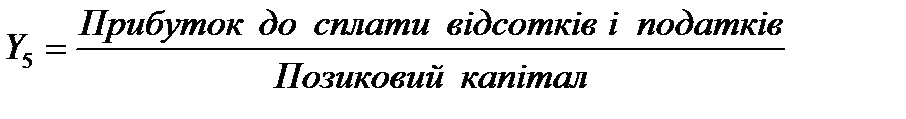

(7.6)

(7.6)

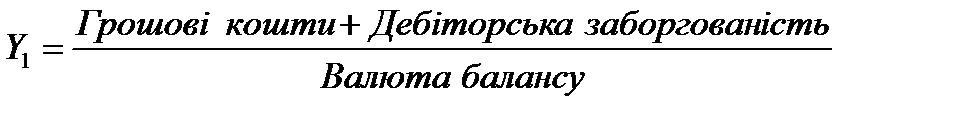

де  , (7.7)

, (7.7)

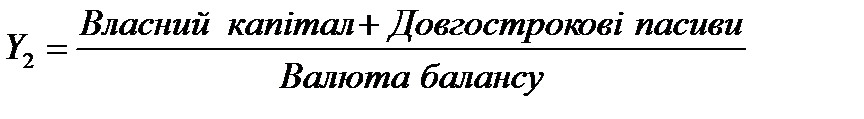

, (7.8)

, (7.8)

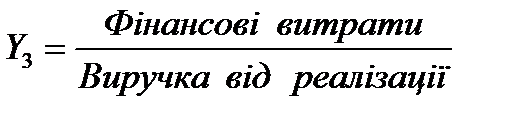

, (7.9)

, (7.9)

, (7.10)

, (7.10)

(7.11)

(7.11)

Ймовірність затримки платежів, що мають різне значення показника Q, наведено в табл. 7.2.

Таблиця 7.2

ЙМОВІРНІСТЬ ЗАТРИМКИ ПЛАТЕЖІВ

| Значення Q | +0,21 | +0,48 | +0,002 | 0,026 | 0,068 | 0,087 | 0,107 | 0,131 | 0,164 | |

| Ймовірність затримки платежів, % |

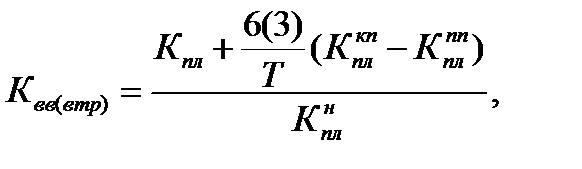

У вітчизняній практиці з метою прогнозування платоспроможності підприємства розраховують коефіцієнт відновлення (втрати) платоспроможності:

(7.12)

(7.12)

де Кпппл, Ккппл – фактичний коефіцієнт поточної ліквідності відповідно на початок і кінець періоду;

Кнпл – нормативний рівень коефіцієнта поточної ліквідності;

Т – тривалість звітного періоду, міс.;

6(3) – період відновлення (втрати) платоспроможності, міс.; за період відновлення платоспроможності прийнято 6 міс., період втрати – 3 міс.

Отже, алгоритм розрахунку коефіцієнта Квв являє собою конструкцію, в чисельнику якої прогнозне значення коефіцієнта поточної ліквідності, розраховано на перспективу, а в знаменнику – його нормативний рівень. Показник відображує наявність реальної можливості у підприємства відновлювати або втрачати платоспроможність протягом певного періоду.

Підставою для визнання структури балансу підприємства незадовільною, а підприємства неплатоспроможним є виконання умов за якої коефіцієнт поточної ліквідності на кінець звітного періоду має значення менше ніж 2.

Якщо вищевказана умова не виконується, оцінюється можливість відновлення платоспроможності підприємства. Для цього визначають прогнозне значення коефіцієнта поточної ліквідності на кінець так званого «періоду відновлення платоспроможності», що дорівнює 6 місяцям, і зіставляють його з нормативним рівнем. Якщо значення показника Квв не менше за 1, підприємство протягом 6 місяців спроможне вийти на нормативний рівень коефіцієнта поточної ліквідності та відновити свою платоспроможність. Якщо Квв < 1, то підприємство швидше за все не матиме такої можливості.

У разі відсутності підстав для визнання структури балансу незадовільною досліджують імовірність втрати підприємством платоспроможності. У цьому випадку також розраховують прогнозне значення коефіцієнта поточної ліквідності на кінець періоду, але такого, що дорівнює 3 місяцям, і зіставляють його зі своїм нормативом. Якщо значення Kвтр буде меншим за 1, то підприємство найближчим часом не зможе виконувати свої зобов’язання перед кредиторами, якщо Kвтр буде більшим за 1, то втрата платоспроможності підприємству не загрожує.

Той факт, що внутрішні й зовнішні аналітики розраховують і досліджують показник КВВ(ВТР), свідчить про те, що кожне підприємство потенційно несе в собі ризик зниження ліквідності й втрати платоспроможності. Враховуючи економічну сутність цих характеристик фінансового стану, а також методи розрахунку їх основних показників, можна з упевненістю сказати, що такий ризик залежить від обсягів, структури та складу поточних активів і пасивів, які, у свою чергу, формуються в результаті проведення обраної підприємством політики управління активами та пасивами.

Відомо, що у фінансово-господарській діяльності підприємства кожний із елементів поточних активів (виробничі запаси, дебіторська заборгованість та грошові кошти) відіграє свою роль: запаси сировини й матеріалів використовуються для виробництва продукції, дебіторська заборгованість виникає в результаті існуючої практики продажу товарів за безготівковим розрахунком у кредит, грошові кошти – багатофункціональні. Для забезпечення ритмічної й стабільної поточної діяльності підприємство повинно мати у своєму розпорядженні необхідну величину поточних активів та їх елементів.

Однак суб’єкти господарювання по-різному підходять до вирішення цього завдання. Одні підтримують політику накопичення достатньо великих запасів сировини та матеріалів, займають лояльну позицію відносно покупців, надаючи їм пільгове кредитування, збільшують залишки вільних грошових коштів на своїх рахунках. Безумовно, така позиція підприємства має певні переваги, наприклад, суттєво знижується ризик зупинки виробництва внаслідок несвоєчасного постачання сировини, збільшується кількість покупців у результаті надання їм пільгових умов реалізації товару в кредит тощо. Однак таку політику управління оборотними активами не можна вважати виправданою і ефективною, оскільки вона супроводжується прямими і непрямими втратами: тривалий строк зберігання сировини на складі призводить до її старіння та псування, пільгові умови надання комерційного кредиту сприяють зростанню частки сумнівної дебіторської заборгованості в загальній її величині, невикористання тимчасово вільних грошових коштів тощо. Іншими словами, надмірно велика величина оборотних коштів супроводжується зниженням ефективності та прибутковості роботи підприємства.

Інші підприємства обирають діаметрально протилежну політику, сутність якої полягає в граничній мінімізації рівня оборотних коштів. Остання досягається через налагодження ритмічного постачання сировини, що дає змогу скоротити до мінімуму її запаси на складі, встановлення жорстких вимог по розрахунках за продукцію, що приводить до зменшення величини дебіторської заборгованості та ін.

З погляду підвищення ефективності діяльності підприємства така політика є виправданою, але тільки теоретично. Так, у результаті мінімізації залишків основних елементів поточних активів зменшується величина коштів, що відволікаються з обороту, відповідно прискорюється оборотність оборотного капіталу, збільшується величина прибутку. Однак слід наголосити, що реалізація таких заходів на практиці дуже часто при зводить до небажаних наслідків. Так, можливі збої в постачанні сировини та матеріалів (при їх мінімальних запасах) можуть стати причиною різкого скорочення обсягів виробництва або призупинення виробничого процесу, жорсткі умови реалізації товару в кредит можуть призвести до втрати покупців, відсутність резерву грошових коштів може ускладнити відносини кредиторами тощо.

Отже, облік ризикової складової ліквідності та платоспроможності з позиції управлінського персоналу підприємства зводиться до вибору оптимальної політики управління величиною, складом і структурою оборотних активів, яка дає змогу привести до прийнятного значення ризик втрати ліквідності та за рахунок цього підвищити рентабельність діяльності.

ТЕМА 8

Дата добавления: 2016-07-22; просмотров: 2574;