Лекция № 8 «Понятие налога и сбора, их виды и порядок введения(отмены)

План лекции

1.Понятие налога и сбора

2.Виды налогов. Основные понятия налога

3.Порядок введения и отметы налогов и сборов

Налог—обязательный, индивидуально безвозмездный платеж,

взимаемый сорганизаций ифизических лиц вформе отчуждения

принадлежащих им на праве собственности, хозяйственного веде-

нияили оперативного управления денежных средств вцелях фи-

нансового обеспечения.деятельности государства и(или) муници-

пальных образований.

Сбор —обязательный взнос, взимаемый сорганизаций ифизическихлиц, уплата которого —одно из условий совершения вин-

тересах плательщика сборов государственными органами, органа-

ми местного самоуправления, иными уполномоченными органами

а должностными лицами юридически значимых действий, вклю-

чая предоставление определенных прав или выдачу разрешений.

Характерные черты налога-как платежа (п. 1ст. 8Налогового

кодекса РФ) следующие:

обязательность;

индивидуальная безвозмездность

отчуждение денежных средств, принадлежащих организациям и

физическим лицам на праве собственности, хозяйственного веде-

нияили оперативногоуправления;

направленность на финансирование деятельности государства

и и муниципальных образований.

Характернымичертами сбора как взноса являются:

обязательность.

одно из условий совершения государственными ииными орга-

намив интереса плательщиковсборов юридически значимых дей-

ствий.

Налоговый кодекс РФ называет следившие сборы, действующие

в РФ: таможенные сборы, сбор за право пользования объектами

животного мира и водными биологическими ресурсами, федераль-

ныелицензионные сборы, региональные лицензионные сборы и

местные лицензионные сборы.

В Российской Федерации устанавливаются следующие

виды налогов и сборов: федеральные налоги и сборы, нало-

ги и сборы субъектов РФ (региональные налоги исборы)

и местные налоги и сборы. Налоговая система РФ представ-

лена на рис.

Рис. Налоговая система РФ

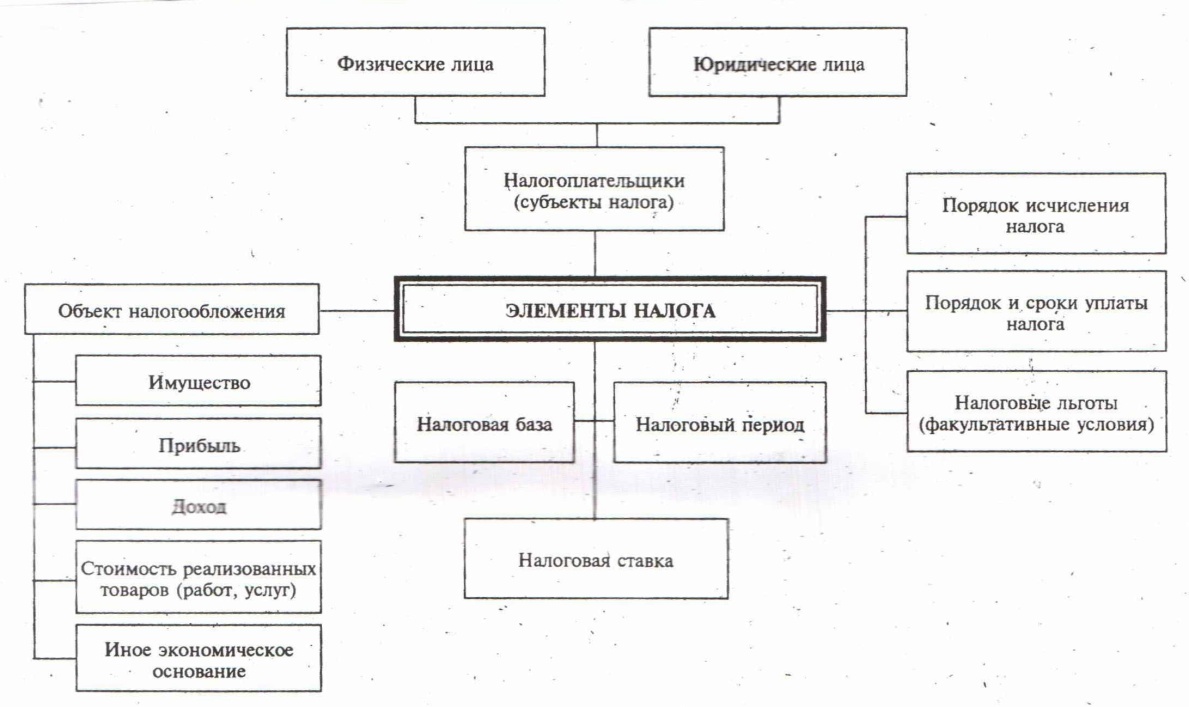

Элементы налогообложения.Всоответствии со ст.17 НК РФ на-

лог считается установленным лишь втом случае, когда определены

налогоплательщики (ст. 19 НК РФ) иследующие элементы нало-

гообложения(см. схему)

1) объект налогообложения (ст. 38 НКРФ);

2) налоговая база (ст. 53 НК РФ);

3) налоговый период (ст. 55 НК РФ);

4) налоговая ставка (ст. 53 НК РФ);.

5) порядок исчисления налога (ст. 52 НК РФ)„

6) порядок исроки уплаты налога (ст. 57, 58 НК РФ).

В необходимых случаях при установлении налога внорматив-

но-правовом акте могут также предусматриваться налоговые льго-

тыиоснования для их использования налогоплательщиками.(ст. 56

НК РФ).

Схема. Общие условия установления налогов и сборов

Законодательство оналогах исборах регулируетвластные отношения по установлению, введению и взиманию налогов и сборов в Российской Федерации,атакже отношения возникающие впроцессе осуществления налогового контроля обжалования актов налоговых органов, действий (бездействия)их должностных лиц и привлечения к ответ-

ственности за свершение налогового правонарушения.

ФНС России, Минфин России, ФТС России, органы го-

сударственных внебюджетных фондов издают обязательные

для своих подразделений приказы, инструкции и методиче-

ские указания по вопросам, связанным с налогообложением

и сборами, которые не относятся к актам законодательства

о налогах и сборах.

Акты законодательства о налогах вступают в силу не ранее чем по истечении одного месяца со дня их официального опубликования не ранее первого числа очередного

налогового периода по соответствующему налогу, за исклю-

чением случаев предусмотренных ст.5НК.

Акты законодательства о сборах вступают в силу не ранее

чем по истечении одного месяца со дня их официального

опубликования, за исключением случаев, предусмотренных

настоящей статьей.

Федеральные законы, вносящие изменения в НК в части

установления новых налогов и. (или) сборов, а также акты

законодательства о налогах и сборах субъектов РФ и акты

представительных органов местного самоуправления, вво-

дящие налоги и(или) сборы, вступают в силу не ранее 1ян-

варя года, следующего за годом их принятия, но не ранее

одного месяца со дня'их официального опубликования.

Акты законодательства о налогах и сборах, устанавлива-

ющие новые налоги и(или) сборы, повышающие налоговые

ставки, размеры сборов, устанавливающие или отягчающие

ответственность за нарушение законодательства о налогах

и сборах, устанавливающие новые обязанности или иным

образом ухудшающие положение налогоплательщиков или

плательщиков сборов, а также других участников отноше-

ний, регулируемых законодательством о налогах и сборах,

обратной силы не имеют.

Нарушение установленного порядка может быть обжа-

ловано, например, в соответствии с определением Консти-

туционного Суда РФ.

Акты законодательства о налогах и сборах, устраняющие

или смягчающие ответственность за нарушение законода-

тельства о налогах и сборах либо устанавливающие допол-

нительные гарантии зашиты прав налогоплательщиков,

плательщиков сборов, налоговых агентов, их представите-

лей имеют обратную силу

Акты законодательства о налогах и сборах отменяющие

налоги и (или) сборы, снижающие размеры ставок налогов

(сборов), устраняющие обязанности налогоплательщиков,—

.плательщиков сборов, налоговых агентов, их представите-

лей или иным образом улучшающие их положение, могут

иметь обратную силу, если прямо предусматривают это.

Нормативный правовой акт о налогах и сборах признает-

ся не соответствующим НК, если такой акт:

— издан органом, не имеющим в соответствии с НК пра-

ва издавать подобного рода акты, либо издан с нарушением

установленного порядка издания таких актов;

— отменяет или ограничивает права налогоплательщи-

ков, плательщиков сборов, налоговых агентов, их пред

ставителей либо полномочия налоговых и таможенных

органов, органов государственных внебюджетных фондов,

установленные НК;

— изменяет определенное НК содержание обязанностей

участников отношений, регулируемых законодательством

о налогах и сборах, иных лиц, обязанности которых уста-

новлены НК;

— запрещает действия налогоплательщиков; плательщи-

ков сборов;- налоговых агентов, их представителей, разре-

шенные НК;

-

— запрещает действия налоговых и таможенных органов,

органов государственных внебюджетных фондов, их долж-

ностных лиц; разрешенные или предписанные НК;

— разрешает или допускает действия, запрещенные НК;

— изменяет установленные НК основания, условия-, по-

следовательность или порядок действий участников отно-

шений, регулируемых законодательством о налогах и сбо-

рах, иных лиц, обязанности которых установлены НК;

— изменяет содержание понятий и терминов, определенн

ыхв НК, либо использует эти понятия и термины вином

значении,чем они используются в НК;

—иным образом противоречит общим началам и (или)

буквальному смыслу конкретных положений НК.

Нормативные правовые акты о налогах и сборах признаютс-

я не соответствующими НК при наличии хотя бы одного и

з указанных обстоятельств. Признание нормативною пра-

вового акта не соответствующим НК осуществляется в су-

дебном порядке, если иное не предусмотрено самим НК. Правительство РФ, а также.иной орган исполнительной

части или исполнительный орган местного самоуправле-

ния, принявшие указанный акт, либо их вышестоящие ор-

ганы вправе до судебного рассмотрения отменить этот акт

или внести в него необходимые изменения.

Дата добавления: 2016-07-05; просмотров: 4094;