Сучасні концепції організації управління ризиками

Як зазначалося, реалізація моделі управління ризиками суб’єкта господарювання має базуватися на науково обґрунтованих моделях та концепціях. Водночас сучасна фінансова теорія у галузі корпоративних фінансів однозначно не дає відповіді, яка із розроблених концепцій найефективніша. Крім того, останні результати численних досліджень як західних, так і вітчизняних науковців доводять, що існуючі концепції, окремі моделі чи їх модифікації можуть вважатися ефективними (порівняно з ін- иіими моделями) лише за певних умов. Ці результати дають змогу нам стверджувати таке.

Доцільність вибору фінансовим менеджментом підприємства тієї чи іншої концепції або моделі визначається специфікою фінансово-господарської діяльності такого суб’єкта господарювання. Крім того, у більшості випадків обрана концепція не дає повністю готового рецепта («під ключ») підтримки управлінських фінансових рішень і потребує певних коригувань відповідно до досвіду підприємницької діяльності такого підприємства.

Для забезпечення якості виявлення та ідентифікації ризиків, отримання більш достовірних результатів їх кількісної оцінки рекомендується не зосереджуватися на використанні єдиної системи підтримки управлінських фінансових рішень в умовах невизначеності, а використовувати кілька таких систем (хоча б з метою диверсифікації інформаційних ризиків, з якими пов’язано підтримання будь-якого управлінського фінансового рішення).

Загалом у фінансовій літературі описуються, як правило, три основні концепції управління ризиками, що використовуються безпосередньо, або ж на основі яких розробляються часткові моделі. До таких концепцій належать:

оцінка максимально можливого рівня негативного відхилення (збитків, втрат);

оцінка найбільш імовірного рівня негативного відхилення (збитків, втрат);

оцінка відхилення, приведеного на ризик (рентабельність капіталу підприємства, приведена на ризик (RAROC); рентабельність активів підприємства, приведена на ризик (RAROA); капітал, приведений на ризик).

Розглянемо ці концепції детальніше.

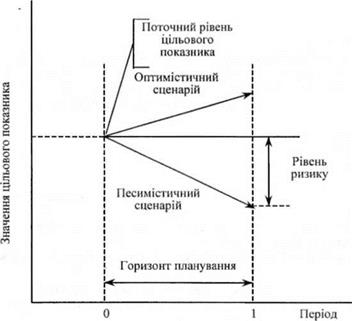

Оцінка максимального рівня негативного відхтення (рис. 9.3) передбачає розроблення кількох альтернативних варіантів розвитку ситуації, відповідно до яких цільовий показник, значення якого прогнозується (наприклад, вартість активу, величина, доходу чи розмір прибутку), розраховується, як правило, за оптимістичним та песимістичним сценаріями. Відповідно, відхилення від поточного (планового, бажаного) рівня цільового показника до його значення за песимістичним (найгіршим) сценарієм і являє собою величину ризику, оцінену за даним підходом. Слід визнати, що теоретично значення цільового показника за найгіршого розвитку подій може прямувати до нуля (або до мінус нескінченності), але така ситуація хоча й імовірна, однак не правдоподібна. Тому розроблення песимістичного сценарію має здійснюватися із розумним рівнем обережності та критичності.

Рис. 9.3. Оцінка ризику як максимального рівня негативного відхилення

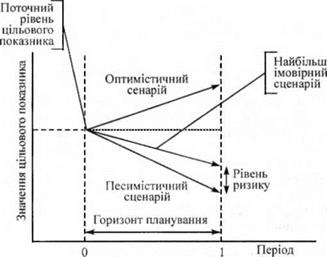

Багато спільного із згаданим вище підходом до кількісної оцінки ризиків має метод оцінки найбільш імовірного рівня негативного відхшення (рис. 9.4). Даний підхід розглядає ризик як різницю між поточним (цільовим, бажаним) рівнем фінансового показника та його значенням за найбільш імовірного сценарію розвитку подій. Слід зазначити, що більшість часткових моделей, які формалізують прийняття управлінських фінансових рішень з урахуванням ризику (невизначеності), виходять саме із цієї концепції (наприклад, модель оцінки капітальних активів — САРМ, арбітражна модель ціноутворення — АРМ, модель ціноутворення опціонів Блека—Скоулза — Віаск—Зсоїев ОРМ та ін.).

Рис. 9.4. Оцінка ризику як найбільш імовірного рівня негативного відхилення

Принципово інший підхід до трактування кількісного вираження ризику підприємства покладено в основу методу оцінки відхилення, приведеного на ризик (рис. 9.5). Слід зазначити, що поширення даної концепції припадає на останні роки, і це не в останню чергу пов’язано із бурхливим розвитком обчислювальної техніки та інформаційних технологій. Інколи часткові моделі (наприклад, VaR) рекомендуються для використання суб’єктами господарювання на законодавчому рівні (наприклад, недавні рекомендації Базельського комітету з банківського нагляду, рекомендації Федеральних резервних банків США).

Рис. 9.5. Оцінка відхилення, приведеного на ризик

Зауважимо, що ефективність будь-якої із трьох концепцій оцінки ризиків та обгрунтування управлінських фінансових рішень залежить від інформаційного забезпечення та обізнаності фінансових менеджерів, що здійснюють управління сукупністю ризиків суб’єкта господарювання. При цьому необхідно відзначити певну сукупність проблем, з якими стикається (або може зіткнутися) фінансовий менеджер. До таких проблем необхідно віднести:

цінність фінансової інформації з часом змінюється, що викликано змінами доступності, корисності та змісту такої інформації;

у більшості випадків власники чи зберігачі фінансової інформації не підозрюють про її справжню цінність;

інформація повинна накопичуватися із різних, незалежних джерел;

кількість інформаційних каналів та потоків із часом істотно збільшується, що ускладнює ефективне управління такою інформацією;

глобальний доступ, анонімне створення та споживання фінансової інформації та розвиток комп’ютеризованих інформаційних систем створює нові можливості та загрози для інформаційного забезпечення фінансового менеджменту взагалі та моделі управління ризиками суб’єкта господарювання.

Загалом усі три концепції використовуються переважно для обґрунтування та розроблення часткових моделей виявлення, ідентифікації та кількісної оцінки ризику, які відповідають специфічним потребам конкретного замовника (споживача) даної моделі. Зважаючи на це, доцільно сформулювати структуру моделі управління ризиками підприємства та визначити місце концепцій кількісної оцінки ризиків у такій моделі, чому і присвячений подальший матеріал.

Дата добавления: 2021-12-14; просмотров: 413;