Федеральные налоги и сборы

Федеральным налогам принадлежит ведущая роль в формировании государственных ресурсов. В консолидированном бюджете Российской Федерации на их долю приходятся почти 3/4 всех налоговых поступлений.

Из них можно выделить три группы:

Первая — платежи, полностью поступающие в федеральный бюджет и являющиеся исключительно его собственностью. К ним относятся таможенные пошлины, операции с ценными бумагами, платежи за пользование природными ресурсами, налог на добавленную стоимость.

Вторая — платежи, регулирующие доходы бюджета. Они полностью или в определенной доле передаются в бюджеты субъектов Федерации и в местные бюджеты. К ним относятся налог на прибыль предприятий и организаций, налог на доходы физических лиц, государственная пошлина, лесной, водный, экологический налог и акцизы. Так, налог на прибыль перечисляется по ставке 5% в федеральный бюджет, 17% — в распоряжение регионального бюджета, 2% — в местный бюджет. Подобным образом распределяются остальные налоги.

Третья — платежи, поступающие в экономические фонды, включаемые в федеральный бюджет. Например, отчисления на воспроизводство минерально-сырьевой базы имеют целевую направленность и могут быть использованы только на установленные законом цели.

Региональные налоги и сборы — устанавливаются законодательными актами Российской Федерации, вводятся в действие законами субъектов РФ и обязательны к уплате на территории соответствующих субъектов.

Местные налоги и сборы. Они предусмотрены законодательством как дополнение перечня действующих федеральных и региональных налогов и позволяют более полно учесть разнообразные местные потребности и виды доходов для местных бюджетов (рис. 69).

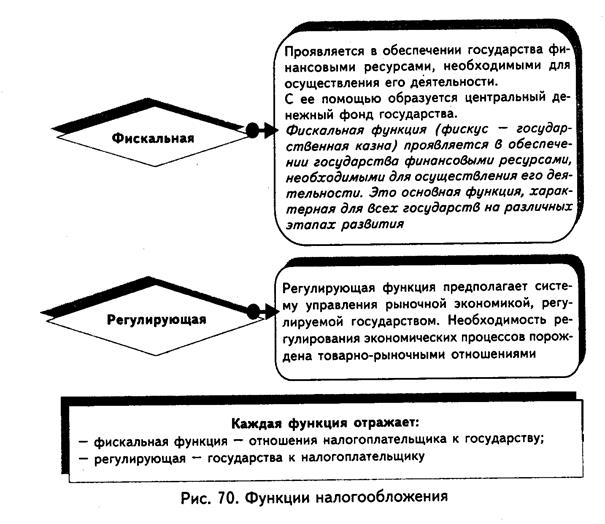

В рыночной экономике налоги выполняют ряд функций, главными из которых являются фискальная и регулирующая. С развитием рыночных отношений значение фискальной функции возрастает.

Рост объема производства, научно-технический прогресс создают реальные возможности для увеличения национального дохода. По данным международной статистики, в начале 90-х годов XX в. доля налоговых доходов в валовом внутреннем продукте, включая взносы на социальное страхование, колебалась от 29,8% (США) до 55,3% (Швеция). В странах Европейского содружества — 40,8%, в Российской Федерации — 43,3% . Фискальная функция налогов, формируя государственные финансовые ресурсы, создает объективные условия для вмешательства государства в экономику и этим обусловливает регулирующую функцию налогов (рис. 70).

Регулирующая функция находится в тесной взаимосвязи с фискальной.

Налоговая политика

Налоги и их функции реализуются государством посредством налоговой политики. Последняя выступает как комплекс мероприятии органов государственного управления, определяющий целенаправленное применение налоговых законов — правовых норм осуществления налоговых действий, техники при формировании, регулировании, планировании и контроле государственных доходов. Налоговая политика является неотъемлемой частью финансовой политики. Экономически обоснованная налоговая политика призвана оптимизировать движение финансовых средств общества, решать задачи по перераспределению национального дохода, территориального экономического развития с целью роста благосостояния населения, поддержки социально незащищенных групп общества. Классифицируя налоговую политику по степени тяжести налогового бремени, можно выделить следующие типы налоговой политики (рис. 71).

Опыт показывает, что политика высоких налогов, характеризующаяся максимальным изъятием средств в бюджет, таит в себе опасность в разрушении стимулов к росту доходов в экономике, к снижению государственных финансовых ресурсов. Как правило, отечественные и зарубежные ученые отмечают уровень в 50% налоговых изъятий, за которым плательщики налогов утрачивают стимулы к росту собственных налогов. На практике финансовые системы государств с развитой рыночной экономикой предусматривают достаточно высокий уровень обложения, но при значительной социальной защите и эффективности общественных фондов потребления. При этом, на различных этапах состояния экономики — во время подъема или кризиса, основное направление воздействия налоговой политики может смещаться в сторону усиления или облегчения налоговых изъятий.

Построив количественную зависимость между прогрессивностью налогообложения и доходами бюджета в виде параболической кривой (рис. 72), А. Лаффер сделал вывод о том, что снижение налогов благоприятно воздействует на инвестиционную деятельность частного сектора. Рост налоговых ставок лишь до определенного предела поддерживает рост налоговых поступлений, затем этот рост немного замедляется и далее идет либо такое же плавное снижение доходов бюджета, либо их резкое падение. Таким образом, когда налоговая ставка достигает определенного уровня, губится предпринимательская инициатива, сокращаются стимулы к расширению производства, уменьшаются доходы, предъявляемые налогообложению, вследствие чего часть налогоплательщиков переходит из «легального» в «теневой» сектор экономики (рис. 72).

Предельной ставкой для налогового изъятия в бюджет А. Лаффер считал 30% суммы доходов, в границах которой увеличивается сумма доходов бюджета. При 40—50%-ном изъятии доходов, когда ставка налога попадает в «запретную зону» действия, сокращаются сбережения населения, что влечет за собой незаинтересованность в инвестировании в отрасли экономики и сокращение налоговых поступлений.

Одно из противоречий отечественной экономики и налоговой системы заключается в сочетании тяжелого налогового бремени с массовым уклонением от уплаты налогов и существовании значительного теневого сектора. Уменьшение бремени налогообложения доходов юридических лиц должно компенсироваться расширением налоговой базы за счет свертывания «теневой экономики». Достижение этого возможно путем реализации следующих мер по реформированию налоговой политики:

- снижение налогового бремени до уровня не более 35% совокупных ставок налогов на добавленную стоимость, прибыль и оплату труда;

- упрощение налоговой системы путем разработки ясных и простых схем начисления и уплаты налоговых сборов;

- упрощение налогового законодательства, придание налоговым законам большей прозрачности, развитие институтов налогового администрирования, предоставляющих современный информационный сервис налогоплательщику по начислению и уплате налогов;

снижение налоговой нагрузки на фонд оплаты труда с целью вывода заработной платы из сферы теневых расчетов работодателей и работников;

усиление налоговой нагрузки на экологически вредные производства и виды деятельности.

Осуществление на практике указанных мероприятий позволит повысить собираемость налогов, сузить экономическую базу существования теневого сектора, обеспечить бюджетную стабильность.

Дата добавления: 2021-12-14; просмотров: 537;