Модель делового цикла Хикса – Фриша

Модель Хикса–Фриша – это модель делового цикла, показывающая изменение циклических колебаний экономической конъюнктуры под воздействием таких внешних факторов, как войны, радикальные изменения в потребительских вкусах и т.п. (рис. 2.6).

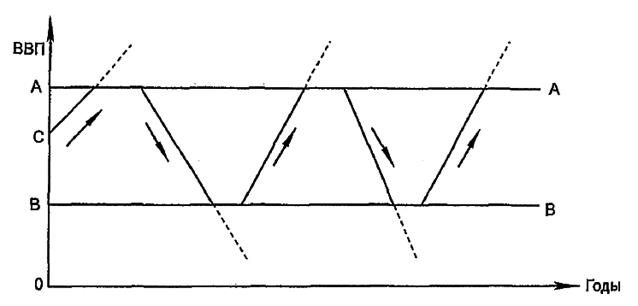

Рисунок 2.6 – Модель делового цикла Хикса – Фриша

Данные внешние факторы стимулируют автономные инвестиции – в новые продукты и технологии. Автономные инвестиции не зависят от роста дохода, а наоборот – вызывают его, приводя в действие эффект мультипликатора-акселератора. При постоянной предельной склонности к сбережениям инвестиции, зависящие от величины национального дохода (индуцированные) будут нарастать кумулятивно, что означает подъем в экономике. Но рост экономики не может происходить безгранично. Барьером, ограничивающим рост, является полная занятость (линия АА). Достижение полной занятости означает наличие высокого спроса на труд, следовательно, и рост ставки заработной платы. Поскольку экономика достигла состояния полной занятости, то дальнейший рост совокупного спроса не ведет к увеличению национального производства. В результате темпы роста заработной платы начинают опережать темпы роста продукта, что становится фактором инфляции. Рост инфляции негативно сказывается на состоянии экономики, падает деловая активность, замедляется рост реальных доходов, что в соответствии с механизмом акселерации ведет к падению инвестиций. Если в фазе подъема мультипликативно-акселерационный механизм «разгонял» экономику, то на спаде он действует в противоположном направлении, «свертывая» ее. Это продолжается до тех пор, пока экономика не «натолкнется» на линию ВВ – отрицательные чистые инвестиции (когда чистые инвестиции недостаточны даже для замены изношенного основного капитала). Конкуренция усиливается, стремление снизить издержки производства побуждают финансово устойчивые фирмы приступить к обновлению основного капитала, что обеспечивает подъем в экономике.

Модель Хикса – Фриша, как и большинство детерминистских моделей делового цикла, является неокейнсианской. Иную трактовку природы деловых циклов дают современные школы макроэкономики.

Монетарные концепции экономических циклов связывают колебания экономической активности с изменениями в кредитно-денежном секторе. Монетаристы объясняют циклические колебания экономики изменениями денежной массы: денежная масса достигает максимального значения и начинает сокращаться еще до достижения высшей точки делового цикла, а минимальное значение денежной массы и начало ее роста приходится на период спада, причем до достижения дна делового цикла. По мнению М. Фридмена, обычный спад перерос в катастрофический кризис 1929-1933 годов в результате ошибочных действий Федеральной резервной системы США, резко «сжавшей» денежную массу за несколько месяцев до так называемого «черного вторника» 29 октября 1929 года.

В противоположность монетаризму теория рациональных ожиданий (новая классическая школа) исходит из того, что деньги нейтральны не только в долговременном периоде, как считает М. Фридмен, но и в кратковременном. Колебания денежной массы вызываются колебаниями ВВП, а не наоборот. Колебания ВВП есть результат изменений совокупного предложения. Согласно этой теории, циклические колебания объясняются ограниченностью информации и неверной интерпретацией ценовых сигналов предпринимателями.

Дата добавления: 2016-12-16; просмотров: 3524;