Финансовые аспекты международной торговли

После изучения данного вопроса студенты должны уметь:

· Идентифицировать проблемы, с которыми могут столкнуться продавцы и покупатели разных стран.

· Идентифицировать способы платежа и формы расчетов.

· Анализировать и оценивать преимущества и недостатки способов платежей.

· Анализировать и оценивать выбор источников финансирования международных сделок.

В любой деловой операции продавец и покупатель должны путем переговоров прийти к согласию по таким базовым вопросам, как цена, количество и срок поставки товара. Однако, когда в операции принимают участие продавец и покупатель из разных стран, возникают несколько дополнительных проблем:

· Выбор валюты, в которой будет совершаться сделка.

· Проверка кредитоспособности покупателя.

· Выбор способов платежа и формы расчетов.

· Организация финансирования сделки.

Выбор валюты, в которой будет осуществляться сделка между продавцом и покупателем, является проблемой исключительно международной торговли. Экспортеры и импортеры товаров и услуг, как правило, имеют четкие и несовпадающие предпочтения. Экспортеры предпочитают получить оплату в родной валюте, импортеры предпочитают расплачиваться своей валютой. Иногда экспортер и импортер договариваются оплачивать сделку в третьей валюте. Если экспортеры и импортеры относятся к странам со слабыми или нестабильными валютами, они предпочитают оплатить сделку в более стабильных денежных единицах (евро, американский доллар, японская Йена и др.). Свыше 70% экспорта развивающихся стран и 85% экспорта стран Латинской Америки осуществляется в долларах США.

Проверка кредитоспособности предполагает проведение оценки надежности и кредитоспособности партнеров, покупателей и дистрибьюторов. Механизмами оценки кредитоспособности могут быть:

· Получение информации об импортерах через отечественные банки, которые осуществляют банковские операции за рубежом.

· Получение информации об импортерах через коммерческие службы, специализирующиеся на оценке кредитоспособности различных организаций.

Выбор способов платежа и формы расчетов осуществляется после оценки кредитоспособности. При выборе способов платежа и форм расчетов необходимо оценивать риски и издержки каждого из них. Формами платежа могут быть авансовый платеж, открытый счет, документарное инкассо, аккредитивы, кредитные карты и встречная торговля.

Авансовый платеж (payment in advance) – платеж, произведенный в оплату услуг, средств или материалов до их получения или использования. При выборе данного способа платежа необходимо оценивать риски как экспортерам, так и импортерам. Для экспортера данный способ платежа является наиболее безопасным, поскольку дает возможность получения предоплаты, особенно в ситуации высокого кредитного риска импортера. Кроме того, данный способ платежа позволяет экспортеру быстро увеличить величину оборотного капитала. Риск экспортера связан с потерей покупателей в пользу конкурентов в ситуации отказа импортера производить авансовый платеж. Для импортера этот способ платежа связан с такими рисками, как:

- снижение величины оборотного капитала;

- несвоевременная поставка;

- нарушение условий договоров купли-продажи;

- угроза дефолта.

Открытый счет (open account) – способ платежа, при котором экспортер отправляет, а импортер получает товар до осуществления платежа. После этого экспортер выставляет импортеру счет с указанием суммы, форм и сроков оплаты. Данный способ платежа является более безопасным для импортера, чем для экспортера по следующим причинам:

- возможность получения краткосрочного финансирования;

- снижение издержек, связанных с отсутствием сборов, взимаемых банками за альтернативные формы расчета, таких как аккредитив или документарное инкассо;

- сокращение числа документов, по оформлению данной формы оплаты.

Использование открытых счетов представляет определенные риски для экспортера по следующим причинам:

- возможность несвоевременной оплаты поставок;

- отсутствие финансового посредника (например, банка), обладающего опытом решения разногласий, возникающих с импортером;

- отсутствие достаточного количества документов, являющихся документальным подтверждением прав экспортера в судах страны импортера;

- использование своего оборотного капитала для финансирования иностранной дебиторской задолженности;

- угроза дефолта.

Тем не менее привлечение оборотных средств под обеспечение иностранных долговых обязательств иногда используется международными компаниями посредством факторинга. Факторинг (factoring от factor – агент, посредник) – перепродажа права на взыскание долгов. Фактор обычно принимает на себя обязательства и ответственность за контроль над кредитными операциями, взысканием долга, за риск, связанный с кредитными операциями, и назначает более высокую плату за свои услуги.

Открытый счет как способ платежа целесообразно использовать для работы с крупными фирмами с безупречной кредитоспособностью и репутацией, а также с иностранными дочерними компаниями одной и той же родительной фирмы, поскольку опасность дефолта в этих ситуациях сводится к минимуму.

Документарное инкассо (documentary collection) является одним из способов финансового обеспечения внешнеторговых операций. Инкассо – вид банковской операции, заключающийся в получении банком денег по различным документам (векселям, чекам и т.п.) от имени своих клиентов и зачислении их в установленном порядке на счет экспортера. Экспортер обязан предъявить в банк на инкассо платежные требования вслед за отправкой продукции. При наступлении срока платежа и временном отсутствии средств у импортера акцептованные им платежные требования оплачиваются банком за счет ссуды. Если импортер не имеет право на ее получение, платежные требования приобретают силу исполнительных документов. В 1978 году Международной торговой палатой были разработаны «унифицированные правила по инкассо». Документарное инкассо представляет собой инкассо финансовых документов, сопровождаемых коммерческими документами (счета, транспортные, страховые документы и т.п.). Если покупатель (импортер) отказывается от оплаты, документы ему не передаются и он не может распорядиться товаром. Продавец (экспортер) должен дать банку четкие инструкции о том, что нужно делать с товарами и документами, если покупатель откажется от оплаты. Документарное инкассо в международной торговле представляет собой обязательство банка получить по поручению экспортера сумму платежа от импортера после передачи последнему товарных документов и перечислить эту сумму экспортеру. Коммерческие банки в этом случае выступают в качестве агентов, способствующих процессу платежа. Экспортер составляет документ (вексель, тратта), согласно которому импортер обязуется выполнить платеж к определенному сроку. Процесс платежа способом документарного инкассо представлен на рис. 5.1.

Существуют две основные формы векселя:

1. Простой вексель (тратта «до востребования») – предусматривает оплату при переходе права собственности на товар от экспортера к импортеру. После получения от банка экспортера коносамента и тратты «до востребования» банк импортера уведомляет об этом импортера, который оплачивает вексель. По факту оплаты банк выдает импортеру коносамент, после чего право собственности переходит к покупателю.

2. Переводной вексель (срочная тратта), или вексель с фиксированным сроком платежа, представляет собой ценную бумагу, в соответствии с которой импортеру предоставляется кредит: оплата должна быть произведена в течение определенного периода времени.

Для получения права собственности на товар при использовании срочной тратты, импортер должен акцептовать ее, то есть дать согласие на оплату векселя при наступлении указанного в нем срока. Срочная тратта может быть акцептована как самим импортером (в этом случае она называется торговым акцептом), так и банком импортера за определенную плату (в этом случае тратта называется банковским акцептом). Экспортер может держать торговый или банковский акцепт до наступления срока оплаты. Банки и другие коммерческие кредиторы покупают акцепты ниже номинала, что позволяет экспортерам получить денежные средства немедленно. Акцепты могут продаваться как без права обратного требования («без оборота»), так и с правом обратного требования. Продажа акцепта «без оборота» означает, что покупатель акцепта несет потери, если импортер откажется произвести оплату. Продажа акцепта с правом обратного требования означает, что экспортер обязан возместить убытки покупателю акцепта, если импортер откажется произвести оплату. Экспортеры, планирующие продать свои акцептованные срочные тратты, должны проанализировать все риски. Акцепты «без оборота» имеют повышенный уровень риска, поэтому продаются с большой скидкой по сравнению с номиналом. Банковские акцепты, гарантированные не только импортером, но и банком, связаны с меньшим риском и обычно продаются дороже торговых акцептов.

Использование документарного инкассо дает экспортеру следующие преимущества:

- низкая стоимость банковских услуг обслуживания торговых акцептов, поскольку банки не берут на себя риски, а выступают в роли агентов;

- юридическая сила банковских или торговых акцептов как долговых инструментов укрепляет правовые позиции экспортера в ситуациях отказа импортера произвести оплату;

- опыт банков по осуществлению международных платежей упрощает процесс инкассо;

- стремление банков импортеров сохранить свою деловую репутацию;

- расширение возможности привлечь финансирование под иностранные долговые обязательства, обусловленные наличием юридической силы акцептов.

Аккредитив (letter of credit) – денежное обязательство банка, выдаваемое по поручению импортера в пользу экспортера, на основе которого при выполнении условий и наличии документов, указанных в нем, банк проводит платеж. Из-за наличия поручительства банка аккредитив является менее рискованным способом платежа, чем документарное инкассо. Банк, выдавший аккредитив, производит оплату только в случае полного выполнения условий аккредитива. Факт оплаты не зависит от выполнения условий договора купли-продажи. Процесс использования аккредитива представлен на рис. 5.2.

Кредитные карты используются для оплаты мелких международных транзакций. Компании-эмитенты кредитных карт берут на себя расходы по получению денежных средств от покупателей и риски неплатежей. При этом они не оказывают помощи экспортерам или импортерам в оформлении документов, связанных с международной торговлей.

Встречная торговля (countertade) – товарообменные операции, условия которых предусматривают встречные обязательства продавцов купить у покупателя товары на часть или полную стоимость продаваемых товаров. Виды встречной торговли включают:

· Бартер (barter) – одновременный обмен товарами.

· Встречная покупка (counter purchase) или параллельный бартер – обмен товарами, при котором одна фирма продает свои товары другой фирме в одно время, а оплату получает в форме продукции другой фирмы в более позднее время.

· Обратный выкуп (buy-back) – продажа средств производства в обмен на изготовленную с их помощью готовую продукцию.

· Офсетные сделки (offset purchases) – продажа отдельных компонентов экспортируемого товара, которые производятся в странах-импортерах.

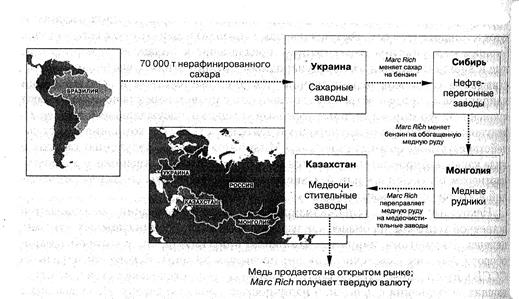

Для упрощения встречной торговли фирмы могут договориться об открытии клирингового счета или предусмотреть схемы переключения. Клиринг – система безналичных расчетов за товары, ценные бумаги, услуги, основанная на зачете взаимных требований. Схема переключения – продажа участниками своих прав приобретения товаров, т.е. переход обязательств по меновой торговле с одной фирмы на другую. Существует множество консультационных фирм, предлагающих финансовые, маркетинговые и юридические услуги международным предприятиям, участвующим в соглашениях со схемой переключения: Лондон (доступ к рынкам капитала), Вена (доступ к странам Восточной Европы и СНГ, японские «sogo sosha» и др.). Встречная торговля составляет до 40% мировой торговли. На рис. 5.3 представлена схема встречной торговли. В табл. 5.1 даются преимущества и недостатки различных способов оплаты.

Таблица 5.1

Дата добавления: 2016-11-04; просмотров: 2341;