Объединенный балансовый отчет федеральных резервных банков

Поскольку кредитно-денежную политику проводят 12 федеральных резервных банков, полезно рассмотреть существо балансового отчета этих банков. Некоторые из их активов и обязательств в значительной степени отличаются от активов и обязательств коммерческих банков. Таблица 17-1 представляет собой упрощенный объединенный балансовый отчет, где показаны все основные активы и обязательства 12 федеральных резервных банков на 30 ноября 1988 г.

Поскольку кредитно-денежную политику проводят 12 федеральных резервных банков, полезно рассмотреть существо балансового отчета этих банков. Некоторые из их активов и обязательств в значительной степени отличаются от активов и обязательств коммерческих банков. Таблица 17-1 представляет собой упрощенный объединенный балансовый отчет, где показаны все основные активы и обязательства 12 федеральных резервных банков на 30 ноября 1988 г.

Таблица 17-1. Объединенный балансовый отчет 12 федеральных резервных банков, 30 ноября, 1988 (млн дол.)

| Активы | Обязательства и собственный капитал |

| Ценные бумаги 232 702 Ссуды коммерческим банкам 2328 Все другие активы 49 390 Общая сумма 284 420 | Резервы коммерческих банков 40 012 Депозиты Казначейства 5198 Федеральные резервные банкноты (пущенные в обращение) 224 535 Все другие обязательства и собственный капитал 14 675 Итого 284 420 |

Источник: Federal Reserve Bulletin, February, 1989.

АКТИВЫ

Существуют два основных вида активов, важных для последующего анализа.

Существуют два основных вида активов, важных для последующего анализа.

Ценные бумаги. Показанные в таблице ценные бумаги являются облигациями, купленными федеральными резервными банками. Эти облигации в основном состоят из долговых обязательств, таких, как векселя Казначейства (краткосрочные ценные бумаги) и облигации Казначейства (долгосрочные ценные бумаги, которые выпускает федеральное правительство для финансирования прошлого и настоящего бюджетного дефицита). То есть ценные бумаги составляют часть общественного, или национального, долга (гл. 20). Некоторые из этих облигаций могли быть куплены прямо у Казначейства, но большинство из них приобретается на открытом рынке у коммерческих банков или населения. Хотя эти облигации являются важным источником дохода федеральных резервных банков, непосредственной целью их продажи и покупки является не доход. Как мы увидим, они продаются и Докупаются в основном с целью воздействия на размер резервов коммерческих банков и тем самым — на их способность создавать деньги путем предоставления займов.

Ссуды коммерческим банкам. Всилу причин, которые мы скоро рассмотрим, коммерческие банки время от времени берут ссуды в федеральных ре-

зервных банках. Долговые обязательства, которые коммерческие банки дают этим "банкам банкиров", обозначаются как ссуды коммерческим банкам. С точки зрения федеральных резервных банков, эти долговые обязательства являются активами, то есть требованиями к коммерческим банкам, которые получили у них заем. Для коммерческих банков эти долговые обязательства являются обязательствами. Получая таким путем ссуды, коммерческие банки увеличивают свои резервы в обмен на долговые обязательства.

ОБЯЗАТЕЛЬСТВА

В графе обязательств мы находим три основных пункта.

В графе обязательств мы находим три основных пункта.

Резервы коммерческих банков. С этим счетом мы уже знакомы. Это — актив, с точки зрения банков-членов, но — обязательство, с позиции федеральных резервных банков.

Депозиты Казначейства. Предприятия и частные лица считают удобным и желательным оплачивать свои обязательства с помощью чека; точно так же поступает и Казначейство Соединенных Штатов. Оно имеет вклады в различных федеральных банках и выписывает на них чеки, оплачивая свои обязательства. Для Казначейства такие депозиты — активы, для Федеральной резервной системы — обязательства. Казначейство создает и восполняет эти депозиты путем вложения налоговых поступлений и денег, получаемых от продажи облигаций населению или банкам.

Банкноты Федеральной резервной системы. Предложение бумажных денег состоит у нас из банкнот, выпускаемых федеральным резервным банком. Попадая в обращение, эти бумажные деньги становятся переходящими из рук в руки требованиями к активам федеральных резервных банков и потому рассматриваются ими как обязательства. Подобно тому как ваши долговые обязательства не являются ни активом, ни обязательством, пока находятся в ваших собственных руках, федеральные резервные банкноты, покоящиеся в подвалах различных федеральных резервных банков, не представляют собой ни активов, ни обязательств. Лишь банкноты в обращении являются обязательствами "банков банкиров". Те банкноты, что попадают в обращение через коммерческие банки, не становятся частью денежного предложения до тех пор, пока они не попадут в руки населения.

Получив некоторое представление о балансовом отчете федеральных резервных банков, мы имеем теперь возможность исследовать, как Совет упра-

вляющих Федеральной резервной системы может влиять на способность банковской системы к созданию денег. Какие инструменты или приемы могут быть использованы по усмотрению Совета управляющих для воздействия на резервы коммерческого банка?

Существует три основных средства кредитно-денежного контроля:

1. Операции на открытом рынке.

2. Изменение резервной нормы.

3. Изменение учетной ставки.

ОПЕРАЦИИ

НА ОТКРЫТОМ РЫНКЕ

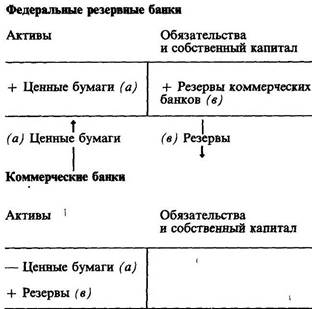

плюс напротив "ценных бумаг" в колонке активов балансового отчета федеральных резервных банков. Направленная вниз стрелка означает, что федеральные резервные банки предоставили резервы коммерческим банкам. Поэтому мы ставим знак плюс перед "резервами" в балансовом отчете коммерческих банков. Знак плюс в колонке обязательств балансового отчета федеральных резервных банков означает, что резервы коммерческого банка увеличились; для федеральных резервных банков они являются обязательствами.

Самый важный аспект этой сделки состоит в том, что, когда федеральные резервные банки покупают ценные бумаги у коммерческих банков, резервы — а потому и способность к кредитованию — коммерческих банков возрастают.

Операции на открытом рынке — наиболее важное средство контроля денежного предложения. Термин "операции на открытом рынке" относится к покупке и продаже государственных облигаций федеральными резервными банками на открытом рынке — то есть к покупке и продаже облигаций коммерческим банкам и населению в целом. Как эти покупки и продажи государственных ценных бумаг влияют на избыточные резервы коммерческих банков?

Покупка ценных бумаг. Предположим, Совет управляющих дал команду федеральным резервным банкам купить государственные облигации на открытом рынке. У кого можно купить эти ценные бумаги? Вообще говоря, укоммерческих банков и населения. В любом случае конечный результат, по существу, один и тот же — резервы коммерческого банка увеличиваются.

У КОММЕРЧЕСКИХ БАНКОВ. Проследим процесс покупки федеральным резервным банком государственных облигаций у коммерческих банков. Эта сделка проста.

а. Коммерческие банки передают часть своих портфелей ценных бумаг федеральным резервным банкам.

б. Федеральные резервные банки оплачивают эти ценные бумаги увеличением резервов коммерческих банков на сумму покупки.

Подобно тому как коммерческий банк может оплатить облигацию, купленную у частного лица, путем увеличения текущего счета продавца, "банк банкиров" может оплатить облигации, купленные у коммерческих банков, увеличением резервов банка. Короче говоря, объединенный балансовый отчет коммерческих банков изменится так, как показано на схеме (см. правый столбец).

Направленная вверх стрелка показывает, что ценные бумаги перешли от коммерческих банков к федеральным резервным банкам. Следовательно, мы ставим знак минус перед "ценными бумагами" в колонке активов балансового отчета коммерческих банков. По той же причине мы ставим знак

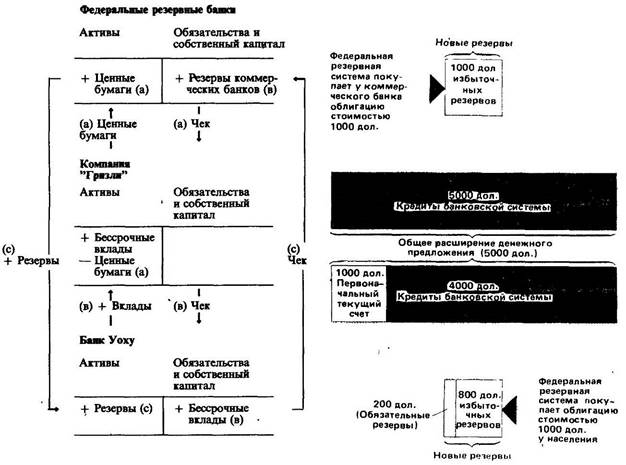

У НАСЕЛЕНИЯ. Если федеральные резервные банки должны купить ценные бумаги просто у населения, воздействие на резервы коммерческого банка будет, по существу, то же самое. Допустим, компания по упаковке мяса "Гризли" владеет несколькими отчуждаемыми государственными облигациями, которые она продает федеральным резервным банкам на открытом рынке. Сделка проходит так:

У НАСЕЛЕНИЯ. Если федеральные резервные банки должны купить ценные бумаги просто у населения, воздействие на резервы коммерческого банка будет, по существу, то же самое. Допустим, компания по упаковке мяса "Гризли" владеет несколькими отчуждаемыми государственными облигациями, которые она продает федеральным резервным банкам на открытом рынке. Сделка проходит так:

а. Компания "Гризли" передает ценные бумаги федеральным резервным банкам и в уплату получает чек, выписанный на себя федеральными резервными банками.

б. Компания "Гризли" незамедлительно вкладывает этот чек на свой счет в банке Уоху.

в. Банк Уоху предъявляет этот чек федеральным резервным банкам к оплате, посылая его федеральным резервным банкам для учета. В результате банк Уоху получает увеличение своих резервов.

Балансовый отчет изменяется следующим образом:

В этой сделке примечательны два аспекта. Во-первых, как и в случае с покупкой федеральными резервными банками ценных бумаг непосредственно у коммерческих банков, возрастают резервы и способность к кредитованию коммерческих банков. Этот факт отмечен знаком плюс напротив "резервов", показывающих увеличение активов банка Уоху. Во-вторых, в данном примере предложение денег непосредственно увеличено покупкой государственных облигаций центральными банками, независимо от расширения денежного предложения, которое может произойти вследствие увеличения резервов коммерческого банка. Непосредственное увеличение денежного предложения приняло форму увеличившегося в народном хозяйстве количества денег на чековых счетах. В связи с этим обратите внимание на знак плюс перед бессрочными вкладами в банке Уоху. Поскольку эти бессрочные вклады рассматриваются компанией "Гризли" как активы, мы замечаем, что бессрочные вклады в балансовом отчете компании "Гризли" возросли (знак плюс).

В этой сделке примечательны два аспекта. Во-первых, как и в случае с покупкой федеральными резервными банками ценных бумаг непосредственно у коммерческих банков, возрастают резервы и способность к кредитованию коммерческих банков. Этот факт отмечен знаком плюс напротив "резервов", показывающих увеличение активов банка Уоху. Во-вторых, в данном примере предложение денег непосредственно увеличено покупкой государственных облигаций центральными банками, независимо от расширения денежного предложения, которое может произойти вследствие увеличения резервов коммерческого банка. Непосредственное увеличение денежного предложения приняло форму увеличившегося в народном хозяйстве количества денег на чековых счетах. В связи с этим обратите внимание на знак плюс перед бессрочными вкладами в банке Уоху. Поскольку эти бессрочные вклады рассматриваются компанией "Гризли" как активы, мы замечаем, что бессрочные вклады в балансовом отчете компании "Гризли" возросли (знак плюс).

Вы можете обнаружить небольшую разницу между покупками федеральными резервными банками ценных бумаг у системы коммерческих банков

Рисунок 17-1.Покупка федеральными резервными банками облигаций и расширение денежного предложения

Если все банки первоначально находятся в состояния исчерпания кредитных возможностей, покупка федеральными резервными банками у коммерческого банка или населения облигации в 1000 дол. увеличит при резервной норме в 20% денежное предложение на 5 тыс. дол. Верхняя часть диаграммы показывает, что покупка 1000-долларовой облигации у коммерческого банка создает 1000 дол. избыточных резервов, которые способствуют расширению текущих счетов до 5 тыс. дол. посредством выдачи ссуд. В нижней части мы замечаем то, что покупка 1000-долларовой облигации у населения создает лишь 800 дол. избыточных резервов, так как 200 дол. резервов требуются на "поддержание'' 1000 дол. нового текущего счета банковской системы. Следовательно, коммерческие банки могут расширять денежное предложение на 4 тыс. дол. путем кредитования. Эти 4 тыс. дол. чековых счетов плюс первоначальный новый текущий счет в 1000 дол. в совокупности составляют 5 тыс. дол. новых денег.

и у населения. Если все коммерческие банки первоначально находятся в состоянии исчерпания кредитных возможностей, то приобретение федеральными резервными банками облигаций у коммерческих банков увеличит фактические резервы и избыточные резервы коммерческого банка на всю сумму покупки облигаций. Таким образом, как показано на рисунке 17-1, покупка 1000-долларовой облигации у коммерческого банка увеличивает как фактические, так и избыточные резервы коммерческого банка на 1000 дол. С другой стороны, покупка облигаций федеральным резервным банком у населения увеличивает фактические резервы, но вместе с тем увеличивает текущие счета. Таким образом, покупка 1000-долларовой облигации у населения увеличит фактические резервы банковской системы, исчерпавшей кредитные возможности, на 1000 дол., но при 20-процентной резервной норме избыточные резервы банковской системы достигают лишь 800 дол Покупка облигаций у населения в данном случае равносильна тому, что система коммерческих банков уже использовала 1/5, или 20%, вновь приобретенных резервов на поддержание 1000 дол. новых денег на текущих счетах.

и у населения. Если все коммерческие банки первоначально находятся в состоянии исчерпания кредитных возможностей, то приобретение федеральными резервными банками облигаций у коммерческих банков увеличит фактические резервы и избыточные резервы коммерческого банка на всю сумму покупки облигаций. Таким образом, как показано на рисунке 17-1, покупка 1000-долларовой облигации у коммерческого банка увеличивает как фактические, так и избыточные резервы коммерческого банка на 1000 дол. С другой стороны, покупка облигаций федеральным резервным банком у населения увеличивает фактические резервы, но вместе с тем увеличивает текущие счета. Таким образом, покупка 1000-долларовой облигации у населения увеличит фактические резервы банковской системы, исчерпавшей кредитные возможности, на 1000 дол., но при 20-процентной резервной норме избыточные резервы банковской системы достигают лишь 800 дол Покупка облигаций у населения в данном случае равносильна тому, что система коммерческих банков уже использовала 1/5, или 20%, вновь приобретенных резервов на поддержание 1000 дол. новых денег на текущих счетах.

Тем не менее в обеих сделках общий результат одинаков: когда федеральные резервные банки покупают ценные бумаги на открытом рынке, резервы коммерческих банков увеличиваются. Если банки выдают в ссуду свои избыточные резервы, предложение денег в стране растет. На рисунке 17-1 показано, что покупка федеральным резервным банком облигаций на 1000 дол. приведет к появлению 5 тыс. дол. дополнительных денег, независимо от того, покупаются ли облигации у коммерческих банков или просто у населения

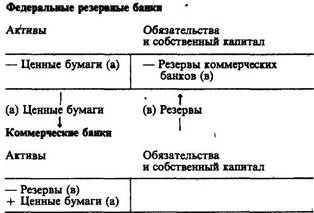

Продажа ценных бумаг. Создается впечатление, что продажа федеральным резервным банком государственных облигаций понижает резервы коммерческого банка. Давайте посмотрим, так ли это.

КОММЕРЧЕСКИМ БАНКАМ. Допустим, федеральные резервные банки продают ценные бумаги на открытом рынке коммерческим банкам:

а. Федеральные резервные банки уступают ценные бумаги, которые приобретают коммерческие банки.

б. Коммерческие банки оплачивают эти ценные бумаги, выписывая чеки на свои вклады, то есть свои резервы, в федеральных резервных банках. Федеральные резервные банки учитывают эти чеки, соответственно уменьшая резервы коммерческих банков.

Короче говоря, изменения в балансовом отчете выглядят следующим образом:

Обратите особое внимание на понижение резервов коммерческого банка.

Обратите особое внимание на понижение резервов коммерческого банка.

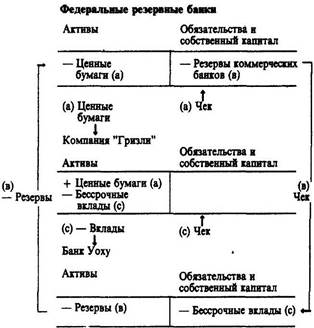

НАСЕЛЕНИЮ. Если бы федеральные резервные банки продавали ценные бумаги населению, конечный результат был бы, по существу, тот же. Поставим компанию "Гризли" на место покупателя государственных облигаций, которые продают федеральные резервные банки.

а. Федеральный резервный банк продает государственные облигации "Гризли", которая платит чеком, выписанным в банке Уоху.

б. Федеральные резервные банки учитывают этот чек, понижая резервы банка Уоху.

в. Банк Уоху возвращает компании "Гризли" ее чек, понижая на соответствующую сумму текущий счет компании.

Изменение балансовых отчетов показано в следующей колонке.

Обратите внимание на то, что продажа федеральными резервными банками облигаций на 1000 дол. системе коммерческих банков понижает ее фактические и избыточные резервы на 1000 дол. Но продажа 1000-долларовой облигации населению понижает избыточные резервы на 800 дол., поскольку в результате продажи на 1000 дол. уменьшилось и количество денег на текущем счету. В этом случае продажа облигаций населению равносильна тому, что система коммерческих банков уменьшила находящиеся в обращении текущие счета на 1000 дол., чтобы смягчить уменьшение избыточных резервов до 200 дол.

Однако в обоих случаях продажи облигаций Федеральной резервной системой главные результаты одинаковы: когда федеральные резервные банки продают ценные бумаги на открытом рынке, резервы коммерческого банка понижаются. Если первоначально все избыточные резервы были израсходованы на ссуды, это уменьшение резервов коммерческого банка перейдет в понижение предложения денег в стране. В нашем примере продажа государственных ценных бумаг на 1000 дол. приведет к 5000-долларовому падению денежного предложения, независимо от того, продавались ли облигации коммерческим банкам или просто населению. Вы должны заставить себя убедиться в этом факте, вновь изучив рисунок 17-1 и проследив влияние продажи 1000-долларовой облигации федеральными резервными банками либо коммерческим банкам, либо населению.

Вопрос: Что заставляет коммерческие банки и население идти на продажу или покупку государственных ценных бумаг у федеральных резервных банков? Из главы 15 мы знаем, что цены и процентные ставки облигаций находятся в обратной зависимости. Когда Федеральная резервная система решает покупать государственные облигации, спрос на них возрастает. Следовательно, цены государственных облигаций поднимутся, а их процентные ставки упадут. Возросшие цены и понизившиеся процентные ставки облигаций побуждают банки и владельцев государственных облигаций среди населения продавать их федеральным резервным банкам. И наоборот, когда Федеральная резервная система решает продавать государственные облигации, дополнительное их предложение на рынке понижает

цены на облигации и поднимает их процентные ставки, делая тем самым государственные облигации привлекательной покупкой для банков и населения.

РЕЗЕРВНАЯ НОРМА

Как может Совет управляющих посредством манипулирования установленной законом резервной нормой влиять на способность коммерческих банков к кредиту? Ответ на этот вопрос дает простой пример. Рассмотрим 2-ю строку таблицы 17-2 и предположим, что, согласно балансовому отчету, резервы равны 5 тыс. дол., а бессрочные вклады 20 — тыс. Если установленная законом резервная норма составляет 20%, обязательные резервы банка — 4 тыс. дол. Поскольку фактические резервы — 5 тыс. дол., ясно, что избыточные резервы банка равны 1000 дол. Мы видели, что на основе этих 1000 долларов избыточных резервов отдельный банк может дать в ссуду 1000 дол., но банковская система в целом может создать путем кредитования 5 тыс. дол.

Как может Совет управляющих посредством манипулирования установленной законом резервной нормой влиять на способность коммерческих банков к кредиту? Ответ на этот вопрос дает простой пример. Рассмотрим 2-ю строку таблицы 17-2 и предположим, что, согласно балансовому отчету, резервы равны 5 тыс. дол., а бессрочные вклады 20 — тыс. Если установленная законом резервная норма составляет 20%, обязательные резервы банка — 4 тыс. дол. Поскольку фактические резервы — 5 тыс. дол., ясно, что избыточные резервы банка равны 1000 дол. Мы видели, что на основе этих 1000 долларов избыточных резервов отдельный банк может дать в ссуду 1000 дол., но банковская система в целом может создать путем кредитования 5 тыс. дол.

Увеличение резервной нормы. Что произойдет, если Совет управляющих поднимет юридически установленную резервную норму с 20 до 25%? (см. строку 3). Обязательные резервы возрастут с 4 тыс. до 5 тыс. дол., сжимая избыточные резервы с 1000 дол. до нуля. Понятно, что рост резервной нормы увеличивает количество необходимых резервов, которые должны держать банки. Либо банки потеряют избыточные резервы, понизив свою способность создавать деньги путем кредитования, либо же они сочтут свои резервы недостаточными и будут вынуждены уменьшить свои чековые счета и тем самым денежное предложение. В только что приведенном примере избыточные резервы превращаются в обязательные резервы и способность нашего отдельного банка к созданию денег понижается с 1000 дол. до нуля. Способность же к созданию денег банковской системы падает с 5 тыс. дол. до нуля.

Что произойдет, если Совет управляющих объявит о предстоящем увеличении установленного законом резервного требования до 30%? (см. строку 4). Коммерческий банк окажется перед перспективой невозможности выполнения этого требования. Что-

Таблица 17-2. Воздействие изменений резервной нормы на способность коммерческих банков к кредитованию (цифры условные)

| Установленная законом резервная норма (в %) | Бессрочные вклады (тыс. дол.) | Фактические резервы (тыс. дол.) | Обязательные резервы (тыс. дол.) | Избыточные резервы или (3)-(4) (тыс. дол.) | Способность отдельного банка к созданию денег =(5) (тыс. дол.) | Способность банковской системы к созданию денег (тыс. дол.) |

| (1) 10 (2) 20 (3) 25 (4) 30 | —1 | —1 | —3,333 |

бы выйти из создавшейся ситуации, банк будет вынужден сократить открытые текущие счета и одновременно увеличить резервы. Для сокращения своих текущих счетов банк примет решение установить срок погашения ссуд и , получить выплату по ним без выдачи новых кредитов. Для увеличения резервов банк может продать часть портфеля ценных бумаг, добавляя полученную выручку к своим резервам. В результате таких действий предложение денег понизится (см. гл. 16, сделки 6 и 8).

Уменьшение резервной нормы. Каков будет эффект понижения Советом управляющих резервной нормы с исходных 20 до 10%? (см. строку 1). В этом случае обязательные резервы понизятся с 4 тыс. до 2 тыс. дол., а избыточные резервы увеличатся с 1000 до 3 тыс. дол. В результате способность к кредитованию отдельного банка возрастет с 1000 до 3 тыс. дол. и способность банковской системы к созданию денег увеличится с 5 тыс. до 30 тыс. дол. Можно сделать вывод, что понижение резервной нормы переводит обязательные резервы в избыточные и тем самым увеличивает возможность банков создавать новые деньги путем кредитования.

Как показывает таблица 17-2, изменение резервной нормы воздействует на способность банковской системы к созданию денег двумя путями:

1. Она влияет на размер избыточных резервов.

2. Она изменяет размер денежного мультипликатора.

Так, например, в случае повышения установленной законом резервной нормы с 10 до 20% избыточные резервы понижаются с 3 тыс. до 1000 дол., и в то же время мультипликатор текущих счетов понижается с 10 до 5. Следовательно, способность банковской системы к созданию денег падает с 30 тыс. (= 3 тыс. дол. х 10) до 5 тыс. дол. (= 1000 дол. х 5).

Хотя изменение резервной нормы — прием, обладающий мощным потенциалом, на самом деле он используется не часто.

УЧЕТНАЯ СТАВКА

Одной из традиционных функций центрального банка является роль "заимодателя в крайнем случае". То есть центральный банк предоставляет ссуды коммерческим банкам, которые обладают твердым финансовым положением, но неожиданно сталкиваются с необходимостью срочного получения дополнительных средств. Так, каждый Федеральный резервный банк предоставляет краткосрочные ссуды коммерческим банкам своего округа.

Одной из традиционных функций центрального банка является роль "заимодателя в крайнем случае". То есть центральный банк предоставляет ссуды коммерческим банкам, которые обладают твердым финансовым положением, но неожиданно сталкиваются с необходимостью срочного получения дополнительных средств. Так, каждый Федеральный резервный банк предоставляет краткосрочные ссуды коммерческим банкам своего округа.

Когда коммерческий банк берет ссуду, он переводит Федеральному резервному банку выписанное на себя долговое обязательство, которое гарантируется дополнительным обеспечением — обычно государственными ценными бумагами. Подобно тому как коммерческие банки взыскивают процентные платежи по своим ссудам, федеральные резервные

банки взыскивают процентные платежи по ссудам, предоставленным коммерческим банкам. Такая ставка процента называется "учетной ставкой".

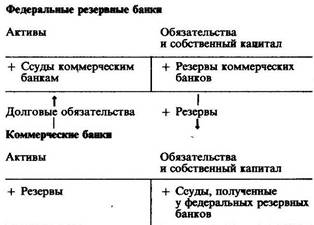

Будучи требованием к коммерческому банку, долговое обязательство банка-заемщика является активом предоставляющего ссуду Федерального резервного банка и отмечается в его балансовом отчете в графе "ссуды коммерческим банкам". Для коммерческого банка долговое обязательство является обязательством, отражаемым в балансовом отчете коммерческого банка под заголовком "ссуды, полученные у федеральных резервных банков". Давая ссуду, Федеральный резервный банк увеличивает резервы коммерческого банка-заемщика. Коль скоро для поддержания ссуд, полученных у федеральных резервных банков, не требуется обязательных резервов, все новые резервы, приобретенные в результате займа у федеральных резервных банков, представляют собой избыточные резервы. Эти изменения отражены в балансовых отчетах коммерческих банков и банков банкиров, приведенных ниже.

Интересно отметить, что эта сделка аналогична получению займа частным лицом в коммерческом банке (см. гл. 16, сделка 6).

Разумеется, важно, что коммерческий банк, берущий в федеральных резервных банках ссуды, увеличивает резервы коммерческих банков, расширяя тем самым возможность предоставления кредита населению.

Совет управляющих Федеральной резервной системой имеет полномочия устанавливать и изменять учетную ставку, по которой коммерческие банки могут брать займы в федеральных резервных банках. С точки зрения коммерческих банков, учетная ставка представляет собой издержки, вызванные приобретением резервов. Следовательно, падение учетной ставки поощряет коммерческие банки к приобретению дополнительных резервов путем заимствования у федеральных резервных банков. Кредиты коммерческих банков, опирающиеся на эти новые резервы, увеличивают денежное предложение. И наоборот, рост учетной ставки снижает интерес

коммерческих банков к получению дополнительных резервов путем заимствования у центральных банков Поэтому повышение учетной ставки соответствует стремлению руководящих кредитно-денежных учреждений ограничить предложение денег.

Дата добавления: 2016-07-27; просмотров: 1912;