Финансовые рынки и их виды

Анализ функционирования финансовых рынков предполагает определенную его сегментацию, расчленение, выделение отдельных функционирующих по своим правилам рынков. В зависимости от целей анализа, а также от особенностей развития отдельных сегментов финансового рынка в тех или иных странах существуют разные подходы к классификации финансовых рынков. На рис. 10.1 приведены основные сегменты финансового рынка.

Анализ функционирования финансовых рынков предполагает определенную его сегментацию, расчленение, выделение отдельных функционирующих по своим правилам рынков. В зависимости от целей анализа, а также от особенностей развития отдельных сегментов финансового рынка в тех или иных странах существуют разные подходы к классификации финансовых рынков. На рис. 10.1 приведены основные сегменты финансового рынка.

Дадим их краткую характеристику.

Валютный рынок - это рынок, на котором товаром являются объекты, имеющие валютную ценность. В качестве субъектов (участников) валютного рынка выступают: байки, биржи, экспортеры и импортеры, финансовые и инвестиционные учреждения, правительственные организации.

Объект валютного рынка - любое финансовое требование, обозначенное в валютных ценностях. Объекты валютного рынка покупаются и продаются субъектами валютного рынка за деньги, находящиеся в обращении,

Рынок золота — это сфера экономических отношений, связанных с куплей-продажей золота как с целью накопления и пополнения золотого запаса страны, так и для организации бизнеса и (или) промышленного потребления.

На рынке капитала обращаются финансовые инструменты со сроком обращения более 5 лет.

На денежном рынке обращаются финансовые инструменты со сроками обращение менее 1 года.

Инструменты «пограничной области» от одного года до пяти лет, то есть среднесрочные финансовые инструменты в общем случае они также относятся к рынку капитала.

Такое деление имеет глубокий экономический смысл. Инструменты денежного рынка служат в первую очередь для обеспечения ликвидными средствами государственных организаций и сферы бизнеса, тогда как инструменты рынка капитала связаны с процессом сбережения и инвестирования.

Примерами инструментов денежного рынка являются казначейские векселя, банковские акцепты, депозитные сертификаты банков. К инструментам рынка капитала, например, относятся долгосрочные облигации, акции, долгосрочные ссуды.

Следует иметь в виду, что наличные и безналичные деньги как таковые обращаются на денежном рынке только в том случае, если они являются товаром сами, а не обслуживают товарный оборот, как это имеет место на рынках товаров и услуг.

Рынок капитала, в свою очередь, подразделяется на рынок ссудногокапитала и рынок долевых ценных бумаг (рис. 10.2). Такое деление выражает характер отношений между покупателями товаров (финансовых инструментов), продаваемых на этом рынке, и эмитентами финансовых инструментов. Если в качестве финансового инструмента выступают долевые ценные бумаги, то эти отношения носят характер отношений собственности, в остальных случаях это кредитные отношения.

В деятельности экономических субъектов для обеспечения их текущей ликвидности важную роль играет рынок денежных средств, называемый также денежным рынком.

Прежде всего, среди сегментов денежного рынка следует выделить дисконтный рынок, на котором продаются и покупаются векселя. Его основная роль - обеспечение равномерного притока денег в экономику. Операторами дисконтных рынков являются центральный банк и коммерческие банки.

Важным сегментом денежного рынка является рынок межбанковских кредитов (МБК), на котором коммерческие банки кредитуют друг друга. Межбанковские кредиты предоставляются в форме продажи излишка средств коммерческого банка на резервном счете в центральном банке сверх определенной законом величины обязательных резервов и в форме сделок «РЕПО».

Рисунок 10.2 Основные сегменты рынка капитала

Сделка «РЕПО» представляет собой продажу ценных бумаг с условием обратного выкупа. При осуществлении сделки «РЕПО» сторона, продающая ценные бумаги, получает денежные средства, которые могут быть использованы ею для различных целей: восполнения недостатка ликвидных средств, проведения активных операций на других сегментах финансового рынка (например, валютном), процентного арбитража (взятие кредита на один срок и предоставление его па иной срок под больший процент). При истечении срока соглашения должен быть осуществлен обратный выкуп ценных бумаг по цене, превышающей цену их продажи. Разница этих цен представляет процентный платеж за пользование денежными средствами.

Можно также выделить рынок депозитных сертификатов. Депозитные сертификаты представляют собой свидетельства о крупных срочных вкладах в банках и являются ценной бумагой. Поскольку срок обращения депозитных сертификатов, как правило, не превышает один год, эти бумаги можно рассматривать как бумаги денежного рынка.

В зависимости от сроков совершения операций с финансовыми инструментами выделяет спотовый и срочный рынки.

На спотовом рынке поставка осуществляется практически во время сделки (с срок не более 2 дней).

На срочном рынке осуществляется торговля срочными контрактами.

Форвардный рынок - это рынок, на котором стороны договариваются о поставке имеющихся у них в действительности ценных бумаг с окончательным расчетом к определенной дате в будущем.

Фьючерсный рынок - это рынок, на котором производится торговля контрактами на поставку в определенный срок в будущем ценных бумаг или других финансовых инструментов, реально продаваемых на финансовом рынке.

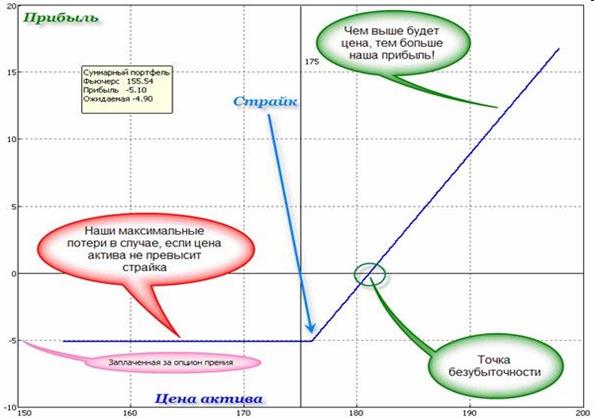

Опционный рынок - это рынок, на котором производится купля-продажа контрактов с правом покупки или продажи определенных финансовых инструментов по заранее установленной цене до окончания его срока действия. Заранее установленная цена называется ценой исполнения опциона.

Интересы держателей этих финансовых инструментов различаются в зависимости от их целей. Одни преследуют своей целью страхование своих рисков в случае значительного колебания цен. Другие стремятся на этом колебании цен заработать. В любом случае механизм реализации их интересов один. На рисунке 10.3 приведена схема формирования доходов держателей call-опционов и фьючерсов на покупку активов.

Рисунок 10.3. Схема формирования доходов держателей фьючерсов на покупку и call-опционов

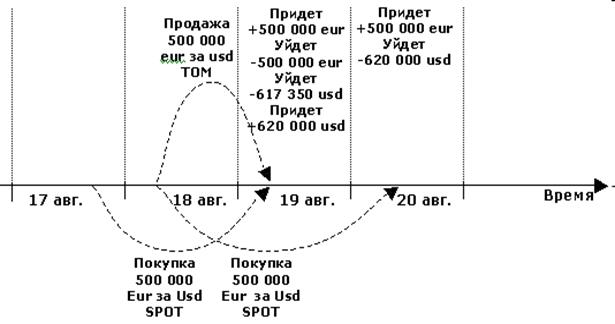

Рисунок 10.4. Пример своп-операции

Рынок свопов - это рынок прямых обменов контрактами между участниками сделки с ценными бумагами. Он гарантирует им взаимный обмен двумя финансовыми обязательствами в определенный момент (или несколько моментов) в будущем. В отличие от форвардной сделки своп обычно подразумевает перевод только чистой разницы между суммами по каждому обязательству. Кроме того, в отличие от форвардного контракта конкретные параметры взаимных обязательств по свопам, как правило, не уточняются и могут изменяться в зависимости от уровня процентной ставки, обменного курса или других величин.

Контрольные вопросы.

1. Кто и по какой причине становится участником финансовых рынков?

2. В чем состоит экономическая роль финансовых рынков?

3. Каким образом финансовое посредничество влияет на эффективность финансовой системы?

5. Каковы основные сегменты финансового рынка и какие функции они выполняют?

6. Каковы главные функции рынков капитала и денежных средств? В чем их различие?

7. Кто осуществляет регулирование финансовых рынков?

8. Почему возникла необходимость появления рынка производных финансовых инструментов (деривативов)?

9. В какие отношения вступают участники рынка ссудного капитала и рынка долевых ценных бумаг?

Дата добавления: 2016-07-22; просмотров: 3201;