Особенности современного этапа (этап 5) и причины кризиса 2008 года.

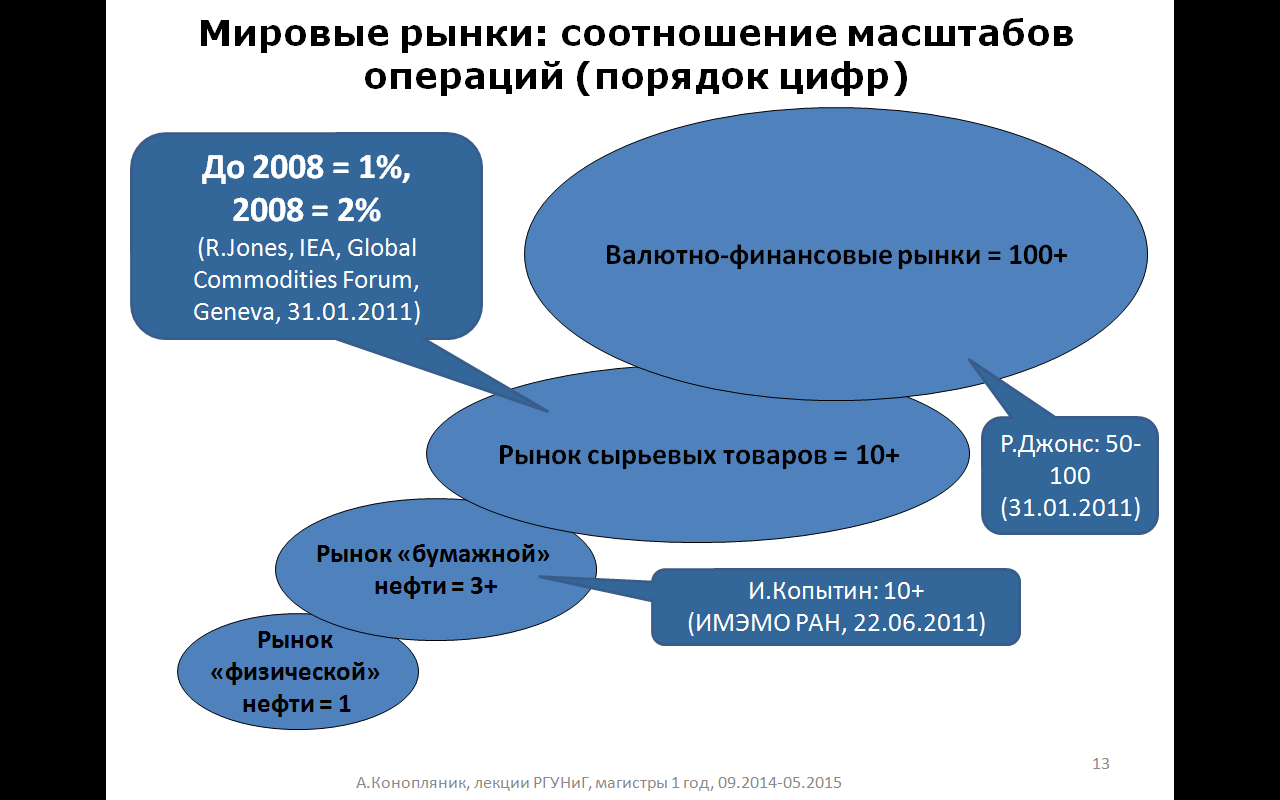

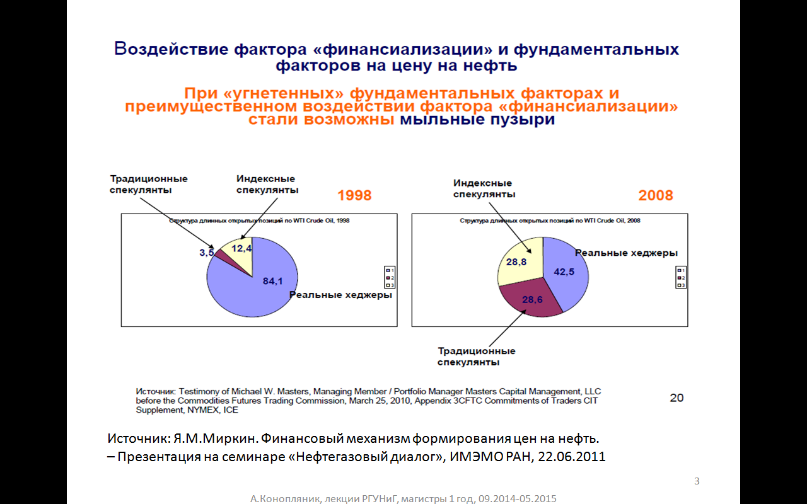

Ненефтяные спекулянты - игроки, нацеленные на извлечение прибыли из колебаний цен, работают по всему спектру глобальных финансовых рынков. Развитие IT-технологий и глобализация позволяют формировать те самые портфели за счет горизонтальных перетоков финансовых ресурсов в рамках глобальных финансовых рынков плюс надстройки финансовые (бумажные рынки над рынками товарными). Финансиализация – превращение нефти в финансовый актив.

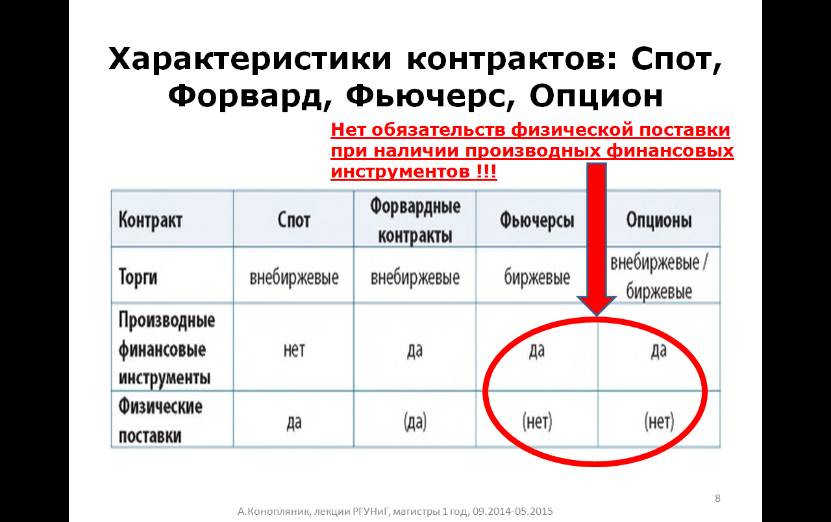

Главное – при наличии производных финансовых инструментов, отличие фьючерсов и опционов от других заключается в том, что нет обязательств по физическим поставкам. Это дает возможность оторвать рынок бумажной нефти от рынка физической нефти.

1. Недоинвестирование 1990-х => рост издержек с начала 2000-х + сокращение резервных мощностей по добыче. При неопределенности цен на нефть начинают расти издержки (затраты). Правило проектного финансирования – рейтинг или рискованность финансового проекта не может быть лучше, чем рейтинг тех компаний, которые его осуществляют, что в свою очередь не может быть лучше, чем рейтинг той страны, на территории которой осуществляется этот проект. Доминировало заемное финансирование. Ускорение роста развития таких стран как Китай, Индия привело к ускоренному росту спроса (физический спрос). В это время США объявляют (гласность) программу о накапливании стратегических резервов – это означает де-факто отложенный физический спрос.

• Стагнация – на стороне предложения

• Поведение на стороне спроса физической нефти;

2. Китай тоже формировал программу накапливания стратегических резервов (политика негласная). Были созданы предпосылки повышения цен на нефть;

3. США принимает законы, стимулирующие формирование «финансовых пузырей»:

- 1999 г.: отмена закона Гласса-Стигалла, который был принят во время Великой депрессии и запретил финансовым организациям совмещать функции коммерческого и инвестиционного банка;

- 2000 г.: принятие Commodity Futures Modernization Act (CFMA), снимающего запрет для институциональных инвесторов (пенсионные фонды, страховые компании – крупнейшие держатели длинных дешевых денег) по вложениям в рискованные активы;

4. интернет + IT-технологии => электронные торговые площадки (IPE=>ICE=> отказ от голосовых торгов) => роботизация электронных торгов => увеличение числа игроков + облегчение входа на рынок. Быстрота осуществления операций и соответственно увеличение их количества. Последствия: увеличение числа игроков, глобализация финансовых операций (рынков);

5. Глобализация финансовых операций – облегчение горизонтальных перетоков финансовых ресурсов из финансовых (ненефтяных) секторов на рынок бумажной нефти;

6. Падение курса доллара США (рост нефтяного импорта => рост торгового и бюджетного дефицита) => появление нефтяных индексных фондов => расширение возможностей для финансовых вложений в нефть (бумажная) + хеджирование против падения доллара;

7. Упрощение финансового инвестирования на рынке нефти (деривативы на деривативы) =>«бельгийский стоматолог» как основной финансовый инвестор на рынке бумажной нефти + индексные нефтяные фонды как «финансовый пылесос». Если облегчается возможность вхождения на рынок другим игрокам, то увеличивается число предлагаемых финансовых инструментов. За счет упрощения финансового инвестирования, расширения линейки финансовых инструментов, вкладываются мелкие инвесторы.

• Привязанные к нефти бумаги индексных фондов становятся новым классом глобальных финансовых активов, призванным в т.ч. компенсировать падение курса доллара;

• Переход ценообразования на нефть с физического рынка (спрос-предложение на нефть) на рынок бумажный (спрос-предложение на нефтяные финансовые деривативы);

• На бумажном рынке центр принятия решений о финансовом инвестировании в нефтяные бумаги смещается с рынка бумажной нефти в ненефтяные сектора глобального финансового рынка.

ЛЕКЦИЯ 13-14, 05.11.14

Полный отрыв цены нефти от ее стоимости – 5 этап. Цена начинает формироваться за счет горизонтальных перетоков игроков из одного сегмента финансового рынка в другой сегмент финансового рынка. Происходит изменение соотношения физического рынка и бумажного рынка и бумажный рынок начинает из подчиненного превращаться в основной. Надстроичные структуры начинают доминировать, сначала оказывать обратное воздействие, а потом доминирующее. Быстрые, радикальные изменения ценовых ожиданий считается неприемлемым для принятия долгосрочных капиталоемких инвестиционных решений в нефтяной отрасли.

Дата добавления: 2016-05-28; просмотров: 1988;