Фінансова санація як складова антикризового управління

Одним із важливих інструментів антикризового управління фінансами, засобом подолання фінансової кризи та запобігання банкрутству підприємства є санація. У широкому розумінні санація — це сукупність усіх можливих заходів, спрямованих на фінансове оздоровлення суб’єкта господарювання: включає систему фінансово-економічних, виробничо-технічних, організаційно- правових та соціальних заходів, спрямованих на досягнення чи відновлення платоспроможності, ліквідності, прибутковості та конкурентоспроможності підприємства-боржника в довгостроковому періоді.

У вузькому розумінні, поняття «санація підприємства» охоплює сукупність заходів фінансово-економічного характеру, які відображають фінансові відносини, що виникають у процесі мобілізації та використання внутрішніх і зовнішніх фінансових джерел оздоровлення підприємств. Метою фінансової санації є покриття поточних збитків та усунення причин їх виникнення, поновлення або збереження ліквідності та платоспроможності підприємств, скорочення всіх видів заборгованості, поліпшення структури капіталу та мобілізація фінансових ресурсів, необхідних для проведення санаційних заходів виробничо-технічного та організаційного характеру. Джерелами фінансування санації можуть бути кошти, залучені на умовах позики чи на умовах власності; на поворотній або безповоротній основі.

Якість антикризового менеджменту значною мірою визначається своєчасністю та обґрунтованістю рішення щодо санації. Законом України «Про відновлення платоспроможності боржника або визнання його банкрутом» передбачено, що рішення про фінансову санацію підприємства може прийматися:

у досудовому порядку — з ініціативи менеджменту чи власників підприємства, якому загрожує банкрутство, кредиторів, центральних органів виконавчої влади, органів місцевого самоврядування, контрольних органів у межах своїх повноважень — коли існує загроза неплатоспроможності та оголошення підприємства банкрутом у недалекому майбутньому. Ці заходи стосуються реорганізаційних, організаційно-господарських, управлінських, інвестиційних, технічних, фінансово-економічних, правових питань і провадяться згідно з чинним законодавством до початку порушення справи про банкрутство. У рамках досудової санації власником майна боржника, його кредиторами, іншими особами в межах заходів щодо запобігання банкрутству підприємства може бути надана фінансова допомога в розмірі, достатньому для погашення зобов’язань боржника перед кредиторами, у тому числі зобов’язань щодо сплати податків і зборів (обов’язкових платежів) і відновлення платоспроможності боржника. Надання фінансової допомоги боржнику зобов’язує його взяти на себе відповідні зобов’язання перед особами, які надали таку допомогу в порядку, встановленому законом;

у рамках судових процедур, які застосовуються до боржника після порушення справи про банкрутство. У цьому разі під санацією розуміють систему заходів, що здійснюються в процесі провадження справи про банкрутство з метою запобігання визнанню боржника банкрутом та його ліквідації, спрямовану на оздоровлення його фінансового стану, а також на задоволення в повному обсязі або частково вимог кредиторів через кредитування, реструктуризацію боргів і капіталу та (або) зміну організаційної чи виробничої структури суб’єктів підприємницької діяльності.

Головним критерієм прийняття рішення щодо санації чи ліквідації підприємства є його санаційна спроможність. Санаційна спроможність — це наявність у підприємства, що перебуває у фінансовій кризі, фінансових, організаційно-технічних та правових можливостей, які визначають здатність до успішного проведення його фінансової санації. Загальні передумови санаційної спроможності:

наявність у підприємства можливостей мобілізації необхідного для фінансового оздоровлення капіталу;

спроможність ефективно використати капітал;

наявність можливостей для своєчасного розрахунку з капі- талодавцями.

Економічними критеріями санаційної спроможності підприємства є його здатність до забезпечення ліквідності, відновлення прибутковості та одержання конкурентних переваг. Зазначені кількісні та якісні критерії є тісно взаємозв’язаними між собою. Так, досягнення конкурентних переваг можливе лише за наявності стійкої ліквідності та платоспроможності, водночас орієнтація лише на забезпечення ліквідності дає можливість забезпечити життєздатність підприємства тільки в короткостроковому періоді. Згідно з методичними вказівками Міністерства економіки України, санаційну спроможність підприємства слід визначати на основі оцінювання трьох основних показників:

показника поточної платоспроможності;

коефіцієнта забезпечення власними засобами;

коефіцієнта покриття.

Якщо в кінці звітного кварталу хоча б один із зазначених показників перевищує його нормативне значення або протягом звітного кварталу спостерігається їх зростання, перевага повинна надаватися позасудовим заходам з відновлення платоспроможності боржника або його санації в процесі провадження справи про банкрутство. Якщо ж за підсумками року коефіцієнт покриття менше 1 (одиниці) і підприємство не отримало прибутку, то такий фінансовий стан характеризується ознаками надкритичної неплатоспроможності, коли задоволення вимог кредиторів можливе лише через застосування ліквідаційної процедури. Зрозуміло, що оцінка санаційної спроможності підприємства тільки на основі аналізу кількох фінансових показників дає лише частину інформації про реальне становище боржника. Комплексний підхід до оцінювання санаційної спроможності передбачає розрахунок прогнозної вартості підприємства після санації. Якщо ця вартість буде більшою за вартість ліквідаційної маси перед проведенням санації, то підприємство вважатиметься санаційносп- роможним.

З правового погляду санаційноспроможним підприємство буде в тому разі, якщо воно здатне підтримувати фінансову рівновагу в довгостроковому періоді, тобто коли є достатні передумови для відновлення та збереження стабільної платоспроможності, з тим щоб у кредиторів у майбутньому не було підстав звертатися із заявою до господарського суду для порушення справи про банкрутство.

Діагностика санаційної спроможності підприємства здійснюється за рішенням ініціатора фінансової санації підприємства. На підставі результатів аналізу санаційної спроможності робиться висновок про доцільність чи недоцільність санації даної господарської одиниці. Якщо підприємство перебуває в глибокій кризі, не сумісній із дальшим його існуванням, виробничий потенціал зруйновано, структура капіталу та майна незадовільна, ринки збуту продукції втрачено, стратегії розвитку підприємства бракує, то робиться висновок про те, що підприємство є санаційно неспроможним і йо-го доцільно ліквідувати. Інакше санація означатиме лише відстрочення часу ліквідації підприємства і нічого, крім додаткових збитків, власникам та кредиторам не дасть.

Для підтвердження (чи не підтвердження) санаційної спроможності підприємства у разі залучення до процесу санації третіх осіб (кредиторів, інвесторів тощо) проводиться санаційний аудит. Характерною рисою санаційного аудиту є те, що він проводиться на підприємствах, які перебувають у фінансовій кризі. Головна його мета — оцінити санаційну спроможність підприємства на підставі аналізу фінансово-господарської діяльності та наявного плану фінансового оздоровлення.

Необхідність проведення санаційного аудиту зумовлена потребою зацікавлених осіб (кредиторів, власників, держави) в об’єктивній інформації про фінансовий стан суб’єкта господарювання та реальність плану санації. Потреба у висновку незалежного спеціаліста про санаційну спроможність боржника спричинена також і тим, що окремі групи інтересів не мають доступу до джерел інформації та спеціальних знань для оцінки цієї інформації. Санаційний аудит можна розглядати як один з інструментів зменшення конфлікту інтересів між боржником і капіталодавця- ми, оскільки завдяки йому досягається зниження до прийнятного рівня інформаційного ризику для інвесторів, кредиторів та інших осіб, які бажають узяти участь у фінансовій санації неспроможного підприємства.

У процесі санаційного аудиту (оцінювання санаційної спроможності) розв’язуються такі завдання:

проводиться аналіз фінансово-господарської діяльності підприємства;

визначаються причини фінансової кризи, її глибина та можливості подолання;

робиться порівняльний аналіз сильних та слабких сторін підприємства;

здійснюється економіко-правова експертиза передбачених планом санації заходів;

оцінюються ризики, пов’язані з реалізацією плану санації;

робиться висновок про доцільність санації чи ліквідації суб’єкта господарювання.

Якщо в результаті санаційного аудиту підтверджена достовірність плану санації та його реалістичність, то це буде дієвим аргументом у руках антикризового менеджменту під час ведення переговорів з кредиторами та інвесторами на предмет залучення їх до процесів санації боржника. Якщо ж навпаки, то всім зацікавленим особам завдяки санаційному аудиту вдасться уникнути додаткових збитків.

Як уже зазначалося, важливим критерієм санаційної спроможності, а отже, прийняття рішення про можливість санації боржника (як у судовому, так і в досудовому порядку) є наявність у нього реалістичного плану фінансового оздоровлення. Розроблення плану фінансового оздоровлення здійснюється, як правило, фінансовими та контролінговими службами підприємства, яке перебуває у фінансовій кризі, представниками потенційного са- натора, незалежними аудиторськими та консалтинговими фірмами, а також керуючим санацією. Об’єктами планування є фінансові, виробничі та трудові ресурси підприємства, процеси господарської діяльності.

Оскільки план санації є одним із основних важелів переконання капіталодавців у необхідності фінансування конкретного об’єкта фінансового оздоровлення, тобто інструментом зменшення інформаційної асиметрії між підприємством та капітало- давцями, його слід складати у такий спосіб, щоб була забезпечена умова транспарентності діяльності підприємства. Структурно- логічна схема плану санації наведена на рис. 12.3.

План санації може складатися зі вступу та чотирьох розділів.

У вступі відображається загальна характеристика об’єкта планування, подаються відомості про правову форму організації бізнесу, форму власності, організаційну структуру, сфери дія ності та дається коротка історична довідка про розвиток підприємства. Окрім цього, визначається мета складання плану санації, замовник плану та методи, які використовуються під час розроблення плану.

У першому розділі відображається вихідна ситуація на підприємстві.

Аналіз вихідних даних включає такі підрозділи:

а) оцінювання навколишнього середовища;

б) аналіз фінансово-господарського стану;

в) аналіз причин фінансової кризи та слабких місць;

г) оцінювання наявного потенціалу.

Рис. 12.3. Структурно-логічна схема плану санації

Оцінювання зовнішніх умов, в яких функціонує підприємство, є основою стратегічного планування і включає вивчення загальних політико-економічних тенденцій, аналіз галузі та ринкового сегменту. Вивчаючи загальну політико-економічну ситуацію, враховують розвиток економіки в цілому, демографічну ситуацію, технологічні новації, зміну політичного середовища. Головною метою оцінювання навколишнього середовища є оцінювання можливості адаптації стратегії розвитку підприємства до змін у суспільно-політичному житті країни.

Аналіз фінансово-господарського стану проводиться за двома напрямами:

аналіз виробничо-господарської діяльності;

аналіз фінансового стану.

У ході аналізу наводяться дані про фактичний фінансовий та майновий стан підприємства (фактичний обсяг реалізації, величина прибутків (збитків), Cash-Flow (чистий грошовий потік у результаті операційної діяльності), рівень заборгованості, показники структури капіталу, покриття тощо). Для підвищення якості аналізу фінансового стану вважається доцільним застосування методології дискримінантного аналізу, яка описана вище.

Аналіз причин фінансової кризи та слабких місць здійснюється шляхом систематизації та оцінювання причин фінансової кризи та наслідків їх впливу на фінансово-господарську діяльність підприємства. Аналіз причин фінансової кризи проводиться з метою їх локалізації та усунення. Виявлення симптомів кризи робиться на основі аналізу слабких місць на підприємстві. Обмежувальні чинники (слабкі місця) можуть проявлятися у таких сферах:

залучення капіталу (наприклад, втрата довіри перед кредиторами);

ринок (бар’єри на шляху вступу чи виходу з ринку);

персонал (позиція профспілок, висока мобільність, психологічні фактори);

законодавство (податки, заборона звільнення працюючих).

У разі довготривалої фінансової кризи фактори, що визначають потенціал підприємства, поступово вихолощуються. Як наслідок, позиції підприємства послаблюються.

Наявний потенціал. Тут наводяться сильні сторони підприємства, можливі шанси та наявний потенціал у кадровій, виробничій, технологічній, маркетинговій та інших сферах. Наявний у підприємства потенціал розвитку визначається такими основними факторами:

фінансове забезпечення та можливості залучення додаткового капіталу;

наявність кваліфікованого персоналу;

наявність надійних та дешевих джерел постачання сировини та матеріалів;

наявність ринків збуту продукції;

виробничий потенціал;

ефективна організаційна структура;

висока якість менеджменту.

Ефективне проведення санації можна забезпечити шляхом планомірного розвитку та використання наявного у підприємства потенціалу, а також на основі послаблення обмежувальних чинників проведення санації. На основі аналізу вихідної ситуації робиться висновок про доцільність і можливість санації підприємства чи про необхідність його ліквідації.

У другому розділі визначаються стратегічні цілі санації, цільові орієнтири та розробляється стратегія санації підприємства. Класифікація відповідних цілей та порядок їх узгодження наведені вище.

Окрім цього, розділ повинен містити оперативну (Crash-) програму, в якій відображаються заходи, спрямовані на покриття поточних збитків, відновлення платоспроможності та ліквідності підприємства. Лише за умови вдалої реалізації даної програми підприємство може дістати можливість реалізувати план санації, тобто здійснити заходи щодо відновлення прибутковості та досягнення стратегічних конкурентних переваг. У каталог санаційних заходів у рамках Crash-програми можуть входити такі заходи:

рефінансування дебіторської заборгованості (форфейтинг, факторинг, звернення в господарський суд);

мобілізація прихованих резервів шляхом продажу окремих позицій активів;

зменшення та збільшення статутного капіталу;

реструктуризація кредиторської заборгованості;

заморожування інвестиційних вкладень;

зворотний лізинг;

розпродаж за зниженими цінами товарів, що користуються низьким попитом.

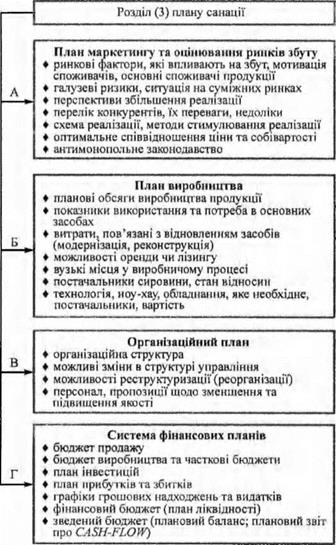

Третій розділ є основною частиною плану санації. Він включає конкретний план заходів щодо відновлення прибутковості та конкурентоспроможності підприємства в довгостроковому періоді. У загальному вигляді основні позиції третього розділу плану наведено на рис. 12.4.

Рис. 12.4 Структура основної частини плану санації

Дамо стислу характеристику змісту підрозділів основної частини плану:

План маркетингу та оцінювання ринків збуту продукції. У цьому підрозділі визначають ринкові фактори, які впливають на

збут продукції та місткість ринку; мотивацію споживачів; ступінь еластичності попиту та рівень платоспроможного попиту на продукцію підприємства; умови збуту; галузеві ризики; ситуацію на суміжних товарних ринках. Кількісне оцінювання частини ринку, яка належить підприємству, проводиться за основними споживачами готової продукції з посиланням на поточні обсяги реалізації та на перспективи її збільшення. Крім того, дається перелік можливих конкурентів, їхні переваги та недоліки, а також схема реалізації продукції, методи стимулювання реалізації та пропозиції щодо оптимального співвідношення реалізаційної ціни й собівартості. Визначаються можливості та шляхи розширення ринків збуту. Оцінюється діяльність підприємства з погляду антимонопольного законодавства.

План виробництва', містить дані про планові обсяги виробництва продукції в розрізі окремих її видів, а також характеристику виробничих потужностей, необхідних для виробництва планових обсягів продукції. Наводиться інформація про рівень зносу виробничих засобів, витрати, пов’язані з відновленням (придбання нового обладнання, ремонт та реконструкція), можливості оренди чи лізингу. Слід вказати, яке саме обладнання, технічну документацію, технологію; «ноу-хау», у кого, на яких умовах та в який термін потрібно придбати, суму витрат на придбання. На основі цього оцінюються потреби в інвестиціях. Також характеризується виробничий цикл, його тривалість, «вузькі» місця, комерційні зв’язки з постачальниками сировини (включаючи наявність альтернатив), конкретні заходи щодо покращення асортименту продукції та підвищення її якості з тим, щоб досягти конкурентних переваг.

Організаційний план. Тут відображають організаційну структуру підприємства, можливості реструктуризації (реорганізації) та перепрофілювання, аналізують управлінський та кадровий склад, фактичну кількість працівників та пропозиції щодо її зменшення, пропонуються заходи щодо посилення мотивації працюючих та покращення організації менеджменту. У разі необхідності, визнаються можливості злиття, приєднання чи розукрупнення з урахуванням вимог антимонопольного законодавства.

Система фінансових планів включає'.

а) первинний бюджет, яким здебільшого є бюджет продажу:

б) бюджет виробництва з необхідним набором часткових бюджетів (бюджет товарно-матеріальних запасів, бюджет матеріальних витрат, бюджет витрат на персонал тощо);

в) план інвестицій;

г) план прибутків та збитків (складається на основі показників бюджетів за доходами і витратами за всіма видами діяльності);

д) прогнозні графіки грошових надходжень та видатків (графік грошових надходжень від реалізації продукції, залучення позик, графіки грошових виплат за придбану сировину та матеріали тощо), які складаються з урахуванням показників відповідних бюджетів та коефіцієнтів інкасації кредиторської та дебіторської заборгованості;

е) фінансовий бюджет (складається на основі графіків грошових надходжень та витрат);

є) зведений бюджет, яким є, як правило, плановий баланс чи прогнозний звіт про Cash-Flow, складений за непрямим методом.

У фінансовому плані також відображається сума затрат на розроблення плану санації та проведення санаційного аудиту (у разі необхідності). На основі показників фінансового бюджету розраховується загальна потреба підприємства у фінансових ресурсах із зовнішніх джерел. Обсяг зовнішнього фінансування дорівнює різниці між загальною потребою підприємства у фінансових ресурсах (інвестиції в основні та оборотні засоби) та прогнозованою величиною виручки від реалізації окремих об’єктів активів, продаж яких здійснюється в рамках санації. Одержана величина коригується на позитивний чи негативний операційний Cash-Flow, який очікується в період проведення санації. Іншими словами, для визначення необхідного обсягу залучення зовнішніх джерел санації слід розрахувати прогнозний Free CashFlow, тобто сумарний чистий грошовий потік у результаті операційної та інвестиційної діяльності.

У четвертому розділі розраховується ефективність санації, а також визначаються заходи щодо організації реалізації плану та контролю за ходом реалізації. У цьому розділі деталізуються очікувані результати виконання проекту, а також прогнозуються можливі ризики та збитки.

Зазначимо, що висвітлену методику складання плану санації можна використовувати в процесі досудової санації, якщо ж рішення про фінансове оздоровлення боржника ухвалено господарським судом під час провадження справи про банкрутство, то план, окрім наведених позицій, може містити ряд додаткових умов, передбачених законодавством. Зазначений план може мати два основні різновиди:

а) план реорганізації — в розумінні переведення боргу на са- натора (або іншого правонаступника) та відповідної зміни власника статутного капіталу боржника (може передбачати зміну юридичного статусу боржника);

б) бізнес-план санації — у розумінні системи фінансово- економічних, виробничо-технічних, організаційно-правових та соціальних заходів, спрямованих на досягнення чи відновлення платоспроможності, ліквідності, прибутковості та конкурентоспроможності підприємства-боржника в довгостроковому періоді (як правило, із збереженням статусу юридичної особи боржника).

План реорганізації розробляється переважно в тих випадках, коли фінансування санації здійснюється зовнішнім інвестором. Умови реорганізації узгоджуються між власниками підприємства, кредиторами та санаторами. Участь санатора у фінансуванні боржника може відбуватися шляхом залучення його до складу учасників (власників) підприємства. Важливим елементом плану реорганізації є узгодження умов реструктуризації статутного капіталу юридичної особи боржника. Сутність такої реструктуризації полягає в частковій або повній зміні власника статутного капіталу юридичної особи боржника на користь санатора. Включення останнього до складу учасників (власників) підприємства може відбуватися такими основними способами:

а) у процесі збільшення статутного капіталу боржника, за якого всі або більша частина корпоративних прав нової емісії викупляється санатором;

б) у результаті перевідступлення частини корпоративних прав на користь санатора власниками підприємства, що підлягає санації;

в) у результаті злиття, поглинання чи приєднання.

Поряд із охарактеризованими обов’язковими умовами плану реорганізації, в нього повинні бути включені стандартні позиції, характерні для бізнес-плану фінансового оздоровлення.

Головна ідея бізнес-плану санації — створення умов для задоволення претензій кредиторів за рахунок фінансово-господарської діяльності боржника. Законодавство рекомендує включати до плану санації ряд обов’язкових елементів, зокрема заходи щодо відновлення платоспроможності боржника (у тому числі закриття нерентабельних виробництв, мирова угода, рефінансування дебіторської заборгованості та ряд інших), терміни та черговість погашення боргів, умови переведення боргу на інвестора тощо. З урахуванням зазначених позицій, рекомендована структура плану санації, який реалізується в рамках провадження справи про банкрутство, може мати вигляд, наведений у табл. 12.2.

Таблиця 12.2.

План санації боржника в ході провадження справи про банкрутство

| Розділи | Зміст |

| І. Мета та завдання плану | Основна мета плану санації Реєстр кредиторів |

| II.І. Розвиток підприємства до порушення справи про банкрутство | Історична довідка Правові відносини: Форма організації бізнесу Учасники та засновники підприємства Відносини з податковими органами Відносини з кредиторами, кредитне забезпечення Управління фінансами Джерела фінансування та структура капіталу Управління активами Динаміка фінансових результатів Системи звітності та контролінг Виробничо-збутова сфера Продуктова та виробнича програми Постачання та збут Інновації та раціоналізаторство Організаційна структура та управління Охорона навколишнього середовища |

| II. II. Аналіз підприємства | Аналіз причин фінансової кризи Економічний аналіз Фінансовий аналіз Оцінка вартості майна підприємства Висновки санаційного аудиту |

| III. Заходи щодо санації боржника ІІІ.І. Вжиті заходи після порушення справи про банкрутство | Організація та управління Виробництво та збут Фінанси |

| III.II. Планові заходи щодо санації | Маркетинг та ринки збуту План виробництва Організаційний план Система фінансових планів |

| IV. Реалізація плану та задоволення претензій кредиторів | Прогнозні показники реалізації плану та ефективність Порядок задоволення першочергових претензій Порядок задоволення інших претензій Контроль за виконанням плану |

Як видно з таблиці, рекомендована структура плану санації в ході провадження справи про банкрутство дещо відрізняється від тієї, яка пропонується у разі досудової санації. У першому випадку в план закладаються більш дієві інструменти задоволення претензій кредиторів, вказуються конкретні строки виконання зобов’язань та механізми контролю за виконанням плану.

Здійснюючи роботу з реалізації плану санації, слід враховувати, що за заявою будь-кого з кредиторів або боржника, господарський суд може відхилити план санації, якщо будуть подані обґрунтовані докази того, що в результаті прийняття рішення про санацію, становище однієї із зацікавлених сторін буде гіршим, ніж у випадку здійснення ліквідаційних процедур.

Для реалізації плану санації підприємство повинно бути на певний проміжок часу звільнене від обов’язків виконання платіжних зобов’язань перед кредиторами. Цього можна досягти шляхом укладення мирової угоди.

Контроль за реалізацією плану санації. Основна мета контролю за ходом реалізації плану санації полягає в контролі за тим, щоб не були перевищені узгоджені параметри санаційних ризиків для капіталодавців. Завдяки цьому, з одного боку, забезпечуються передбачені фінансовим бюджетом грошові надходження на користь капіталодавців за визначеного рівня ризику та згідно з графіком; з іншого — виникають витрати контролю. Причому чим інтенсивні- шими є заходи, що застосовуються з метою контролю за ходом реалізації плану санації, тим більші витрати виникають у принципала (капіталодавця), що, зрештою, може зменшити привабливість плану фінансового оздоровлення. У цьому контексті слід підкреслити, що в ході реалізації плану санації (яку судовому, так і в досудовому порядку) важливу роль відіграє оперативний санаційний контролінг, який з допомогою свого методичного та функціонального інструментарію координує діяльність різних підрозділів, здійснює контроль за якістю реалізації запланованих заходів, проводить аналіз відхилень, ідентифікує та нейтралізує ризики, а також виявляє додаткові шанси та можливості. Результати діяльності санаційного контролін- гу оформляються у вигляді рапортів, в яких містяться пропозиції щодо корекції планів та (чи) діяльності підприємства.

Мета санації вважається досягнутою, якщо з допомогою зовнішніх та внутрішніх фінансових джерел, проведення організаційних та виробничо-технічних удосконалень підприємство виходить з кризи (нормалізує виробничу діяльність та уникає оголошення банкрутом з наступною ліквідацією) і забезпечує свою прибутковість та конкурентоспроможність у довгостроковому періоді.

Дата добавления: 2021-12-14; просмотров: 539;