Управління фінансовими інвестиціями

Фінансові інвестиції — це форма використання тимчасово вільного капіталу.

Конкретними формами їх здійснення є:

вкладення капіталу в дохідні фондові інструменти (акції, облігації та інші цінні папери, що вільно обертаються на ринку);

вкладення капіталу в дохідні види грошових інструментів, наприклад депозитні сертифікати;

вкладення капіталу у статутні фонди спільних підприємств з метою отримання не тільки прибутку, а й розширення сфери фінансового впливу на інші суб’єкти господарювання.

До основних фінансових інвестицій відносять акції та облігації. Саме вони є основними інструментами формування капіталу одними підприємствами і напрямами його розміщення для інших.

Сукупні вкладення інвестора в цінні папери розглядають як Його портфель. Структура останнього відображає інтереси інвестора, а також консолідацію ризиків за видами цінних паперів. Це дає змогу розглядати портфель як цілісний об’єкт управління, що, у свою чергу, передбачає необхідність:

визначення завдань щодо управління портфелем;

розроблення і реалізації стратегії і тактики вирішення цих завдань.

Тип портфеля — це узагальнена його характеристика з урахуванням виду паперів, які входять до нього. Виділяють такі типи портфелів цінних паперів.

портфель зростання. Він орієнтований на акції, курсова вартість яких швидко зростає. Мета формування портфеля — приріст капіталу інвесторів. Тому власникам портфеля дивіденди виплачуються в невеликому розмірі чи зовсім не виплачуються;

портфель доходу. Метою його формування є отримання високих поточних доходів. При формуванні такого портфеля відношення стабільно виплачуваного процента та курсової вартості цінних паперів, які входять у цей портфель, вище ринкового. Відповідно їх курсова вартість зростає повільніше;

портфель ризикового капіталу. Це портфель, що складається переважно з цінних паперів молодих компаній агресивного типу, які обрали стратегію швидкого розширення;

збалансований портфель. Він формується частково з цінних паперів із швидкозростаючим курсом, частково — з високодохідних. У цьому портфелі можуть міститися і високоризикові цінні папери. Метою його є приріст капіталу й отримання високого доходу, відповідно до чого і загальні ризики будуть збалансованими. Такий тип портфеля частіше обирають інвестиційні фонди, оскільки він відповідає меті їхньої діяльності;

спеціалізований портфель. У ньому цінні папери об’єднані за окремими критеріями (за видом ризиків, видом цінних паперів, галузевою чи регіональною належністю). Наприклад, до складу спеціалізованого портфеля входять: портфель стабільного капіталу і доходу, однорідні портфелі, коротко- і середньост- рокових депозитних сертифікатів); портфель короткострокових фондів (такий портфель характерний для взаємних фондів грошового ринку); портфель середньо- та довгострокових фондів з фіксованим доходом (сформований, як правило, з облігацій); регіональний чи галузевий портфель; портфель іноземних цінних паперів).

Тип портфеля не є постійним, він змінюється залежно від стану ринку і зміни цілей інвесторів.

Цілі портфельного інвестування можуть бути альтернативними відповідно до різних типів портфелів цінних паперів.

Наприклад, якщо ставиться мета отримання високого процента, то перевага віддається «агресивним» портфелям, що складаються із низьколіквідних і високоризикових цінних паперів молодих компаній, спроможних дати високий дохід у майбутньому. Навпаки, якщо найважливішим для інвестора є забезпечення збереженості і зростання капіталу, то в портфель включаються високоліквідні цінні папери, які емітовані відомими компаніями.

Кожний власник намагається сформувати оптимальний портфель цінних паперів.

Оптимальний портфель цінних паперів — це такий портфель, який би відповідав вимогам підприємства як за дохідністю, так і за ризикованістю, що досягається збільшенням кількості цінних паперів у портфелі.

Основний принцип оптимізації портфеля цінних паперів — це диверсифікація вкладень, тобто придбання різних за інвестиційними якостями типів (видів) цінних паперів з метою зниження ризику втрат і підвищення сукупної прибутковості. Диверсифікація заснована на розбіжностях у коливаннях доходів — цін на об’єкти інвестування. Ризик суттєво знижується, коли активи акціонерного товариства розподіляються між багатьма видами цінних паперів.

Диверсифікація веде до зниження ризику втрат за рахунок того, що можливі низькі доходи за одними цінними паперами будуть компенсовані високими доходами від других фондових цінностей. Мінімізація ризику досягається за рахунок того, що у фондовий портфель включають цінні папери широкого кола галузей економіки. За оцінкою окремих спеціалістів, оптимальна величина фондового портфеля від 8 до 15 видів різних цінних паперів. Чим більша кількість типів цінних паперів, тим складніше управляти фондовим портфелем.

Загальним правилом для обережних інвесторів, які розподіляють кошти, що вкладаються в різні фінансові активи, є врахування того, що ці активи показали за попередні роки:

різну тісноту зв’язку кожного фінансового активу із загальноринковими цінами;

протилежний діапазон коливань цін на фондові цінності всередині портфеля.

Управління портфелем цінних паперів здійснюють відповідно до стратегії інвестора, яка визначається:

типом і цілями портфеля;

станом ринку, його активністю, динамікою відсоткової ставки та курсовою вартістю цінних паперів;

чинним законодавством (передбаченими пільгами та обмеженнями);

загальноекономічним станом країни (фазою економічних циклів, рівнем інфляції);

необхідністю підтримування рівня ліквідності та мінімізації ризиків;

типом стратегії (коротко-, середньо- та довгострокова).

Управління портфелем цінних паперів включає:

формування його складу та структури;

регулювання складу портфеля на основі моніторингу.

Управління формуванням портфеля фінансових інвестицій

має особливе значення, тому що єдині підходи для різних підприємств відсутні. Кожне підприємство, що намагається розмістити вільні кошти на фондовому ринку, має свою шкалу оцінки ризику й дохідності. Висока дохідність для одного підприємства може бути низькою для іншого.

У нестабільній економіці України система цілей управління портфелем цінних паперів видозмінюється і може включати:

збереження і зростання капіталу відносно цінних паперів із зростаючою курсовою вартістю;

придбання цінних паперів, які за умовами обігу можуть замінити готівку (векселі);

доступ через придбання цінних паперів до дефіцитної продукції, майнових і немайнових прав;

розширення сфери впливу і перерозподілу власності, створення холдингів, промислово-фінансових груп та інших підприємницьких структур;

спекулятивна гра на коливанні курсів в умовах нестабільності фондового ринку;

другорядні цілі зондування ринку, страхування від надлишкових ризиків шляхом придбання державних короткострокових облігацій з гарантованим доходом.

Управління портфелем цінних паперів здійснюють через реалізацію таких завдань:

Вибір типу портфеля (портфеля, орієнтованого на першочергове отримання доходу за рахунок процентів і дивідендів; чи портфеля, орієнтованого на переважний приріст курсової вартості цінних паперів, що в нього входять).

Визначення найбільш прийнятного для підприємства ризику, питомої ваги цінних паперів з різними рівнями доходу і ризику. Це завдання розв’язується з урахуванням загального правила, що діє на фондовому ринку: чим вищий потенційний ризик має цінний папір, тим вищий дохід він повинен приносити власникові, і навпаки.

Оцінювання ліквідності портфеля (визначення спроможності швидкого перетворення всього портфеля або його частини в грошові кошти з мінімальними витратами на реалізацію цінних паперів); спроможності акціонерного товариства своєчасно погашати свої зобов’язання перед кредиторами, які брали участь у формуванні портфеля цінних паперів (наприклад, перед власниками облігацій).

Визначення початкового складу портфеля і його можливих змін з урахуванням кон’юнктури, що склалася на ринку цінних паперів (попиту і пропозицій фондових цінностей).

Вибір стратегії подальшого управління фондовим портфелем на основі таких підходів:

а) визначення фіксованої питомої ваги кожного виду цінних паперів у фондовому портфелі протягом місяця. Коливання курсової вартості цінних паперів на фондовому ринку обумовлює необхідність періодично переглядати склад портфеля, щоб зберегти вибрані свіввідношення між інвестиційними цінними паперами;

б) притримання інвестором гнучкої шкали питомої ваги цінних паперів у портфелі. Початково портфель формується на основі вибраних підприємством співвідношень між видами цінних паперів. Надалі ці співвідношення коригуються на основі аналізу ділової ситуації на фондовому ринку й очікуваних змін щодо попиту на цінні папери;

в) активного використання інвестором опціонних і ф’ючерс- них контрактів для зміни складу портфеля відповідно до цін на фондовому ринку.

Існує два способи управління портфелем цінних паперів:

самостійний; 2) трастовий (довірчий). Перший спосіб — це виконання всіх управлінських функцій, пов’язаних із фондовим портфелем, його утримувачем самостійно. Другий спосіб — пе- редання всіх або більшої частини функцій з управління портфелем другій юридичній особі — трасту (довірчих операцій з цінними паперами). Такою довірчою особою є комерційні банки (їх трастові відділи); трастові компанії, що створюються банками; інвестиційні банки і фонди.

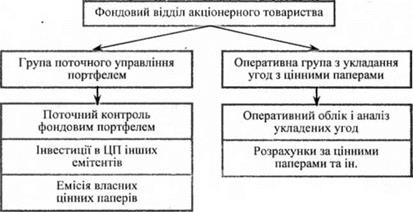

За першого варіанта (способу), коли утримувач фондового портфеля управляє ним самостійно, він зобов’язаний створити спеціальний структурний підрозділ (фондовий відділ), за яким закріплюється управління портфелем.

Завдання фондового відділу акціонерного товариства, пов’язані з управлінням фондовим портфелем цінних паперів, зводяться до такого:

визначення цілей і типу портфеля;

розроблення стратегії і тактики управління портфелем;

оперативне планування руху цінних паперів у межах заданих цілей;

реалізація операцій, що належать до управління портфелем;

аналіз і виявлення факторів, що впливають на склад, структуру і динаміку руху цінних паперів, які входять у портфель;

прийняття і реалізація практичних рішень, спрямованих на коригування складу і структури формування портфеля.

Поставлені завдання з управління фондовим портфелем цінних паперів впливають на структуру фондового відділу. Прикладом може бути така структура фондового відділу акціонерного товариства (рис. 8.4).

Рис. 8.4. Орієнтовна схема фондового відділу акціонерного товариства

Для підприємств з невеликим фондовим портфелем функції фондового відділу може виконувати один кваліфікований спеціаліст. За іншого варіанта утримувач фондового портфеля довіряє здійснювати управління ним іншій юридичній особі на основі договору довірчого управління майном.

За договором управляти фондовим портфелем акціонерних товариств, страхових компаній, позабюджетних фондів, благочинних і громадських організацій (при розміщенні ними тимчасово вільних коштів) може траст.

Відповідно до структури сформованого фондового портфеля інвестор може бути агресивним, консервативним чи поміркованим. Агресивний інвестор намагається отримати максимальний дохід від своїх вкладень, тому придбаває акції промислових акціонерних компаній (корпорацій). Консервативний інвестор прагне придбати головним чином облігації і короткострокові цінні папери, які мають невеликий ступінь ризику. За структурою фондовий портфель кожного з інвесторів буде суттєво різнитися (табл. 8.6).

Таблиця 8.6

Структура фондового портфеля інвесторів, %

| Види цінних паперів | Портфель агресивного інвестора | Портфель поміркованого інвестора | Портфель консервативного інвестора |

| Акції | |||

| Облігації | |||

| Короткострокові папери | |||

| Усього |

За результатами аналізу структури фондового портфеля приймається управлінське рішення про продаж (купівлю) певних видів цінних паперів. Інвестиційні цінні папери продаються, якщо:

вони не принесли необхідного інвестору доходу і не очікується його зростання в майбутньому;

виконали покладену на них функцію;

з’явилися дохідніші сфери вкладення власних коштів.

У разі купівлі цінних паперів (акцій і облігацій) одного емітента інвестор виходить із принципу фінансового лівериджу (ФЛ) — співвідношення між облігаціями і привілейованими акціями, з одного боку, і звичайними акціями — з другого.

Фінансовий ліверидж є показником фінансової стійкості акціонерного товариства, що відображається і на дохідності портфельних інвестицій. Високий рівень даного показника (понад 0,5) є загрозливим (небезпечним) для акціонерної компанії, оскільки призводить до її нестабільності

Приклад 8.3.

Акціонерне товариств (АТ) емітувало 25 % облігації на 320 млн грн; привілейовані акції — 100 млн грн з фіксованим дивідендом 30 %; звичайні акції — на 600 млн грн. Акції даного акціонерного товариства мають високий рівень лівериджу.

Чистий прибуток АТ дорівнює 150 млн грн і використовується на сплату:

а) процентів за облігаціями — 80 млн грн (320 х 25 %);

б) дивідендів за привілейованими акціями — 30 млн грн (100 х 30%);

в) дивідендів за звичайними акціями 40 млн грн (150 - 80 - 30).

Якщо чистий прибуток акціонерного товариства зменшиться до 300 млн грн, то воно не зможе сплатити дивіденди за привілейованими і звичайними акціями. Подальше зменшення прибутку призведе до нестачі коштів для виплати процентів за облігаціями. У цьому полягає загроза звичайних акцій з високим рівнем лівериджу і проявляється фінансова нестійкість тих акціонерних компаній, у яких є значна сума боргу у вигляді облігацій і привілейованих акцій, що на практиці часто призводить до банкрутства. Тому консервативний інвестор уникає купівлі високоризико- вих цінних паперів.

Управління портфелем цінних паперів пов’язане з оцінкою ефективності цінних паперів, які придбаває інвестор.

Ефективність фінансових вкладень оцінюють за такими методичними підходами та моделями:

ретроспективної оцінки ефективності фінансових вкладень;

прогнозування економічної ефективності окремих фінансових інструментів;

базової моделі оцінки поточної вартості облігацій з періодичною виплатою процентів;

моделі оцінки поточної вартості облігацій з виплатою всієї суми процентів під час її погашення;

моделі оцінки поточної вартості облігацій, що реалізується з дисконтом без виплати процентів;

моделі дохідності дисконтних облігацій.

Ретроспективну оцінку ефективності фінансових вкладень здійснюють зіставленням суми отриманого доходу від фінансових інвестицій із середньорічною сумою даного виду активів. Середній рівень дохідності (ДВКзаг) може змінитися за рахунок структури цінних паперів, що мають різний рівень дохідності (Рд), і рівня дохідності кожного виду цінних паперів, придбаних підприємством (ДВК,):

Зміни ДВК за рахунок:

структури фінансових вкладень:

рівня дохідності окремих видів інвестицій:

Дохідність цінних паперів необхідно порівнювати з гарантованим доходом, за який приймається ставка рефінансування або процент, що отримують за державними облігаціями чи казначейськими зобов’язаннями.

Прогнозування економічної ефективності окремих фінансових інструментів здійснюють за допомогою як абсолютних, так і відносних показників. У першому випадку визначається поточна ринкова ціна фінансового інструмента, у другому — розраховують відносну його дохідність.

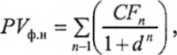

Поточна вартість будь-якого цінного папера може бути розрахована за формулою:

де РVф н — реальна поточна вартість фінансового інструмента;

CFn — очікуваний грошовий потік, що повернеться в n-му періоді; ...

d — очікувана або необхідна норма дохідності по фінансовому інструменту;

n — число періодів отримання доходів.

Підставляючи в дану формулу значення очікуваних грошових надходжень, дохідності і тривалості періоду прогнозування, можна розрахувати поточну вартість будь-якого фінансового інструменту.

Якщо фактична сума інвестованих витрат (ринкова вартість) ча фінансовим інструментом перевищуватиме його поточну вартість, то інвестору немає сенсу придбавати його на ринку, оскільки він отримає прибуток, менший очікуваного. Навпаки, утримувачу цього цінного папера вигідно продати його в даних умовах.

Як видно із наведеної вище формули, поточна вартість фінансового інструменту залежить від трьох основних факторів: очікуваних грошових надходжень, тривалості прогнозованого періоду доходів і необхідної норми прибутку. Межа прогнозування залежить від виду цінних паперів. Для облігацій і привілейованих акцій вона обмежена, а для звичайних акцій дорівнює безкінечності.

Необхідна норма прибутку, що закладається інвестором в алгоритм розрахунку як дисконт, відображає зазвичай, дохідність альтернативних даному інвестору варіантів вкладення капіталу. Це може бути розмір процентної ставки за банківськими депозитами, рівень процента за державними облігаціями і т. п.

Особливості формування грошового потоку, що повертається за окремими видами цінних паперів, обумовлюють різноманітність моделей визначення їх поточної вартості.

Базова модель оцінки поточної вартості облігацій з періодичною виплатою процентів має такий вигляд:

де PVобл — поточна вартість облігацій з періодичною виплатою процентів;

CFn — сума отриманого процента в кожному періоді (добуток номіналу облігації на оголошену ставку процента (Л^бл ' к)~,

N обл — номінал облігації, що погашається в кінці строку її обігу (0;

K — річна купонна ставка процента.

Приклад 8 4

Необхідно визначити поточну вартість п’яти' річної облігації, номінал якої дорівнює 2000 грн і купонна ставка 7 % річних, що виплачується один раз на рік, якщо норма дисконту (ринкова ставка) дорівнює 10 % річних. Тоді:

Отже, норма дохідності в 10 % буде забезпечена, якщо купуються облігації за ціною, що дорівнює 1772,5 грн. Якщо ринкова норма дохідності становить 5%, то потона вартість облігації дорівнюватиме:

Звідси видно, що поточна вартість облігації залежить від величини ринкової процентної ставки і строку до погашення. Якщо d>k, то поточна вартість облігаці буде меншою від номіналу, тобто облігація буде продаватися здисконтом. Якщо d<k, то поточна вартість облігації буде більшою від номіналу, тобто облігація продається з премією. Якщо d=k, то поточна вартість облігації дорівнює її номіналу.

Отже, якщо дохідність облігації не змінюється протягом строку її обігу, то зі зменшенням терміну погашення величина дисконту або премії падатиме. Ці зміни більш суттєві із наближенням терміну погашення (рис.8.5.)

Рис. 8.5. Зміни курсу облігації за час її обігу

Дохід за купонними облігаціями складається, по-перше, з періодичних виплат процентів (купонів), по-друге, з періодів між ринковою і номінальною ціною облігації. Тому для характеристики доходності купонних облігацій використовують кілька показників:

а) купонна дохідність, ставка якої оголошується, коли випускається облігація;

б) поточна дохідність являє собою відношення процентного доходу до ціни купівлі облігації:

де – N обл — номінал облігації;

к— купонна ставка процента;

Р — ціна купівлі облігації (у даному прикладі — 1900 грн);

в) дохідність до погашення:

де F— ціна погашення;

Р — ціна покупки;

CF— ціна річного купонного доходу за облігацією;

n — число років до погашення.

Модель оцінки поточної вартості облігацій з виплатою всієї суми процентів при її погашенні:

де N *к * п — сума процентів за облігацією, що виплачується в кінці строку її обігу.

Модель оцінки поточної вартості облігацій, що реалізуються з дисконтом без виплати процентів:

Модель дохідності дисконтних облігацій:

за ефективною ставкою процента;

За ставкою простих процентів;

де Рк — курс облігації (відношення ціни покупки до номінальної вартості облігації);

Т — кількість календарних днів у році;

T — кількість днів до погашення облігації.

Приклад 8.5.

Необхідно визначити рівень дохідності облігацій до погашення, якщо ціна купівлі — 1625 грн, ціна викупу (номінал) — 2000 грн, термін обігу облігації— 120 днів; за ефективною ставкою процента.

за ставкою простих процентів

Для оцінки поточної вартості акції у разі її використання протягом невизначеного періоду використовують таку модель:

де РVакц — поточна вартість акції, що використовується протягом невизначеного періоду часу;

Дt — запропонована до отримання сума дивідендів в £-му періоді;

D — альтернативна норма дохідності у вигляді десяткового дробу;

t — число періодів, включених у розрахунок.

Поточна вартість акцій зі стабільним рівнем дивідендів визначається відношенням суми річного дивіденду до ринкової норми дохідності:

Для визначення поточної вартості акцій, що використовуються протягом певного строку, застосовується така модель:

де КВ — курсова вартість акції в кінці періоду її реалізації;

п — число періодів використання акції.

Приклад 8.6.

Номінальна вартість акції — 2000 грн, рівень дивідендів — 25 %, очікувана курсова вартість акції в кінці періоду її реалізації— 2300 грн, ринкова норма дохідності — 20 %, період використання акції — 5 років, періодичність виплати дивідендів — раз на рік:

Дохід від акцій складається із суми отриманих дивідендів і доходів від приросту їх вартості.

Поточна вартість визначається відношенням суми дивідендів за акцією за останній рік до курсової вартості акції:

Курсова вартість акції розраховується в порівнянні з банківською депозитною ставкою (гd)

Кінцева дохідність акції (У) — це відношення суми сукупного доходу до початкової її вартості:

де Дt — дохід у вигляді отриманих дивідендів;

Рt — ринкова ціна акції на поточний момент, за якою вона може бути реалізована;

Ро — ціна купівлі акції;

У d — дивідендна дохідність акції;

Ус — капіталізована дохідність акції.

Приклад 8.7.

Припустимо, що підприємство придбало три / роки тому пакет акцій за ціною 20 тис. грн за кожну. Поточна ринкова ціна акції становить 32 тис. грн, а сума отриманих дивідендів на одну акцію за цей період — 2,5 тис. грн. Розрахуємо її дохідність:

Використовуючи наведені моделі, можна порівняти вигідність інвестицій у різні фінансові інструменти і вибрати оптимальний варіант інвестиційних проектів.

На рівень дохідності інвестицій у конкретні цінні папери впливають такі чинники:

зміна рівня процентних ставок на грошовому ринку позичкових капіталів і курсу валют;

ліквідність цінних паперів, визначена часом, який необхідний для конвертації фінансових інвестицій у готівку;

рівень оподаткування прибутку і приросту капіталу для різних видів цінних паперів;

розмір грансакційних витрат, пов’язаних з процедурою ку- нівлі-продажу цінних паперів;

час гота і час надходження процентних доходів;

рівень інфляції, попиту, пропозиції та ін.

Питання для самоконтролю

За якою формулою визначається показник чистої приведеної вартості?

У який спосіб можна визначити показник оцінки ефективності інвестиційних проектів — внутрішньої норми дохідності.

Назвіть джерела фінансування інвестиційних проектів.

Дайте визначення фінансових інвестицій.

Назвіть форми фінансових інвестицій.

Що розуміють під типом портфеля цінних паперів?

Які типи портфелів цінних паперів виділяють? Дайте їм характеристику.

Що включає управління портфелем цінних паперів?

Через реалізацію яких завдань здійснюють управління портфелем цінних паперів?

Назвіть способи управління портфелем цінних паперів.

Назвіть завдання фондового відділу акціонерного товариства, пов’язані з управлінням фондовим портфелем цінних паперів.

Чим відрізняється структура фондового портфеля агресивного, консервативного та помірного інвесторів?

За якими показниками прогнозують економічну ефективність фінансових інвестицій?

Які чинники обумовлюють рівень дохідності портфельних інвестицій?

Розділ 9 УПРАВЛІННЯ ФІНАНСОВИМИ РИЗИКАМИ

Важливим аспектом прийняття управлінських фінансових рішень є невизначеність, що проявляється в сукупності ризиків, які впливають на здійснення фінансово-господарської діяльності. Без забезпечення нейтралізації негативного впливу комерційних ризиків на результати цієї діяльності неможливо підтримувати сталий приріст достатку власників.

Комерційні ризики є невід’ємним елементом фінансового менеджменту, що визначає необхідність формування адекватної моделі управління такими ризиками — цілісної фінансової системи, спрямованої на виявлення, ідентифікацію, оцінку та нейтралізацію операційних, інвестиційних та фінансових ризиків. При цьому для прийняття виважених управлінських фінансових рішень в умовах ризику фінансовий менеджер повинен володіти понятійним апаратом, мати ґрунтовну теоретичну підготовку та навички.

Дата добавления: 2021-12-14; просмотров: 524;