Структурування грошових потоків за видами діяльності

Для потреб управління фінансами підприємства виділяють окремі види його діяльності, які формуються як класифікаційні сукупності господарських операцій із аналогічними функціонально-організаційними характеристиками (рис. 3.4). Порядок віднесення сукупності господарських операцій за видами діяльності має певні структурні відмінності та особливості для підприємств, що належать до різних галузей народного господарства.

Рис. 3.4. Грошові потоки суб’єкта господарювання за видами діяльності та джерелами формування

Відповідно до Національних положень (стандартів) бухгалтерського обліку (далі — національні П(С)БО), що враховують світову практику, господарську діяльність підприємств для потреб організації фінансового менеджменту, обліку, а також формування та оприлюднення публічної фінансової звітності, поділяють на три види:

основна діяльність;

інвестиційна діяльність;

фінансова діяльність.

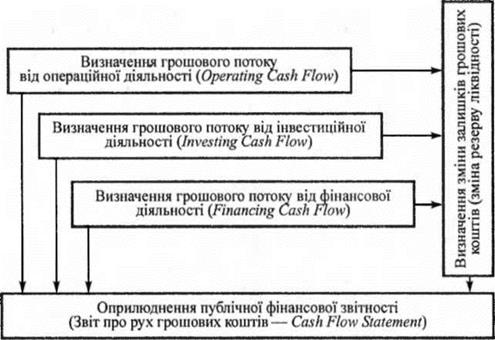

Таке групування господарських операцій за видами діяльності широко використовується на практиці при організації фінансового менеджменту та аналізу його результативності, однак не є єдино можливим. Слід підкреслити, що наведене вище структу- рування діяльності підприємства є обов’язковим для складання публічної фінансової звітності (рис. 3.5).

Грошовий потік від операційної діяльності. Операційна діяльність суб’єкта господарювання відповідно до національних П(С)БО являє собою основну діяльність підприємства, а також будь-які інші види діяльності, які не можуть бути віднесені до інвестиційної або фінансової діяльності.

Рис. 3.5. Структура оприлюднення суттєвої фінансової інформації про грошові потоки суб’єкта господарювання

У зв’язку з цим, у фінансовій літературі на позначення операційної діяльності досить часто використовується термін основна діяльність. Незважаючи на присутність певної неточності, такий підхід є досить раціональним і з ним можна погодитися. Загалом операційна, або основна, діяльність суб’єкта господарювання являє собою сукупність господарських операцій, реалізація яких безпосередньо пов’язана зі здійсненням тих видів підприємницької діяльності, що передбачені положеннями статутних документів такого підприємства і забезпечують формування основної частини його доходів.

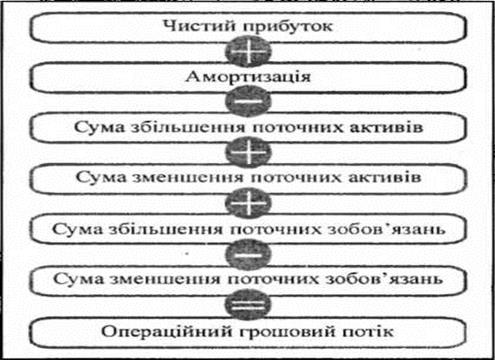

Важливою кількісною характеристикою господарської діяльності суб’єкта господарювання є розрахунок та оцінювання абсолютної величини грошового потоку, який генерується в рамках операційної діяльності, — операційний грошовий потік. Величина операційного грошового потоку є основою для розрахунку як чистого грошового потоку суб’єкта господарювання (рис. 3.6), так і більшості фінансових показників та коефіцієнтів, що використовуються для потреб управління грошовими потоками. Слід наголосити на тому, що грошовий потік від операційної діяльності суб’єкта господарювання має розглядатися як основне джерело фінансового забезпечення його господарської діяльності у наступні періоди. Тому однією із ключових характеристик ефективно функціонуючого підприємства є наявність протягом тривалого періоду позитивного операційного грошового потоку із відносно стабільною абсолютною величиною. При цьому високий рівень абсолютної величини операційного грошового потоку має розглядатися як позитивне явище.

Рис. 3.6. Алгоритм розрахунку операційного грошового потоку суб’єкта господарювання

Грошовий потік від інвестиційної діяльності. Інвестиційна діяльність суб’єкта господарювання відповідно до національних П(С)БО ідентифікується як сукупність операцій із придбання та продажу довгострокових (необоротних) активів, а також короткострокових (поточних) фінансових інвестицій, які не є еквівалентами грошових коштів. Іншими словами, операції в межах інвестиційної діяльності суб’єкта господарювання ведуть до зміни, як правило, абсолютної величини або ж структури першого розділу активу балансу підприємства — необоротних активів. Типовими прикладами таких операцій можуть бути:

придбання та введення в експлуатацію виробничого обладнання;

придбання нематеріальних активів;

здійснення дезінвестицій;

придбання ринкових цінних паперів і, відповідно, отримання пасивного (проценти або дивіденди) чи активного доходу;

фінансування Та отримання доходів від спільної діяльності.

Рух грошових коштів, який має місце під час здійснення сукупності господарських операцій у рамках інвестиційної діяльності, формує грошовий потік від інвестиційної діяльності — інвестиційний грошовий потік. На відміну від операційного грошового потоку грошовий потік від інвестиційної діяльності суб’єкта господарювання не розглядається як основне джерело формування його потреби у капіталі, оскільки має переважно обслуговуючий характер відносно передбаченої статутними документами основної діяльності. Абсолютна величина інвестиційного грошового потоку здебільшого має від’ємне значення, оскільки доходи від інвестиційної діяльності, як правило, не перекривають потреби підприємства в інвестиційному капіталі, насамперед, потреби на фінансування реальних інвестицій.

Величина реальних інвестицій і, відповідно, інвестиційний грошовий потік у сучасній науково-практичній фінансовій літературі розглядається як свідчення проведення довгострокової реструктуризації, що здійснюється підприємством, і може сприйматися як показник ефективності його фінансово-господарської діяльності (за умови, що такі інвестиції є цільовими та керованими).

Грошовий потік від фінансової діяльності. Фінансову діяльність суб’єктів господарювання в національних П(С)БО визначають як сукупність господарських операцій, які ведуть до зміни величини та/або складу власного і позичкового капіталу. Іншими словами, фінансова діяльність спрямована на кількісну та/або якісну зміну його пасивів з метою покриття потреб підприємства у капіталі. Типовими прикладами таких господарських операцій суб’єктів господарювання, які належать до фінансової діяльності, можуть бути:

емісія корпоративних прав (акцій) та обслуговування їх вторинного обігу;

отримання банківського кредиту та його погашення;

розміщення корпоративних облігацій та обслуговування їх обігу;

отримання безповоротної фінансової допомоги;

лізингове фінансування придбання основних засобів;

викуп корпоративних прав власної емісії.

Грошовий потік від фінансової діяльності суб’єкта господарювання - фінансовий грошовий потік — має розглядатися як коригуючий механізм формування фінансового забезпечення потреби підприємства у капіталі для фінансування операційної та інвестиційної діяльності.

Формування фінансового грошового потоку, як правило, не характеризується стабільністю. Перманентність формування позитивного грошового потоку від фінансової діяльності свідчить про стійку залежність підприємства від зовнішнього фінансування. У випадку, коли таким зовнішнім джерелом є позичковий капітал, постає питання щодо фінансової спроможності підприємства забезпечити формування у майбутньому необхідної абсолютної величини операційного грошового потоку для обслуговування зобов’язань — забезпечити джерело обслуговування виплати процентів та погашення основної суми боргу. Абсолютна величина грошового потоку від фінансової діяльності та його розподіл у часі визначають поточні та майбутні претензії власників і кредиторів підприємства щодо грошових потоків, які генеруються таким суб’єктом господарювання в результаті його фінансово-господарської діяльності..

Чистий грошовий потік (Cash Flow). Ключовим елементом структурування грошових потоків суб’єкта господарювання є розрахунок чистого (сукупного) грошового потоку, що являє собою зміну абсолютної величини грошових коштів, які перебувають у розпорядженні підприємства, за певний період. Така зміна грошової позиції суб’єкта господарювання еквівалентна арифметичній сумі грошових потоків від його операційної, інвестиційної та фінансової діяльності, кількісна оцінка абсолютної величини яких і є основою для розрахунку чистого сукупного грошового потоку підприємства.

Для оцінки операційного грошового потоку на практиці використовується один із двох методів — прямий або непрямий метод. У результаті коригування отриманої абсолютної величини операційного грошового потоку на суму інвестиційного та фінансового грошових потоків отримують чистий грошовий потік підприємства за звітний період.

Прямий метод розрахунку операційного грошового потоку, який передбачає аналіз кожної окремої господарської операції, ідентифікацію грошового потоку, що генерується в межах такої операції, та визначення напряму руху грошових коштів (вхідний грошовий потік чи вихідний грошовий потік). Отримані абсолютні величини окремих грошових потоків формують цільовий показник у порядку:

де cashflow— грошовий потік, що оцінюється (рядок 600);

ICF — вхідний грошовий потік (рядок 100);

OCFj — j-й вхідний грошовий потік (рядки 210, 220, 230; 400; 500).

Для відображення інформації щодо операційних грошових потоків у фінансовій звітності здійснюється зведення окремих грошових потоків у розрізі основних груп, які пояснюють суттєву інформацію про операційну діяльність підприємства. Міжнародний стандарт бухгалтерського обліку (далі — МСБО) № 7 рекомендує використовувати саме прямий метод розрахунку операційного грошового потоку, що дає змогу забезпечити більшу інформаційну прозорість і використовувати елементи такого розрахунку для потреб фінансового моделювання. Приклад визначення Cash Flow на основі розрахунку операційного грошового потоку прямим методом наведений у табл. 3.2.

Таблиця 3.2

Приклад розрахунку операційного cash flow па основі прямого методу

| Рух грошових коштів від операційної діяльності, тис. гри | ||

| Стаття | Код рядка | Сума |

| Надходжсння виручки | 540,0 | |

| Втрати на придбання матеріалів | (245,0) | |

| Витрати на заробітну плату | (163,0) | |

| Інші витрати | (22,0) | |

| Надходження грошових коштів від операційної діяльності | 90,0 | |

| Сплата процентів по позиках | (5,5) | |

| Сплата податку на прибуток | (29,5) | |

| Грошовий потік від операційної діяльності ' - - ......... ... | 55,0 |

154,5 145 5 30

Непрямий метод розрахунку операційного грошового потоку передбачає проведення коригування »абсолютної величини прибутку підприємства до оподаткування (ЕВТ) на величину впливу негрошових (немонетарних) операцій у рамках операційної діяльності суб’єкта господарювання. Відповідно до НП(С)БО № 4 використання непрямого методу є обов’язковим при складанні публічної фінансової звітності вітчизняними підприємствами (форма № 3 «Звіт про рух грошових коштів»).

Під час розрахунку операційного грошового потоку підприємства (табл. 3.3) на основі непрямого методу виділяються, як правило, такі напрями трансформації величини прибутку підприємства до сплати податків (ЕВТ — рядок 100) у величину операційного грошового потоку (рядок 800):

витрати підприємства, які не пов’язані із використанням грошових коштів, додаються до абсолютної величини прибутку підприємства, що коригується (рядки 210, 220, 250, 410, 420, 530);

грошові видатки, які не належать до витрат суб’єкта господарювання або не враховані при визначенні прибутку підприємства, що коригується, віднімаються (рядки 225, 230, 430, 510, 520, 600, 700);

абсолютна величина прибутків підприємства, що не відноситься до грошових надходжень, віднімається (рядки 235, 440);

частина прибутку підприємства (рядок 100), що не є складовою операційної діяльності суб’єкта господарювання, віднімається (додається) (рядки 240 та 245 відповідно).

Таблиця 3.3

Приклад розрахунку операційного cash flow на основі непрямого методу

| Рух грошових коштів від операційної діяльності | ||||

| Стаття | Код рядка | Сума | ||

| Прибуток (збиток) від звичайної діяльності до оподаткування | 85,0 | |||

| Коригування на: амортизацію необоротних активів | 135,0 | |||

| збільшення забезпечень | — | |||

| зменшення забезпечень | (10,0) | |||

| Рух грошових коштів від операційної діяльності | ||||

| Стаття | Код рядка | Сума | ||

| збиток від нереалізованих курсових різниць | — | |||

| прибуток від нереалізованих курсових різниць | (5,0) | |||

| прибуток від неопераційної діяльності | (30,0) | |||

| збиток від неопераційної діяльності | — | |||

| Витрати на проценти (нараховані) | 6,5 | |||

| Прибуток (збиток) від операційної діяльності до зміни в чистих оборотних активах | 181,5 | |||

| Зменшення: оборотних активів | _ | |||

| витрат майбутніх періодів | 13,0 | |||

| поточних зобов’язань | (41,0) | |||

| доходів майбутніх періодів | (-) | |||

| Збільшення: оборотних активів | (64,0) | |||

| витрат майбутніх періодів | (-) | |||

| поточних зобов’язань | — | |||

| доходів майбутніх періодів | 5,5 | |||

| Сплата процентів за позиками | (5,5) | |||

| Сплата податку на прибуток | (24,5) | |||

| Грошовий потік від операційної діяльності | 55,0 | |||

Для розрахунку чистого грошового потоку (табл. 3.4) здійснюється коригування операційного грошового потоку підприємства, розрахованого за прямим або непрямим методом (див. табл. 3.2 та 3.3 відповідно), на величину грошових потоків суб’єкта господарювання від інвестиційної та фінансової діяльності.

Таблиця 3.4

Приклад розрахунку чистого грошового потоку підприємства

| Чистий рух грошових коштів | ||

| Стаття | Код рядка | Сума |

| Грошовий потік від операційної діяльності1 | 55,0 | |

| Реалізація: | ||

| фінансових інвестицій | 5,5 | |

| необоротних активів | 47,5 | |

| майнових комплексів | — | |

| Отримано: | ||

| проценти по боргових вкладеннях | — | |

| дивіденди по корпоративних правах | 13,5 | |

| Інші надходження | — | |

| Придбано: | ||

| фінансових інвестицій | (-) | |

| необоротних активів | (170,5) | |

| майнових комплексів | (-) | |

| Інші платежі | (2,5) | |

| Грошовий потік від інвестиційної діяльності | (111,5) | |

| Залучення власного капіталу | 100,0 | |

| Отримані позики | 64,5 | |

| Інші надходження | — | |

| Погашення позик | (91,5) | |

| Виплачено грошових дивідендів | (9,0) | |

| Інші платежі | (-) | |

| Грошовий потік від фінансової діяльності | 64,0 | |

| Вплив курсових різниць на залишок грошових коштів' | (5,0) | |

| Чистий рух грошових коштів суб’єкта господарювання | 7,5 |

3.2.Стадії, принципи та завдання управління грошовими потоками підприємства

Модель управління грошовими потоками суб’єкта господарювання є індивідуальною для кожного підприємства, оскільки має враховувати особливості його фінансово-господарської діяльності та специфічні умови зовнішнього і внутрішнього середовища її реалізації. Однак така індивідуальність досягається шляхом використання сукупності загальних підходів, прийомів та методів — інструментарію управління грошовими потоками, який і є предметом подальшого розгляду.

Дата добавления: 2021-12-14; просмотров: 559;