Спрос на деньги. Предложение денег. Равновесие на денежном рынке. Роль банковской системы в создании денег. Денежный мультипликатор.

Спрос на деньги вытекает из двух функций денег – быть средством обращения и средством сохранения богатства. В первом случае речь идет о спросе на деньги для заключения сделок купли-продажи (транзакционный спрос), во втором – о спросе на деньги как средстве приобретения прочих финансовых активов (прежде всего облигаций и акций).

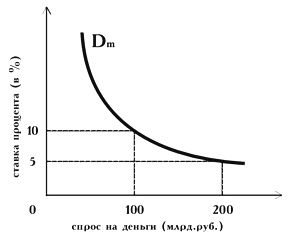

Транзакционный спрос объясняется необходимостью хранения денег в форме наличных или средств на текущих счетах коммерческих банков и иных финансовых институтов с целью осуществления как запланированных, так и незапланированных покупок и платежей. Спрос на деньги для сделок определяется, главным образом, общим денежным доходом общества и изменяется прямо пропорционально номинальному ВНП. Спрос на деньги для приобретения прочих финансовых активов определяется стремлением получить доход в форме дивидендов или процентов и изменяется обратно пропорционально уровню процентной ставки. Эта зависимость представлена кривой спроса на деньги Dм (рис.). Кривая общего спроса на деньги Dм обозначает общее количество денег, которое население и фирмы хотят иметь для сделок и приобретения акций и облигаций при каждой возможной величине процентной ставки.

Рисунок 9.2 – Теоретические модели спроса на деньги

1. Спрос на деньги и количественная теория. Современная трактовка количественной теории основана на понятии скорости обращении денег в движении доходов, которая определяется как:

Где, М – количество денег в обращении;

V – скорость обращения денег;

P – абсолютный уровень цен;

Y – реальный объем производства.

Если преобразовать формулу этого уравнения следующим образом

то мы увидим, что количество денег, находящихся в обращении, равно отношению номинального дохода к скорости обращения денег. Если заменить М в левой части уравнения на параметр Dм – величину спроса на деньги, то получим

Величина спроса на деньги зависит от следующих факторов:

1) от абсолютного уровня цен. При прочих равных условиях, чем выше уровень цен, тем выше спрос на деньги, и наоборот;

2) от уровня реального объема производства. По мере его роста повышаются и реальные доходы населения, а значит людям потребуется больше денег, так как наличие более высоких реальных доходов подразумевает и рост объема сделок;

3) от скорости обращения денег, все факторы, влияющие на скорость обращения денег, будут воздействовать и на спрос на деньги.

2. Спрос на деньги в кейнсианской модели. Дж.М. Кейнс рассматривал деньги как один из типов богатства и считал, что та часть активов, которую население и фирмы желают хранить в форме денег зависит от того, насколько высоко они ценят свойство ликвидности. Деньги М1 считаются абсолютно ликвидными активами. Дж. Кейнс назвал свою теорию спроса на деньги теорией предпочтения ликвидности.

Три причины побуждают людей хранить часть их богатств в форме денег:

• для использования денег в качестве средств платежа (транзакционный мотив хранения денег);

• для обеспечения в будущем возможности распоряжаться определенной частью своих ресурсов в форме наличных денег (мотив предосторожности);

• спекулятивный мотив – мотив хранения денег, возникающий из желания избежать потерь капитала, вызываемых хранением активов в форме облигаций в периоды ожидаемого повышения норм ссудного процента.

Именно этот мотив формирует обратную связь между величиной спроса на деньги и нормой процента.

3. Современная теория спроса на деньги.Современная теория спроса на деньги отличается от теоретической модели Дж. Кейнса следующими особенностями:

1) рассматривает более широкий диапазон активов, помимо беспроцентного хранения денег и долгосрочных облигаций;

2) отвергает разделение спроса на деньги на основании транзакционных, спекулятивных мотивов и мотива предосторожности. Процентная ставка влияет на спрос на деньги, но лишь вследствие того, что норма процента представляет собой альтернативную стоимость хранения денег;

3) рассматривает богатство как основной фактор спроса на деньги;

4) включает в себя и другие условия, влияющие на желание население и фирм предпочесть ликвидный актив, например, изменения в ожиданиях: при пессимистическом прогнозе на будущую конъюнктуру величина спроса на деньги будет расти, при оптимистическом прогнозе спрос на деньги упадет;

5) учитывает наличие инфляции и четко разграничивает такие понятия, как реальный и номинальный доход, реальную и номинальную ставку процента, реальные и номинальные величины денежной массы.

Предложение денег – это количество денег, выпушенных в обращение центральным банком страны.

Если спрос формируется свободно на рынке в зависимости от потребностей населения в деньгах, то предложение всегда задается банковской системой государства. На величину денежного предложения влияют три ключевых фактора:

1. размер денежной базы, которую формирует Центробанк страны;

2. соотношение "резервы - вклады", показывающее возможность коммерческих банков по увеличению денежной массы;

3. коэффициент депонирования, отражающий способность населения вкладывать деньги в коммерческие банки.

Денежный рынок – это часть финансового рынка, рынок краткосрочных высоколиквидных активов; это рынок, на котором спрос на деньги и их предложение определяют уровень процентной ставки, "цену" денег; это сеть институтов, обеспечивающих взаимодействие спроса и предложения денег.

На денежном рынке деньги "не продаются" и "не покупаются" подобно другим товарам. В этом специфика денежного рынка. При сделках на денежном рынке деньги обмениваются на другие ликвидные средства по альтернативной стоимости, измеренной в единицах номинальной нормы процента.

На рисунке приведены типичные кривые спроса и предложения денег. Кривая предложения Sm имеет форму вертикальной прямой при допущении, что центральный банк, контролирующих денежное предложение, стремится поддерживать его на фиксированном уровне независимо от изменений номинальной процентной ставки.

Как и на любом рынке, равновесие на денежном рынке имеет место в точке пересечения кривых спроса и предложения. Равновесие на рынке денег означает равенство количества денег, которое хозяйственные агенты хотят сохранить в форме М1, количеству денег, предлагаемому центральным банком.

Рисунок 9.3 – Кривые спроса и предложения денег

Из анализа графика видно, что население и фирмы будут держать на руках точно 150 млрд руб. лишь при процентной ставке равной 7%. При других ставках процента равновесие невозможно. При более низкой процентной норме процента они будут стараться увеличить количество денег в своих портфелях, тем самым толкая вниз цены на ценные бумаги, а норму процента вверх, достигая тем самым равновесия, и наоборот.

Центральный банк требует, чтобы коммерческие банки определенную часть своих депозитов сохраняли в качестве обязательных резервов, которые должны содержаться либо в виде кассовой наличности, либо на его счетах. Он также определяет в процентах объем обязательных резервов. Такой процент называется нормой обязательных резервов. Разница между всеми резервами банка и обязательными есть избыточные резервы. Именно их объем определяет возможности создания денег банковской системой. Теоретически при норме резервов 10 % каждая вложенная в банк денежная единица приведет к десятикратному увеличению количества денег. И наоборот, каждая изъятая из банка денежная единица обусловит десятикратное сокращение денежной массы, т.е. имеет место мультипликационный эффект.

Банковский (депозитный) мультипликаторопределяется по формуле:

m = 1 / rr 100%,

где rr– норма обязательных резервов;

т – максимальное количество денег, которое может быть создано одной денежной единицей при данной величине rr.

Определить общее количество денег MS1, возникшее в результате появления нового депозита D1 можно следующим образом:

MS 1 = mD 1 = 1/rr D1.

Таким образом, возможности создания коммерческими банками новых денег зависят как от общей суммы депозитов, так и от нормы обязательных резервов.

Денежная база (деньги высокой эффективности, сильные деньги) равна сумме наличных денег, находящихся в обращении, и банковских резервов:

МH = CU + R.

Предложение денег MS определяют как сумму наличных денег CU и депозитов до востребования:

D: MS = М1 = CU + D.

Денежная база меньше предложения денег, поскольку банки способны создавать новые деньги. Для определения денежного мультипликатора разделим предложение денег MS на денежную базу:

MS/МН = ( CU+D) / (CU + R)

Если разделить и числитель, и знаменатель на стоимость депозитов D. Получим

MS/MH = (cd+1)/(cd + rd), (cd+1)/(cd + rd)= mm – денежный мультипликатор. Таким образом, предложение денег будет равно MS=mm × MH.

Дата добавления: 2021-10-28; просмотров: 714;