Сравнение российского и зарубежного подходов

| Критерий сравнений | Зарубежный подход | Отечественный подход |

| Предметная область финансовой системы | Финансовые потоки (движение денежные средств) | Финансовые отношения (денежные, распределительные отношения) |

| Субъекты финансовой системы | Публично – правовые образования, организации, домохозяйства | Публично – правовые образования, организации, домохозяйства |

| Структурные элементы финансовой системы | Финансовые операции субъектов финансовой системы | Сферы и звенья финансовых отношений |

| Наличие – отсутствие четкой границ структурных элементов финансовой системы | Границы элементов размыты | Элементы финансовой системы четко разграничены |

| Критерий выделения основного структурного элемента финансовой системы | Объем финансовых операций | Роль в процессе общественного воспроизводства |

| Масштаб включения в финансовые системы структурных элементов | Финансовая система включает в себя как чисто финансовые операции так как кредитные, страховые, эмиссионные и прочие денежные операции | Финансовая система включает исключительно финансовые отношения субъектов |

«Финансовые и нефинансовые показатели оценки инвестиций в корпоративных и государственных финансах»

Финансовые показатели:

· NPV (чистая дисконтированная стоимость) - это сумма дисконтированных значений потока платежей, приведённых к сегодняшнему дню. Проект принимается, если NPV >0.

· NTV (чистая терминальная стоимость) – взаимообратный показатель NPV, сумма наращенных значений потока платежей, приведенных к окончанию проекта. Проект принимается, если NTV > 0.

· IRR (внутренняя норма прибыли) - это процентная ставка, при которой чистая приведённая стоимость (чистый дисконтированный доход — NPV) равна 0. Проект принимается, если IRR > цены инвестиционных затрат.

· MIRR (модифицированная внутренняя норма доходности) - это ставка дисконтирования, уравновешивающая притоки и оттоки денежных средств по проекту. Проект принимается, если MIRR > цены инвестиционных затрат.

· PI (индекс рентабельности инвестиций) – относительный показатель, который показывает уровень доходов на единицу затрат. Проект стоит принимать, если PI>1.

· PP (срок окупаемости) - период времени, необходимый для того, чтобы доходы, генерируемые инвестициями, покрыли затраты на инвестиции.

· DPP (дисконтированный срок окупаемости) - это период, через который сумма чистых денежных потоков с учетом ставки дисконтирования будет равна сумме инвестиций.

· ROE – финансовый коэффициент, показывающий эффективность использования собственных вложенных средств. Показывает сколько компания зарабатывает чистой прибыли с 1 рубля вложенных средств.

· ROI - финансовый коэффициент, иллюстрирующий уровень доходности или убыточности бизнеса, учитывая сумму сделанных в этот бизнес инвестиций. Показывает сколько компания зарабатывает чистой прибыли с 1 рубля инвестиций.

· ROA – финансовый коэффициент, показывающий насколько эффективно используются активы предприятия.

Нефинансовые показатели:

· Уровень сервиса

· Производительность труда

· Удовлетворение покупателя

· Удовлетворение работника

· Улучшение процесса

· Исполнение плана

Финансовые показатели оценки инвестиций в государственных финансах:

Финансовые показатели оценки инвестиций в государственных финансах:

- коэффициент сравнения преимущества реализации проекта при заключении соглашения или государственного контракта. Проект принимается, если коэффициент > 0.

- чистые дисконтированные расходы средств бюджетов бюджетной системы Российской Федерации при реализации проекта.

- чистые дисконтированные расходы средств бюджетов бюджетной системы Российской Федерации при реализации проекта.

- чистые дисконтированные расходы средств бюджетов бюджетной системы Российской Федерации при реализации государственного контракта, муниципального контракта.

- чистые дисконтированные расходы средств бюджетов бюджетной системы Российской Федерации при реализации государственного контракта, муниципального контракта.

- суммарный объем принимаемых публичным партнером обязательств в случае возникновения рисков при реализации проекта.

- суммарный объем принимаемых публично-правовым образованием обязательств в случае возникновения рисков при реализации государственного контракта, муниципального контракта.

- суммарный объем принимаемых публично-правовым образованием обязательств в случае возникновения рисков при реализации государственного контракта, муниципального контракта.

- ставка дисконтирования расходов и поступлений средств бюджетов бюджетной системы Российской Федерации при реализации проекта, в годовом исчислении.

- сумма средств бюджета Российской Федерации, привлекаемых для реализации проекта

- сумма средств бюджета Российской Федерации, привлекаемых для реализации проекта

- сумма расходов средств бюджетов бюджетной системы Российской Федерации по проекту

- сумма расходов средств бюджетов бюджетной системы Российской Федерации по проекту

- ставка дисконтирования расходов и поступлений средств бюджетов бюджетной системы Российской Федерации при реализации государственного контракта, муниципального контракта.

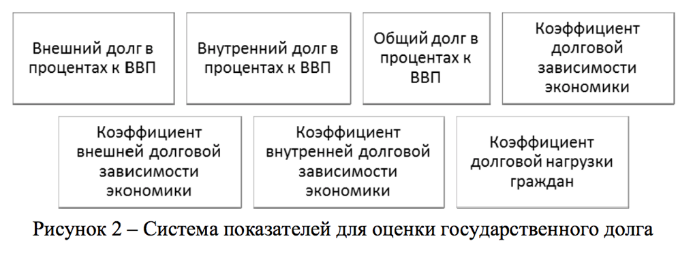

Вопрос 6. Государственный долг: понятие, состав, классификация, методы и показатели оценки

Таблица показателей долговой устойчивости РФ: (ЭТО ЗНАТЬ НАИЗУСТЬ!!)

Определение:

Государственный долг — результат финансовых заимствований государства, осуществляемых для покрытия дефицита бюджета. Государственный долг равен сумме дефицитов прошлых лет с учётом вычета бюджетных излишков.

Состав:

Государственный долг складывается из задолженности центрального правительства, региональных и местных органов власти, а также долгов всех корпораций с государственным участием, пропорционально доле государства в акционерном капитале последних.

Классификация:

1. В зависимости от заемщика публичный долг подразделяется на:

a) государственный долг Российской Федерации (ее долговые обязательства перед физическими и юридическими лицами, иностранными государствами, международными организациями и иными субъектами международного права)

b) государственный долг субъекта РФ (совокупность его долговых обязательств; он полностью и без условий обеспечивается всем находящимся в собственности субъекта имуществом, составляющим его казну)

c) муниципальный долг (совокупность долговых обязательств муниципального образования. При этом каждый бюджетный уровень отвечает только по своим обязательствам и не отвечает по долгам других уровней, если они не были им гарантированы)

2. в зависимости от валюты возникающих обязательств выделяют:

a) внутренний (обязательства, выраженные в валюте РФ)

b) внешний долг (обязательства, возникающие в иностранной валюте.)

3. В зависимости от срока погашения и объема обязательств выделяют:

a) капитальный (всю сумму выпущенных и непогашенных долговых обязательств государства, включая начисленные проценты по этим обязательствам)

b) текущий государственный долг (расходы по выплате доходов кредиторам по всем долговым обязательствам государства и по погашению обязательств, срок оплаты которых наступил)

Методы:

1)При оценке эффективности управления государственным долгом можно рассматривать долговую устойчивость. Она представляет собой̆ способность государства занимать и своевременно возвращать долги, обеспечивать все расходы по обслуживанию долга.

2)качественные методы используются при соотнесении достигнутых результатов в процессе управления государственным долгом с поставленными задачами. К качественным критериям эффективности относят снижение расходов по управлению государственным долгом, оптимизацию объемов и структуры гос. долга, соблюдение сроков погашения и обслуживания долговых обязательств, а также использование полученных в долг средств.

Дата добавления: 2021-06-28; просмотров: 689;