Построение основных элементов финансовой модели проекта.

Базовая часть модели инвестиционного проекта должна быть финансовой, то есть состоять из связки: движение денежных средств – финансовые результаты – балансы. Структура этих документов определяется индивидуально исходя из особенностей проекта, но с учетом общепринятых разделов и принципов построения.

План движения денежных средств

План движения денежных средств (ДДС, cash flow) или прогноз поступлений (денежных притоков) и платежей (денежных оттоков) предназначен для расчета поступлений, платежей и остатков денежных средств. Он показывает свободный поток денежных средств – дефицит / профицит (недостаток / излишек) денежных средств, сколько в распоряжении компании имеется денежных средств и какова потребность в них.

ДДС составляется как суммарный результат деятельности компании / проекта по всем видам товаров и услуг и может быть представлен в двух формах:

1. Расположение показателей (статей) по направлению движения денег (поступление или платеж): сначала все поступления, потом все платежи.

2. Расположение показателей (статей) по виду деятельности. Сначала поступления и платежи по одному виду деятельности, затем – по второму, после – по третьему. Для компаний выделяют следующие три вида деятельности: - основная деятельность – связана с основным предназначением (миссией, целями, продуктом деятельности) компании; инвестиционная деятельность – связана с долгосрочными приобретениями, капитальными вложениями, привлечением и вложением собственного капитала; - финансовая деятельность – связана с привлечением и возвратом заемного финансирования.

План движения денежных средств может быть построен прямым или косвенным методом. Прямой метод основан на изменении потоков денежных средств, а косвенный метод использует в качестве источников информации для плана движения денежных средств балансы и планы прибылей и убытков.

С помощью ДДС со статьями, расположенными по видам деятельности компании, строится свободный (чистый) денежный поток, который позволяет оценить стоимость компании (табл. 6.1).

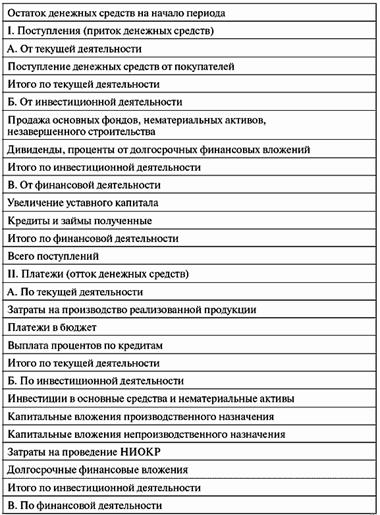

Таблица 6.1

Основные статьи плана движения денежных средств (расположенные по направлению движения денег)

Структура упрощенного ДДС может быть следующей.

1. Поступления: - от сбыта продукции (услуг); - от других видов деятельности; - от реализации активов; - доходы по банковским вкладам; - сумма инвестиций (займа).

2. Платежи (выплаты): - прямые производственные издержки (кроме амортизации); - затраты на заработную плату; - выплаты на другие виды деятельности; - общие издержки; - налоги; - затраты на приобретение активов; - другие некапитализируемые издержки подготовительного периода; - выплаты процентов по займам; - банковские вклады.

Выбор периодов расчета зависит от специфики проекта. Обычно при построении ДДС для инвестиционного проекта первый год рассчитывается по месяцам, второй – по кварталам, а, начиная с третьего года, период расчетов принимается годовой.

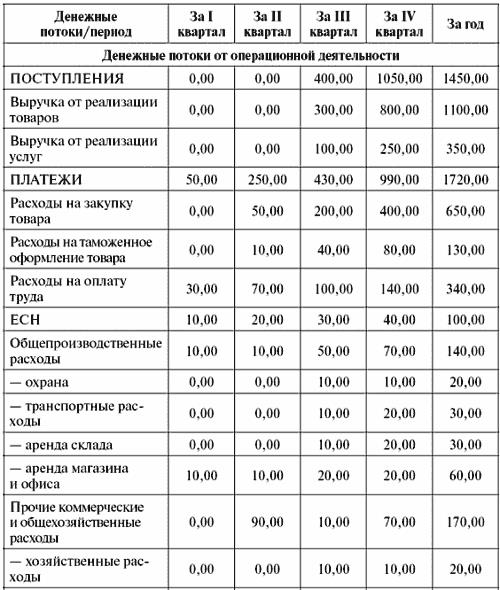

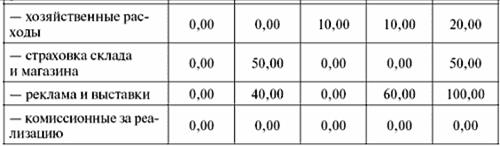

Каждая статья ДДС имеет свои особенности в построении (табл. 6.2).

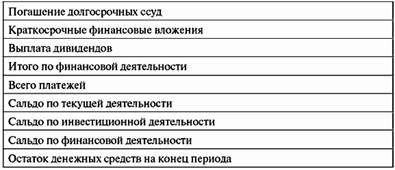

Таблица 6.2

Особенности построения ДДС

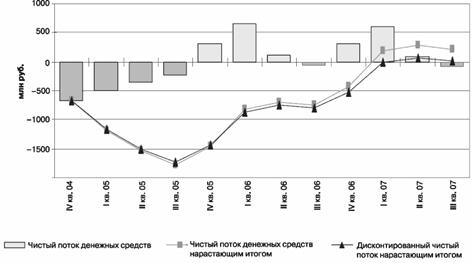

Разница между притоком и оттоком денежных средств в каждом периоде называется чистым потоком денег (net cash flow). Нарастающий чистый денежный поток итоговым значением дает показатель NV (рис. 6.2).

Рис. 6.2.Чистый денежный поток проекта графически (пример)

План прибылей и убытков

В план прибылей и убытков (ПиУ) или прогноз прибылей и убытков (финансовых результатов, доходов и расходов) включают:

- выручка (доходы) от продажи;

- издержки (затраты, расходы);

- налоговые и другие отчисления.

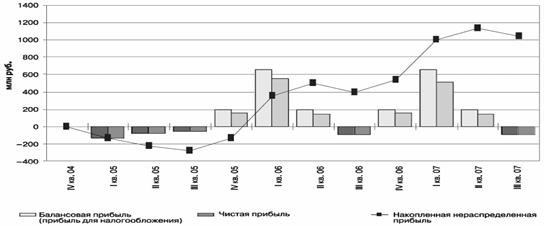

На основе этих показателей рассчитывается прибыль, остающаяся в распоряжении компании / проекта. По данным ПиУ можно установить, приносит ли деятельность компании прибыль. Конечная задача данного документа – показать, как будет изменяться и формироваться прибыль (табл. 3, рис. 6.3).

Рис. 6.3.Прибыли и убытки проекта графически (пример)

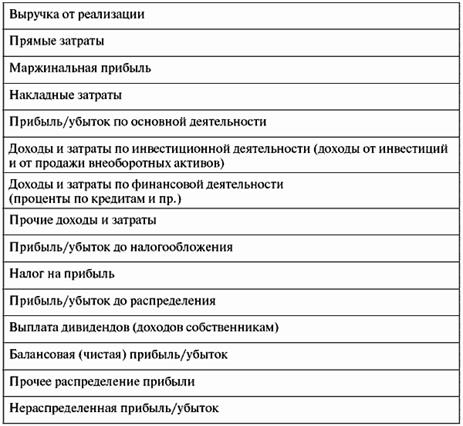

Таблица 6.3

Основные статьи плана прибылей и убытков

Необходимо иметь в виду, что финансовый результат (прибыль или убыток) – это всего лишь оценка результата деятельности компании, который во многом зависит от применяемых правил распределения затрат и правил признания выручки. Если бы все доходы и расходы компании / проекта возникали бы одномоментно с их фактической оплатой, а амортизируемого имущества и движения по займам бы не было, то ПиУ совпал бы с ДДС.

Если подготовить ПиУ в разрезе отдельных продуктов, то можно сравнить продукты по прибыльности, чтобы определить целесообразность их дальнейшего производства.

Балансовый план

Балансовый план (прогноз) фиксирует сильные и слабые стороны компании с точки зрения финансов на данный момент (табл. 6.4). Любой отдельно взятый элемент баланса сам по себе значит немного, но когда все элементы рассматриваются в соотношении друг с другом, это позволяет судить о финансовом положении компании / проекта.

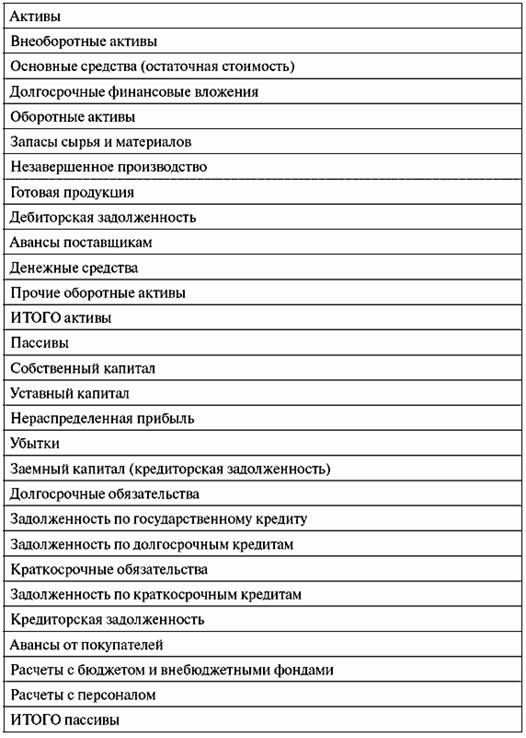

Таблица 6.4

Основные разделы и статьи баланса

В проектировках балансов на дальнейший период должен учитываться исходный баланс, а также особенности развития компании и результаты ее финансовой деятельности.

Дата добавления: 2017-02-13; просмотров: 2322;