Налоги и налогообложение

Налоги – это обязательные безвозмездные платежи в бюджет соответствующего уровня, которые осуществляются налогоплательщиками в порядке и на условиях, определяемых законодательством.

Налоги выполняют в экономике следующие функции:

1. Фискальная - формирование государственного бюджета и других бюджетов, т.е. финансирование государственных расходов.

2. Стимулирующая. С помощью налогов можно оживлять или замедлять экономическое развитие, что используется для смягчения циклических колебаний в экономике.

3. Перераспределительная (социальная). Она заключается в выравнивании доходов населения: за счет налоговых поступлений в бюджете образуются средства для трансфертных платежей, т.е. для разных видов социальной помощи малообеспеченным.

Назовем основные принципы налогообложения, при этом отметим, что первые четыре сформулировал еще Адам Смит; пятый - Пол Самуэльсон, а шестой - Артур Лаффер:

1. Размер налога должен соответствовать доходу.

2. Заранее должны быть известны срок, способ и размер налогового платежа.

3. Время и способ уплаты налога должны быть удобны налогоплательщику.

4. Ощущение потери от уплаты налога должно быть одинаковым у всех налогоплательщиков: чем выше доход, тем выше должна быть налоговая ставка.

5. Принцип выгоды: налог должен соответствовать выгоде, которую налогоплательщик ожидает от государства (в качестве выгод выступают хорошие дороги, благоустроенные территории, эффективная социальная защита людей, высокая общественная безопасность).

6. Принцип разумного размера налога: существует предел, выше которого налоги повышать нельзя.

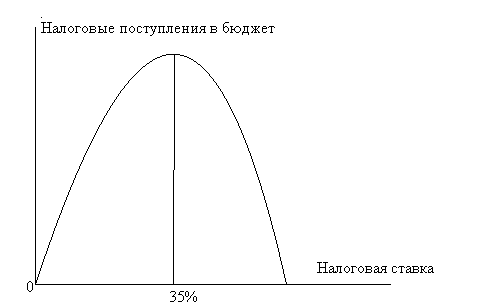

Остановимся подробнее на шестом принципе налогообложения. Как уже отмечалось, этот принцип обосновал и графически проиллюстрировал американский экономист Артур Лаффер. Он был советником президента Рейгана в середине 80-х годов и доказал, что снижение налогов ведет к экономическому подъему и росту доходов государства. Лаффер построил график зависимости между налоговыми ставками и доходами государственного бюджета, который получил название “кривая Лаффера”.

Рисунок 14.1. Кривая Лаффера.

По мнению Лаффера, при налоговых ставках, превышающих 35%, люди начинают скрывать доходы или сворачивать предпринимательскую деятельность.

В большинстве современных стран придерживаются этого принципа налогообложения. Исключением является Швеция, где налоги на прибыль крупных компаний составляют 60-70%. Большие налоговые поступления в бюджет являются основой активной социальной политики шведского государства.

Налоги делятся на два основных вида: прямые и косвенные. Прямые налоги характеризуются тем, что для них заранее известны объекты налогообложения, а взимаются они с конкретных физических или юридических лиц. Это налоги:

· на прибыль;

· на имущество;

· подоходные.

Косвенные налоги – это надбавки к ценам товаров и услуг. Конкретные налогоплательщики в данном случае заранее не известны. Ими становятся покупатели товаров и услуг, в цены которых включены соответствующие надбавки. К косвенным налогам относятся:

· акцизы (надбавки к ценам товаров или налоги с продаж);

· фискальные монопольные налоги государства (это особый вид акцизов, которые вводятся на товары государственного производства и государственной торговли – алкоголь, табак, соль, спички  в большинстве стран;

в большинстве стран;

· таможенные пошлины;

· НДС – налог на добавленную стоимость.

Нормой налогообложения во всех странах является налоговая ставка. Это размер налога на единицу налогообложения.

Взимание налога начинается с так называемого необлагаемого минимума. В зависимости от изменения налоговых ставок при увеличении дохода различают прогрессивные, регрессивные и пропорциональные налоги.

Налог является прогрессивным, если его средняя ставка повышается при возрастании дохода. Средняя ставка – это отношение взимаемой суммы к величине дохода.

Налог называется регрессивным, если его средняя ставка понижается при увеличении дохода.

Налог является пропорциональным, если его средняя ставка остается постоянной независимо от величины дохода.

Таблица 14.1

Прогрессивный, регрессивный и пропорциональный налоги

| Годовой доход домохозяйства | Средние налоговые ставки | ||

| прогрессивный | регрессивный | пропорциональный | |

| 1) до 1000$ | 5% | 15% | 10% |

| 2) 1000-2000$ | 10% | 10% | 10% |

| 3) 2000-3000$ | 15% | 5% | 10% |

По своему характеру часть налогов являются прогрессивными, часть – регрессивными, а часть пропорциональными.

В большинстве стран прогрессивным является подоходный налог. Регрессивным выступает налог на зарплату в США: облагаются только первые 48000$ годовой зарплаты по ставке 7,51%. Весь последующий доход налогом не облагается. В России согласно Налоговому Кодексу 1992 года существовали прогрессивные налоги на зарплату и другие доходы, а с 1.01.2001 года действует пропорциональный налог, ставка подоходного налога составляет на любые доходы физических лиц 13%. Регрессивным считают также косвенный налог в виде акциза. Люди с низкими доходами тратят их основную часть на покупку товаров и услуг, поэтому уплачивают акцизы практически со всего своего дохода. Более состоятельные люди имеют сбережения, и эта часть их дохода свободна от акциза, поэтому налог получается регрессивным.

В России переход к рыночным принципам налогообложения начался с 1992 года, когда был принят новый Налоговый Кодекс. До 1992 года в нашей стране не существовало постоянных процентных ставок налогообложения с юридических лиц. До предприятий и организаций доводились абсолютные суммы налоговых отчислений в рублях, которые устанавливались произвольно министерствами и ведомствами. Для сильных, хорошо работающих предприятий назначались очень высокие суммы отчислений, а слабые и убыточные предприятия часто совсем освобождались от налоговых платежей. Налоговый Кодекс 1992 года означал переход к рыночным принципам налогообложения. Для всех физических и юридических лиц были введены единые фиксированные процентные ставки налогов. Но этот Налоговый Кодекс содержал много недостатков:

1) существовало слишком большое количество налогов, причем часто действовало двойное и тройное налогообложение; в некоторых случаях реальная ставка налогов доходила до 80-90%;

2) фактически не действовала стимулирующая и регулирующая функции налогов; ставка была сделана лишь на фискальную функцию;

3) основное налоговое бремя приходилось на юридические лица, тогда как во всем мире центр тяжести налогов приходится на физические лица;

4) действовала слишком сложная процедура взимания налогов. Существовало множество налогов, и все их организациям приходилось платить в совершенно разные сроки;

5) неоправданные налоговые льготы для различных субъектов, число которых постоянно увеличивалось;

6) отсутствие действенной системы контроля за уплатой налогов.

С 1993-1994 гг. началась подготовка нового Налогового Кодекса, который вступил в действие с 1.01.2001 года. Новый Кодекс не устранил абсолютно всех недостатков старой системы налогообложения, но все же улучшил её. Основные изменения сводились к следующему:

1) упрощение процедуры взимания налогов;

2) некоторое снижение налоговых ставок (переход от прогрессивной системы налогообложения к пропорциональной в отношении физических лиц). Была введена ставка налога в 13% на доходы любой величины. Это было сделано для вывода денег из теневого оборота и для амнистии крупных доходов;

В России с 1992 года действует трехъярусная налоговая система. Это означает, что существуют налоги 3-х уровней:

· федеральные;

· региональные (налоги субъектов федерации);

· местные налоги.

В настоящее время основная часть налогов поступает в федеральный бюджет.

Дата добавления: 2021-02-19; просмотров: 549;