Сущность, функции и виды налогов. Налоговая система страны

Налог – обязательный платеж, взимаемый государством с юридических и физических лиц на основе специального налогового законодательства. Так же налоги можно определить, как доходы государства, собираемые на регулярной основе с помощью принадлежащего ему права принуждения.

Сбор – это обязательный взнос, взимаемый с организаций и физических лиц, уплата которого является одним из условий совершения в отношении плательщиков государственными органами юридически значимых действий, включая предоставление определенных прав или выдачу разрешений (лицензий).

Совокупность взимаемых в государстве налогов, сборов, пошлин и других платежей, а также форм и методов их построения образуют налоговую систему.

Являясь инструментом перераспределения, налоги призваны также «гасить» возникающие сбои в системе распределения и стимулировать или сдерживать деятельность тех или иных экономических субъектов. В соответствии с этим налоги выполняют следующие функции:

· регулирующую (посредствам налогов можно как стимулировать экономическое развитие, так его и приостанавливать);

· стимулирующую (изменение ставок налогов может способствовать развитию экономики);

· распределительную (посредствам налоговых отчислений накапливаются финансовые источники, которые впоследствии направляются на нужды малоимущих граждан или на развитие экономически слабых предприятий, регионов, областей);

· фискальную (накопительная функция налогов).

Исторические особенности эволюции государственности предопределяют каждый новый этап развития налоговой системы. Структура и организация налоговой системы страны характеризуют уровень ее государственного и экономического развития. Налоговая система базируется на соответствующих законодательных актах государства. Они устанавливают конкретные методы построения и взимания налогов, то есть определяют элементы налога:

Субъект налога, или налогоплательщик, – лицо, на которое законом возложена обязанность платить налог.

Носитель налога – лицо, которое фактически уплачивает налог.

Объект налогообложения – реализация товаров (работ, услуг), имущество, прибыль, доход, расход или иное обстоятельство, имеющее стоимостную, количественную или физическую характеристику, с наличием которого законодательство о налогах и сборах связывает возникновение у налогоплательщика обязанности по уплате налога (ст. 38 НК РФ): доход или имущество, с которого начисляется налог (з/п, прибыль, ценные бумаги, недвижимое имущество и т.д.).

Налоговая база – стоимостная, физическая или иная характеристика объекта налогообложения.

Налоговый период – календарный год или иной период времени (месяц, квартал) применительно к отдельным налогам, по окончании которого определяется налоговая база и исчисляется сумма налога, подлежащая уплате.

Налоговая ставка – величина налоговых начислений на единицу измерения налоговой базы. Налоговые ставки могут устанавливаться в абсолютных суммах (твердые ставки) или в долях к объекту налогообложения (процентные ставки).

Порядок исчисления налога – в соответствии со ст. 52 Налогового кодекса Российской Федерации налогоплательщик самостоятельно исчисляет сумму налога, подлежащую уплате за налоговый период, исходя из налоговой базы, налоговой ставки и налоговых льгот.

Порядок и сроки уплаты налогов – уплата налога производится разовой уплатой всей суммы налога либо в ином порядке, предусмотренном законодательством, в наличной или безналичной форме. Конкретный порядок и сроки уплаты налога устанавливаются в соответствии с Налоговым кодексом применительно к каждому налогу. При нарушении срока уплаты налога налогоплательщик уплачивает пени в порядке и на условиях, предусмотренных законодательством.

Виды налогов:

1. По субъекту налогообложения

- налоги с физических лиц (налог на доходы физических лиц, налог на имущество физических лиц и др.);

- налоги с организаций (налог на прибыль организаций, налог на добавленную стоимость и т. д.).

2. По объекту налогообложения:

- налоги на доходы;

- налоги на имущество;

- налоги на потребление;

- налоги на капитал.

3. Виды налогов по принципу целевого использования:

- если налог имеет целевой характер и соответствующие поступления ни на какие иные цели, кроме той, ради которой он введен не используются, то такой налог называется маркированным. Примерами маркированных налогов могут быть платежи в пенсионный фонд, фонд обязательного медицинского страхования, в дорожный фонд и др.;

- все прочие налоги считаются немаркированными. Преимущество немаркированных налогов заключается в том, что они обеспечивают гибкость бюджетной политики – они могут расходоваться по усмотрению государственного органа по тем направлениям, которые он считает необходимым.

4. Виды налогов по субъекту-получателю (налогополучателю):

- федеральные налоги, устанавливаются федеральным правительством и зачисляются в федеральный бюджет;

- региональные налоги, находятся в компетенции субъектов федерации;

- местные налоги, устанавливаются и собираются местными органами власти.

5. Виды налогов по характеру налогообложения:

- пропорциональные (доля налога в доходе, или средняя ставка налога с ростом дохода);

- прогрессивные (доля налога в доходе с ростом дохода увеличивается);

- регрессивные (доля налога в доходе с ростом дохода падает).

Так же все налоги возможно разделить на прямые и косвенные. Прямые налоги взимаются непосредственно с физических и юридических лиц, а также с их доходов. К прямым налогам относятся налог на прибыль, подоходный налог, налог на имущество. На прямые налоги возложена в основном регулирующая функция. Косвенными налогами облагаются ресурсы, виды деятельности, товары и услуги. Среди косвенных налогов основными являются налог на добавленную стоимость (НДС), акцизы, импортные пошлины, налог с продаж и др. Они выполняют преимущественно фискальную функцию.

В основе построения большинства действующих налоговых систем лежат идеи А. Смита, сформулированные в его труде «Исследование о природе и причинах богатства народов» (1776 г.) в виде четырех основных принципов налогообложения:

1) принцип справедливости, который предполагает всеобщность обложения и равномерность распределения налога между гражданами соразмерно их доходам;

2) принцип определенности, заключающийся в том, что сумма, способ и время платежа должны быть точно и заранее известны налогоплательщику;

3) принцип удобства – налог должен взиматься в такое время и таким способом, которые представляют наибольшие удобства для плательщика;

4) принцип экономии, который подразумевает сокращение издержек взимания налогов.

Принципы построения налоговой системы в Российской Федерации определены

1) Конституцией и Налоговым кодексом;

2) В России действует трехуровневая налоговая система, состоящая из федеральных, региональных и местных налогов, что соответствует мировому опыту федеративных государств;

3) На сегодняшний день основным законодательным актом о налогах является Налоговый кодекс Российской Федерации, состоящий из двух частей (общей и специальной), регламентирующих как общие принципы построения налоговой системы, так и взаимоотношения государства и налогоплательщиков по конкретным видам налогов;

4) Первая часть Налогового кодекса вступила в действие 1 января 1999 года, вторая — в 2001.

Современные принципы построения налоговой системы в РФ сформулированы в части I Налогового кодекса, третья статья которого устанавливает основные начала законодательства о налогах и сборах:

1) Каждое лицо должно уплачивать законно установленные налоги и сборы. Законодательство о налогах и сборах основывается на признании всеобщности и равенства налогообложения.

2) Налоги и сборы не могут иметь дискриминационный характер и различно применяться исходя из социальных, расовых, национальных, религиозных и иных подобных критериев.

3) Не допускается устанавливать дифференцированные ставки налогов и сборов, налоговые льготы в зависимости от формы собственности, гражданства физических лиц или места происхождения капитала.

4) Налоги и сборы должны иметь экономическое основание и не могут быть произвольными.

5) Не допускается устанавливать налоги и сборы, нарушающие единое экономическое пространство Российской Федерации.

6) Ни на кого не может быть возложена обязанность уплачивать налоги и сборы не предусмотренные Кодексом либо установленные в ином порядке, чем это определено Кодексом.

7) При установлении налогов должны быть определены все элементы налогообложения. Акты законодательства о налогах и сборах должны быть сформулированы таким образом, чтобы каждый точно знал, какие налоги (сборы), когда и в каком порядке он должен платить.

8) Все неустранимые сомнения, противоречия и неясности актов законодательства о налогах и сборах толкуются в пользу налогоплательщика (плательщика сборов).

Критерии оценки налоговых систем:

1. Равенство обязательств. Право государства на принуждение (принудительный сбор налогов) должно в равной степени применяться ко всем гражданам.

- Вертикальное равенство подразумевает, что к индивидам из различных групп предъявляются различные требования.

- Горизонтальное равенство предполагает, что люди в одинаковом положении выполняют одинаковые обязательства (т.е. при одинаковом доходе уплачивается одинаковый налог).

2. Экономическая нейтральность отражает воздействие налогов на рыночное поведение потребителей и производителей, на мотивацию экономических агентов, побуждая их принимать решения, отличающиеся от тех, которые были приняты при отсутствии данного налога.

3. Организационная (или административная) простота связана с затратами на сбор налогов. Чем проще построенная система, тем ниже издержки ее функционирования.

4. Гибкость налогов предполагает способность системы адекватно реагировать на изменение макроэкономической ситуации, прежде всего, на смену фаз делового цикла.

5. Прозрачность – предполагает возможность контроля налоговой системы со стороны основной массы налогоплательщиков.

При налогообложении важно рассчитать и установить оптимальную ставку налогов. Если ставки завышены, то подрывается стимул к нововведениям, рискованным проектам, зачастую снижается трудовая активность людей.

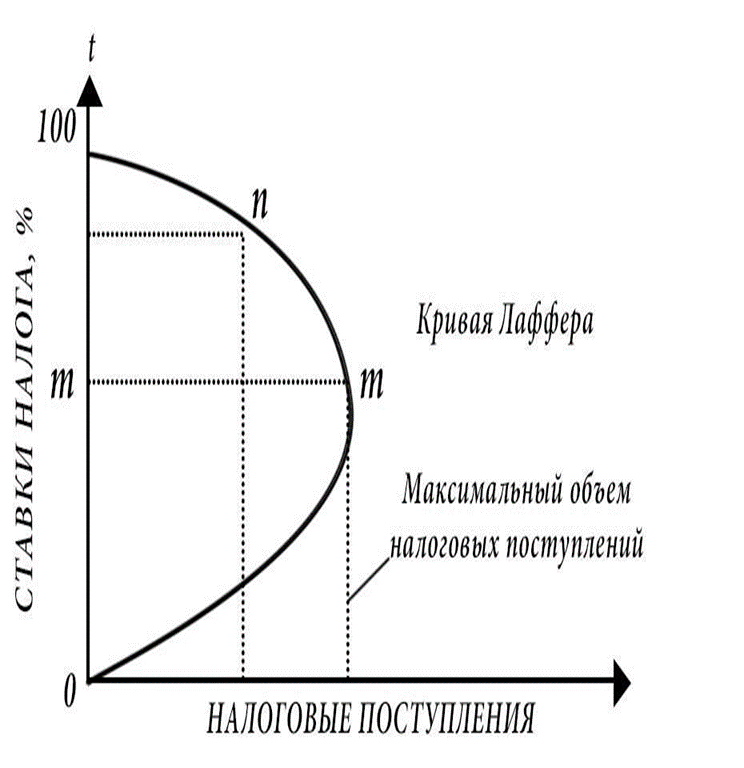

Американские эксперты во главе с профессором Лаффером попытались теоретически доказать, что при ставке подоходного налога более 50% резко снижается деловая активность фирм и населения в целом. Графически это выглядит следующим образом (рис 13.1.)

Рисунок 13.1. – Кривая Лаффера

На кривой Лаффера отмечают следующие критические точки:

• ставка налога равна 0 – поступлений в бюджет нет;

• ставка налога равна 100% – поступления в бюджет также нет (в легальной экономике никто не работает, все уходят в «теневую экономику»);

• в точке m, ставка налога 50%, при этом значении ставки налога достигается максимум поступлений налогов в бюджет, а ставка является оптимальной.

Если ставка налога завышена и находится справа от точки m (например в точке n), то произойдет не увеличение, а уменьшение суммы налоговых поступлений в бюджет.

Содержание эффекта Лаффера заключается в том, что уменьшение налоговых ставок – вызывает неизбежное сокращение государственных доходов, однако носит краткосрочный характер; в длительной перспективе оно обеспечит рост сбережений, инвестиций и занятости, произойдет рост производства, увеличатся налогооблагаемые доходы, что увеличит и общую сумму налоговых поступлений в бюджет.

Дата добавления: 2021-01-26; просмотров: 640;