Эмитенты и инвесторы на рынке ценных бумаг

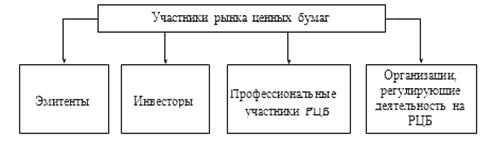

Участниками рынка ценных бумаг выступают физические и юридические лица, которые совершают сделки с ценными бумагами или обслуживают оборот и расчеты по ценным бумагам (рис. 6.1).

Рис. 6.1. Участники рынка ценных бумаг

Эмитент — юридическое лицо или органы исполнительной власти либо органы местного самоуправления, несущие от своего имени обязательства перед владельцами ценных бумаг по осуществлению прав, закрепленных ими.

Эмитентами могут являться:

• государство (федеральные, региональные и муниципальные органы власти);

• Банк России;

• акционерные общества;

• общества с ограниченной ответственностью и при определенных условиях некоммерческие организации;

• частные лица.

Лидерами по объему выпуска ценных бумаг среди эмитентов являются акционерные общества, так как при учреждении каждое из них размещает свои акции.

Инвесторы — физические и юридические лица, объектом инвестирования которых являются эмиссионные ценные бумаги.

Индивидуальные инвесторы являются одной из наиболее перспективных групп инвесторов на РЦБ.

В соответствии со Стратегией развития финансового рынка планируется увеличение частных инвесторов к 2020 г. до 20 млн. человек (на 1 января 2008 г., т.е. на начало составления Стратегии, частными инвесторами являлись около 800 тыс. человек).

Институциональные (коллективные) инвесторы — финансовые посредники, характер деятельности которых направлен на мобилизацию средств большого количества инвесторов для объединения в единый фонд под управлением профессионального управляющего для их последующего инвестирования с целью получения инвестиционного дохода.

К институциональным инвесторам относят:

• паевые инвестиционные фонды;

• кредитные союзы;

• акционерные инвестиционные фонды;

• инвестиционные банки;

• негосударственные пенсионные фонды.

Кроме того, к формам коллективного инвестирования принято относить общие фонды банковского управления и зарубежные инвестиционные фонды.

Преимущества коллективного инвестирования для инвесторов:

• снижение риска вложений за счет более широкой диверсификации портфеля ценных бумаг;

• профессиональное управление менеджерами фонда;

• снижение затрат, т.е. экономия за счет масштаба операций;

• доступ к новым рынкам.

Инвестиционный фонд — находящийся в собственности АО либо в общей долевой собственности физических и юридических лиц имущественный комплекс, пользование и распоряжение которым осуществляются управляющей компанией исключительно в интересах акционеров этого акционерного общества или учредителей доверительного управления1.

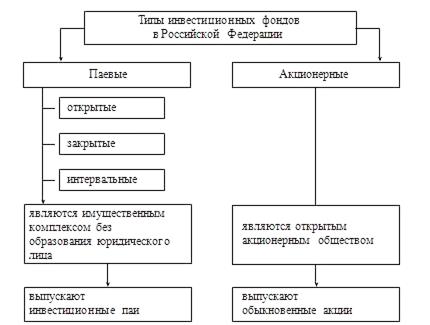

Рис. 6.2. Типы инвестиционных фондов в Российской Федерации

Основным институтом коллективного инвестирования в России являются паевые инвестиционные фонды.

Паевой инвестиционный фонд (ПИФ)— обособленный имущественный комплекс, состоящий из имущества, переданного в доверительное управление управляющей компании учредителем (учредителями) доверительного управления с условием объединения этого имущества с имуществом иных учредителей доверительного управления, и из имущества, полученного в процессе такого управления, доля в праве собственности на которое удостоверяется ценной бумагой, выдаваемой управляющей компанией.

Паевой инвестиционный фонд не является юридическим лицом, поэтому:

· ПИФ не является плательщиком налога на прибыль организации;

· доходы, полученные от прироста имущества ПИФа в процессе доверительного управления, не облагаются налогом на прибыль.

Доходом инвестора ПИФа — физического лица является разница между суммой дохода, полученной от реализации паев, и документально подтвержденными расходами на приобретение и реализацию паев. Данный доход от реализации паев облагается налогом на доходы физических лиц.

Инвестиционный пай — именная ценная бумага в виде электронного документа, который представляет собой запись по счету депо, т.е. имеет бездокументарную форму выпуска, и удостоверяет право владельца на предъявление управляющей компании требования о погашении пая (ст. 14 Закона о лизинге). Количество инвестиционных паев, принадлежащих одному владельцу, выражается целым числом или, если оно не может быть выражено целым числом, дробным числом с десятичной дробной частью (не менее пяти знаков после запятой).

Специфика пая как ценной бумаги в том, что он не имеет номинальной стоимости. Инвестиционный пай — это доля его владельца в имуществе, составляющем ПИФ. Это имущество может увеличиваться за счет привлечения средств новых пайщиков (продажи паев) и за счет прибыли, получаемой от вложения средств фонда в активы на рынке.

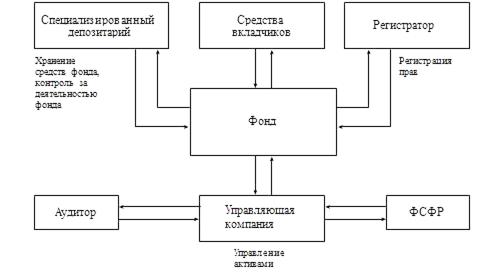

С целью защиты интересов инвесторов при функционировании ПИФа создана комплексная система разделения функций владения, управления, учета и контроля. В организации деятельности ПИФа могут участвовать не только организации, имеющие соответствующую лицензию федерального органа исполнительной власти по рынку ценных бумаг. Система отношений между организациями, участвующими в управлении и обслуживании паевого инвестиционного фонда, и владельцами инвестиционных паев представлена на рис. 6.3.

Рис. 6.3. Организационная структура паевого инвестиционного фонда

Выделяют три типа паевых инвестиционных фондов: открытый, интервальный и закрытый (табл. 6.1).

Акционерный инвестиционный фонд (АИФ)— открытое акционерное общество, исключительным предметом деятельности которого является инвестирование имущества в ценные бумаги и иные объекты, предусмотренные Федеральным законом от 29 ноября 2001 г. № 156-Ф3 «Об инвестиционных фондах», и фирменное наименование которого содержит слова «акционерный инвестиционный фонд» или «инвестиционный фонд». Акционерный инвестиционный фонд размещает только обыкновенные именные акции.

Инвестиционные компании дают возможность частным и корпоративным инвесторам аккумулировать средства с целью их последующего инвестирования в инструменты фондового рынка и отличаются от банков набором услуг, предоставляемых клиентам. Инвестиционные компании осуществляют весь комплекс услуг на отечественном и зарубежных фондовых рынках (брокерское и депозитарное обслуживание, управление активами, обслуживание эмиссий ценных бумаг, инвестиционные консультации). Профессиональное управление активами освобождает клиента-инвестора от принятия решения на покупку и продажу, ведения бухгалтерского учета всех сделок.

Коммерческие банки, имеющие лицензию на право работы с ценными бумагами, являются наиболее значительными участниками фондового рынка, поскольку располагают очень большими денежными ресурсами, имеют немалые возможности по сравнению с другими финансовыми институтами перераспределять инвестиционные риски, а также имеют разветвленную собственную инфраструктуру.

Таблица 6.1

Общая характеристика паевых инвестиционных фондов

| Характеристика | Паевой инвестиционный фонд | ||

| открытый | закрытый | интервальный | |

| 1. Наличие у владельца пая права требовать от управляющей компании погашения всех или части принадлежащих ему паев | Имеет право требовать погашения пая: | У владельца пая отсутствует право требовать погашения пая до истечения срока действия договора доверительного управления ПИФом | |

| в любой рабочий день | в течение срока, установленного правилами доверительного управления ПИФом (но не реже одного раза в год) | ||

| 2. Форма вклада | Денежные средства | Денежные средства и иное имущество, предусмотренное инвестиционной декларацией | |

| 3. Возможность управления ПИФом | Отсутствует | Собрание пайщиков | |

| 4. Количество выдаваемых паев | Не ограничено | Определяется правилами доверительного управления | |

| 5. Возможность обмена пая | Возможен обмен пая на паи другого: | Отсутствует | |

| открытого ПИФа этой же управляющей компании (в случае, если это предусмотрено правилами доверительного управления) | интервального ПИФа этой же управляющей компании (в случае, если это предусмотрено правилами доверительного управления) | ||

| 6. Объекты инвестирования | Ценные бумаги (государственные, субъектов Российской Федерации, муниципальные, акции и облигации резидентов и нерезидентов, иные ценные бумаги, предусмотренные нормативно-правовыми актами Федеральной службы по финансовым рынка (ФСФР России) | ||

| Иное имущество, предусмотренное нормативно-правовыми актами ФСФР России | |||

| Недвижимое имущество и имущественные права на него | |||

| продолжение Таблицы 6.1 | |||

| 7. Категории ПИФов в зависимости от состава и структуры активов | Фонд денежного рынка Фонд облигаций Фонд акций Фонд смешанных инвестиций Фонд фондов Индексный фонд (с указанием индекса) | Хедж-фонды Фонды товарного рынка | |

| Фонд прямых инвестиций. Ипотечный фонд. Фонд особо рисковых (венчурных) инвестиций. Рентный фонд. Фонд недвижимости. Кредитный фонд. | |||

| 8. Норматив достаточности собственных средств | 10 млн. руб. | 15 млн. руб. | 25 млн. руб. |

Основными факторами, которые определяют цель инвестиционной деятельности банков на фондовом рынке, являются, с одной стороны, потребность в получении дохода, а с другой стороны, обеспечение ликвидности активов.

Инвесторы имеют большое значение для обеспечения устойчивого развития рынка ценных бумаг. Проведенные в России меры по совершенствованию законодательной базы способствовали появлению значительного количества институциональных инвесторов. Однако для привлечения на рынок ценных бумаг частных инвесторов требуются, прежде всего, целенаправленные меры государства по их защите.

Дата добавления: 2020-10-25; просмотров: 571;