ПОРІВНЯЛЬНА ХАРАКТЕРИСТИКА УКРАЇНСЬКИХ ФОНДОВИХ ІНДЕКСІВ

| Індекси | Компанія, що розраховує | Галузь | К-кість цінних паперів у базі | Методика | База котирування | Періодичність розрахунку | Початок розрахунку |

| Busines Partners | Business Partners | Загальний | 4-8 | Зваж. середнє | ПФТС | Щотижня | 1.08.97 |

| INDEX-SGU | Sociйtй Generale Ukraine | Загальний | Близько 15 | Зваж. середнє | ПФТС і власні угоди | Щотижня | 1.08.97 |

| ProU - 50 | Prospect Investments | Загальний | Зваж. середнє | ПФТС телефонний ринок | Щотижня | 1.01.97 | |

| КАС - галузеві індекси | Альфа-капітал | Металургія, хімічна, енергетична, нафтогазова, машинобудівна | 3-10 | Зваж. середнє | ПФТС | Щоденно | 29.08.9 7 |

| КАС - 20(s) | Альфа-капітал | Загальний | Середнє арифметичне | ПФТС | Щоденно | 1.01.97 | |

| КАС - 20(w) | Альфа - капітал | Загальний | Зваж. середнє | ПФТС | Щоденно | 9.06.97 | |

| ПФТС - індекс | ПФТС | Загальний | Зваж. середнє | ПФТС | Щоденно | 1.10.97 |

ДКЦПФР у 2001 році почала розраховувати інтегральний індекс фондового ринку. Він розраховується на основі угод з акціями більше як 100-а підприємств. Іноді ця цифра коливається у межах 123-147 компаній. Операції з купівлі-продажу цінних паперів мають проводитись не менше 10 разів на місяць і, як мінімум, двома торгівцями. Таким чином, до індексу не попадають компанії, чиї папери взагалі не викликають інтересу в учасників фондового ринку.

В Україні вже існують усі передумови широкого застосування індексного інструментарію. Незважаючи на певну ризикованість вкладання коштів у фондові активи, дедалі більше людей розглядають це як спосіб примноження своїх капіталів. Україна увійшла до індексу Міжнародної фінансової корпорації - IFC Frontier, який існує з 1996 року. Головними умовами внесення країни до списку IFC Frontier є наявність "пристойного" переліку підприємств, які відповідають певним вимогам щодо капіталізації, ліквідності, а також щоденне проведення торгівлі на якому-небудь організованому ринку та наявність мінімальної активності на торговому майданчику. Внесення України до індексу Міжнародної фінансової корпорації слід розглядати як значне досягнення, хоча це лише перший крок назустріч іноземним інституційним інвесторам

- Формування портфеля цінних паперів.

Про формування портфеля цінних паперів частково згадувалося в попередніх темах, коли йшла мова про формування ефективного портфеля (тема 4), про фондові операції (тема 9), про портфелі акцій та облігацій (тема 10).

Портфель цінних паперів - це підібрана сукупність окремих видів цінних паперів: акцій, облігацій, ощадних сертифікатів та ін., якими володіє певна особа.

Формування портфеля цінних паперів - це операція фондового ринку, яка передбачає проведення постійних операцій із цінними паперами, які входять до портфеля, для підтримки якості портфеля, забезпечення зростання його поточної вартості, збереження та приросту капіталу, доступу через придбання цінних паперів до дефіцитної продукції та послуг, майнових і немайнових прав, до власності.

До складу портфеля можуть входити цінні папери одного типу, наприклад акції, це буде портфель акцій, - або входити різні фінансові інструменти, які будуть формувати його структуру - певне співвідношення між конкретними видами цінних паперів у портфелі.

Основними принципами формування портфеля цінних паперів є:

=>ризиковість - невизначеність, пов'язана з величиною та часом отримання доходу за портфелем цінних паперів. Ризик інвестування в портфель визначається сумою ризику ліквідності, ризику неплатежу (невпевненість в отриманні виплат) та ризиком, пов'язаним з терміном обігу цінних паперів, що сформували портфель (більший період часу пов'язаний з більшою невизначеністю, а отже, і з більшим ризиком несвоєчасного отримання доходу за активом);

=> дохідність - показник, що відображає очікуваний у майбутньому дохід за портфелем цінних паперів. Дохідність прямо пов'язана із ризиковістю: чим більший потенційний ризик несе цінний папір, тим вищий потенційний дохід він повинен мати, і, навпаки, чим надійніший дохід, тим нижча його ставка. Це завдання вирішується шляхом придбання цінних паперів відомих АТ, які мають високі фінансові показники і відповідні індикатори фінансового стану;

=> безпечність - це принцип, що досягається за рахунок зниження дохідності й темпу зростання вкладень у портфель цінних паперів і визначає невразливість їх (цінних паперів) до потрясінь на фондовому ринку та стабільність в отриманні доходу;

=> ліквідність - одна з найважливіших властивостей портфеля цінних паперів, яка означає спроможність швидкого перетворення всього портфеля цінних паперів або його частини в грошовий капітал при відсутності значних втрат. Таке перетворення супроводжується своєчасним погашенням зобов'язань перед кредиторами, поверненням їм запозичених грошових ресурсів, за рахунок яких був сформований портфель. Чим вищий ранг фінансового ринку, на якому знаходяться в обігу цінні папери портфеля, тим більш ліквідним є цей портфель. Різні категорії цінних паперів, що перебувають в обігу на одному ринку, мають різний ступінь ліквідності і впливають на ліквідність портфеля цих цінних паперів. Так, акції вважаються менш ліквідними ніж облігації, довгострокові цінні папери - менш ліквідними ніж короткострокові, корпоративні цінні папери - менш ліквідними ніж державні. Найліквіднішим в багатьох країнах вважається портфель, що сформований із високонадійних державних цінних паперів, які завжди забезпечують інвесторам мінімальний для певного ринку рівень доходу.

Визначені принципи формування портфеля цінних паперів не є вичерпними. Портфель складається із певних видів цінних паперів, яким властиві свої принципи, властивості, функції, чинники, - що, у свою чергу, впливає і на портфель цінних паперів.

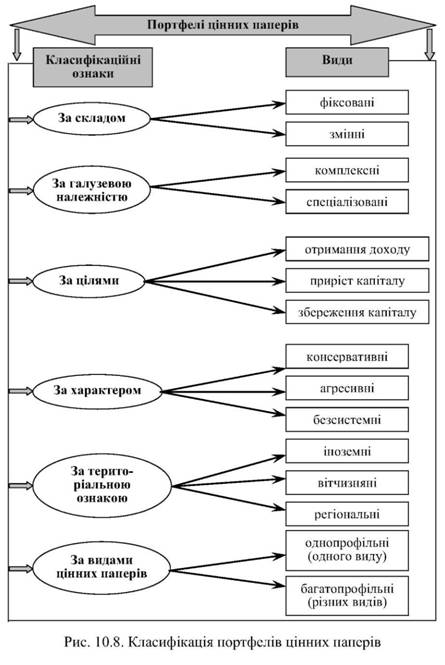

В економічній літературі наводяться різні ознаки класифікації портфелів цінних паперів, найбільш поширена класифікація представлена на рис. 10.8.

Механізм формування портфеля орієнтований на пріоритети інвестора. Такими пріоритетами переважно є збереження і приріст капіталу, отримання більшого доходу, доступ до власності, до дефіцитної продукції, послуг тощо.

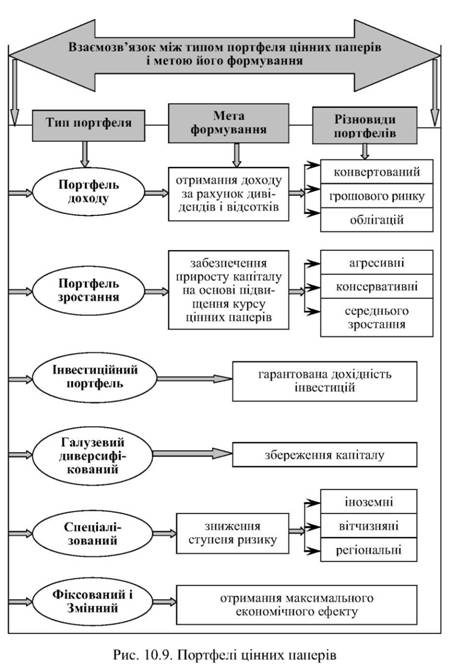

Пріоритети інвестора визначають мету формування портфеля і його тип (взаємозв'язок мети і типу портфеля представлений на рис. 10.9).

Якщо метою інвестора буде:

=> отримання доходу - формується і портфель доходу, характерною ознакою якого є отримання доходу за рахунок дивідендів і відсотків (тому його часто називають дивідендним). Так як рівень доходу за портфелем планується, він має майже нульовий ризик. Портфель доходу має свої різновиди:

а) конвертований - дохід отримують за рахунок конвертації (обміну) акцій на облігації, які входять до складу портфеля, або навпаки;

б) грошового ринку - дохід одержують за рахунок готівки та активів, що входять до його складу і швидко реалізуються;

в) облігацій - середній дохід отримують майже за нульового ризику;

=> забезпечення приросту капіталу на основі підвищення курсу цінних паперів - формується портфель зростання, в якому капітал збільшується не за рахунок відсотків і дивідендів (як у портфелі доходу), а за рахунок підвищення курсу цінних паперів, тому його часто називають курсовим портфелем. Основні вкладення здійснюються переважно в акції. Портфель зростання потребує постійного зіставлення очікуваного зростання капіталу та ризику, що є основою поділу його на різновиди:

а) портфель агресивного зростання - орієнтиром є максимальний приріст капіталу;

б) портфель консервативного зростання - орієнтується на невеликий ризик;

в) портфель середнього зростання - має високу дохідність і середній ступінь ризику;

=> гарантована дохідність інвестицій - формує інвестиційний портфель, до якого мають входити як надійні, але менш прибуткові, так і ризикові, але більш дохідні папери різних емітентів, галузей, видів. З метою зменшення ризику інвестування необхідно враховувати різноманітні фактори, найважливішими з яких є дохідність, рівень оподаткування, термін фінансових вкладень. Принцип рівності доходів передбачає, що прибутковість від різних варіантів інвестування повинна бути однаковою, інакше почнеться активна скупка дохідніших активів, що викличе приплив капіталу в одні галузі на шкоду іншим. При виборі стратегії інвестування факторами, що визначають галузеву структуру інвестиційного портфеля, залишаються ризик і дохідність інвестицій. При виборі цінних паперів чинниками, які визначають дохідність інвестицій, є рентабельність виробництва і перспектива зростання обсягу продажу. Інвестиційна привабливість окремого підприємства залежить від показників, що характеризують його фінансовий стан. Інвесторів, у першу чергу, цікавлять показники, що впливають на дохідність капіталу підприємства, курс акцій, рівень дивідендів. Від рівня дохідності залежить, за інших рівних умов, розмір дивідендів за акціями. Це найзагальніший показник, що відповідає на запитання, який прибуток отримає підприємство з розрахунку на 1 грн активів;

=> збереження капіталу - формує переважно галузевий диверсифікований портфель. Інвестори при формуванні такого портфеля для забезпечення його стійкості обмежують розмір вкладень у цінні папери одного емітента, досягаючи таким чином зниження ступеня ризику. Так, при вкладанні коштів у акції промислових компаній здійснюється їх галузева диверсифікація. Взаємні фонди грошового ринку, які працюють із короткостроковими цінними паперами приватних емітентів і держави, проводять диверсифікацію, управляючи змішаним пакетом фінансових активів. Такий пакет містить державні облігації, короткострокові цінні папери муніципалітетів, сертифікати пайової участі інших інвестиційних інститутів. Управління диверсифікованим портфелем потребує проведення постійних операцій із цінними паперами для підтримки якості портфеля і забезпечення зростання його поточної вартості;

=> отримання максимального економічного ефекту - формує фіксовані і змінні портфелі цінних паперів. Фіксовані - зберігають свою структуру протягом встановленого терміну, тривалість якого визначається терміном погашення цінних паперів, що до нього входять. Змінні (керовані) портфелі мають динамічну структуру цінних паперів, склад яких постійно оновлюється з метою отримання доходу;

=> зниження ступеня ризику - в якійсь мірі властива будь-якому типу портфеля. Можливо, більше відношення має до спеціалізованих портфелів іноземних і вітчизняних цінних паперів, так як їх є переважна більшість. Портфелі іноземних цінних паперів обмежуються певною конкретною країною або охоплюють регіони (найчастіше країни, що розвиваються), що дає можливість скоротити ймовірність ризику в кожній окремо взятій країні. Такі портфелі дають можливість закордонним інвесторам при порівняно невеликому ризику освоювати нові ринки і за необхідності швидко реалізувати місцеві акції. Портфелі цінних паперів можуть мати галузеву і територіальну спеціалізацію, наприклад, портфель цінних паперів підприємств харчової промисловості, паливно-енергетичного комплексу або металургійних підприємств. Портфелі цінних паперів також можуть бути орієнтовані на залучення до свого складу лише короткострокових або середньострокових і довгострокових цінних паперів. Більшість портфелів цінних паперів є спеціалізованими, включаючи переважно один вид цінних паперів: акції, облігації, неемісійні цінні папери тощо. В країнах з розвинутим фінансовим ринком така спеціалізація є правилом, що не можна сказати про Україну, в якій спеціалізація портфелів цінних паперів чітко не виражена через недостатньо розвинений фондовий ринок. У країнах з ринковою економікою переважають портфелі акцій підприємств, опціонів, іпотечних цінних паперів, облігацій корпорацій, муніципальних паперів тощо.

Формування типу портфеля за схемою "мета формування - тип портфеля" (рис. 10.9), звичайно, є відносним показником. Така мета як "отримання максимального економічного ефекту" або "зниження ризику" властива для будь-якого типу портфеля. Розглянуті типи портфелів із урахуванням мети є пріоритетними для інвестора, але головною метою формування будь-якого портфеля цінних паперів є досягнення оптимального співвідношення між ризиком і доходом.

В Україні через нерозвиненість фондового ринку при формуванні портфеля цінних паперів інвестори переважно ставлять за мету:

o збереження та приріст капіталу;

o придбання цінних паперів, які за умовами обігу можуть заміняти готівку;

o розширення сфери впливу, перерозподіл власності, створення холдингових структур;

o доступ через придбання цінних паперів до дефіцитної продукції та послуг, майнових і немайнових прав;

o спекулятивна гра на коливаннях курсів в умовах нерозвинутого ринку цінних паперів;

o похідні цілі, наприклад, страхування від зайвих ризиків та ін.

З часом інвестиційні цілі вкладника змінюються, що веде і до зміни складу портфеля. Проводиться аналіз співвідношення дохідності й ризику паперів, що входять до портфеля, і за результатами приймається рішення щодо продажу якогось із видів цінного папера та придбанні у разі необхідності іншого. Всі процеси, що пов'язані із зміною складу портфеля, його аналізом, відносяться до управління портфелем цінних паперів.

Управління портфелем цінних паперів - це операція ринку цінних паперів, яка включає планування, аналіз і регулювання складу портфеля, здійснення діяльності щодо його формування й підтримки з метою досягнення поставлених перед портфелем цілей при збереженні необхідного рівня його ліквідності й мінімізації витрат, пов'язаних з управлінням.

В економічній літературі [33] розглядається дві форми управління портфелем цінних паперів: активна й пасивна.

Активна передбачає постійну роботу з портфелем цінних паперів, яка включає:

=> вибір видів цінних паперів;

=> визначення термінів придбання їх та продажу;

=> проведення ротації (свопінгу) цінних паперів у портфелі;

=> проведення заходів, які забезпечують отримання чистого доходу.

Керуючий портфелем (портфельний менеджер) повинен слідкувати за відсотковою ставкою Центрального банку, яка прямо впливає на портфель цінних паперів.

На рис. 10.10 представлений взаємозв'язок між відсотковою ставкою Центрального банку і цінними паперами, які формують портфель. На рисунку розглядається найважливіша властивість портфеля цінних паперів - ліквідність, яка означає спроможність швидкого перетворення цінних паперів на кошти. Від ліквідності залежить спроможність інвестиційної компанії або фонду своєчасно виконати свої зобов'язання перед кредиторами та акціонерами.

Пасивна форма управління портфелем цінних паперів полягає у складанні диверсифікованого портфеля із завчасно визначеним рівнем ризику і тривалим зберіганням портфеля в незмінному стані. Форма пасивного управління портфелем цінних паперів має свої методи:

=> диверсифікація - передбачає внесення до складу портфеля різноманітних цінних паперів із різними характеристиками. Структура диверсифікованого портфеля цінних паперів повинна відповідати певним цілям інвесторів. Формувати ди-версифікований портфель в умовах вітчизняного фондового ринку дуже складно, що пов'язано з трудністю у пошуку достовірної інформації про властивості цінних паперів, їх емітентів;

=> індексний метод (метод дзеркального відображення) - побудований на основі певного портфеля цінних паперів, який визнається як еталон. Структура портфеля-еталона характеризується певними індексами, які в процесі управління портфелем беруться за основу (дзеркально повторюються). Застосування даного методу ускладнюється труднощами добору еталонного портфеля;

=> збереження портфеля - ґрунтується на підтримці структури і збереження рівня загальних характеристик портфеля. Не завжди вдається зберегти незмінною структуру портфеля, оскільки, враховуючи нестабільну ситуацію на українському фондовому ринку, доводиться купувати інші цінні папери.

При великих операціях із цінними паперами може відбутися зміна їх курсу, яка потягне за собою зміну поточної вартості активів. Можлива ситуація, коли сума продажу цінних паперів акціонерам компанії перевищує вартість їх придбання. У цьому разі керуючий повинен продати частину портфеля цінних паперів, щоб здійснити виплати клієнтам, які повертають компанії свої акції. Значні обсяги продажу можуть спричиняти зниження курсу цінних паперів компанії, що негативно відбивається на її фінансовому стані.

Разом із постійною зміною структури портфеля цінних паперів змінюється і вартість їх. У результаті виникають додаткові проблеми, пов'язані зі збільшенням або зменшенням капіталу. Якщо має місце чисте перевищення вартості придбання цінних паперів над їх продажем, то з'являється деякий приріст капіталу. Ці кошти доцільно знову вкласти в цінні папери. При цьому необхідно слідкувати за якістю портфеля цінних паперів та його структурою. Висока динамічність розвитку ринку цінних паперів викликає необхідність їх постійної переоцінки з урахуванням поточної вартості портфеля. Якщо цінні папери не котируються і не мають поточного курсу, то оцінка відбувається за номіналом або визначається оціночна вартість. Переоцінка цінних паперів може здійснюватися щотижня або навіть щодня. Ця робота проводиться банком, який має ліцензію на здійснення депозитарної діяльності або портфельним менеджером.

Таким чином, при здійсненні інвестиційної стратегії на ринку цінних паперів можна орієнтуватися на різні цільові напрями: на отримання більш або менш високого і стабільного поточного доходу або дивідендів чи на зростання вартості цінних паперів, тобто на збільшення вкладеного капіталу.

У сучасних умовах застосовуються методичні підходи до аналізу й оцінки цінних паперів - це підхід, заснований на фундаментальному аналізі і підхід, заснований на технічному аналізі. Вони є основою ціноутворення на закордонних фондових ринках (детально розглядалися в темі 4).

Цінні папери існують як особливий товар, що повинен мати свій ринок із властивою йому організацією і правилами роботи на ньому. Однак товар, що продається на цьому ринку, є товаром особливого роду, оскільки цінні папери - це лише титул власності, документи, що дають право на дохід. Вітчизняний ринок цінних паперів став потужним механізмом у розподілі, перерозподілі та мобілізації фінансових ресурсів для динамічного розвитку економіки. Ринок цінних паперів є одним із небагатьох можливих фінансових каналів, якими заощадження перепливають в інвестиції, водночас такий ринок надає інвесторам можливість зберігати і збільшувати свої заощадження. Механізм функціонування ринку цінних паперів регламентується чинним законодавством, має свої особливості, пов'язані з конкретною структурою обігу цінних паперів, діловою активністю учасників ринку, загальним станом економіки. Ринок має враховувати специфіку і природу окремих цінних паперів як фінансових інструментів. Роль цінних паперів у фінансово-економічній ситуації, яка склалася в Україні, надзвичайно велика. Конкретна ефективність і роль цінних паперів в економіці України залежить від забезпечення досягнення таких цілей:

=> створення механізму інвестування, на основі якого залучати вітчизняний та іноземний капітал в економіку;

=> сприяння приватизації, формуванню інституту власників і менеджерів, здатних найефективніше розпоряджатися власністю АТ;

=> узгодження майнових державних, інституційних та індивідуальних інтересів у процесі обігу цінних паперів;

=> сприяння виникненню господарських інститутів, які відповідають новим економічним відносинам щодо купівлі-продажу цінних паперів;

=> розвиток вторинного ринку цінних паперів і залучення населення до операцій з цінними паперами;

=> сприяння розвитку самоуправління за допомогою випуску муніципальних облігацій;

=> співпраця з міжнародними організаціями, які регулюють обіг цінних паперів, захищають інтереси інвесторів на світовому фінансовому ринку та ін.

Разом з цим обіг цінних паперів пов'язаний і з негативними рисами, зокрема: інформаційна недостатність, обмеженість прав акціонерів, ігнорування деяких законодавчих вимог, недостатнє державне регулювання обігу цінних паперів, психологічна непідготовленість населення до операцій з цінними паперами тощо. На сучасному етапі розвитку обігу цінних паперів необхідно:

- обмежити ризики інвесторів;

- включити у процес котирування всі зацікавлені сторони;

- запобігти можливості монопольного встановлення цін на фінансові активи;

- формувати довіру у населення до цінних паперів;

- поширювати інформацію про емітентів, їх цінні папери. Перелічені заходи направлені на формування стабільності

ринку, яка сприяє залученню іноземних інвестицій, зміцнює довіру населення до цінних паперів, а наявність єдиного центру котирування створює умови для здорової конкуренції торгівців цінними паперами з одночасним збереженням гарантій для інвесторів та емітентів.

- Загальна характеристика фондового ринку та його класифікація.

Фондовий ринок (ринок цінних паперів) - сукупність учасників фондового ринку та правовідносин між ними щодо розміщення, обігу та обліку цінних паперів і похідних (дери-вативів)

Дата добавления: 2016-07-18; просмотров: 2571;