А) облігації внутрішніх державних позик України -

державні цінні папери, що розміщуються виключно на внутрішньому фондовому ринку і підтверджують зобов'язання держави щодо відшкодування пред'явникам цих облігацій їх номінальної вартості з виплатою доходу відповідно до умов розміщення облігацій. Залучення коштів шляхом випуску облігацій внутрішньої державної позики становить десятки мільярдів гривень, але внаслідок нецільового використання цих коштів державою виникає не лише дефіцит, а й потреба у додатковій емісії таких цінних паперів вже з метою погашення минулих і поточних боргів.

Основними функціями,які виконує внутрішня державна позика в економіці країни, є:

=> формування державного боргу;

=> забезпечення касового виконання державного бюджету шляхом покриття розривів між доходами та видатками, що виникають у результаті нерівномірності в часі податкових надходжень і видатків бюджету;

=> регулювання грошового обігу, розвитку економіки, проведення грошово-кредитної політики з метою досягнення зростання обсягу виробництва, підвищення зайнятості та попередження інфляції;

=> мобілізація коштів для фінансування цільових державних і місцевих програм, які мають важливе соціально-економічне значення;

б) цільові облігації внутрішніх державних позик України - облігації, емісія яких є джерелом фінансування дефіциту державного бюджету в обсягах, передбачених на цю мету законом про Державний бюджет України на відповідний рік, і в межах граничного розміру державного боргу. Основним реквізитом таких облігацій є зазначення в законі про Державний бюджет на відповідний рік напряму використання коштів від розміщення цих облігацій.

Кошти, залучені до Державного бюджету України від розміщення цільових облігацій внутрішніх державних позик, використовуються виключно для фінансування державних або регіональних програм і проектів на умовах їх повернення в обсягах, передбачених законом про Державний бюджет на відповідний рік. Фінансування здійснюється відповідно до кредитних договорів, що укладаються між державою в особі Міністерства фінансів України та отримувачем коштів. Умови кредитних договорів повинні відповідати умовам випуску цільових облігацій внутрішніх державних позик з обов'язковим установленням дати обслуговування та погашення кредиту за п'ять днів до дати обслуговування та погашення цих облігацій.

в) облігації зовнішніх державних позик - державні боргові цінні папери, що розміщуються на міжнародних фондових ринках і підтверджують зобов'язання держави відшкодувати пред'явникам цих облігацій їх номінальну вартість з виплатою доходу відповідно до умов випуску облігацій. Україна випускає облігації зовнішньої державної позики з 1995 року, які призначені переважно для реструктуризації боргів за енергоносії перед Росією. Такі облігації мають змогу обертатися на європейському фондовому ринку, хоча й практично не здатні розв'язувати існуючі зовнішні проблеми України.

Рішення про розміщення облігацій зовнішніх і внутрішніх державних позик України та умови їх випуску приймається згідно з Бюджетним кодексом України. Розміщення здійснюється у разі дотримання на кінець року граничних розмірів державного зовнішнього та внутрішнього боргу, передбачених Верховною Радою України в законі про Державний бюджет на відповідний рік. Операції з обслуговування державного боргу, пов'язані з розміщенням облігацій внутрішніх державних позик і цільових облігацій, їх погашення, виплата доходів за ними, а також депозитарну діяльність щодо цих цінних паперів виконує НБУ. Порядок проведення цих операцій встановлює НБУ за погодженням з Міністерством фінансів України. Розміщення, обслуговування та погашення облігацій зовнішніх державних позик здійснює Міністерство фінансів України, яке на основі відповідних договорів може залучати для цього банки, інвестиційні компанії тощо.

Державні облігації можуть бути іменними або на пред'явника, розміщуватися у документарній або бездокументарній формі. Продаж облігацій внутрішніх державних позик здійснюється в національній валюті, а облігацій зовнішніх державних позик України - у валюті запозичення. Виплата доходів і погашення державних облігацій України здійснюються грошима або державними облігаціями України інших видів за згодою сторін.

2. Облігації підприємств - це облігації, які випускаються юридичними особами, котрі переважно займаються підприємницькою діяльністю. У світовій практиці такі облігації називають інституційними. Термін "інститути" використовується для узагальненої назви компаній, корпорацій, господарських товариств тощо. Основними цілями випуску таких облігацій є отримання позики грошових коштів, необхідних для господарської діяльності; збільшення свого акціонерного капіталу шляхом обміну облігацій при погашенні на акції; зміцнення своїх виробничих зв'язків з інститутами-партнерами; придбання контрольного пакета акцій іншого емітента тощо.

Ринок облігацій підприємств в Україні є найменш розвиненим. Основними причинами такого становища стали законодавча невизначеність, непосильний податковий тиск, складне економічне становище в країні, інфляційні процеси. Але однією з головних подій останніх років на вітчизняному фондовому ринку стало відновлення використання такого поширеного на світових фінансових ринках інструменту, як облігації підприємств. Порівняно з попередніми роками все більше юридичних осіб залучає додаткові кошти шляхом випуску облігацій підприємств. Позитивною рисою ринку облігацій підприємств є значне підвищення інтересу з боку господарських товариств (передусім товариств з обмеженою відповідальністю, державних підприємств та АТ) до випуску власних облігацій. У Законі [20] визначено, що облігації підприємств:

- розміщуються юридичними особами тільки після повної сплати свого статутного капіталу;

- не допускається розміщувати для формування і поповнення статутного капіталу емітента, а також покриття збитків від господарської діяльності шляхом зарахування доходу від продажу облігацій як результату поточної господарської діяльності;

- підтверджують зобов'язання емітента за ними та не дають права на участь в управлінні емітентом;

- дають право юридичним особам розміщувати їх на суму, яка не перевищує трикратного розміру власного капіталу або розміру забезпечення, що надається їй з цією метою третіми особами;

- згідно з умовами розміщення облігацій, що розміщуються АТ, можуть передбачати можливість їх конвертації в акції АТ (конвертовані облігації);

- розміщуються відповідно до рішення про їх розміщення, яке приймається відповідним органом управління емітента згідно з нормами законів, що регулюють порядок створення, діяльності та припинення юридичних осіб відповідної організаційно-правової форми.

Реєстрацію випуску облігацій підприємств здійснює ДКЦПФР в установленому нею порядку.

3. Облігації місцевих позик - це облігації, що випускаються місцевими органами влади. Муніципальні (місцеві) облігації є напрямом залучення фінансових ресурсів на місцевому рівні. Емісія муніципальних облігацій забезпечує зниження вартості обслуговування внутрішнього боргу, залучення в економіку регіону коштів іноземних інвесторів та сприяє трансформації коштів населення в інвестиції. Кошти від розміщення облігацій місцевих позик спрямовують на конкретно визначені програми розвитку регіону, а також для фінансування різного роду місцевих проектів - будівництва мостів, очисних споруд, системи водопостачання тощо, що створить нові робочі місця, збільшить податкові надходження, зменшить соціальну напругу, сприятиме розвитку інфраструктури ринку цінних паперів. З наведеного зрозуміло, що необхідність місцевих облігацій як важливого інструменту фондового ринку місцевих позик очевидна. Але на сучасному етапі на розвиток ринку облігацій місцевих позик негативний вплив має недосконала інфраструктура фондового ринку

України. Складності, що стоять на шляху розвитку такого ринку, можуть бути вирішені державою тільки в тісній взаємодії з професійними учасниками фондового ринку. Створення саморегулівних організацій учасників ринку місцевих цінних паперів дозволить розв'язати проблеми, пов'язані з розвитком інфраструктури ринку, забезпеченням ліквідності й інформаційної відкритості ринку та вдосконалення законодавства з цих питань.

Згідно із Законом [20] до облігацій місцевих позик належать облігації внутрішніх і зовнішніх місцевих позик. Рішення про розміщення таких облігацій приймає Верховна Рада АРК або міська рада відповідно до вимог, установлених бюджетним законодавством. Реєстрацію випуску облігацій місцевих позик здійснює ДКЦПФР в установленому нею порядку. Особливості погашення та реалізації прав за облігаціями місцевих позик визначаються умовами їх розміщення.

Перші вітчизняні облігації внутрішніх місцевих позик з'явились у 1995 році. їх випуски були зареєстровані в Київській, Харківській, Донецькій, Дніпропетровській, Одеській, Львівській, деяких інших областях і в Автономній Республіці Крим. Відповідно до умов випуску багатьох місцевих позик при розміщенні менше як 20 % обсягу емісії позики вважаються такими, що не відбулися. Незважаючи на таку низьку межу, деякі позики не розмістили навіть 1 % облігацій. Львівській міськраді було відмовлено у реєстрації інформації про випуск облігацій у зв'язку з невідповідністю поданих документів чинному законодавству. У зв'язку з численними порушеннями чинного законодавства при проведенні деяких місцевих позик органами контролю приймались рішення про закриття позик.

Серед муніципальних позик, що мали місце в різних областях України, були як вдалі, так і невдалі спроби вирішити соціально-економічні проблеми відповідних регіонів за рахунок емісії муніципальних облігацій. Незважаючи на посилення державного регулювання та контролю за ринком місцевих позик, залучення коштів до місцевих бюджетів шляхом випуску облігацій місцевих позик не набуло значного поширення в Україні. Але протягом останніх років кількість зареєстрованих випусків облігацій місцевих позик збільшується.

Основними причинами незадовільного розвитку ринку муніципальних позик є низький рівень довіри з боку інвесторів до органів місцевої влади та відсутність кваліфікованих спеціалістів в органах місцевого самоврядування з питань випуску та обігу облігацій місцевих позик.

Таким чином, на ринку цінних паперів одночасно можуть знаходитися різні види облігацій, що дає можливість для інвесторів формувати портфель облігацій з метою зниження ризику інвестицій та отримання стабільного прибутку. Портфель облігацій, як і портфель акцій, формується на основі принципів дохідності, надійності, ліквідності, а також враховує параметри виплат доходів за різними облігаціями. Основними фінансово-кредитними інститутами, які формують портфель облігації, є інвестиційні та пенсійні фонди, комерційні банки, страхові та інвестиційні компанії. Портфельні облігації разом з портфельними акціями та іншими цінними паперами формують інвестиційний портфель.

В Україні формування портфеля облігацій здійснюють переважно різноманітні інститути, при цьому основну частину такого портфеля, як правило, займають державні облігації. Останні в умовах фінансової нестабільності залишаються чи не єдиним джерелом отримання стабільного доходу. Однак і державні цінні папери ще дуже далекі від аналогічних оптимальних фондових цінностей.

З викладеного видно, що облігації на ринку цінних паперів посідають важливе місце, відіграють роль своєрідного каталізатора економіки (коли йдеться про державні облігації) і беруть активну участь у розвитку національного фондового ринку.

Важливим фінансовим інструментом на міжнародному фінансовому ринку є єврооблігацїї. Міжнародна асоціація фондових ринків займається стандартизацією умов випуску та обігу єврооблігацій, а також розробляє правила торгівлі єврооблігаціями. Основна форма випуску єврооблігацій - у вигляді цінного папера на пред'явника. Вони обслуговуються в одній із світових депозитарно-клірингових систем і розміщуються одночасно на ринках кількох країн. Найбільша кількість угод із єврооблігаціями здійснюється у фондових центрах - Лондоні, Сингапурі, Гонконзі, Нью-Йорку та Токіо

- Сутність фондової біржі, її види, функції, правила.

Біржа - це некомерційна ринкова структура, або частка організованого, регулярно діючого ринку товарів і послуг, у рамках якого здійснюється ряд операцій (перерозподіл капіталу, товарів та інших цінностей). Найбільш поширеними біржами є товарні, фондові, валютні, праці та інші.

Фондові біржі - це спеціалізовані установи, які створюють умови для постійно діючої централізованої торгівлі цінними паперами шляхом об'єднання попиту, пропозицій на них, надання місця, системи і засобів як для первинного розміщення, так і для вторинного обігу цінних паперів. Вони мають працювати за єдиними правилами та за єдиною технологією електронного обігу цінних паперів, визначеними Національною фондовою біржею.

В історичному значенні поняття "фондова біржа" трактувалось по-різному. На перших порах фондовими біржами називали спеціальні місця, де збиралися продавці та покупці цінних паперів і здійснювалися угоди щодо їх купівлі-продажу. Таке місце було вигідним для обох сторін, так як передбачало можливість знайти партнерів по угоді. Надалі фондові біржі стали перетворюватися в заклади, що спеціалізувалися на наданні послуг і матеріальному забезпеченні торгівлі цінними паперами. Угоди купівлі-продажу стали укладатися в конкретні дати і час, стали більш чітко визначатися коло учасників біржової торгівлі та перелік цінних паперів, щодо яких укладалися угоди.

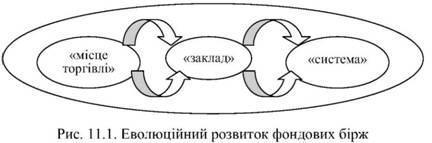

Першою функцією фондових бірж була функція впорядкування процесу біржової торгівлі цінними паперами. Фондові біржі стали перетворюватися в інститути, які регулюють порядок допуску цінних паперів до котирування на біржі, до участі в торгах, укладання та виконання угод. Комп'ютеризація біржової торгівлі зробила фондові біржі ще більш досконалим інструментом регулювання ринку цінних паперів, із закладів біржі перетворилися у складні, організаційно оформлені, добре оснащені комп'ютерними засобами системи торгівлі цінними паперами. Еволюційний розвиток фондових бірж представлено схематично на рис. 11.1.

Якщо прослідкувати розвиток фондових бірж, можна виділити декілька етапів її розвитку й удосконалення:

1) зміна способів торгівлі цінними паперами, наприклад, доповнення традиційних аукціонів "з голосу" електронними торгами;

2) укладення угод з цінними паперами, що котирувалися на біржі, за її межами (такі випадки характерні для Паризької і Копенгагенської фондових бірж);

3) здійснення кілька котировок цінних паперів із урахуванням різних режимів допуску їх до обігу - оцінки якості, надійності та перспективності цінних паперів;

4) зростання ролі інформаційних чинників, що забезпечило рівні можливості доступу учасників біржової торгівлі до інформації;

5) зростання значення моральних чинників: добросовісність, порядність, чесність, доброзичливість тощо.

Становлення бірж розпочалося з кінця XV - початку XVI ст. у великих містах Європи, прообразом яких стали збори купців на міських площах перед прилавками міняйл. На біржових зборах у Венеції та Флоренції здійснювалась торгівля облігаціями державних позик, на лейпцигзьких ярмарках продавались частки (акції) рудників, у Генуї існував ринок векселів. Проводилась торгівля векселями також у місті Брюгге (Нідерланди) на майдані біля будинку знатного міняйла та маклерів Ван де Бурге. Герб на будинку цього міняйла складався з трьох гаманців. Звідси, як вважають деякі дослідники, і отримала свою назву "біржа" (пізньолатинська bursa - гаманець).

У таблиці 11.1 надається історія розвитку фондових бірж.

Таблиця 11.1

Дата добавления: 2016-07-18; просмотров: 3816;