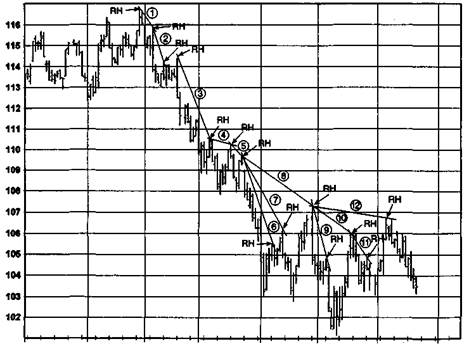

ПОСЛЕДОВАТЕЛЬНОСТЬ ЛИНИЙ ПОНИЖАТЕЛЬНОГО ТРЕНДА ТД (N - 2): КАЗНАЧЕЙСКИЕ ОБЛИГАЦИИ, ИЮНЬ 1994

D93 J94 Fob Mar Apr May Jun Jul

Примечание: Линии 1-12 являются последовательными понижательными трендовыми линиями ТД при использовании N = 2 для определения относительных максимумов (RH).

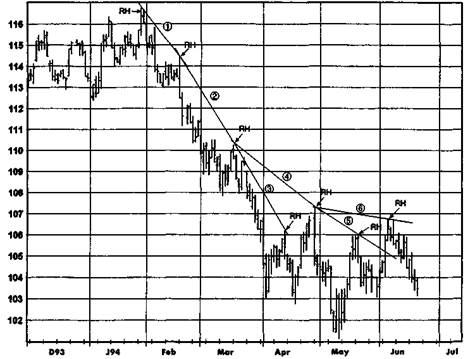

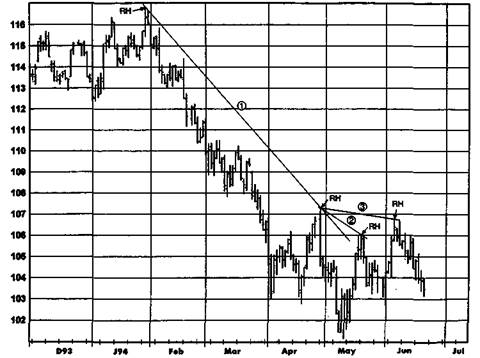

Различные значения N приводят к весьма разным трендовым линиям. Например, на рис. 3.19-3.21 представлены различные понижательные линии тренда ТД, полученные на одном и том же графике при использовании трех разных значений N. Чем ниже значение N, тем чаше корректируется понижательная линия тренда и тем она более чувствительна к пробою. Сравните, например, дюжину трендовых линий, полученных при N = 2, и всего лишь три линии, когда использовалось значение N = 10.

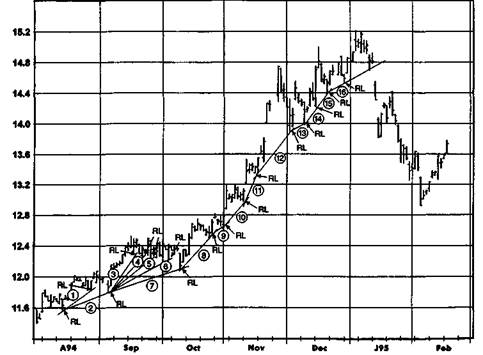

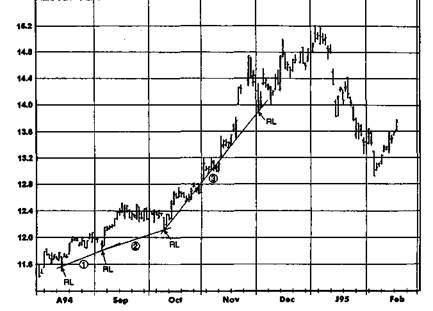

Аналогичным образом, на рис. 3.22-3.24 сопоставлены повышательные линии тренда ТД, полученные на одном и том же графике при использовании трех разных значений N. Как можно видеть на рис. 3.22, когда значение N является низким (например, N = 2), линия тренда чувствительна к быстрым изменениям цены и корректируется очень часто. Действительно, за период роста иен (август-декабрь) проведено 16 различных трендовых линий. При N = 5 число повышательных трендовых

ГЛАВА 3. тенденции 59

Рисунок 3.20.

ПОСЛЕДОВАТЕЛЬНОСТЬ ЛИНИЙ ПОНИЖАТЕЛЬНОГО ТРЕНДА ТД (N = 5): КАЗНАЧЕЙСКИЕ ОБЛИГАЦИИ, ИЮНЬ 1994

Примечание: Линии 1-6 являются последовательными понижательными трендовыми линиями ТД при использовании N = 5 для определения относительных максимумов (RH).

линий сокращается за тот же период до трех, а при N = 10 имеется лишь одна линия тренда. Как показывают эти примеры, выбор значения N оказывает огромное значение на построение линий тренда и принимаемые на их основе торговые решения.

Определение трендовых линий, данное ДеМарком в его книге, эквивалентно вышеприведенным определениям при N = 1. Хотя он признает, что линии тренда могут строиться с использованием более высоких значений N — «линии ТД большего масштаба», согласно его терминологии, — сам он говорит о своем предпочтении трендовых линий, построенных на основе базисного определения. Мое личное предпочтение является почти противоположным. Хотя вполне очевидно, что использование N = 1 для построения трендовых линий позволит получить более ранние сигналы о реальных пробоях, критическим противовесом этому является то, что подобный подход порождает очень короткие линии тренда, подающие много ложных сигналов о пробоях. В ка-

60 ЧАСТЬ 1. анализ графиков

Рисунок 3.21.

ПОСЛЕДОВАТЕЛЬНОСТЬ ЛИНИЙ ПОНИЖАТЕЛЬНОГО ТРЕНДА ТД (N = 10): КАЗНАЧЕЙСКИЕ ОБЛИГАЦИИ, ИЮНЬ 1994

Примечание: Линии 1—3 являются последовательными понижательными трендовыми линиями ТД при использовании N = 10 для определения относительных максимумов (RH).

честве основного принципа, я думаю, стоит руководствоваться следующим: намного важнее избежать плохих сигналов, чем успеть отреагировать на хорошие. Поэтому при построении трендовых линий я предпочитаю использовать более высокие значения N (например, от 3 до 12).

Однако не существует «правильного» или «ошибочного» выбора значения N; это сугубо вопрос личных предпочтений. Мы приглашаем читателя поэкспериментировать с построением трендовых линий, используя различные значения N. Каждому трейдеру будет удобно работать с определенными величинами N и неудобно с другими. В целом краткосрочные трейдеры тяготеют к низким значениям N, а долгосрочные — к высоким.

идя более точной настройки, которая становится особенно важной, когда линии тренда строятся при значении N = 1, относительные максимумы и относительные минимумы лучше определять на базе истинных максимумов и истинных минимумов, которые определяются следующим образом:

ГЛАВА 3. тенденции 61

Рисунок 3.22.

ПОСЛЕДОВАТЕЛЬНОСТЬ ЛИНИЙ ПОВЫШАТЕЛЬНОГО ТРЕНДА ТД (N = 2): САХАР, ИЮЛЬ 1995

Примечание: Линии 1-16 являются последовательными повышательными трендовыми линиями ТД при использовании N = 2 для определения относительных минимумов (RL).

Истинный максимум.Максимум или предыдущая цена закрытия — большее из значений.

Истинный минимум.Минимум или предыдущая цена закрытия — меньшее из значений.

Для большинства торговых сессий истинный максимум будет совпадать с дневным максимумом, а истинный минимум — с дневным минимумом. Различия появляются в дни нижних разрывов (когда весь торговый диапазон находится ниже цены закрытая предыдущего дня) и дни верхних разрывов (когда весь торговый диапазон находится выше цены закрытия предыдущего дня). Использование истинных максимумов и истинных минимумов позволяет получить относительные максимумы и минимумы, которые лучше соответствуют нашим интуитивным представлениям о том, что должны отражать эти точки.

Например, на рис. 3.25, где использовано значение N = 1, точку А можно было бы определить как относительный минимум, основанный

62 ЧАСТЬ 1. анализ графиков

Рисунок 3.23.

ПОСЛЕДОВАТЕЛЬНОСТЬ ЛИНИЙ ПОВЫШАТЕЛЬНОГО ТРЕНДА ТД (N = 5): САХАР, ИЮЛЬ 1995

Примечание: Линии 1-3 являются последовательными повышательными трендовыми линиями ТД при использовании N = 5 для определения относительных минимумов (RL).

на номинальном дневном минимуме. Однако эта точка характеризуется как относительный минимум только потому, что в предыдущий день был резкий верхний разрыв, и она вряд ли отвечает нашему интуитивному представлению об относительном минимуме. Аналогичным образом, точку В можно было бы определить как относительный максимум, основанный на номинальном, а не истинном максимуме (поскольку в предыдущий день, когда случился нижний разрыв, был отмечен более высокий истинный максимум). В обоих случаях использование истинных максимумов и минимумов вместо номинальных дневных максимумов и минимумов позволяет получить интуитивно более правильные координаты относительных максимумов и минимумов.

Дата добавления: 2016-07-18; просмотров: 2575;