Инновационные стратегии

Значение выбора стратегии

Выбор стратегии является залогом успеха инновационной деятельности. Фирма может оказаться в кризисе, если не сумеет предвидеть изменяющиеся обстоятельства и отреагировать на них вовремя. Выбор стратегии является важнейшей составляющей цикла инновационного менеджмента.

В условиях рыночной экономики руководителю недостаточно иметь хороший продукт, он должен внимательно следить за появлением новых технологий и планировать их внедрение в своей фирме, чтобы не отстать от конкурентов.

Стратегия может быть объединена с процессом принятия решений. В обоих случаях имеются цели (объекты стратегии) и средства, с помощью которых достигаются поставленные цели (принимаются решения). Четко сформулированная стратегия важна для продвижения новшеств.

Стратегия означает взаимосвязанный комплекс действий во имя укрепления жизнеспособности и мощи данного предприятия (фирмы) по отношению к его конкурентам. Иными словами, стратегия — это детальный всесторонний комплексный план достижения поставленных целей.

Все большее число фирм признает необходимость стратегического планирования и активно внедряет его. Это обусловлено растущей конкуренцией. Приходится жить не только сегодняшним днем, но предвидеть и планировать возможные изменения, чтобы выжить и выиграть в конкурентной борьбе.

С выбором стратегии связана разработка планов проведения исследований и разработок и других форм инновационной деятельности.

Стратегическое планирование преследует две основные цели:

1.Эффективное распределение и использование ресурсов. Это так называемая «внутренняя стратегия». Планируется использование ограниченных ресурсов, таких, как капитал, технологии, люди. Кроме того, осуществляется приобретение предприятий в новых отраслях, выход из нежелательных отраслей, подбор эффективного "портфеля" предприятий.

2. Адаптация к внешней среде. Ставится задача обеспечить эффективное приспособление к изменению внешних факторов (экономические изменения, политические факторы, демографическая ситуация и др.).

Стратегическое планирование основывается на проведении многочисленных исследований, сборе и анализе данных. Это позволяет не потерять контроль за рынком. При этом следует учитывать, что в современном мире обстановка стремительно изменяется, следовательно, стратегия должна быть разработана так, чтобы при необходимости ее можно было ликвидировать.

Разработка стратегии

Разработка стратегии начинается с формулировки общей цели организации. Она должна быть понятна любому человеку. Постановка цели играет важную роль в связях фирмы с внешней средой, рынком, потребителем.

Общая цель организации должна учитывать:

■ основное направление деятельности фирмы;

■ рабочие принципы во внешней среде (принципы торговли; отношения к потребителю; ведение деловых связей);

■ культура организации, ее традиции, рабочий климат.

При выборе цели нужно учитывать два аспекта: кто является клиентами фирмы, и какие потребности она может удовлетворить.

После постановки общей цели осуществляется второй этап стратегического планирования - конкретизация целей. Например, могут быть определены следующие основные цели:

■ прибыльность - добиться в текущем году уровня чистой прибыли 5 млн. д. е.;

■ рынки (объем продаж, доля рынка, внедрение в новые линии). Например, довести долю рынка до 20% или довести объем продаж до 40 тысяч штук;

■ производительность. Например, средняя часовая выработка на одного рабочего 8 ед. продукции;

■ продукция (общий объем выпуска, выпуск новых товаров или снятия некоторых моделей с производства и др.);

■ финансовые ресурсы (размер и структура капитала; соотношение собственного и заемного капитала; размер оборотного капитала и др.);

■ производственные мощности, здания и сооружения. Например, построить новые складские помещения площадью 4000 кв. метров;

■ НИОКР и внедрение новых технологий. Основные показатели, технологические характеристики, стоимость, сроки внедрения;

■ организация - изменения в организационной структуре и деятельности. Например: открыть представительство фирмы в определенном регионе;

■ человеческие ресурсы (их использование, движение, обучение и т.п.);

■ социальная ответственность. Например, выделить определенные средства на оборудование больницы.

Стратегическое планирование опирается на тщательный анализ внешней и внутренней среды фирмы:

• оцениваются изменения, происходящие или могущие произойти в планируемом периоде;

• выявляются факторы, угрожающие позициям фирмы;

• исследуются факторы, благоприятные для деятельности фирмы.

Процессы и изменения во внешней среде оказывают жизненно важное влияние на фирму. Основные факторы, влияющие на организацию - экономика, политика, рынок, технология, конкуренция.

Стратегия является отправным пунктом теоретических и эмпирических исследований. Организации могут отличаться тем, насколько их руководители, принимающие ключевые решения, связали себя со стратегией использования нововведений. Если высшее руководство поддерживает попытки реализовать нововведение, вероятность того, что новшество будет принято к внедрению в организации, возрастает. По мере вовлечения в процесс принятия решений высшего руководства значение стратегических и финансовых целей возрастает.

Методы выбора инновационной стратегии

Основу выработки инновационной стратегии составляют теория жизненного цикла продукта, рыночная позиция фирмы и проводимая ею научно-техническая политика. Выделяют следующие типы инновационных стратегий:

1. Наступательная: характерна для фирм, основывающих свою деятельность на принципах предпринимательской конкуренции. Она свойственна малым инновационным фирмам.

2. Оборонительная: направлена на то, чтобы удержать конкурентные позиции фирмы на уже имеющихся рынках. Главная функция такой стратегии - активизировать соотношение «затраты – результат» в инновационном процессе. Такая стратегия требует интенсивных НИОКР.

3. Имитационная: используется фирмами, имеющими сильные рыночные и технологические позиции. Имитационная стратегия применяется фирмами, не являющимися пионерами в выпуске на рынок тех или иных нововведений. При этом копируются основные потребительские свойства (но не обязательно технические особенности) нововведений, выпущенных на рынок малыми инновационными фирмами или фирмами-лидерами.

Определяющим в формировании конкурентоспособной научно-технической политики предприятия (фирмы) служит то обстоятельство, что средства в развитие и освоение продукта нужно вкладывать значительно раньше, чем будет получен реальный эффект в виде завоеваний прочный позиций на рынке. Поэтому стратегическое планирование научно-технической политики требует достоверного выявления и прогнозирования тенденций развития каждого поколения соответствующей техники на всех стадиях его жизненного цикла. Необходимо знать, в какой момент предлагаемое к освоению поколение техники достигнет максимума развития, когда к этой стадии придет конкурирующий продукт, когда целесообразно начать освоение, когда - расширение, а когда наступит спад производства.

Полный жизненный цикл отдельного поколения техники (от первых научных разработок принципа действия до снятия с промышленного производства) в условиях рыночной экономики, как правило, формируется разнонаправленными усилиями множества предприятий и фирм. Он охватывает как минимум три частных цикла: научный, изобретательский и производственный. Названные циклы на протяжении жизни одного поколения техники друг за другом последовательно, но с некоторым взаимным наложением во времени.

Многочисленными исследованиями доказано, что между этими циклами имеется статистическая связь через временной лаг, равный определенному средневероятному промежутку времени. Этот лаг располагается между моментом появления технического решения (либо между моментом оформления, регистрации технической идеи, проекта и т.д., например, получением патента на изобретение) и моментом максимального объема использования этой идеи, проекта и т.д. в промышленности. В связи с этим научно-техническая политика предприятия (фирмы) должна тщательно отслеживать отечественные и мировые тенденции развития науки и техники. Чтобы успешно решить эту задачу, нужно уметь анализировать потоки документов (информации).

Существующий методический аппарат выявления мировых и отечественных тенденций развития науки и техники на базе анализа массивов документов, в конечном счете можно свети к следующим пяти методам:

1. Метод структурно-морфологического анализа. Этот метод предназначен для выявления внутреннего состава предметной области, фиксации появления принципиально новых разработок (идей, технических решений и т.п.), что позволяет обоснованно формировать стратегию НТП на подотраслевом уровне.

2. Метод определения характеристик публикационной активности. Его специфика связана с тем, что поток документов ведет себя как система, подчиняясь циклическому развитию; отслеживая эти циклы, можно определить, на каком этапе жизненного цикла находится предметная область в той или иной стране. Это дает возможность предлагать корректные рекомендации по формированию НТП на отраслевом уровне.

3. Метод, базирующийся на выявлении групп патентных документов с семейством патентов-аналогов большой мощности, или просто метод патентов - аналогов. Его сущность исходит из того, что фирмы патентуют за рубежом только те идеи, которые имеют практическую значимость. Поэтому, выявляя направления, в которых мощность патентов - аналогов растет быстрее, удается тем самым устанавливать направленность деятельности ведущих фирм в развитии производственного потенциала.

4. Метод терминологического и лексического анализа. Терминологический анализ базируется на предположении о том, что при использовании исследователями идей из других областей знаний происходит смена терминологического аппарата. Это связано с крупными структурными сдвигами, которые первоначально не отслеживаются никакими другими методами. Поэтому метод терминологического анализа позволяет выявить зарождение принципиальных инноваций на ранних этапах и спрогнозировать направленность ожидаемых изменений. Лексический анализ текстов аналогичен терминологическому анализу; различие лишь в том, что рассматриваются не конкретные термины, а словосочетания (лексические единицы).

5. Метод показателей основывается на том, что каждая техническая система описывается набором показателей, которые в меру научно-технического прогресса совершенствуются, что отражается в документах. Изучая динамические характеристики показателей технических систем, можно получить четкое представление о тенденциях, имеющихся в мировой и отечественной практике и научных изысканиях.

Общая последовательность подготовки исходной информации для принятия управленческих решений по формированию научно-технической политики состоит из нескольких блоков.

Первый - разработка морфологической классификации предметной области. Такая классификация представляет собой формализованную таблицу, в которой технологическая (техническая), цепочка производства разбита на элементы по определенным аспектам (операция, принцип действия, используемые материалы и т.д.). Причем для каждого элемента формируется перечень возможных альтернативных способов осуществления. В самом упрощенном виде морфологическая классификация представляет собой таблицу, в которой возможны любые сочетания между вариантами аспектов деления.

Второй блок - разработка рубрикатора предметной области, например, в терминах Международной классификации изобретений. Рубрикатор представляет собой набор рубрик, по которым из разных источников производится отбор документов по интересующей проблематике. Соответственно третий, четвертый и пятый блоки - информационный поиск исходной информации; анализ полученных результатов; определение рекомендаций по формированию научно-технической политики предприятий (фирм) для лиц, принимающих решения.

Проведенные исследования и полученные благодаря им результаты - позволяют выявить моменты развития и смены поколений техники, определить намечающиеся тенденции, прогнозировать дальнейшие изменения в технике и технологиях с целью оптимизации научно-технической политики. Все это служит основой для выработки рекомендаций относительно инвестиционной политики и планирования вложений ресурсов.

Выбор стратегии осуществляется по каждому направлению, выделенному при постановке цели. Упрощенная модель выбора разработана Бостонской консультативной группой и предназначена для выбора стратегии в зависимости от доли рынка и темпов роста в отрасли. В соответствии с этой моделью фирмы, завоевавшие большие доли рынка в быстрорастущих отраслях ("звезды"), должны выбирать стратегию роста. Фирмы, имеющие высокие доли роста в стабильных отраслях ("дойные коровы"), выбирают стратегию ограниченного роста. Их главная цель - удержание позиций и получение прибыли. Фирмы, имеющие малую долю рынка в медленно растущих отраслях ("собаки") выбирают стратегию отсечения лишнего. Для предприятий, слабо закрепившихся в быстрорастущих отраслях, ситуация требует дополнительного анализа, так как ответ неоднозначен.

Принимая ту или иную стратегию, менеджер инновационного предприятия должен учитывать следующие факторы:

1. Риск. Какой уровень риска фирма считает приемлемым для каждого из принимаемых

решений?

2. Знание прошлых стратегий и результатов их применения позволит фирме более успешно разрабатывать новые.

3. Фактор времени. Нередко хорошие идеи терпели неудачу потому, что были предложены к осуществлению в неподходящий момент.

4. Реакция на владельцев. Стратегический план разрабатывается менеджерами компании, но часто владельцы могут оказывать силовое давление на его изменение. Руководству компании стоит иметь в виду этот фактор.

Разработка стратегии может осуществляться тремя путями: сверху вниз, снизу вверх и с помощью консультативной фирмы. В первом случае {«сверху вниз») стратегический план разрабатывается руководством компании и как приказ спускается по все уровням управления.

При разработке "снизу вверх" каждое подразделение (служба маркетинга, финансовый отдел, производственные подразделения, служба НИОКР и т.д.) разрабатывает свои рекомендации по составлению стратегического плана в рамках своей компетенции. Затем эти предложения поступают руководству фирмы, которое обобщает их и принимает окончательное решение на обсуждении в коллективе. Это позволяет использовать опыт, накопленный в подразделениях, непосредственно связанных с изучаемыми проблемами и создает у работников впечатление общности всей организации в разработке стратегии.

3.2. Эффективность инновационных проектов

На прединвестиционной стадии разработки инновационного проекта практически завершенными являются НИОКР нововведений, полностью снимается неопределенность относительно технических параметров проекта. В этих условиях наиболее значимыми для оценки эффективности проекта при решении вопроса о его дальнейшей реализации являются его экономические (коммерческие) показатели. На прединвестиционной стадии инновационные проекты могут оцениваться с помощью показателей, характеризующих эффективность инвестиций. Оценка эффективности проекта производится на следующих этапах:

при оценке проекта в целом, где оценивается экономическая эффективность инвестируемых в проект средств вне связи с источником их возникновения (собственные или заемные, внутренние или внешние средства);

при оценке эффективности использования собственного капитала для финансирования

проекта.

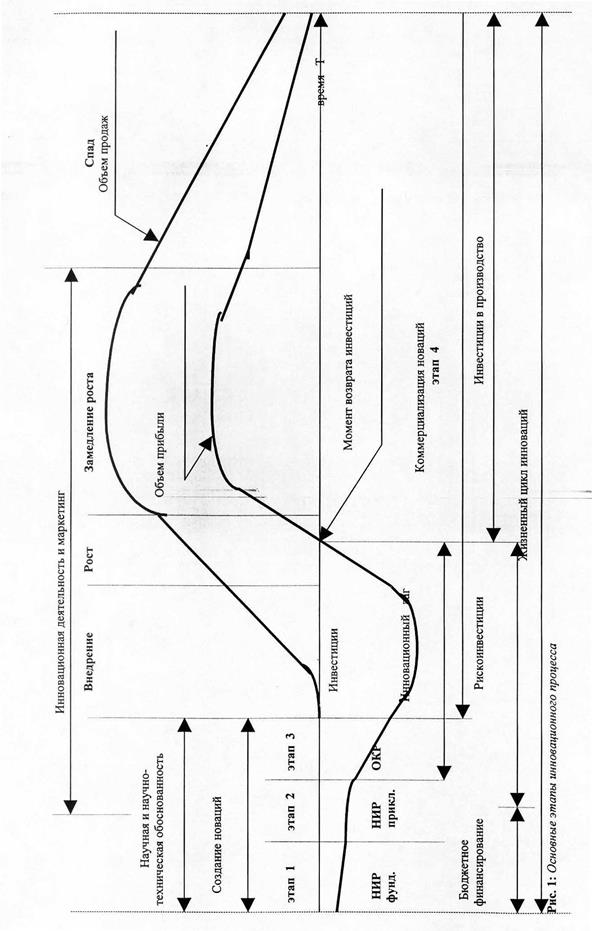

Очевидно, что проект эффективный в целом, но финансируемый за счет "дорогостоящих" кредитов, не может быть привлекательным для инициатора или потенциального инвестора. Именно этим объясняется наличие двух точек оценки эффективности проекта на прединвестиционной стадии. На рис. 1 более обстоятельно по этапам инновационного процесса (жизненного цикла инноваций) приводятся инвестиции, которые необходимы для выполнения инновационного проекта. Показано, какой вид инвестиций может быть оптимален в зависимости от этапа выполнения проекта (бюджетное финансирование, рисковые инвестиции, коммерческие). На этой модели показан момент возврата инвестиций, получения прибыли, спада продаж, и т.д.

Рассмотрим теперь более подробно показатели оценки эффективности проекта, которые могут использоваться для принятия решений о целесообразности его дальнейшей реализации. Эффективность проекта характеризуется системой показателей, отражающих соотношение затрат и результатов. Коммерческая эффективность (финансовое обоснование) проекта определяется соотношением финансовых затрат и результатов, обеспечивающих оптимальную норму доходности. Коммерческая эффективность может рассчитываться как для проекта в целом, так и для отдельных участников с учетом их вкладов по правилам. При этом в качестве эффекта на t-м шаге (3t) выступает поток реальных денег.

В рамках каждого вида деятельности происходит приток Ш (t) и отток Oi(t) денежных средств. Обозначим разность между ними через Oi(t):

(1) Фi(Х)= Пi (t)- Oi(t),

где i= 1,2,3.

Потоком реальных денег является разность между притоком и оттоком денежных средств от инвестиционной и операционной деятельности в каждом периоде осуществления проекта (на каждом шаге расчета):

(2) D(t)=[ П1(t)- О1 (t)]+[ П2(t)- О2(t)]= Фi(t)+ Ф'(t);

Показатели бюджетной эффективности отражают влияние результатов осуществления проекта на доходы и расходы соответствующего (федерального, регионального или местного) бюджета. Основным показателем бюджетной эффективности, используемым для обоснования предусмотренных в проекте мер федеральной и региональной финансовой поддержки, является бюджетный эффект.

Бюджетный эффект (Bt) для t-ro шага осуществления проекта определяется как превышение доходов соответствующего бюджета (Dt) над расходами (Pt) в связи с осуществлением данного проекта:

(3) Bt = Dt - Pt;

В состав затрат проекта включаются предусмотренные в проекте и необходимые для его реализации текущие и единовременные затраты всех участников осуществления проекта, исчисленные без повторного счета одинаковых затрат одних участников в составе результатов других участников. Оценка предстоящих затрат и результатов при определении эффективности инновационного проекта осуществляется в пределах расчетного периода, продолжительность которого принимается, учитывая такие факторы, как продолжительность создания, эксплуатация и ликвидация проекта, средневзвешенный нормативный срок службы основного технологического оборудования, требования инвестора. Для стоимостной оценки результатов и затрат могут использоваться базисные, мировые, прогнозные и расчетные цены.

Под базисными ценами понимаются цены, сложившиеся в народном хозяйстве на определенный момент времени. Базисная цена на любую продукцию или ресурсы считается неизменной в течение всего расчетного периода. Измерение экономической эффективности проекта в базисных ценах производится, как правило, на стадии технико-экономических исследований инвестиционных возможностей. Базисные, прогнозные и расчетные цены могут выражаться в рублях и устойчивой валюте.

При оценке эффективности инновационного проекта соизмерение разновременных показателей осуществляется путем приведения (дисконтирования) их к ценности в начальном периоде. Для приведения разновременных затрат, результатов и эффектов используется норма дисконта (8), равная приемлемой для инвестора норме дохода на капитал. Технически приведение к базисному моменту времени затрат, результатов и эффектов, имеющих место на t-м шаге расчета реализации проекта, удобно производить путем их умножения на коэффициент дисконтирования, определяемый для постоянной нормы дисконта 5 как

(4) К = l\(l+t)-t,

где t-номер шага расчета (t=0,l,2...T),

Т - горизонт расчета, равный времени реализации проекта.

Также предполагается расчет таких важных оценочных показателей проекта, как дисконтированная величина чистых доходов, внутренняя норма прибыльности, рентабельность инвестиции, период окупаемости произведенных вложений, что позволяет оценить потенциальную привлекательность проекта для инвестора.

Чистый дисконтный доход определяется как сумма текущих эффектов за весь расчетный период, приведенная к начальному шагу или как превышение интегральных результатов над интегральными затратами (доходов над расходами).

Срок окупаемости - минимальный временной интервал, за пределами которого интегральный эффект (совокупные затраты) становится и в дальнейшем остается не отрицательным. Иными словами, это период, начиная с которого первоначальные вложения и другие затраты, связанные с инвестиционным проектом, покрываются суммарной прибылью от его осуществления.

Оценка финансовой состоятельности проекта предусматривает разработку оптимальной схемы финансирования проекта, исходя из потребности в денежных ресурсах и возможных источников ее покрытия (собственных или заемных средств). Для этого оценивается эффективность привлечения средств учредителей, эмиссии ценных бумаг, составляется оптимальный график погашения кредита, рассчитывается максимально возможная ставка кредита, которая может быть погашена на протяжении заданного периода эксплуатации проекта, проводится анализ показателей ликвидности, рентабельности и оборачиваемости активов.

Анализируется риск проекта. Такой анализ позволяет оценить чувствительность экономических показателей проекта к изменениям внешней среды под воздействием факторов инфляции, неопределенности, риска, характерных для российской экономики, приводятся практические рекомендации по ослаблению их влияния. Определяются границы экономических условий, в пределах которых проект остается эффективным, производится параметрический сценарий, вероятностный анализ его развития. Лицу, принимающему решение о реализации проекта, позволяющая это решение принять уверенно. В табл.1 просматриваются вычисленные потоки чистых платежей, т.е. разница между выручкой и суммой инвестиционных издержек, функционально-административных издержек, потоки чистых дисконтированных платежей и коэффициенты эффективности проекта. Данные коэффициенты являются общими как для отечественной, так и для зарубежной практики.

Потоки чистых платежей и расчет коэффициентов эффективности проекта

| Статьи | T1 | …… | tt | .… | TТ |

| А. Приток средств Выручка Кредиты (займы, ссуды) | |||||

| В. Отток средств: · Инвестиции в основной и оборотный капитал (инвестиционные издержки) · Выплата займов (основная часть долга, ссудный процент) · Функционально-административные издержки (без амортизации) · Платежи в бюджет | |||||

| С. Поток чистых платежей | |||||

| D. Текущая стоимость при заданной норме дисконтирования δ (NPV) | |||||

| Е. Внутренняя норма прибыли (IRR) | |||||

| F. Простая норма прибыли (R) | |||||

| G. Период полной окупаемости (Р) | |||||

| Н. Коэффициент финансовой автономности проекта (КФА) | |||||

| I. Коэффициент текущей ликвидности (КЛ) |

Интегральные показатели:

чистый дисконтный доход (NPV) вычисляется как сумма дисконтированных потоков чистых платежей на всем расчетном промежутке:

(5)

где δ-норма дисконта, Ct-поток чистых платежей.

Экономический смысл дисконты в сравнении денежных сумм во времени - норма упущенной прибили за этот период. Коэффициент дисконтирования может быть изменен в зависимости от пожеланий инвестора, чтобы обеспечить компенсацию риска потерь. Высокий коэффициент дисконтирования уменьшает прогнозируемый приток начальных средств быстрее, чем меньший коэффициент. Если предполагается, что инновационный проект менее рискованный, чем традиционная сфера деятельности фирмы, тогда коэффициент δ и выбирается более низкий, чем обычно. Если NPV>0, рентабельность инвестиций превышает минимальный коэффициент дисконтирования; если NPV<0, рентабельность проекта ниже минимальной нормы, и от проекта следует отказаться.

Внутренняя норма прибыли (IRR).

Внутренней нормой прибыли называют коэффициент дисконтирования, при котором текущая величина чистого дохода равна 0, т.е. такой δ, что

(6)

Этот коэффициент показывает точную величину рентабельности проекта. IRR показывает фактический уровень рентабельности общих инвестиционных издержек. Решение об инвестировании принимается, когда IRR больше ставки процента по долгосрочным кредитам, при этом следует учитывать уровень инфляции, равный Д процентов, отсюда следует, что реальная стоимость капитала

(δ -∆) и именно с этой величиной следует сравнивать IRR.

2. Простые показатели финансовой оценки.

Простая норма прибыли на общие инвестиционные издержки

(7) R=[(NP+P)/I]*100%,

где NP-чистая прибыль,

Р - проценты на заемный капитал, I-общие инвестиционные издержки. Простая норма прибыли на акционерный капитал

(8) R=[NP/Q]*100%,

где Q-акционерный капитал.

Период окупаемости

Это период, необходимый для возмещения исходных капиталовложений за счет прибылей от проекта (чистая прибыль после вычета налога + финансовые издержки + амортизация),

(9)

где Т-период окупаемости,

I-общие инвестиции,

NP-чистая прибыль в году t, Dt-амортизация,

Pt-проценты на заемную часть капитала. В случае если поток денежных поступлений по проекту постоянен во времени, срок окупаемости может быть рассчитан следующим образом:

(10) TOK=I/[Pt+Dt+NPt]

Этот показатель полезен для анализа степени риска в нестабильной политической и экономической ситуации и в быстроустаревающих отраслях. Однако он не учитывает динамики финансовых потоков после периода окупаемости, переоценки быстрого получения прибылей. Следует отметить, что методы, учитывающие дисконтирование, более предпочтительны для оценки эффективности проекта, поскольку позволяют оценивать весь срок функционирования проекта и динамику потока средств по этапам его осуществления.

Коэффициент финансовой автономности проекта (КФА). Это отношение собственных средств (СС) к заемным (Z), что характеризует финансовую прочность проекта. Если КФА=1, то финансовая автономия достигает критической точки.

(11) КФА=Сс/г.

Коэффициент текущей ликвидности (Кл). Отношение суммы оборотных активов проекта (Оа) к сумме заемных средств (задолженностей -Z)

(12) Кл =(Oa/Z)>l.

Оборотные активы - это средства, которые можно реализовать. Характеризует эффективность деятельности организации коэффициент фактической результативности работы ИП(г). От фактической результативности данного показателя зависит величина коммерческого риска. Известно, что фактическая результативность работы ИП в целом по стране определялась величиной в пределах 30-50%%, что можно выразить коэффициентом г=0,4. В этой связи для потенциального инвестора имеет большой практический интерес возможность определить расчетным путем фактическую результативность работы какого-либо конкретного ИП (инновационного проекта). Такой расчет производится по формуле: IR

(13)

r- коэффициент фактической результативности работы ИП,

S R - суммарные затраты по законченным работам принятым (рекомендованным) для освоения в серийном производстве;

HI - незавершенное производство на начало анализируемого периода времени, руб;

Н2 - незавершенное производство на конец анализируемого периода времени, руб;

Qi - фактические затраты на исследования и разработки за i-й год, руб.

Алгоритм оценки эффективности инновационных проектов на стадии их реализации должен предусматривать необходимость решения двух задач:

· оценку эффективности проекта с учетом осуществленных пробных продаж нововведения;

· оценку фактической эффективности проекта.

Первая из задач связана с анализом целесообразности дальнейшего производства и сбыта нововведения. Результаты анализа эффективности будут предопределять необходимость корректировки маркетинговой программы в отношении реализуемого нововведения, т.е. возможность изменения ценовой политики в отношении нового проекта (услуги) по результатам пробных продаж, изменение сбытовой политики и/или политики продвижения нововведения.

Вторая задача предусматривает принятие решений в отношении проводимой хозяйствующим субъектом (научной организацией, ИП) инновационной политики в целом. Учитывая то, что в инновационной политике обобщается опыт по реализации множества инновационных проектов, критерии оценки эффективности здесь должны носить обобщенный вид, включать оценку фактических результатов, достигнутым по отдельным аспектам - научно-техническим, экономическим, социальным, экологическим.

В условиях дефицита финансовых ресурсов инвестор выбирает объект инвестирования, сравнивая альтернативные проекты, которые могут отличаться масштабами инвестиций, ожидаемыми доходами и длительностью проектов. Между рассмотренными показателями эффективности инвестиций (NPV, PI, IRR) существует определенная взаимосвязь, что позволяет в практических расчетах пользоваться только показателем NPV, по значению которого можно не только ранжировать проекты, но и аддитивно складывать результаты ряда проектов.

Так, если NPV>0, то одновременно IRR>Cc и РI (индекс рентабельности инвестиции) >1. При NPV=0 одновременно IRR>Cc и PI-1. Реальные денежные потоки под влиянием инфляции могут значительно измениться относительно первоначально рассчитанных и привести к отрицательным значениям NPV. Поэтому ставку доходности инвестиций целесообразно увеличивать на ожидаемый инфляционный процент. Основной недостаток NPV состоит в том, что он не дает информации о резерве "безопасности проекта" в случаях ошибок в оценке денежного потока или коэффициента дисконтирования. Информацию такого рода могут дать два других показателя IRR и PI. Так, чем больше IRR в сравнении с ценой капитала, тем больше резерв безопасности. То же можно утверждать касательно PI.

Таким образом, о риске инвестированного проекта можно судить по критериям IRR и PI.

Экономическая эффективность

Экономическая эффективность инновационного проекта непосредственно связана с проблемой комплексной оценки эффективности капитальных вложений, поскольку проект в данном случае рассматривается как объект инвестирования.

Одним из важнейших вопросов теории эффективности следует признать критериальный подход, поскольку при разных критериях имеют место различные соответствующие показатели (коэффициенты) экономической эффективности. В основу критериального подхода заложен триединый критерий рациональности инвестиций: экономический, экологический и социальный. Это значительно осложняет определение эффективности и нуждается в такой методике, которая сначала определяла бы оптимальные варианты в каждой из указанных сфер, а затем давала возможности интегрировать их данные. С экономической точки зрения инвестиции характеризуются затратами живого и прошлого труда. Соответствующие этой концепции показатели (фондоемкость, трудоемкость, материалоемкость и т.п.) имеют тенденцию к минимизации для обеспечения большей эффективности инвестиций. Социальный критерий учитывает необходимость улучшения коммунально-бытовых условий труда, снижение затрат ручного труда, а также увеличение дохода в расчете на одного работника. Экологический аспект ориентирует на минимизацию использования воздушных, водных и земельных ресурсов, как при осуществлении строительства, так и в эксплуатационный период.

Показатели эффективности

| Наименование | Условное обозначение | Критериальная направленность |

| Фондоемкость, руб. Материалоемкость, руб. Трудоемкость, чел. Сроки строительства, мес. Капитальные вложения, руб. | Экономические ФЕ ME TP т KB | ФЕ—> min ME—> min ТР—> min Т —> min КВ—> min |

| Численность работающих, чел. Производительность труда, руб\чел. Обеспеченность жильем, м\чел. Использование земли, га Использование водных ресурсов, мЗ Использование воздушных ресурсов, мЗ | Социальные Ч Птр Ж Экологические ВД ВЗ | Ч—>min ПТР—>mах Ж—>mах 3 —>min ВД—> min ВЗ —> min |

Оценка инновационных рисков

Риск есть затраты усилий и средств при неопределенном соотношении выигрыша и потерь, шанса на удачу и краха. Риск велик, если шансы малы. Риск различают по величине, т.е. по степени по степени вероятности достижения желаемого результата, по сферам принятия решений. Активный риск происходит от предпринимательства, от инициативы. Пассивный риск - от безделья, ибо неизменность и застой тоже опасны. При нововведениях мы имеем дело с рисками, происходящими от профессиональной активной деятельности.

Инновационные риски можно разделить на две группы:

имеющие поисковый характер и связанные с вероятностью верного выбора новой идеи, новшества;

реализационные риски, возникающие неизбежно при переводе новшества в производственное нововведение.

Любым инвестициям капитала свойственен риск из-за высокой неопределенности будущих условий инвестирования. Существует несколько основных рисков по объекту инновации.

Рыночный риск определен вероятностью потери капитала в связи с движением спроса и предложения на продукцию инновации и цен на факторы производства.

Бизнес (производственный) - риск выражается в ошибках при эффективности оценки новшества, длительности инвестиционного периода, производственного и хозяйственного циклов, выборе системы организации и управления, подборе и подготовке персонала.

Финансовый риск связан со снижением стоимости денег и обесцениванием активов в период инвестирования и коммерческой реализации новшеств.

Степень риска - управляемая величина. Степень управляемости сильно зависит от общей политической и социально-политической ситуации в стране. Риск политической нестабильности особенно тяжел, так как не подлежит страхованию. Повышенные риски сопровождают кризисные ситуации в экономике.

Антипод риска - гарантии. Последние бывают двух видов: гарантии достижения ожидаемого результата и гарантии компенсации потерь. Первые могут быть обеспечены как повышением усилий и средств, так и мерами

Дата добавления: 2016-05-28; просмотров: 1816;